mma

Инвестиционные идеи Moody's Corporation

- 16 августа 2019, 12:17

- |

Мы сохраняем позитивный взгляд на акции Moody's Corporation (MCO), одного из ведущих мировых рейтинговых агентств. Финансовый отчет компании за 2-й квартал 2019 г. был неплохим. Выручка увеличилась на 3.3% г/г до рекордных $1.21 млрд. и оказалась выше консенсус-прогноза на уровне $1.18 млрд. Выручка в США повысилась на 2% до $637.9 млн., за пределами Штатов – на 4.7% до $575.7 млн. Отметим, что негативный эффект от неблагоприятных изменений обменных курсов составил 2%. Доходы рейтингового подразделения Moody’s Investors Service (MIS) упали на 1.8% до $738.4 млн. в связи с сокращением количества выпусков бондов корпорациями в мире. В то же время выручка подразделения Moody’s Analytics (MA) подскочила на 12.4% до $475.2 млн. на фоне 10%-го органического роста доходов, а также эффектов от поглощений фирм Reis и Omega Performance. Скорректированная операционная прибыль повысилась на 2.5% до $599 млн., и операционная рентабельность уменьшилась на 0.3 п.п. до 49.4%. Скорректированная прибыль на акцию возросла на 1% до $2.07 и оказалась заметно выше средней оценки аналитиков Уолл-стрит на уровне $1.98.

( Читать дальше )

- комментировать

- 3.1К | ★1

- Комментарии ( 0 )

Инвестиционные идеи Cognizant Technology Solutions

- 15 августа 2019, 14:08

- |

( Читать дальше )

Инвестиционные идеи American Electric Power

- 14 августа 2019, 15:49

- |

AEP завершила 2-й квартал, имея на счетах $210.7 млн. денежных средств и эквивалентов. Долгосрочный долг составил $24.2 млрд. В 1-м полугодии этого года компания сгенерировала операционный денежный поток в объеме $1.8 млрд. Квартальный дивиденд в размере 67 центов на акцию соответствует значительной дивидендной доходности на уровне 3%.

( Читать дальше )

Инвестиционные идеи CME Group

- 09 августа 2019, 19:26

- |

CME Group завершила 2-й квартал, имея на счетах $1.05 млрд. денежных средств и рыночных ценных бумаг при общем долге $4.97 млрд. Регулярный квартальный дивиденд в размере 75 центов на акцию соответствует дивидендной доходности на уровне 1.4%.

( Читать дальше )

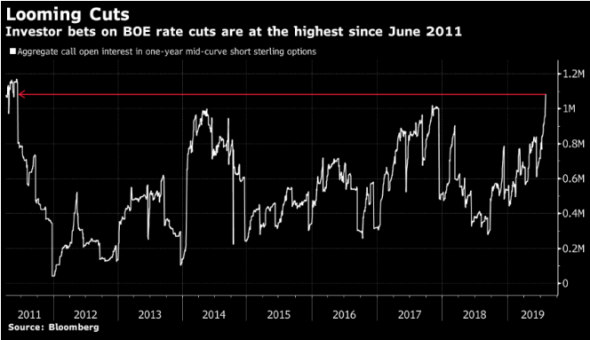

Инвесторы ставят на снижение процентной ставки Банка Англии ниже нуля к 2021 г

- 09 августа 2019, 15:38

- |

В прошлом месяце трейдеры купили более 21 тыс. опционных контрактов, которые принесут своим владельцам прибыль в случае, если ключевая ставка Банка Англии к марту 2021 г. опустится ниже нуля. Таким образом, инвесторы делают ставку на то, что британский ЦБ в итоге поддастся давлению со стороны таких факторов, как потенциальные негативные последствия Brexit и замедление мирового экономического роста, и смягчит монетарную политику для поддержки национальной экономики.

По итогам своего последнего заседания, состоявшегося на прошлой неделе, Банк Англии не стал менять ключевую ставку, оставив ее на уровне 0.75% годовых. При этом регулятор ухудшил экономические прогнозы, отметив усиление рисков, связанных с предстоящим в октябре этого года выходом страны из состава ЕС.

( Читать дальше )

В Goldman теперь ждут трех понижений ставки ФРС в этом году

- 08 августа 2019, 12:56

- |

В инвестбанке теперь ожидают, что торговое соглашение между США и Китаем удастся достичь не ранее президентских выборов в Штатах, которые пройдут осенью 2020 г. При этом Федрезерв при принятии решений по монетарной политике будет уделять больше внимания перипетиям торговых войн, растущим опасениям по поводу замедления глобального экономического роста и ситуации на долговых рынках.

«Учитывая растущие риски, связанные с торговыми конфликтами, рыночные ожидания более существенного смягчения монетарной политики и потенциальные негативные последствия «жесткого» Brexit, мы теперь прогнозируем еще одно, на 25 базисных пунктов, снижение ставки ФРС в октябре. В результате общее снижение ставки в этом году составит 75 базисных пунктов», − написали экономисты Goldman во главе с Яном Хатциусом в своем обзоре

( Читать дальше )

Японские инвесторы покупают турецкие активы в «погоне за доходностью»

- 07 августа 2019, 12:13

- |

Именно по такому принципу, вероятно, действуют японские инвесторы, покупающие турецкие активы, несмотря на большой поток негатива по данной стране в последнее время. Спектр рисков, связанных с Турцией, напомним, варьируется от опасений по поводу монетарной политики в стране и до напряженных отношений с США и возможного понижения кредитного рейтинга.

«Турция мне нравится вовсе не из-за ее фундаментальных показателей, которые оставляют желать лучшего, − отметил Такеши Ёкоучи, старший управляющий фондом в Sumitomo Mitsui DS Asset Management в Токио. – Просто активы страны предлагают очень привлекательную доходность».

Доля инвестиций в активы, номинированные в турецкой лире, в портфеле Ёкоучи увеличилась до 14%, максимума за несколько лет. При этом общие вложения японских взаимных фондов в турецкие активы выросли до 106 млрд. иен (порядка $1 млрд.) с 61 млрд. иен год назад, свидетельствуют данные Японской ассоциации инвестиционных трастов.

( Читать дальше )

Мировой спрос на золото на трехлетнем максимуме благодаря покупкам со стороны центробанков

- 06 августа 2019, 12:06

- |

Центральные банки за первые 6 месяцев 2019 г. закупили свыше 374 тонн золота, что стало самым большим чистым увеличением мировых запасов золота в 1-м полугодии за всю 19-летнюю историю наблюдений Всемирного совета по золоту (World Gold Council, WGC). При этом тенденция, судя по всему, продолжится во 2-м полугодии: согласно опросу, проведенному среди центробанкиров, 54% респондентов ожидают увеличения объема золота в валютных резервах в ближайшие 12 месяцев.

Главными факторами, стимулирующими покупки золота центробанками, в WGC называют замедление глобального экономического роста, растущую торговую и геополитическую напряженность в мире, а также диверсификацию рядом стран золотовалютных резервов с целью уменьшения в них доли долларовых активов. По данным WGC, объем золота в золотовалютных резервах стран мира с 2009 г. вырос на 14%, и его стоимость в настоящее время составляет порядка $1.6 трлн. Больше всего золота, 100 тонн в течение 2-го квартала, купила Польша (это вообще самая большая квартальная закупка со стороны одного центробанка, с тех пор как Индия выкупила 200 тонн золота у МВФ в ноябре 2009 г.). Россия сдвинулась на второе место, по итогам полугодия закупки составили 94 тонны. Также золото в январе-июне закупали Китай (74 тонны), Турция (61 тонна), Казахстан (25 тонн), Индия (около 18 тонн), Эквадор (почти 11 тонн), Колумбия (6 тонн) и Киргизия (2 тонны).

( Читать дальше )

Lam Research - по-прежнему привлекательный актив

- 05 августа 2019, 13:29

- |

Lam Research Corporation — компания полупроводникового сектора, поставщик оборудования для производства пластин и провайдер услуг полупроводниковой отрасли, Компания занимается разработкой, производством и реализацией систем для обработки полупроводников, применяющиеся в изготовлении интегральных схем.

Как известно, микрочипы используются в широком спектре устройств, которые используются людьми в повседневной жизни — речь идет и о мобильных телефонах, и о компьютерах, и об автомобильных интеллектуальных системах. Создание сложных и миниатюрных чипов — многоступенчатый процесс, который требует высокотехнологичного оборудования. При изготовлении полупроводниковых микросхем производятся такие процессы, как напыление, осаждение на полупроводниковой пластине многочисленных слоев, травление, резка, шлифовка и т.д. Каждый из процессов требует соответствующего технологического оснащения,

( Читать дальше )

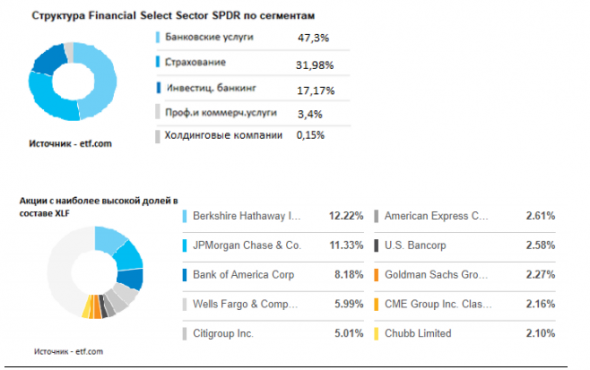

Интерес к Financial Select Sector SPDR сохраняется

- 02 августа 2019, 12:41

- |

Financial Select Sector SPDR (XLF) — индексный фонд, отслеживающий динамику индекса S&P Financial Select Sector Index, который, в свою очередь, включает в себя акции крупнейших представителей финансового сектора. С одной стороны, ФРС смягчила монетарную политику, 31 июля понизив ключевую процентную ставку впервые за последнее десятилетие, с другой крупнейшие компании в составе XLF показывает весьма неплохие финансовые результаты, в связи с чем, интерес к рассматриваемому нами фонду всё ещё сохраняется.

По данным на сегодняшний день, в состав индекса входят торгующиеся в США акции 69 компаний финансового сектора, в частности, банков, страховщиков, инвестиционных компаний и др., причем на долю банков приходится более 47% акций в составе фонда.

В первую десятку акций с наиболее высокими долями в рассматриваемом нами ETF в основном входят ведущие американские банки, а также инвестиционная компания, эмитент кредитных карт и оператор крупнейшего рынка финансовых деривативов. Расклад в Топ-10 компаний в составе фонда немного изменился за последний год: расстановка в первой пятерке осталась прежней (лидером, как и прежде, является инвестиционный гигант Berkshire Hathaway), между тем Goldman Sachs поднялся на одну ступеньку до восьмого места, US Bancorp и American Express поменялись местами и стали седьмой и шестой фирмой соответственно, а СМЕ Group опустилась на один пункт до девятой ступени.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал