kazt

💰Осенние дивиденды 2025

- 18 сентября 2025, 11:03

- |

🍁 Начало осени традиционно становится временем дивидендных выплат. Многие компании уже рекомендовали промежуточные дивиденды за первое полугодие, и самое время посмотреть, какие выплаты ждут акционеров в сентябре–октябре.

☝️Я отмечу ключевых эмитентов, где доходность более-менее интересная, а также приведу даты закрытия реестра, чтобы было удобно планировать сделки.

🌾КуйбышевАзот #KAZTP #KAZT

Дивиденд: 4 ₽

Доходность: 0,8% к цене 497 ₽

Последний день покупки: 22.09.2025

Закрытие реестра: 23.09.2025

🔖 Хэдхантер #HEAD

Дивиденд: 233 руб.

Доходность: 6,52% к цене 3573 руб.

Последний день покупки: 25.09.2025

Закрытие реестра: 27.09.2025

👉 Один из лидеров сезона по размеру дивидендной доходности.

📱 Яндекс #YDEX

Дивиденд: 80 руб.

Доходность: 1,9% к цене 4201 руб.

Последний день покупки: 26.09.2025

Закрытие реестра: 29.09.2025

👉 Для компании, которая раньше не делала акцент на выплатах, это значимый шаг для акционеров.

😊 ММЦБ #GEMA

Дивиденд: 5 руб.

Доходность: 4% к цене 124,9 руб.

Последний день покупки: 26.09.2025

( Читать дальше )

- комментировать

- 3.5К

- Комментарии ( 2 )

🏭 Сектор удобрений. Подробный обзор

- 25 июля 2025, 08:44

- |

ФосАгро

Текущая цена: 6 426₽

Акции оценены справедливо

📈 Сильные стороны:

— низкая себестоимость производства удобрений.

— выход на проектную мощность Волховского производственного комплекса.

— завершение цикла масштабных инвестиций.

— устойчивое финансовое положение.

📉 Слабые стороны:

— рост операционных расходов.

— отказ от дивидендов за 1К2025.

— зависимость от цен на сырье.

Резюме:

Один из лучших отечественных экспортеров удобрений. ФосАгро имеет устойчивое финансовое положение, низкую себестоимость производства удобрений за счёт вертикальной интеграции и собственной добыче сырья. В 2024 году компания продемонстрировала смешанные результаты, однако уже в 1К2025 совершила рывок — нарастили операционные показатели, снизили долговую нагрузку, начали получать отдачу от крупных инвестиций. Резкое улучшение обусловлено ростом цен на удобрения, а также эффективной работой менеджмента с оборотным капиталом. Примечательно, что руководство отказалось от дивидендов за 1К2025 и решило сфокусироваться на дальнейшем снижении долга. С одной стороны — позитивно (не будут платить дивиденды в долг). С другой стороны — без дивидендов бумага теряет в привлекательности.

( Читать дальше )

⚗️ Обзор по компании Куйбазот #KAZT #обзор

- 01 июля 2025, 12:23

- |

Сектор: Химическое производство

Сегодня заканчиваю делать обзоры из последнего опроса, осталось разобрать 2 малоизвестные компании. Первая компания Куйбазот, ранее которую я никогда не разбирал, а только упоминал в разборе химического сектора России. Давайте посмотрим, что за компания, перспективная ли.

Аналитика, новости рынка и шутки, от которых даже медведи фьючерсов смеются. Подпишитесь на канал — будет жарко!

ℹ️ О компании Куйбазот

ПАО «КуйбышевАзот» — ведущая российская химическая компания, лидер по производству капролактама, полиамида, технических нитей и кордной ткани. Она выпускает широкий ассортимент продукции, включая удобрения, промышленные газы и инженерные пластики, сотрудничая с различными отраслями промышленности.

📈 Основные метрики

▪️ Капитализация: 1.39B$

▪️ P/E — 8.77

▪️ P/S — 1.35

▪️P/B — 1.16

▪️EPS — 69.04 ₽

▪️EBITDA — 18.47B р.

( Читать дальше )

🌿 $KAZT — КуйбышевАзот, надежная долгосрочная идея

- 25 августа 2024, 22:44

- |

Компания далеко не самая популярная, да и про ее акции редко что-то пишут, однако все это не означает, что бумага не интересна к покупке.

📊 Бизнес этой истории расширяется в геометрической прогрессии, в разы обгоняя конкурентов.

Высокая ключевая ставка компании также не страшна, поскольку проблем с долгом у нее нет.

💡 А на мировом рынке за счет низких цен на газ наши производители остаются в приоритете.

Дивиденды у эмитента конечно не такие большие, в районе 35 рублей на акцию, но далее вместе в развитием компании они однозначно будут расти.

❗️Безусловно, сейчас есть идеи и поинтереснее, чем акции КуйбышевАзота, однако если у вас достаточно много кэша, то покупка бумаги выглядит вполне разумной. Свою позицию я также продолжаю держать, долгосрочно цели по бумаге выше.

Рынок пришел к весьма интересным значениям для покупок, и главное тут сделать правильный выбор и купить сильные и перспективные акции.

Список таких акций уже опубликовали в tg: t.me/+tUWrRnSctOczNjky

( Читать дальше )

Удобрения Шрёдингера

- 01 октября 2023, 16:27

- |

Давеча, русскоязычные СМИ заполонили статьи с заголовками типа «российские удобрения заполнили рынок Германии». Или «Российский газ вернулся в Германию в виде удобрений». Так как я держатель как акций российских производителей удобрений, так и иностранных, этот тезис необходимо было разобрать. Поэтому, давайте поможем Даше инвестору найти российские удобрения в Европе.

Для начала, необходимо было добраться до первоисточников информации. Собственно, российские СМИ перепечатывают в основном статью Berliner Zeitung от штатной русскоязычной журналистки этого издания. Хотя статья платная, я разумеется нашел её полностью. В статье ссылаются на данные IVA, некоего объединения сельхозпроизводителей. Казалось бы, вот источник! Ан нет, изучив последние материалы выложенные на сайте, я не нашел никаких данных, касающихся производства, а также импорта-экспорта удобрений. Хорошо, тогда воспользуемся другим источником, например статьей более ранней в Bild. Там уже ссылаются на данные DeStatis. Отлично, осталось найти цифры! И признаться, я их тоже не нахожу, убив честных два дня и прочитав кучу данных и таблиц. Просто какое то проклятье.

( Читать дальше )

Куйбышев Азот +30%. Я доволен. Партнеры довольны.

- 06 сентября 2023, 17:42

- |

В общем суть дикого роста в данной бумаге такова: запустили производство минеральных удобрений из технологического оборудования, смонтированного практически на 100% от российских поставщиков. Эмитент обновил исторический максимум.

Особый акцент данной сделки в том, что данный эмитент был добавлен в портфель 29 августа и озвучен в закрытом канале Mikhaylevskiy Capital. Несколько человек из закрытого канала зафиксировали прибыль по бумаге. Я продолжаю держать бумагу, для себя не вижу смысла закрывать позицию. Озвучивание позиций в закрытом канале происходит, также, как и здесь (канал/блог). Ниже скрин. 6 позиций из которых были озвучены здесь, чувствуют себя не плохо. В этом Вы сами можете убедиться.

Концепция моей публичной деятельности: транслирование действий на рынке в режиме реального времени.

ПОСЛЕДНИЕ ДЕЙСТВИЯ ПО ПОРТФЕЛЮ:

*04.07.23г Добавление новых позиций https://t.me/Maxim_Mikhaylevskiy/351

*28.08.23г Фиксация прибыли ОАК #UNAC в размере 104.58% https://t.me/Maxim_Mikhaylevskiy/375

( Читать дальше )

💲 А рост в KAZT тоже проспали?

- 06 сентября 2023, 17:11

- |

28 августа был дан комментарий из закрытого чата, где мы держали сделку по KAZT. 832 рубля за акцию в качестве главной цели.

Сегодня все цели закрыты. В сервисе инвест.советник +2.02% к депо со сделки.

Эта сделка тоже потерялась / не торговали / не было времени / голова болела ?

kazt Возможно, сформировался НДТ

- 28 августа 2023, 17:03

- |

Корректировка сделки доступна только после формирования локальной тройки и уверенности, что не будет планового снижения ниже (а)

Куйбышевазот оценка компании

- 02 августа 2023, 18:39

- |

По РСБУ

Об организации

1- АО «КуйбышевАзот» является одним из ведущих предприятий российской химической промышленности.

2- Лидер в производстве капролактама и продуктов его переработки, входит в число крупнейших производителей азотных удобрений.

3-Выпуски облигаций:

нет

KAZT

KAZTP

Цель оценки: Оценка состояния компании с целью приобретения эмитента.

Общие значения (за 6 мес. 2023г)

1-Выручка: 35003,183 млн.руб.

2-Прибыль: 11879,096 млн.руб

Анализ ликвидности

1-Коэфф. А.Л.: 3,61

2-Коэфф. С.Л.: 5,34

3-Коэфф Т.Л.: 6,69

Анализ финансовой устойчивости

1-Коэфф. Фин. Незав.: 82,33%

2-Коэфф. Фин. Завис.: 17,67%

3-Доля Кратк. Задолжн.: 35,43%

4-Доля Долгоср. Задолжн.: 80,96%

5-Коэффициент автономии (ER): 80,01% (**)

6-Коэффициент капитализации (C/R): 0,25 (**)

Оценка

Общая динамика

1-Динамика выручки: -35,6% (YoY)

2-Динамика прибыли: -42,8% (YoY)

3-Динамика долговой нагрузки: -16,7% (*)

4-Динамика активов: 0,9% (*)

Кредитный рейтинг:

ruA++

Вывод:

Долговая нагрузка за 6 мес. Увеличилась на 17%.

( Читать дальше )

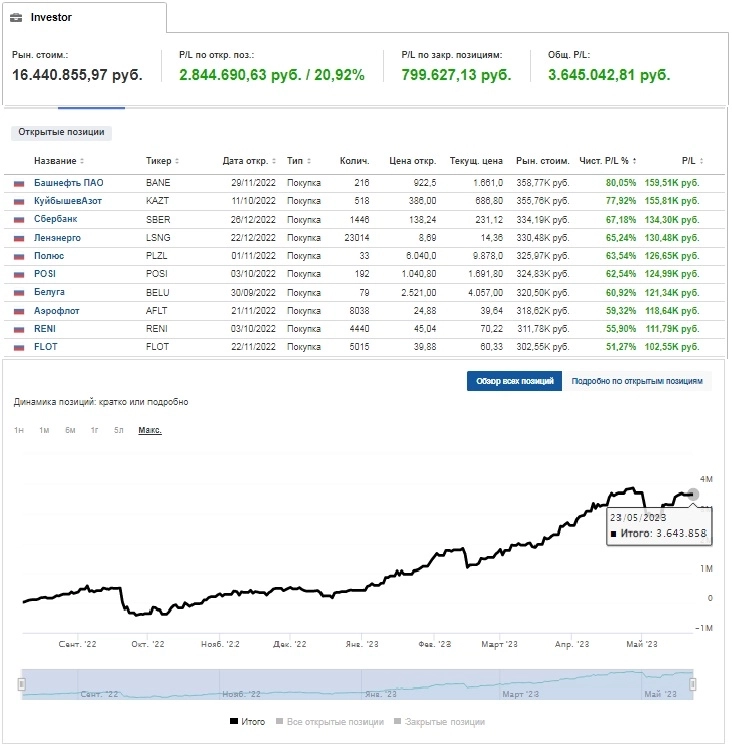

Top 10 бумаг портфеля на 23.052023

- 23 мая 2023, 10:30

- |

Top 10 бумаг портфеля на 23.052023

Актуальный полный состав портфеля на 2023.05.22

drive.google.com/file/d/1c_FniPCprQykcrpQEthgBoKKShhNSgKP/view?usp=share_link

t.me/Maxim_Mikhaylevskiy

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал