ipo

3 факта перед IPO Roblox

- 26 ноября 2020, 08:40

- |

Freedom finance объявил об окончании приёма заявок на IPO Roblox 30 ноября, хотя в календаре IPO ещё не стоит точная дата выхода компании на рынок.

Но тем не менее самое время взглянуть, что же там за леголенд такой…

Roblox – это знаменитая детская игра, особую популярность игра получила у аудитории 7-15 лет. Roblox позволяет каждому придумывать собственную игру или участвовать в играх созданных другими пользователями платформы.

Я бы сказал, что Roblox стала квинтэссенцией Minecraft, которая в свою очередь взяла за основу идеологию свободы творчества Warcraft, которая в свою очередь стала основой выручки компании Activision Blizzard с оценкой в $ 58 млрд сегодня.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Повышение стоимости Ozon дает рост целевой цены АФК Система до уровня 35 рублей за акцию - Газпромбанк

- 25 ноября 2020, 19:49

- |

Акции Ozon оценены в 30 долл. в ходе IPO на Nasdaq. Интернет-ретейлер Ozon вчера разместил свои акции на бирже NASDAQ. Помимо конвертации части кредитов в свой капитал, Ozon может выпустить до ~42 млн новых бумаг, в том числе 33 млн акций для инвесторов IPO, ~6 млн акций в качестве опциона для андеррайтеров IPO, ~4 млн акций в рамках частного размещения (проходит одновременно с публичным) в пользу крупнейших акционеров Ozon – АФК «Система» и Baring Vostok.

Ozon поддерживает рост бизнеса. Валовый товарооборот (GMV) Ozon увеличился в 2,2 раза в 3К20 после роста в 2,9 раза и 2,2 раза в 2К20 и 1К20 соответственно. Хоть мы и ожидаем замедления темпов роста в 4К20, мы по-прежнему прогнозируем рост бизнеса более чем вдвое по итогам года (Диаграмма 1, Диаграмма 2).

( Читать дальше )

Хайп на Акциях Биотехов / Купить акции Moderna? / Взлет и падение акции Biogen / Блиц №8

- 25 ноября 2020, 18:47

- |

Почему растет рынок IPO США, а наш нет?

- 25 ноября 2020, 17:20

- |

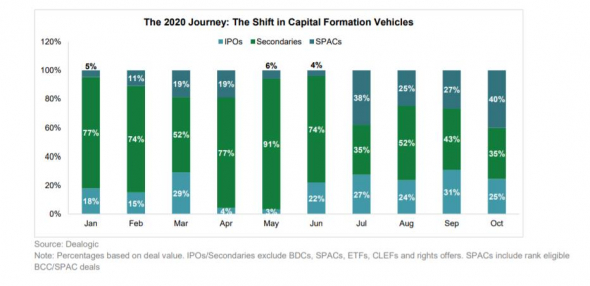

Но вот так и растет – 40% рынка публичных размещений акций в США сейчас занимают «Special purpose acquisition companies (SPAC)». Механизм, который в былые годы, наверное, считался бы «Понзи схемой». А теперь в новой среде вполне себе хорошо работает для финансирования сделок в том числе на непубличном рынке акций. То есть рецепт успеха прост – почаще стряхивать с себя пыль, не боятся рисковать и создавать среду с кислородом для частных компаний.

© текст Александр Абрамов

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабововцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

В ходе IPO Ozon может привлечь свыше $1,1 млрд с учетом опциона - Финам

- 25 ноября 2020, 15:00

- |

На Московской бирже бумаги компании подорожали до 3033 рублей, открывшись на уровне 2674,5 рубля на акцию. Примечательно, что в первые минуты торгов на Мосбирже американские депозитарные акции Ozon взлетали до 3000 рублей, а внутридневной максимум составил 3192,5 рубля.

Между тем сразу после начала торгов на NASDAQ цена ADS Ozon превысила $40, а по итогам сессии закрылась на уровне $40,18. Таким образом, стоимость бумаг компании оказалась почти на 34% выше цены размещения.

Объявленная компанией OZON цена первичного размещения ADS в $30 оказалась выше предварительно заявленного диапазона в пределах $22,5-27,5, а количество выпущенных ADS составило 33 млн. Таким образом, в ходе IPO компания может привлечь свыше $1,1 млрд с учетом опциона (по условиям которого андеррайтеры имеют возможность в течение 30 дней выкупить 4,95 млн акций), а также без учета комиссий и расходов.Аседова Наталия

ГК «Финам»

Оценка Ozon завышена - Промсвязьбанк

- 25 ноября 2020, 12:28

- |

Сначала Ozon установила цену размещения выше верхнего предела — 30 долл. за ADS, однако на стартовавших во вторник торгах акции крупнейшего российского онлайн-ритейлера взлетели сразу на 40%. Капитализация компании составила почти 8 млрд долл. От размещения Ozon привлечет 1 млрд долл.

Причина повышенного интереса в том, что это единственный российский онлайн-ритейлер, который выходит на биржу, а Россия — крупнейший быстрорастущий европейский рынок e-commerce (который только за 2019 год вырос на 23%, до 31 млрд долл.). Однако мы считаем оценку компании завышенной, особенно учитывая, что Ozon не является лидером на рынке и за 22 года своей истории ни разу не показывал прибыль. В 2019 году выручка Ozon составила 60,9 млрд рублей, чистый убыток — 19,36 млрд.Промсвязьбанк

IPO Ozon оказалось успешным для Системы - Атон

- 25 ноября 2020, 11:29

- |

Вчера Ozon исключительно успешно завершил IPO — акции компании на открытии торгов взлетели до $42.3 — на 41% выше цены IPO ($30), в ходе которого компания привлекла $990 млн. Напомним, что первоначально цена размещения находилась в диапазоне $22.5-27.5 и была повышена по причине переподписки. По данным АФК Система, ее доля в Ozon составит 33.1% по сравнению с 42.999% до проведения IPO. По состоянию на 24 ноября рыночная капитализация Ozon составила $7.2 млрд. с предполагаемыми мультипликаторами EV/GMV 1.7x и EV/выручка 2021 3.8x.

IPO оказалось успешным для Системы, но мы полагаем, что оценка Ozon в значительной степени уже отражена в цене бумаги.Атон

Онлайн-кинотеатр ivi начал подготовку к IPO - СМИ

- 25 ноября 2020, 10:10

- |

В пресс-службе ivi отказались от комментариев.

В открытом доступе на сайте SEC документов ivi.ru Media Ltd пока нет.

Уточняется, что ivi планирует разместить американские депозитарные акции головной ivi.ru Media Ltd на американской бирже NASDAQ.

Дата и параметры размещения пока не известны. Предположительно, что это произойдет в первом квартале 2021 года.

Ранее сообщалось, что координаторами размещения выбраны банки Goldman Sachs и JPMorgan, а также российские ВТБ и Альфа-банк.

источник

Интерес к IPO Ozon проявляют и зарубежные институциональные инвесторы - Финам

- 24 ноября 2020, 18:58

- |

Стоит отметить, что книга заявок, открывшаяся 18 ноября, была переподписана в первые несколько часов после открытия, а столь высокий спрос связан с огромным интересом к компании, поскольку Ozon является единственной российской компанией сферы электронной коммерции, которая выходит на биржу.

Помимо российских инвесторов, интерес проявляют и зарубежные институциональные инвесторы, особенно европейские. Мы не исключаем, что после выхода на биржу бумаги компании продемонстрируют рост.Аседова Наталия

ГК «Финам»

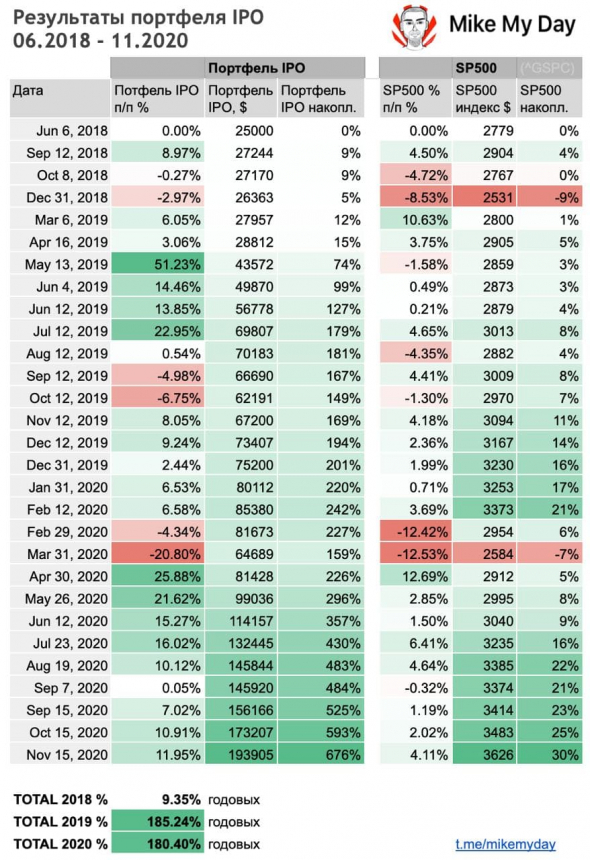

Апдейт по портфелю IPO - Ноябрь 2020

- 24 ноября 2020, 17:19

- |

Прошел месяц с предыдущего апдейта по портфелю IPO.

Результат за месяц — почти 12% рост за месяц, по сравнению с 4% с рынком США.

Итогом по году получается 189% годовых пока. (2 года подряд — это просто космос)

Напоминаю, что IPO — это рискованное занятие. Я торгую только на прибыль, все что заводил уже вывел полтора года назад.

Я участвую через Фридом Финанс. Открывают счет удаленно за 30 минут, участие от 2000$, нужен статус квал. инвестора.

Так же можно купить ЗПИФ ФПР из приложения практически любого брокера (Тинькофф не дает, тк они конкуренты) — надо ввести тикер RU000A101NK4 или ЗПИФ ФПР.

Цена на сегодня 1800 рублей, купи и держи. (еще раз, это рискованно). За этот год фонд вырос больше 100%.

Для принятия решений по IPO я использую свою голову🙈, платные рейтинги ipoboutique и iposcoop, мнение своего менеджера (как он сам идет, а не как рекомендует клиентам) и мнение друзей, кто тоже инвестирует.

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабовцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал