gmkn

Про рынок 11,01

- 11 января 2023, 08:52

- |

Начну по традиции с новостей.

Коалиция G7 хочет установить 2 потолка цен на российские нефтепродукты с февраля, один потолок будет применяться к нефтепродуктам, которые торгуются со скидкой по сравнению с нефтью, а другой — к товарам, которые торгуются с премией.

Индия может присоединиться к введенному странами Евросоюза и G7 потолку цен на нефть, если стоимость российского сырья превысит $60 за баррель — Telegraph India со ссылкой на представителей Министерства промышленности.

Что и требовалось доказать — каждый печется о своей экономике!!! И ни Индия, ни Китай — не исключение!!!

Минэнерго России работает над дополнительными мерами по ограничению дисконта на российскую нефть — интересно, а что они могут сделать? Просто галочку поставили, и все!!! ИМХО конечно!!!

Правительство РФ ищет способы увеличить доходы бюджета, сообщил Bloomberg со ссылкой на подписанное премьером Михаилом Мишустиным распоряжение и осведомленные источники. Среди рассматриваемых мер — повышенные дивиденды от госкомпаний.

( Читать дальше )

- комментировать

- 222

- Комментарии ( 0 )

Про рынок 14.12

- 14 декабря 2022, 08:57

- |

Начну с «внешних» новостей. В США вышли данные по ПОТРЕБИНФЛЯЦИЯ CPI (НОЯБ). М/М = +0.1% (ПРОГ +0.3% / ПРЕД +0.4%). Г/Г = +7.1% (ПРОГ +7.3% / ПРЕД +7.7%). БАЗОВЫЙ CPI = +6% Г/Г (ПРОГ +6.1% / ПРЕД +6.3%).

Данные вышли прямо сказать положительные относительно предыдущих значений (хотя конечно все равно инфляция высокая), но на таких данных Пауэлл может сегодня (заседание ФРС по ставке) не так жестить!!! Гадать, что там произойдет-я лично не хочу, ситуация в Америке крайне запутанная. Что будет-то будет! И самое главное как отреагирует рынок.

В моменте рынок среагировал позитивно, но потом настало прозрение. И хоть фьючерс на S&P и закрылся в плюсе, но нарисовался молот с большой верхней тенью, что может быть предвестником даже разворота.

Вышли данные по инфляции, они вышли не такими страшными, сегодня Пауэлл возможно будет продвигать более мягкую ДКП. На этом ожидании падает DXY (индекс доллара), следовательно растут и промышленные металлы и нефть, что в моменте также было положительно оценено рынками.

( Читать дальше )

Про рынок 13,12

- 13 декабря 2022, 08:57

- |

По традиции начну с новостей.

20 декабря — сд «Газпрома» рассмотрит (https://www.interfax.ru/business/876413 ) рекордную инвестпрограмму-2023. И что это будет значить для простых инвесторов? Скорее всего программу примут, а значит дивидендов не будет, или будут урезаны!!!

Указ президента РФ об ответных шагах в связи с введением потолка цен на российскую нефть будет издан в ближайшие дни. Ждем-с!!!

Проект 9-го пакета санкций ЕС против РФ предусматривает замораживание активов Московского кредитного банка #CBOM и Дальневосточного банка. Кроме того, проект включает запрет на инвестиции в горнодобывающий сектор и продажу технологий двойного назначения для 169 компаний — EUobserver (https://euobserver.com/world/156528 ).

=

Индекс ММВБ на днях пытается пробивать уровень 2172-2174 и 55ЕМ, в случае закрепления ниже уровня можно ожидать продолжение снижения до минимальной мишени от пробоя канала по ценам закрытия = 2147+-. Быки локально утратили преимущество над медведями, и даже в моменте уступали его.

( Читать дальше )

Про рынок 06,12

- 06 декабря 2022, 08:29

- |

Основная новость вчерашнего дня (я исключаю введение порога на российскую нефть, оставление на том же уровне добычу нефти странами ОПЕК, и нежелание РФ продавать нефть не по рыночным ценам) было решение ВОСА в Лукойле. Акционеры решили выплатить дивиденды по обыкновенным акциям ПАО «ЛУКОЙЛ» за счет нераспределенной прибыли 2021 года в размере 537 рублей на одну обыкновенную акцию и выплатить дивиденды по обыкновенным акциям ПАО «ЛУКОЙЛ» по результатам девяти месяцев 2022 года в размере 256 рублей на одну обыкновенную акцию (дивотсечка — 21 декабря).

21 декабря отсечка в Лукойле, дивы суммарно очень хорошие (793 рубля, что при цене 4630 составляет целых 17,1%), другой вопрос, какая будет цена непосредственно перед отсечкой. Я не думаю, что «большие деньги» пойдут на отсечку, и продолжаю думать, что ближе к дате отсечки Лукойл повторит судьбу Газпрома…(если сработает поговорка «Покупай слухи-продавай факты», то общий бычий настрой может оказаться липовым разводом!!!) Но может я и ошибаюсь! Возможно, предвосхитил события!!!

( Читать дальше )

Платный канал с сигналами по РФ рынку ,собирающимися из других платных каналов. Первые 50чел получают акцию в тинькофф до 5тр!

- 02 декабря 2022, 20:25

- |

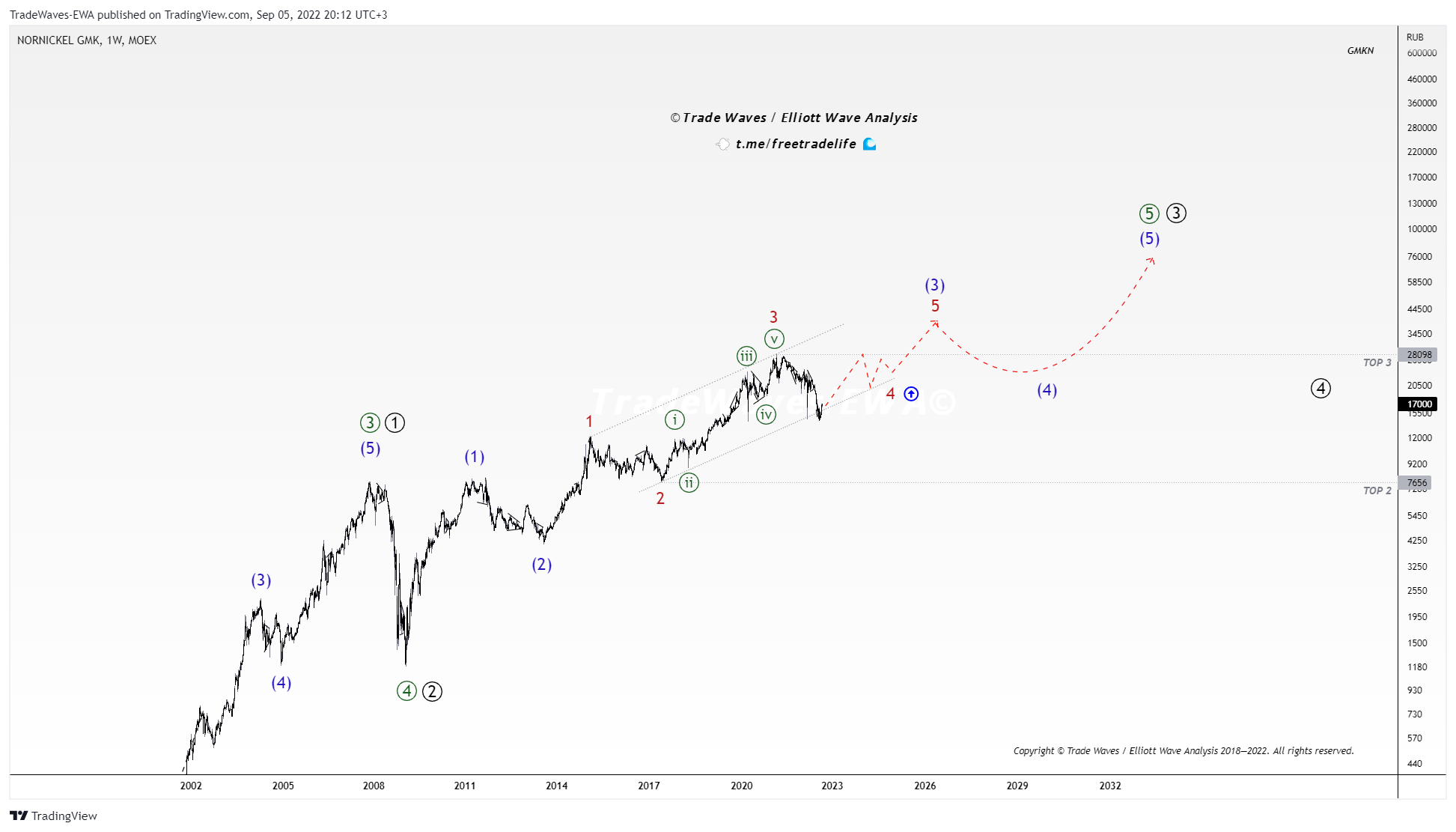

⭐️ Прогноз по компании 🇷🇺 ПМК "Норникель" ($GMKN)

- 22 ноября 2022, 09:33

- |

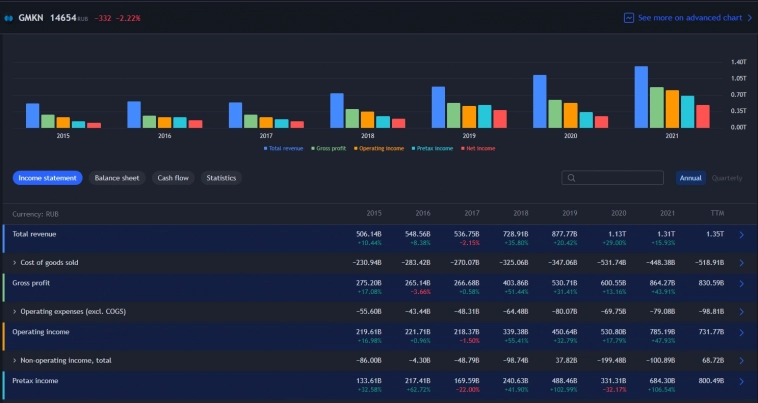

Сектор: Добыча полезных ископаемых

Компания предоставляет финансовые отчетности раз в год, поэтому рассматриваем данные на годовых отрезках. «Норникель» показывает отличный рост доходов и чистой прибыли: 1,31трлн. руб. дохода в 2021г против 1,13трлн. руб. дохода в 2020г (изменение +15% — среднее значение по годам). Маржинальность компании также высока — 37%, а чистая прибыль 480млрд. руб. в 2021г (что почти вдвое больше среднегодового показателя) увеличивает дивидендную доходность до 11,74%.

По показателям все отлично: EPS = 3760 (при цене акции 14654 руб.), P/E = 4. Примерно представляю, что мы можем увидеть в отчете за 2022г, но, судя по текущей цене, в ней уже присутствуют факторы будущих отчетностей, так что я очень рекомендую компанию к покупке в долгосрочный портфель под дивидендный доход.

( Читать дальше )

Вульф по ГМК Норильский Никель

- 03 ноября 2022, 15:57

- |

Пост из телеграм-канала от 31 октября 2022:

Волна Вульфа в акциях ГМК Норильский Никель

Не является инвестиционной рекомендацией

Больше паттернов Волн Вульфа в телеграм-канале @wlfwvs

Ответ на пост Реальная экономика: инвестиции с учетом геополитики _ 1

- 14 октября 2022, 20:42

- |

Преамбула.

Коммент вышел из под контроля, поэтому я решил оформить в отдельный топик, основной пост тут, обязателен к ознакомлению перед прочтением

Не знаю, кто такой Спирин, но я его поддерживаю, в плане индексново инвестирования.

Ответ

Но отмечу, теже Вангард говорили(статью не смог нагуглить сразу), что некоторые инвесторы слишком мало вкладывают в свои страны, предпочитая рынок США, хотя лучше бы немного добавить акций или фондов своей страны(говорилось для развитых рынков)

Также все это оторвано от конкертных ситуаций, например сейчас инвестировать в иностранные активы на нашем рынке очень рискованно. Так что да, материал из поста — маркетинг.

Что касается держать в портфеле до 100% развитых рынков — риск, все друг на друга повязаны, а добавив развивающие рынки, вы снижаете риски за счет меньшей корреляции одного от другого (при сильных падениях пострадают все, без этого никак), но все же, при распределенном портфеле на все рынки, рисков меньше, а доходность снижается незначительно.

( Читать дальше )

Про рынок 13,09

- 13 сентября 2022, 08:27

- |

Надо сказать, что опасения по поводу нерезов оказался не актуальным, да и внешние факторы в виде проблем на фронте тоже остались в стороне от рынка. В среду-четверг и на рынке РФ состоится квартальная экспирация, возможно под нее и вытягивают рынок!!!!

В Индексе ММВБ ММВБ на днях возможно пробой зоны 2417-2445 (это уже «старые» уровни) был НЕ ЛОЖНЫЙ, «новый» уровень 2488 может стать «камнем преткновения» для роста. Цена не только в V-ой волне роста, но уже появляется дивергенция на RSI (который снова у зоны перекупленности). Канал для торговли расширяется вверх, поддержка=2377 (верхняя граница незакрытого гэпа) на 2488. В идеале, конечно, нужно полностью закрывать гэп 2307-2377, но и верхняя граница гэпа является сильным уровнем.

ДРАЙВЕРА ДЛЯ РОСТА Я НЕ ВИЖУ!!! ОН УЖЕ СРАБОТАЛ!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал

Приветствуем вас, друзья трейдоры

Приветствуем вас, друзья трейдоры