boomin

ООО ТК «Нафтатранс плюс» о ближайших планах развития сети АЗС

- 19 октября 2023, 09:28

- |

Генеральный директор ООО ТК «Нафтатранс плюс» Игорь Головня поделился планами по развитию направления бизнеса, которое ведется совместно с партнерами ООО «АЗС-Люкс» — сеть заправочных станций в Сибирском регионе.

В разработке находится глобальный проект по придорожному сервису. В собственность партнеров приобретён участок в Мошковском районе. Комплекс будет включать стоянку на 100-150 машиномест в т.ч. для большегрузов, профильную мойку, СТО и кафе с гостиницей. Ранее проводились проектные работы, которые сопровождались долгим регламентом согласований.

И уже в ноябре этого года откроет свои двери новая АЗС, являющаяся частью придорожного комплекса. На сегодняшний момент стройка автозаправочной станции завершена на 65%. Запуск самого придорожного комплекса запланирован на 2024-2025 год.

Также планируется открыть еще одну заправку на выезде из Новосибирска, которую эмитент анонсирует уже в новом году. На сегодня действуют 13 АЗС, одна станция по плану готовится на продажу Teboil. С учетом того, что в ноябре откроется АЗС под будущий придорожный комплекс, таким образом, новая станция на выезде из Новосибирска станет 14-ой уже в 2024 г.

( Читать дальше )

- комментировать

- 212

- Комментарии ( 0 )

«АйДи Коллект» расширяет присутствие на рынке публичного долга

- 18 октября 2023, 13:09

- |

19 октября компания выходит с третьим за год биржевым выпуском объемом 900 млн рублей. Но уже в ноябре эмитент планирует занять еще 2,5–2,7 млрд рублей.

Коллекторское агентство ID Collect (входит в финтех-группу IDF Eurasia) 19 октября начнет размещение среди квалифицированных инвесторов трехлетних облигаций серии 05 объемом 900 млн рублей. Это уже третий выпуск эмитента за текущий год: с января компания разместила бумаги на 1,4 млрд рублей. Всего же эмитент занял на публичном долговом рынке 2,35 млрд рублей, разместив четыре облигационных выпуска.

На первый год обращения ставка ежемесячного купона по новому выпуску установлена на уровне 16% годовых — на 0,5 п.п. ниже, чем по предыдущему выпуску. Как объяснил Boomin директор по работе с инвесторами IDF Eurasia Антон Храпыкин, снижение ставки купона связано с наличием оферты.

«Мы предоставили эту опцию (оферту. — прим. Boomin) для большего удобства инвесторов. Годовой срок оферты комфортен для компании, поскольку выплаты обязательств по долгу синхронизированы с поступлением денежных потоков от сборов. В среднем валовые сборы по портфелю превышают сумму инвестиций в него на десятый месяц работы», — говорит топ-менеджер.

( Читать дальше )

Компания «Феррони» подписала соглашения с шестью из десяти кредиторов

- 18 октября 2023, 11:48

- |

Большая часть кредиторов согласилась с предложенными условиями обслуживания и погашения задолженностей, работа с остальными кредиторами продолжается. В отношении облигаций никаких изменений не предполагается.

В настоящее время основные юридические лица группы компании — ООО «Феррони», ООО «Феррони Тольятти» и ООО «Феррони Йошкар-Ола» подписали соглашения с шестью кредиторами:

- АО АБ «Россия»;

- ПАО «Сбербанк»;

- ООО «Совкомбанк факторинг»;

- ПАО «ЮГ-Инвестбанк»;

- ПАО АКБ «Металлинвестбанк»;

- Факторинговая Компания Русский Север (ФКРС).

В работе подписание аналогичных соглашений с оставшимися четырьмя кредиторами: ПАО «Промсвязьбанк» (ПСБ), АО «Росэксимбанк», ПАО «Росдорбанк», ПАО «АК БАРС» БАНК. Ранее все кредиторы ГК «Феррони» выражали готовность к переговорам и мирному урегулированию.

Подписание соглашений означает, что риск остановки деятельности предприятия по инициативе (искам) кредиторов на данный момент снят. Предприятие наращивает объемы производства, вышло на операционную прибыль, что позволяет говорить о работе в штатном режиме и обслуживанию всех займов по согласованному с кредиторами графику.

( Читать дальше )

Спрос на продукцию «Сибстекла» растет

- 18 октября 2023, 11:39

- |

Несмотря на макроэкономическую ситуацию, в 2023 году объем заказов у эмитента вырос на 5%.

На фоне снижения покупательной способности населения, которое влияет на конъюнктуру в отдельных отраслях, в ООО «Сибирское стекло» («Сибстекло», крупнейший производитель стеклотары за Уралом, актив РАТМ Холдинга) отмечают, что потребление продукции пивоваренных компаний повысилось, в том числе, безалкогольных напитков.

— Производители увеличивают выпуск напитков, расширяя ассортимент, — комментирует генеральный директор предприятия Антон Мор. — Стабильную клиентскую группу на заводе сформировали несколько лет назад. В настоящее время доля стеклянной упаковки от «Сибстекла» в структуре поставок тары у наших заказчиков — до 85% — мы улучшаем качество тарного стекла, предлагая оптимальные решения, связанные с его облегчением, развитием возможностей для окрашивания изделий.

Кроме того, по мнению экспертов, спрос на стеклотару подогрет дефицитом алюминиевой банки, как следствие, ее заменила стеклянная бутылка.

( Читать дальше )

«Транс-Миссия» внедряет новое ПО

- 18 октября 2023, 08:41

- |

ООО «Транс-Миссия» переводит «СитиМобил» на новую платформу, обновляет антифрод-систему и пользовательскую поддержку, а также ведет работу над бонусным проектом для пользователей сервиса.

В дальнейшей работе сервис «Ситимобил» будет использовать программное обеспечение Таксоконтроль 2.0, на платформе которого пройдет объединение с командой сервиса «Таксовичкоф». Переезд на новое ПО позволит снизить ежемесячную стоимость обслуживания и поддержки сервиса на 30 млн руб., а также безболезненно скорректировать механизмы ценообразования и уровень доплат водителям.

Переход на новую платформу по плану должен быть завершен до конца сентября, однако данное программное обеспечение уже работает, заказы поступают и обрабатываются, а неизбежные в данном случае ошибки оперативно исправляются разработчиками.

После переезда сервиса «Ситимобил» на ПО Таксоконтроль 2.0 в компании приняли решение кардинально обновить и антифрод-систему, используя при этом опыт, накопленный обоими сервисами за время их работы. В компании отметили, что использование собственной системы противодействия мошенничеству позволяет сохранить до нескольких млн руб. ежегодно.

( Читать дальше )

«Ламбумиз» осваивает рынки стран СНГ

- 18 октября 2023, 07:31

- |

Компания расширяет портфель покупателей как в России, так и зарубежом. Эмитент работает над замещением китайской и европейской упаковки и вводит дополнительные услуги для клиентов.

АО «Ламбумиз» в первом полугодии 2023 г. вышло на рынок молочной упаковки республики Казахстан. На сегодня компания работает с несколькими крупными молокоперерабатывающими заводами, а также и с небольшими производителями молочной продукции.

На Казахстан не наложены санкционные ограничения, соответственно, ранее местные производители часть упаковки закупали в Китае или Европе. Однако, на фоне волатильности курсов валют зарубежные товары стали дорожать, как результат — «Ламбумиз» получил ценовое преимущество. Кроме того, качество китайской упаковка не всегда устраивает молокоперерабатывающими заводы. Поэтому производителям молочной отрасли ближнего зарубежья комфортнее сотрудничать с российскими поставщиками.

Провел «Ламбумиз» работу и по укреплению контактов с белорусскими пищевыми производствами. На данный момент эмитент сотрудничает с большинством молочных заводов Белоруссии, поставляя им упаковку Pure-Pak. Также компания реализует в республике одноразовую посуду и гибкую упаковку.

( Читать дальше )

«Группа «Продовольствие» итоги торгов в период с 9 по 13 октября 2023 года

- 17 октября 2023, 12:25

- |

Суммарный объем торгов по трем биржевым выпускам эмитента составил 11,6 млн рублей.

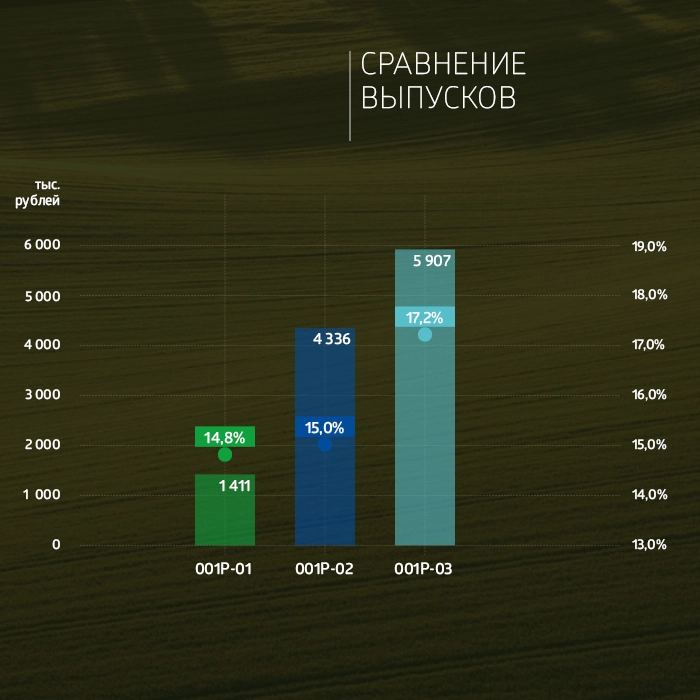

Сравнение выпусков за неделю

На прошлой неделе на первичном рынке стабильно хорошая ликвидность сохранялась по выпуску серией 001P-03 «Группы «Продовольствие». С 9 по 13 октября было выкуплено облигаций на сумму 9,5 млн рублей. Выпуск объемом 300 млн рублей размещен на 20%.

На вторичном рынке спрос на бумаги серии 001Р-03 также стабилен, среднедневной объем торгов составил 1,1 млн рублей. За неделю цена не опустилась ниже номинала, максимальная цена 100,8% была зафиксирована во вторник. Средняя доходность держится на уровне 17,2% годовых.

Доходность остальных выпусков эмитента остается приближенной к значению 15% годовых.

Так, у трехлетних облигаций серии 001P-02 средний показатель доходности был 15%. Объем торгов по выпуску за пять сессий составил 4,3 млн рублей при среднедневном объеме 870 тыс. рублей. В пятницу торги закрылись с ценой на уровне 100,2%.

По выпуску серии <a href=«boomin.

( Читать дальше )

ФПК «Гарант-Инвест»: итоги торгов в период с 9 по 13 октября 2023 года

- 17 октября 2023, 12:25

- |

Суммарный объем торгов по шести биржевым выпускам эмитента составил 69,5 млн рублей.

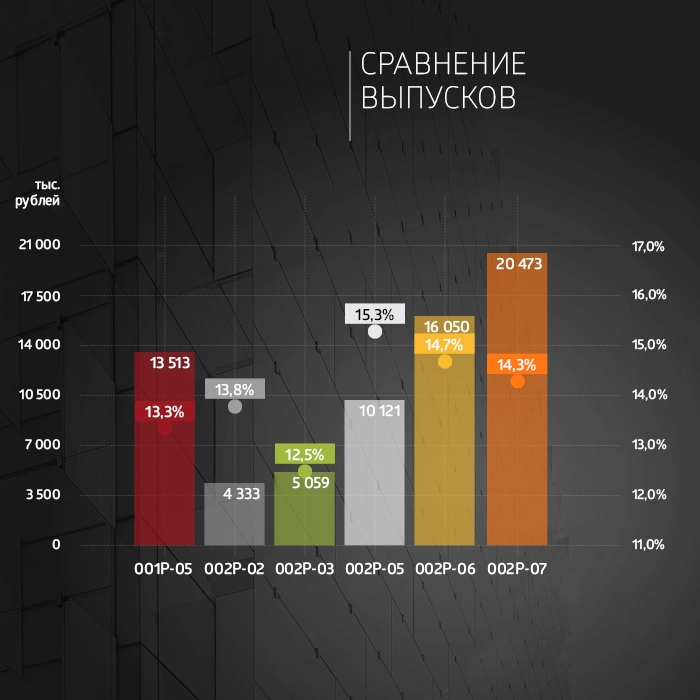

Сравнение выпусков за неделю

На фоне выхода на биржу новых выпусков с повышенной купонной ставкой объем выкупа облигаций АО «Коммерческая недвижимость ФПК «Гарант-Инвест» серии 002Р-07 снизился по отношению к прошлой неделе, однако высокая ликвидность сохраняется: многие инвесторы предпочитают минимизировать риски. Суммарный объем выкупа за неделю составил 26 млн рублей. Максимальный дневной объем торгов за неделю был зафиксирован во вторник — 10 млн рублей. Всего размещено 69% от общего объема эмиссии в 4 млрд рублей. Напомним, что дополнительные 0,5% от объема покупки можно получить через систему Boomerang.

На вторичном рынке по выпуску серии 002Р-07 сохраняется высокая ликвидность. Дневные объемы торгов не опускаются ниже 2,5 млн рублей, а недельный объем составил 20,5 млн рублей. Цена облигаций за неделю незначительно снизилась с 99,9% до 99,5%. Средняя доходность по бумагам сохраняется на уровне 14,33%.

( Читать дальше )

«Эксперт РА» соберет участников рынка публичного долга на IV ежегодном форуме «Будущее облигационного рынка»

- 17 октября 2023, 10:05

- |

25 октября 2023 г. в Москве в гостинице «InterContinental Тверская 5*» состоится конференция «Будущее облигационного рынка», организованная рейтинговым агентством «Эксперт РА».

Форум «Эксперт РА» и «Эксперт Бизнес-Решений» — площадка, на которой регуляторы, организаторы размещений, эмитенты, инвесторы и компании инфраструктуры финансового рынка обсуждают актуальные вызовы и возможности российского рынка облигаций.

В деловой программе форума — пленарное заседание «Российский облигационный рынок: рост, надежность, доходность» с актуальным макро-прогнозом рейтингового агентства «Эксперт РА», а также четыре тематические секции:

— «Инвестгрейд: спрос, предложение, тренды»,

— «Девелоперы: зона роста облигационного рынка»,

— «Финансы для растущего бизнеса. Облигации МСБ»,

— «Оптические иллюзии и предметные выгоды рынка ЦФА».

( Читать дальше )

Чистая прибыль «Сибстекла» выросла более чем на четверть

- 17 октября 2023, 09:53

- |

По результатам работы эмитента за 6 мес. 2023 года прослеживается положительная динамика практически по всем основным показателям деятельности — как в натуральном, так и в стоимостном выражении.

ООО «Сибирское стекло» («Сибстекло», крупнейший производитель стеклянной упаковки за Уралом, актив РАТМ Холдинга) продолжает наращивать выпуск стеклотары. Так, по итогам первого полугодия 2023 года с конвейеров сошло 423 млн стеклоизделий — на 5,2% больше, чем в аналогичном периоде прошлого года (АППГ) — 402 млн шт. Традиционно крупнейшую долю в номенклатурной линейке занимает пивная бутылка — 88,2%.

Позитивная динамика обусловлена модернизацией производственных процессов, в частности, ускорением работы стеклоформующих машин и увеличением съема стекломассы со стекловаренных печей, что связано с дальнейшим ростом доли облегченной стеклотары — до 88,3%, которую изготавливают по технологии NNPB (узкогорлое прессовыдувание, позволяет снижать вес бутылки при сохранении объема и прочностных характеристик).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал