Upro

Юнипро (UPRO). Дивидендная бомба. Отчет за 2022г.

- 03 марта 2023, 16:58

- |

Добрый день, друзья! Приветствую вас на канале, посвященном инвестициям. 17.02.23 вышел отчёт за 2022 г. компании Юнипро (UPRO). Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия на Youtube

Оригинал опубликован на платформе Дзен

Еще больше разборов в телеграм: t.me/Investovization_official

О компании.

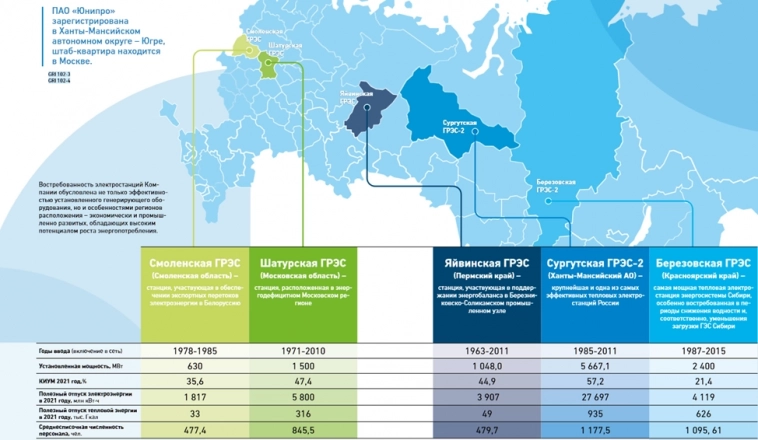

ПАО «Юнипро» – одна из наиболее эффективных компаний в секторе тепловой генерации электроэнергии в РФ. В состав Юнипро входят пять тепловых электрических станций общей мощностью 11,2 ГВт: Сургутская ГРЭС-2 (5,66 ГВт), Березовская ГРЭС (2,4 ГВт), Шатурская ГРЭС (1,5 ГВт), Смоленская ГРЭС (0,6 ГВт), и Яйвинская ГРЭС (1 ГВт).

( Читать дальше )

- комментировать

- 10.3К | ★6

- Комментарии ( 8 )

Отчет и мини анализ Юнипро за 2022г

- 22 февраля 2023, 10:33

- |

Отчет компании Юнипро #UPRO

За 2022г.

Риски

📌Усугубление геополитических рисков в среднесрочной перспективе может оказать сильное негативное воздействие на российский фондовый рынок в целом, и акции «Юнипро» в частности.

📌Процесс смены собственника «Юнипро» может затянуться, что приведёт к более продолжительной дивидендной паузе. Более того, новый мажоритарий может пересмотреть политику компании относительно распределения прибыли среди акционеров.

📌За горизонтом 2024 года возможно некоторое снижение денежных потоков «Юнипро» из-за истечения сроков действия ДПМ по энергоблоку №3 Березовской ГРЭС.

📌Как показывает практика, при инвестициях в компании энергетического сектора не стоит сбрасывать со счетов и техногенные риски.

❗️Как российской Юнипро завладела Германия? Краткий фундаментальный обзор

- 03 февраля 2023, 14:47

- |

ПАО «Юнипро» – наиболее эффективная компания в секторе тепловой генерации электроэнергии в РФ. В состав Юнипро входят пять тепловых электрических станций общей мощностью 11 245,1 МВт. Основной вид деятельности – производство и продажа электрической энергии и мощности и тепловой энергии. Основной акционер — Федеративная Республика Германия😱😅

💡Баланс компании на скриншоте выше. Результаты 3кв 2022г(не полный отчет):

Выручка: 26,2 млрд р (+21% год к году)

Чистая прибыль: 7,04 млрд р.

( Читать дальше )

Юнипро (UPRO). Ждать ли мега дивиденды? Отчет 3Q 2022г.

- 15 января 2023, 10:01

- |

Добрый день, друзья! Приветствую вас на канале, посвященном инвестициям. В ноябре вышел отчёт за 3 квартал 2022 г. компании Юнипро (UPRO). Этот обзор посвящён разбору компании и этого отчёта.

Еще больше разборов в телеграм: https://t.me/Investovization_official

Оригинал статьи на Дзен

О компании.

ПАО «Юнипро» – одна из наиболее эффективных компаний в секторе тепловой генерации электроэнергии в РФ. В состав Юнипро входят пять тепловых электрических станций общей мощностью 11,2 ГВт: Сургутская ГРЭС-2 (5,66 ГВт), Березовская ГРЭС (2,4 ГВт), Шатурская ГРЭС (1,5 ГВт), Смоленская ГРЭС (0,6 ГВт), и Яйвинская ГРЭС (1 ГВт).

( Читать дальше )

Итоги недели: патриотичный светофор

- 20 июня 2022, 07:10

- |

Неделя для большинства эмитентов закончилась в зеленой зоне, чего нельзя сказать о западных компаниях. Спасибо ПМЭФ с менеджерами-оптимистами и заседанию ФРС, где в разы снижают прогноз по ВВП и говорят о сильной экономике.

Лукойл растет, а Эксон вот падает.

P.S. Если открыть длинные диапазоны — и там и там плохо. Но делать этого, я, конечно, не буду.

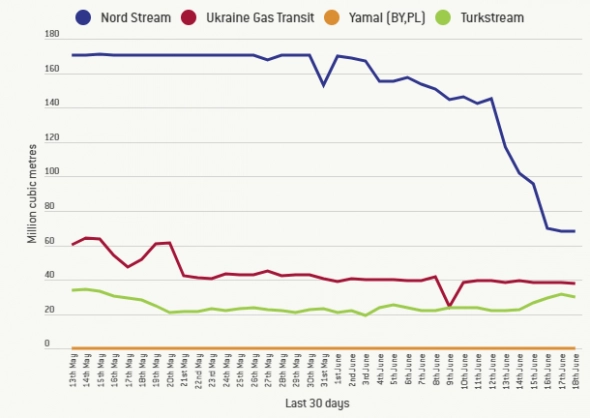

Газпром

Ситуация с Газпромом все больше переходит в формат «дотянуть до 30 июня». Если 4 года назад в день компания экспортировала по 550 млн куб. метров. То после скукоживания Северного Потока экспортируется в 4 раза меньший объем.

( Читать дальше )

Юнипро-2-ао: информация о выплаченных дивидендах

- 31 января 2022, 10:00

- |

Акция: Юнипро-2-ао

Общая сумма: 10 224 015 445.5 руб.

Дивиденд на акцию: 0,190329044536 руб.

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=7878

Дивиденды Юнипро: https://smart-lab.ru/q/UPRO/dividend/

Не зашла идея с Юнипро

- 15 декабря 2021, 17:04

- |

Вот и прошел почти год с тех пор как Юнипро попал в наш портфель. Тогда наша идея по нему казалась весьма прозаичной, с неплохим потенциалом, однако условия на рынке радикально поменялись, а требуемая доходность возросла.

Цену в 3 рубля и выше за акцию уже вряд ли можно назвать вероятной, если не случится что-то экстраординарное (продажа пакета в Юнипро Uniper-ом, ну или ключевая ставка сложится в 1,5-2 раза 😅)

Сложившиеся обстоятельства и вероятные перспективы рынка склонили нас к фиксации позиции:

— Несмотря на неплохую дивидендную доходность, каждый последующий дивидендный гэп, на наш взгляд, имеет мало шансов на их закрытие в условиях роста ключевой ставки (первый показательный пример — дивгэп с лета 2021 года). Также есть вероятность возникновения обязательств по инвестициям в глубокую модернизацию и в проекты ВИЭ, которые могут привести к снижению денежных потоков и корректировке дивидендов в 2023-2024 годах

( Читать дальше )

Юнипро - информация о дивидендах

- 07 декабря 2021, 18:00

- |

Собрание акционеров Юнипро решение о выплате дивидендов по результатам девяти месяцев 2021 года.

- 07 декабря 2021, 16:45

- |

Акция: Юнипро-2-ао

Дивиденд на акцию: 0,190329044536 руб.

Общая сумма: 12 000 000 000.0 руб.

Дата закрытия реестра: 17.12.2021

Тип сф: Начисленные доходы по эмиссионным ценным бумагам эмитента

Текст сущфакта:

2.7. Общий размер начисленных (подлежащих выплате) доходов по ценным бумагам эмитента и размер начисленных (подлежащих выплате) доходов в расчете на одну ценную бумагу эмитента:

Общий размер дивидендов, начисленных на акции эмитента определенной категории (типа): 12 000 000 000,00 рублей.

Размер дивиденда, начисленного на одну акцию определенной категории (типа): 0,190329044536 рубля на одну обыкновенную акцию.

2.8. Форма выплаты доходов по ценным бумагам эмитента: денежные средства.

2.9. Дата, на которую определяются лица, имеющие право на получение дивидендов в случае, если начисленными доходами по ценным бумагам эмитента являются дивиденды по акциям эмитента: 17 декабря 2021 года.

2.10. Дата, в которую обязательство по выплате доходов по ценным бумагам эмитента (дивиденды по акциям) должно быть исполнено, а в случае, если обязательство по выплате доходов по ценным бумагам должно быть исполнено эмитентом в течение определенного срока (периода времени), дата окончания этого срока:

номинальным держателям и являющимся профессиональным участником рынка ценных бумаг доверительным управляющим, которые зарегистрированы в реестре акционеров, дивиденды выплатить в срок не позднее 10 рабочих дней с даты, на которую определяются лица, имеющие право на получение дивидендов – до 10 января 2022 года; другим зарегистрированным в реестре акционеров лицам дивиденды выплатить в срок не позднее 25 рабочих дней с даты, на которую определяются лица, имеющие право на получение дивидендов – до 31 января 2022 года.

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=7878

Дивиденды Юнипро: https://smart-lab.ru/q/UPRO/dividend/

Юнипро -Сколько ни повторяй: Халва! Халва!, а во рту слаще не станет

- 09 ноября 2021, 23:43

- |

Ключевые показатели 9 месяцев

— Выручка: 63,7 млрд руб. (+16,3% г/г)

— EBITDA: 22 млрд руб. (+14,5% г/г)

— Чистая прибыль: 13,1 млрд руб. (+21,5% г/г)

но, факт, остаётся фактом, от Юнипро сложно ожидать опережающей рынок динамики из-за роста процентных ставок.

см.график — див.гэп не закрыли, пошли вниз

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал