Treasuries

Крах тихой гавани: почему коллапс доверия к американским облигациям угрожает всей финансовой системе

- 03 сентября 2025, 12:26

- |

Вероятно, что волнения на мировом рынке долга не сразу окажут влияние на американскую финансовую систему, и какое-то время обязательства правительства США останутся в качестве самого прочного безопасного актива.

Однако, уже явно возникли проблемы и с обеспечением долгосрочных долгов и в Америке.

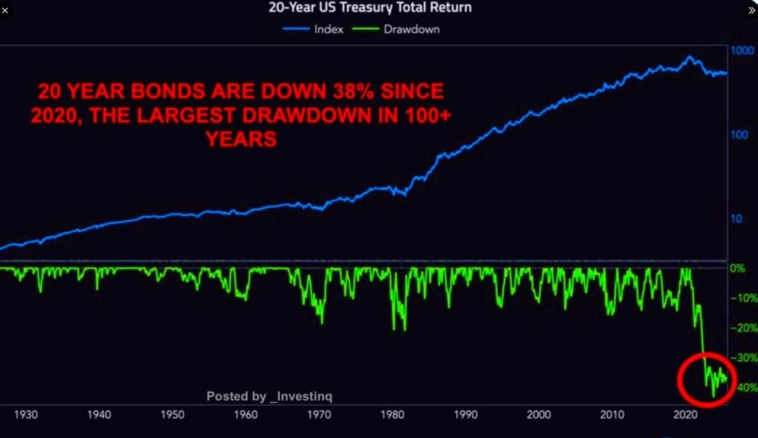

На диаграмме (выше) показатели отдачи от инвестиций в длинные казначейские облигации, и видно, что за последние 5 лет эти инвестиции принесли инвестору убытки почти в 40%.

Такого убытка этот актив не демонстрировал даже в период жесткой стагфляции в 70-годы.

Длинные облигации США всегда были безрисковым активом и по сути, залогом стабильности всех мировых финансов, а сейчас, в режиме реального времени мы наблюдаем фактический коллапс этого статуса.

Рынки всегда работают на вере, и вера в то, что американские Treasuries это залог, подобный деньгам, дала возможность современной финансовой системе на базе долга так сильно разрастись. Но как только эта вера рушится, вся архитектура начинает терять опору.

( Читать дальше )

- комментировать

- 4.3К | ★1

- Комментарии ( 7 )

А вы госдолг США видели?

- 02 сентября 2025, 07:58

- |

Учитывая, что изначально бюджет верстался под 2,5 % роста ВВП, а сейчас даже 1,5 % вряд ли достижимы, дай бог получится 1,2 % нарисовать, а также тот факт, что бюджет в массе своей формируют напрямую завязанные на экономический рост налоги (НДС, налог на прибыль, экспортные поступления), можете сами прикинуть, дорогие читатели, насколько «несколько выше» будет его дефицит.

Дефицит 4,5-5 трлн — пока что вероятный прогноз, если вы по жизни оптимист. 6-9 трлн — пессимистичный, но вполне себе реальный сценарий.

Запускаем торги фьючерсами на один из крупнейших в мире фондов облигаций 📈

- 12 августа 2025, 11:32

- |

Активы iShares 20+ Year Treasury Bond ETF (TLT ETF) на 99% состоят из долгосрочных казначейских облигаций США. Средневзвешенный срок до погашения — 25,8 года.

Параметры нового фьючерсного контракта:

📍 торговый код — TLT

📍 котировка — в долларах США за 1 акцию

📍 лот контракта — 10 акций фонда

Расчеты — в российских рублях. Ближайшие сроки исполнения — сентябрь и декабрь этого года.

Фьючерсы на акции фонда TLT ETF дополнили линейку контрактов на иностранные ценные бумаги. Среди них также паи фондов на индексы S&P 500, NASDAQ и Dow Jones, акции фондов на индексы Euro Stoxx 50, Dax 40, Hang Seng и другие.

Все детали читайте в пресс-релизе.

Новый фьючерс на Мосбирже

- 11 августа 2025, 14:45

- |

12 августа 2025 г. на срочном рынке начнут торговаться расчетные фьючерсы на акции инвестиционного фонда — iShares 20+ Year Treasury Bond ETF (TLT ETF).

Ключевые параметры

• торговый код — TLT (короткий код — TL)

• базовый актив — акции инвестиционного фонда iShares 20+ Year Treasury Bond ETF, инвестирующего в долгосрочные казначейские облигации США

• котировка — в долларах США за 1 акцию

• лот контракта — 10 акций фонда.

📌Расчеты будут проходить в российских рублях.

Одновременно в обращении будут поддерживаться две серии с ближайшими сроками исполнения — с даты старта торгов станут доступны контракты с исполнением в сентябре и декабре 2025 г.

Мосбиржа запустит торги фьючерсами с привязкой к гособлигациям США

- 09 августа 2025, 10:33

- |

1. Базовый актив

Фьючерс привязан к акциям ETF iShares 20+ Year Treasury Bond ETF (TLT), который на 99% состоит из долгосрочных казначейских облигаций США со средним сроком погашения 25.8 лет. Инвестиции в TLT позволяют отслеживать динамику госдолга США без прямой покупки облигаций.

2. Ключевые параметры контракта

— Тикер: TLT (короткий код TL).

— Лот: 10 акций TLT.

— Котировка: в долларах США за 1 акцию ETF (например, при цене TLT $88.33 стоимость лота — $883.3).

— Расчеты: Производятся в рублях, что снижает валютные риски для российских инвесторов.

— Сроки экспирации: Доступны серии на сентябрь и декабрь 2025 года.

3. Тип контракта

Это расчетный фьючерс. При закрытии контракта инвестор получает денежный эквивалент разницы между ценой входа и выхода.

Цели и преимущества

1. Доступ к американскому долговому рынку

Впервые на Мосбирже появился инструмент, позволяющий российским инвесторам спекулировать на цене гособлигаций США или хеджировать риски, связанные с изменением ставок ФРС. Ранее были доступны только фьючерсы на индексы (S&P 500, NASDAQ) и криптовалюты.

( Читать дальше )

US10Y трежеря США движутся в большом апканале на дневке и в большом даунканале на недельном.

- 07 августа 2025, 18:01

- |

Рост идет зигзагами. Тренда нет. Направление этого тренда определит будущее мировой экономики и фондовых рынков в 2025-2026: или рост и процветание или спад в депрессию.

Веду два варианта: вверх и вниз от текущих значений. Ситуация 50/50. Есть еще малый даунканал на дневке в нем тренд движется вниз. Вероятно тренд пойдет вниз ближайшие месяцы по малому даунканалу.

Это вызовет рост коммодитиз, сырья, драгметаллов, валют по отношению к доллару. Скорее всего тренд вниз в трежерях продолжится до конца 2025. И достигнет нижней границы малого даунканала и большого апканала выполнив очередной зигзаг.

( Читать дальше )

На следующей неделе Мосбиржа начнет торги на срочном рынке расчетными фьючерсными контрактами, привязанными к длинным облигациям США

- 06 августа 2025, 15:23

- |

Московская биржа 12 августа начнет торги на срочном рынке расчетными фьючерсными контрактами на акции инвестиционного фонда iShares 20+ Year Treasury Bond ETF.

«Активы фонда на 99% состоят из долгосрочных казначейских облигаций США. Средневзвешенный срок до погашения облигаций в портфеле фонда — 25,8 года», — сообщила площадка.

Ключевые параметры фьючерсного контракта: торговый код — TLT (короткий код — TL); базовый актив — акции инвестиционного фонда iShares 20+ Year Treasury Bond ETF; котировка — в долларах США за 1 акцию; лот контракта — 10 акций фонда.

Расчеты по контрактам будут проходить в рублях.

Снизит ли ФРС США ставки в сентябре?

- 31 июля 2025, 12:54

- |

По итогам вчерашнего заседания FOMC ставка ФРС, как и ожидалось осталась без изменений в диапазоне 4,25-4,5%. При этом два члена комитета – Мишель Боуман и Кристофер Уоллер — проголосовали за снижение уже сейчас, нарушив традиционное единство комитета. Также важные новые акценты были получены в ходе пресс-конференции председателя ФРС Дж. Пауэлла. Они оказались смещены в «ястребиную» сторону, т. к. основной акцент был на том, что инфляция остаётся несколько повышенной, в то время как рынок труда стабилен, пишут аналитики Freedom Finance Global.

Все это снизило вероятность снижения процентной ставки в сентябре, теперь рынок фьючерсов на ставку (FED Watch) оценивает её в 43% против 65% ранее. Возможно, что комментарии Пауэлла были направлены на то, чтобы на фоне недавнего визита президента США Дональда Трампа в ФРС подчеркнуть, что Федрезерв остается независимым институтом и любое политическое давление на него невозможно.

По нашему мнению, позиция ФРС, что в условиях негативного влияния тарифов на экономику торопиться со снижением ставки не следует – очень разумна и понятна.

( Читать дальше )

💰 Кто держит долг США?

- 30 июля 2025, 06:35

- |

📉 Кто скупает долги США? А кто сбрасывает?

Перед вами график, который многое рассказывает о глобальной экономике. Это вложения крупнейших стран в государственные облигации США — «долги Америки». И да, за этим стоит не просто статистика, а геополитика, торговля, финансы и стратегия.

🇯🇵 Япония — главный кредитор США

На протяжении двух десятилетий Япония стабильно держалась в топе. Причина проста: избыток сбережений, слабый внутренний спрос и потребность в надежных активах. Вложиться в Treasuries — значит зафиксировать долларовую доходность и держать ликвидные резервы.

🇨🇳 Китай — от любви до охлаждения

В 2000-х Китай быстро нарастил вложения: экспорт в США рос, доллар копился — а тратить его было некуда. Вложения в госдолг США стали логичным шагом.Но с 2013 года — постепенное сокращение. Причины:

Торговые войны с США

Дедолларизация

Поддержка юаня на валютном рынке

Геополитические риски

🇬🇧 Великобритания и офшорные структуры

( Читать дальше )

🏛 Скоро ли золото будет обмениваться на госдолг?

- 25 июля 2025, 10:12

- |

🏛 Скоро ли золото будет обмениваться на госдолг?

При текущей цене $3400 за унцию, капитализация всего золота в мире (около 6,94 млрд унций) составляет $23,6 трлн — уже 65% от размера федерального долга США ($36 трлн).

🔸 В мае 2024 Майкл Хартнетт (BofA) отмечал: «T-Bonds больше не считаются безрисковыми. Фикция надёжности заканчивается».

🔸 При цене золота в $5000/oz, мы выходим на паритет с госдолгом США. Такой сценарий — не фантастика, а результат бегства капитала из обесценивающихся бумаг.

💡 Вопрос уже не в том, будет ли золото «обмениваться» на долг, а в том, захотят ли инвесторы держать долг, не обеспеченный ничем, кроме обещания.

Вывод: золото стремительно становится новой единицей доверия — и может вытеснить фиат даже на уровне госдолга.

Наш ТГ канал: t.me/+CTcbcRXcqBY1MWIy

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал