S&P500

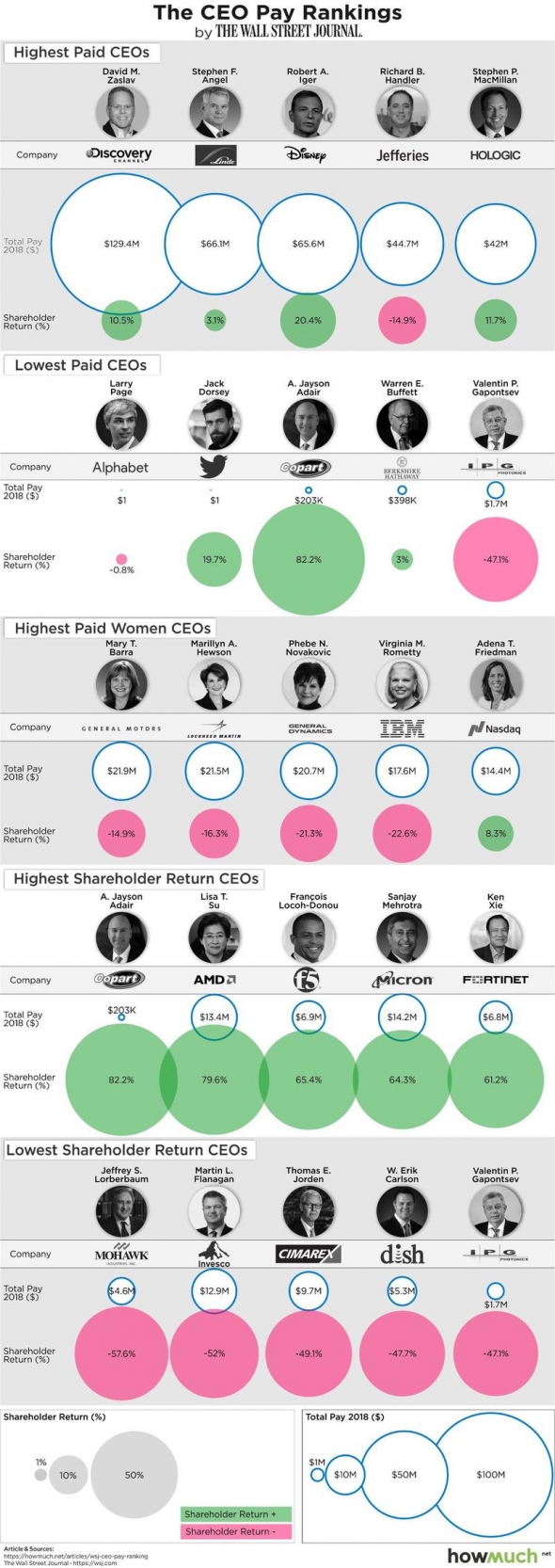

Зарплаты ТОПов из списка S&P500 и их эффективность.

- 16 июля 2019, 15:38

- |

Можно посмотреть какая отдача для акционеров компании. Оправдывают ли такие зарплаты их работу.

Пятерка с наибольшей оплатой в 2018 году.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 6 )

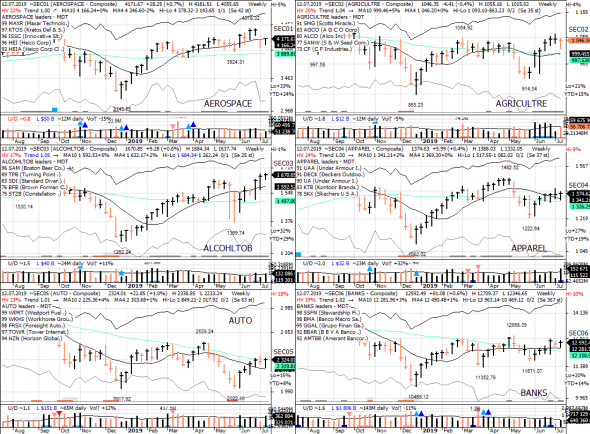

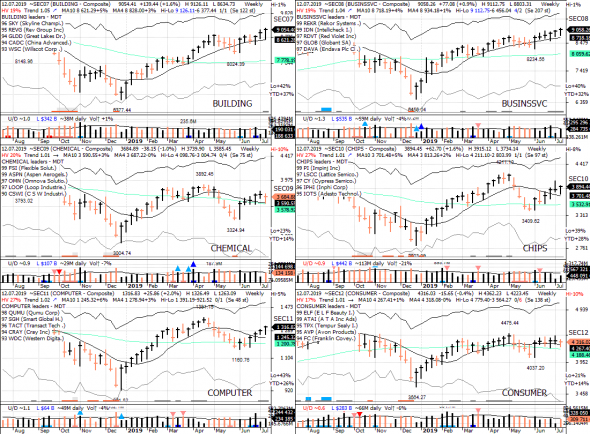

S&P 500 под капотом - секторы США в картинках 12.07.19

- 15 июля 2019, 21:43

- |

- uptrend 16

- downtrend 0

- sideways 17

Подскок немного расширился, но всё равно в нём участвует только мусор. Общее ощущение пробуксовки — новый максимум должен сопровождаться широкой покупкой и уверенным закреплением, но ничего этого нет, уровень 3000 пробит с N-го раза и каждый раз любой маломальский гэп закрывается вниз. Rampant run-to-quality — экстремальный дисбаланс индекса и общего рынка. На данный момент этот подъём узкий, и свидетельств дальнейшего значительного продолжения нет.

( Читать дальше )

На фондовом рынке США надулся пузырь больший по размеру, чем в 2000 г.

- 15 июля 2019, 15:55

- |

Рынок американских акций тянут вверх небольшое количество акций, в то время как остальные бумаги серьезно отстают от них.

Индекс S&P 500 включает в расчет 500-505 компаний, в то время как на бирже торгуется более 2000. Кроме того, ряд эмитентов играет куда более заметную роль в индексе, чем остальные. К примеру, доля топ-10 компаний составляет почти 22%, где на Microsoft приходится 4,26%, на Apple — 3,54%, на Amazon — 3,32%. Топ-20 организаций воздействуют на S&P 500 в отношении 1 к 3. По сути, получается, что чем больше капитализация, тем большее влияние оказывается на индекс.

Поэтому динамику капитализации всего американского рынка акций лучше отображают такие индексы, как Russell 2000 и NYSE Composite. Так вот, эти двое растут куда менее охотнее, чем бенчмарк.

Также NYSE Composite отражает капитализацию всех компаний, торгующихся на Нью-Йоркской фоновой бирже.

Нынешняя ситуация становится похожей на 1999-2003 гг. Тогда S&P500 в своих достижениях серьезно обошел NYSE Composite.

Разница между доходностью S&P 500 и NYSE Composite (п.п.)

( Читать дальше )

S&P500. Sell in May and Go Away?

- 15 июля 2019, 11:14

- |

Между тем рынок прорвал уточненную цель роста по основному тренду на уровне 3003.2, но похоже останавливаться не собирается. Пришлось сесть за расчеты и оценить цели дальнейшего роста. Цели таковы:

— 3103.0 для долгосрочного тренда, продолжающегося после коррекции, завершившейся в декабре прошлого года;

— 3027.8 для среднесрочного тренда, восстановившего рост после коррекции конца мая — начала июня;

— 3054.8 для краткосрочного тренда, восстановившего рост после отката, который закончился 9 июля.

На каком из этих уровней остановится рынок и остановится ли он вообще сказать невозможно. Но в окрестности указанных уровней вероятность перехода к нисходящей коррекции выше, поскольку эти уровни показывают зоны ветвления сценариев развития рыночной ситуации.

Технический анализ трендов.

( Читать дальше )

Хорошо, когда знаешь будущее. Пора извлекать выгоду.

- 14 июля 2019, 20:19

- |

Это и в образовательных программах в том числе. Я людям ОТКРЫТО предлагаю бесплатное обучение опционным стратегиям, аж целых 12 месяцев с ними возиться, задарма. Смотрят они, смотрят… думают — а в чем подвох? Да ни в чем. Сплошная благотворительность. Сам удивляюсь, сколько еще делать безвозмездные подарки незнакомым людям.

Могу отменить, конечно. Просто жалко людей, которые так и норовят на халяву… на мне заработать или неприлично сэкономить. НЕТ ПРОБЛЕМ.

Мне ничего не стоит бесплатное обучение заменить на платное. Все равно никуда не денетесь, когда начну регулярно получать сверх_доходы на лебедях, а вы даже не знаете, какую кнопку нажимать, чтобы вам сыпалось бабло через опционы. Вот тогда я с удовольствием напомню, что скупой платит трижды.

Впрочем, это было лирическое отступление (наступление).

( Читать дальше )

Портфель "8 акций" Коррекция на Мосбирже и рекорды S&P500. Акции Полиметалл и Лукойл.

- 14 июля 2019, 16:34

- |

S&P500. Прогноз от Мюнхгаузена.

- 14 июля 2019, 04:05

- |

Все трейдеры и аналитики будто замерли в ожидании.

Не смотря на то, что американский индекс S&P500 в минувшую пятницу забрался на новую историческую высоту, покорил очередной исторический максимум, однако заметок, посвященных дальнейшим перспективам этого индекса, пока нет.

Тишина. Аналитики молчат. Видимо, находятся в растерянности или просто боятся дать не верный прогноз и, тем самым, нанести ущерб своей репутации. ))

Поскольку мне (барону Мюнхгаузену) репутацию вряд ли уже что-то может испортить, я позволю себе набраться наглости и озвучить то, что я думаю о дальнейшем возможном движении индекса S&P500.

Представляю уважаемому сообществу Смартлаба мой авторский этюд на эту тему (таймфрейм — неделя):

( Читать дальше )

В ПРЕДДВЕРИИ ЗАСЕДАНИЯ ФРС.

- 13 июля 2019, 09:50

- |

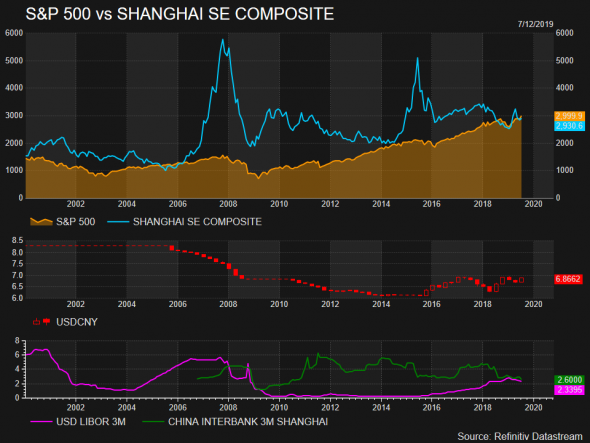

В преддверии заседания ФРС весь финансовый мир в мучительных размышлениях над дальнейшим вектором монетарной политики ФРС. Не будем отставать и мы и разберем реальное положение дел, дабы сформировать скромное мнение о будущем.

ОСНОВНЫЕ ВЫВОДЫ ВАС ЖДУТ В КОНЦЕ СТАТЬИ.

Подписывайтесь на мой канал Телеграмм https://t.me/khtrader

На неделе прошли выступления главы ФРС Дж. Пауэлла в сенате, где он подробно изъяснял видение Комитета на перспективы ДКП и экономики США. Ничего нового там не прозвучало, песня на один лад, причем от всех ведущих мировых ЦБ. Тем не менее, сомнений у рынка на счет снижения ставки уже нет, количественный вопрос остается открытым, но, к сожалению, любые гадания в сложной системе обречены на равновероятный исход события, т.е. 50\50.

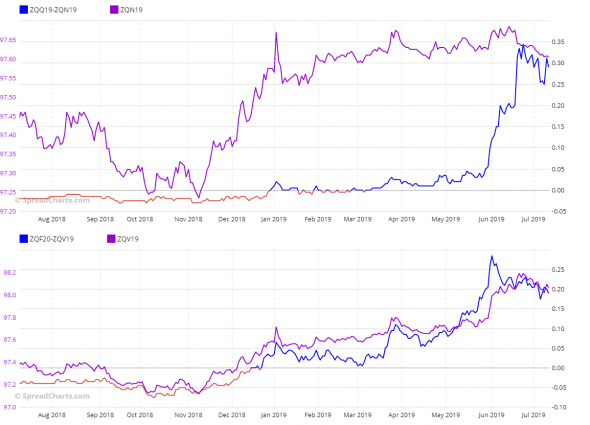

Пожалуй, первой иллюстрацией данной статьи будет как раз картинка с рыночными ожиданиями на предмет повышения ставок. Возьмем для этого стоимость фьючерсов на 30-дневные векселя Казначейства, торгуемые на Чикагской товарной бирже. Нас интересует стоимость дальних фьючерсных контрактов относительно ближних (так называемый календарный спред).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал