Блог им. hep8338

В ПРЕДДВЕРИИ ЗАСЕДАНИЯ ФРС.

- 13 июля 2019, 09:50

- |

В преддверии заседания ФРС весь финансовый мир в мучительных размышлениях над дальнейшим вектором монетарной политики ФРС. Не будем отставать и мы и разберем реальное положение дел, дабы сформировать скромное мнение о будущем.

ОСНОВНЫЕ ВЫВОДЫ ВАС ЖДУТ В КОНЦЕ СТАТЬИ.

Подписывайтесь на мой канал Телеграмм https://t.me/khtrader

На неделе прошли выступления главы ФРС Дж. Пауэлла в сенате, где он подробно изъяснял видение Комитета на перспективы ДКП и экономики США. Ничего нового там не прозвучало, песня на один лад, причем от всех ведущих мировых ЦБ. Тем не менее, сомнений у рынка на счет снижения ставки уже нет, количественный вопрос остается открытым, но, к сожалению, любые гадания в сложной системе обречены на равновероятный исход события, т.е. 50\50.

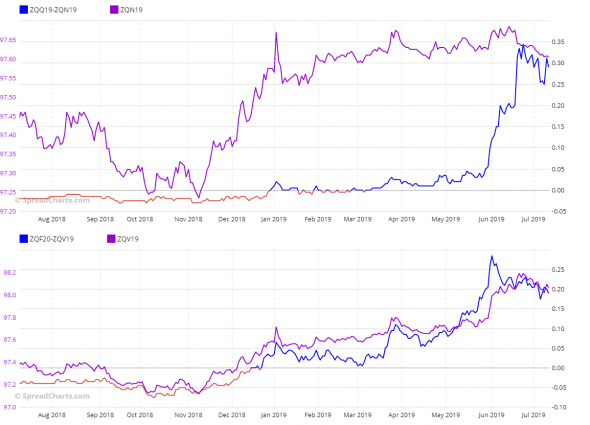

Пожалуй, первой иллюстрацией данной статьи будет как раз картинка с рыночными ожиданиями на предмет повышения ставок. Возьмем для этого стоимость фьючерсов на 30-дневные векселя Казначейства, торгуемые на Чикагской товарной бирже. Нас интересует стоимость дальних фьючерсных контрактов относительно ближних (так называемый календарный спред).

О чем нам говорят картинки:

1) На верхней картинке мы имеем разницу между августовским контрактом и июльским (синяя линия) Т.е. это разница в ценах на фьючерсы на ближних временных отрезках. А сиреневая, это цена июльского фьючерса (спот). Как видим цена фьючерса начала активно снижаться, ожидания по росту ставки на ближайшем заседании хоть и остаются, но не так агрессивны. При этом сам спред (синяя) глубоко выше ноля, это говорит о том, что следующий контракт стоит дороже текущего, а мы все знаем с финансовой теории: чем выше цена облигации, тем ниже ставка. Следовательно, рынок уже заложил снижение ставок в будущем.

2) Нижняя картинка, все то же самое, но дальний фьючерс взят январский, а ближний – октябрь. Это разница в ценах до конца года в более поздних контрактах. Здесь ценовая динамика как спреда так и октябрьского фьючерса более пологая, рынок закладывает равномерное повышение ставки до конца года. При этом, как и гласит теория ликвидности на срочном рынке, дальние контракты менее волатильны, и не так реагируют на рыночные изменения в настоящем времени.

Раз задели тему ставок, то давайте глянем на динамику ставок в финансовом секторе США.

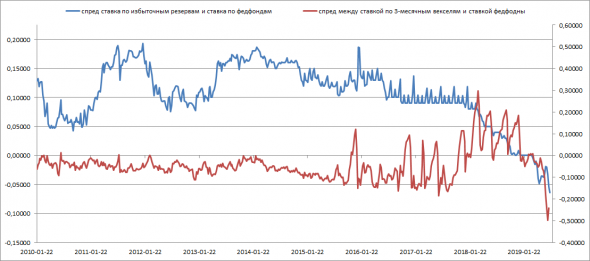

На картинке ниже два важных спреда на рынке ставок, которые иллюстрируют ситуация с дрейфом процента по разным финансовым активам.

Синяя линия – спред между ставкой по избыточным резервам (ставка которую ФРС платит коммерческим банкам) и эффективная ставка по федеральным фондам (ставка межбанка, по которым ссужается банковская ликвидность). Как видим показатель под нолем, т.е. ФРС платит меньший процент, чем банки друг-другу. При том, что ФРС назначает эту ставку, как и учетную ставку, можно сказать, что ставка уже понижена и экономика нуждается в более низком проценте.

Красная линия – спред между ставкой по 3-месячным Казначейским векселям, торгуемым на вторичном рынке и ставкой по федеральным фондам. И здесь, ставки по долговым инструментам Казначейства США на вторичном рынке (определяемые «невидимой рукой…») ниже, чем ставка по межбанку.

Данная ситуация трактуется еще более агрессивно в пользу стимулирования финансового сектора, т.к. снижение ставок вокруг ставки межбанка говорит о нехватке ликвидности, и нужно расширять денежную базу, т.к. именно нахватает денег, а не «почти денег».

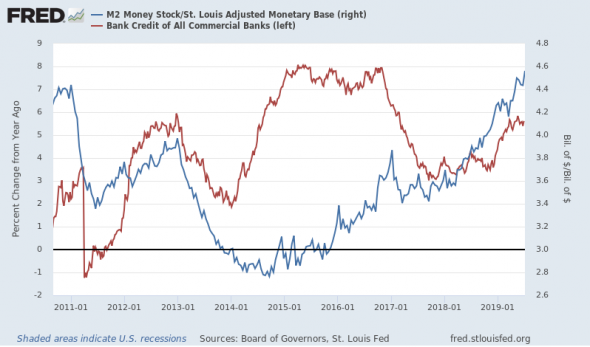

Далее именно на этом и сконцентрируем свое внимание. Следующая иллюстрация, это свежие данные по денежному рынку США за июнь.

Здесь раскрывается тайна нехватки ликвидности, из-за которой не падают ставки межбанка.

Синяя линия – банковский (кредитный) мультипликатор, обычное соотношение денежной массы к денежной базе, отображает переток денег по разной степени ликвидности. Растущая динамика мультипликатора указывает на тот феномен, что денежная масса расширяется за счет денежной базы. Хорошо это или плохо, смотря как посмотреть. В целом, это положительно для экономики и сопутствует жесткой ДКП ФРС, т.е. росту ставок (чего, кстати, не хватает ЕЦБ). Положительно потому, что деньги из «кубышек» и карманов заходят в банковскую систему, от чего растут банковские депозиты и из них дается кредит.

Если все эту демагогию упростить, то рост мультипликатора = рост кредитования (предложения денег).

Красная линия – это и есть темпы кредитования от года к году. Пока мы приостановились, но остаемся на высоких уровнях.

А что собственно плохого? А то, что объем наличных денег сокращается, и фининститутам приходится сокращать портфели и прочие финансовые неприятности. Что делать? Ну конечно, смягчать ДКП, т.е. печатать деньги. И вот здесь скрывается риск того, что никто не знает, сколько этих самых денег нужно, хоть экономисты говорят обратное.

Раз уж перешли на территорию реального сектора, давайте заденем ситуацию с темпами делового цикла, там есть чем позаниматься.

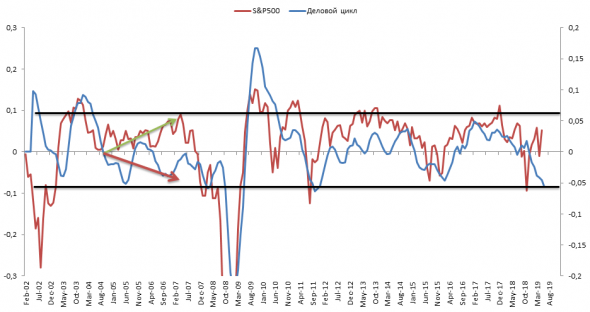

На картинке визуализация моей, авторской, модели оценки темпов делового цикла, за основу взяты простые макроэкономические зависимости из компонентов уравнения обмена.

Красная линия – модель оценивающая стадию делового цикла. Как видим мы сейчас находимся на нижней границе канала (первое стандартное отклонение), в этом канале показатель проводит более 90% времени.

Красная линия – динамика индекса S&P500 построена по экспоненте.

Что можно сказать, кроме того, что если сейчас ФРС на возьмется за стимулирование, то потом будет поздно? А то, что рынок уже заложил смягчение ДКП, т.к. индекс ФР США растет, а деловой цикл продолжает сжиматься. Но такое уже было, и было как-раз перед кризисом 2008 года, ровно за два года до пика кризиса (не люблю проводить аналогии с предыдущими кризисами, но тут прямо напрашивается).

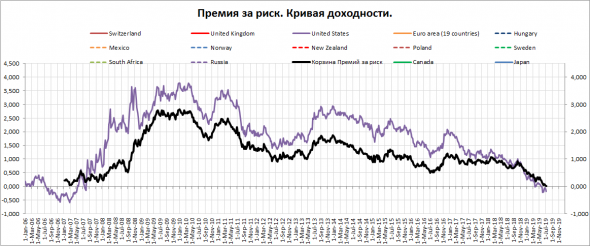

Ну и раз зашла речь о предыдущем кризисе, положение кривой доходности в США, на этот раз относительно положения кривой доходности среднерыночной по развитым странам. Взят спред между ставкой денежного рынка (3-месячные векселя) и ставкой рынка капиталов (10-летние облигации).

Положение кривой в США отображено сиреневой линией. Как видим мы с марта в положении инверсии, что нарушает теории сразу по трем пунктам. Но сейчас о другом, а именно о том, что ситуация в США хуже чем в среднем по спреду среди развитых стран. И это результат кредитного сжатия, ибо нельзя вот так вот просто взять, и сократить резервы, деньги уплывают где дороже, да и риски нарастают, да и ожидания меняются.

Как видим, перед кризисом в 2008 году мы также болтались в инверсии, с дальнейшим восстановлением.

Ну что же, все, в общем-то, ясно, снижать надо, об этом уже кричат все показатели, но есть ли возможность у ФРС, готова ли экономика США, ведь необдуманный шаг может привести к инфляционной спирали. Об этом некоторые члены ФРС уже высказывались, даже более смелые указывают на то, что, скорее всего, нужно подымать таргет по инфляции с 2% до 3%. Вчера вышли данные по инфляции (они вошли в мою модель оценки темпов делового цикла) и весьма неприятны для ФРС. Т.к. базовая инфляция выше 2%, а широкий показатель снизился еще на0,2% с 1,8% до 1,6%. Это говорит о том, что снижаются на цены на продукты питания и бензин (снижение цен в мае-июне на нефть). А вот более широкая потребительская корзина дорожает. Такое положение дел в условиях протекционизма и сложной ситуации на нефтяном рынке сильно портит жизнь Пауэллу. Так же Трамп подогревает рынок через Твиттер требуя от ФРС нового QE, что закладывается в рыночных ожиданиях.

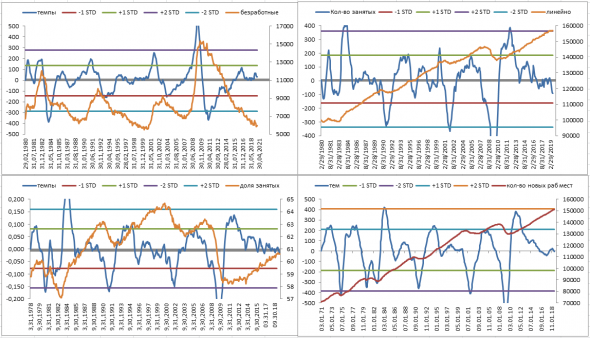

Не менее простая ситуация на рынке труда, если смотреть на показатели рынка труда линейно, то дух захватывает. Количественно, рынок труда ну очень крепок, особенно показатель кол-ва безработных. Это также мешает ФРС которая рискует влететь на инфляцию, в случае необдуманных действий.

А что если посмотреть на рынок труда через призму скорости изменения линейных показателей. Это может нам показать реальное положение дел, без исторически накопленных данных.

Перед Вами четыре картинки. С верхней левой по часовой стрелке: количество безработных; количество занятых; доля занятых; количество рабочих мест.

На всех картинках желтая линия, это линейный показатель, синяя линия – скорость желтой.

Любопытней всего дела обстоят с количеством занятых, практический все показатели под нулевой отметкой, т.е. замедляются, что указывает на завершение пика цикла. Но, ретроспективный взгляд показывает, что в 2004-2007 годах после снижения скорости показателей рынка труда, начался бурный рост, что и привел к перегреву экономики.

Судя по показателю «доля занятых» рынку труда еще есть куда расширяться, и ставить новые исторические экстремумы по основным показателям.

Конечно же, мы не можем обойти стороной валютный рынок. т.к. смягчение монетарной политики ФРС приведет к девальвации доллара.

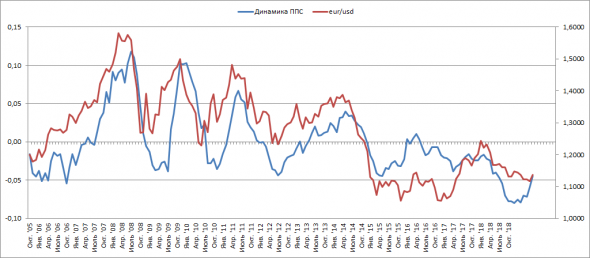

На картинке ниже иллюстрация авторской модели оценки валютного рынка на основании макроэкономической модели паритета покупательской способности (ППС) в несколько видоизмененной форме.

Синяя линия – модель; красная - EUR\USD.

Как видим, показатель уже растет, т.е. справедливая цена на международном валютном рынке евро должна быть выше. Учитывая, что доля евро в корзине индекса доллара выше 50%, т.е. логично предположить, что доллар ждет хорошая коррекция (как минимум коррекция).

Осталось взглянуть буквально пару моментов. Один из основных для финансового рынка, это рыночные ожидания. Что ждут, чего не ждут участники рынка?

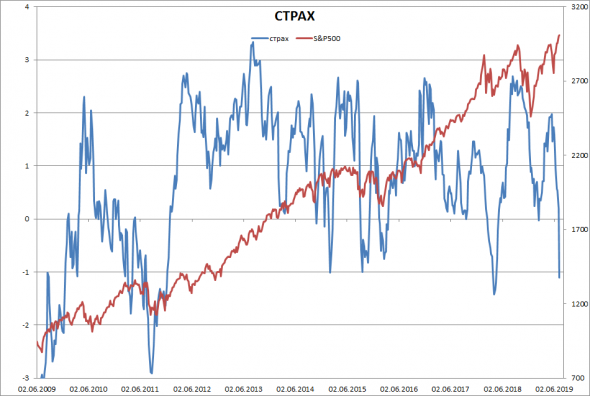

На картинке ниже, следующая авторская модель оценки уровня страха. В модель входят показатели распределения позиций на рынке фьючерсов торгуемых на Чикагской товарной бирже, по основным защитным инструментам.

Синяя линия – визуализирует модель; красная – индекс S&P500.

Важное здесь одно: когда индикатор ниже ноля, то профессиональные участники рынка держат короткие позиции по инструментам защиты (спекулянты соответственно, держат длинные). Это соответствует инвестиционной стратегии «risk on», т.к. у профессионалов сосредоточена основная доля мировых капиталов.

Ну и ретроспективно: всегда минимумы показателя соответствуют минимумам индекса S&P500.

ПЕРЕЙДЕМ К ВЫВОДАМ:

Сразу вариант с отказом или неопределенным переносом снижения ставок я отбрасываю, фактов в пользу снижения ставок более чем достаточно. Мало того, снижение ставок уже заложены рынком по всем основным фронтам, а это уже чревато масштабным обвалом и серьёзными структурными проблемами.

Поэтому имеем несколько вариантов, один агрессивный, снижение более чем на 25 бп (0,25%) и менее агрессивный снижение на 25 бп с дальнейшим снижением до конца года еще несколько раз.

1) К месту сказать, что я выбираю второй вариант. Рынок труда, инфляция, протекционизм, цены на товары (нефть, металлы) не позволяют проведению агрессивных монетарных действий. Действия ФРС должны быть осторожными и надо отдать рынку на откуп все будущие решения иначе можно ненароком все сломать.

При данном сценарии мы получим поддержку для дальнейшего роста фондового рынка США, укреплению базовых валют относительно доллара США, роста рынка комодитиз (нефть металлы, золото, зерновые), рост цен долгового рынка и снижения доходностей. Тут можно брать 10-летние облигации т.к. они реагируют больше на снижение ставок из-за своих сроков.

При этом, рынок уже это переварил, а значит динамика будет вялая, с возможной коррекцией на фактах, рынок любит разочаровываться.

2) Второй сценарий. Это снижение более чем на 50 бп (0,5%), как того ждал рынок. Это даст мощный толчок росту всем вышесказанным активам. Есть сомнения по данному сценарию, т.к. нет необходимости и возможности это делать. На мой взгляд этого делать не нужно.

3) Если ФРС не снизит ставку или перенесет на неопределенное время, то вся премия заложенная ожиданиями рынка вылетит в трубу и мы получим мощное разочарование в виде коррекции и перспективой дальнейшей рецессией. На мой взгляд это будет ошибкой ФРС.

В качестве постскриптум количественная оценка индекса S&P500. Не будем прибегать к финансовой математике, т.к. любые количественные оценки всегда 50\50 (я так считаю), но примерные ориентиры обозначит нужно.

Раз мы саботируем классические финансы, возьмем инструмент количественной оценки финансового бунтаря-математика, Б. Мандельброта, а именно, его изобретение под названием «Фрактальный канал» и примерим его на на графике с месячным масштабом.

Как видим, тренд с 2009 года остался действующим. Имеем два действующих фрактальных канала на разных масштабах на месячном графике. Цели по теории Мандельброта (правда он так рекомендовал оценивать риск, а не прибыль, но что мешает перевернуть) находятся на верхних границах фрактальных каналов, т.е. в нашем случае в точке-ориентире 3200, собственно, там и можно ожидать первые цели движения индекса.

ВСЕМ СПАСИБО ЗА ВНИМАНИЕ.

------------------------------------------------------------

Закажите мастер-класс на выбор:

1) Риск-менеджмент https://is.gd/GJgQmF

2) Оценка рынка нефти https://is.gd/PcuDWv

3) Торговля опционами https://is.gd/H65e8N

4) Работа с отчетами СОТ https://is.gd/mb2kHW

-----------------------------------------------------------

Страница Харьковского клуба трейдеров в Фейсбук https://www.facebook.com/traders.kh

Мой канал телеграмм: https://t.me/khtrader

Ютуб — здесь периодический записываю познавательные видео по экономической и финансовой теории. Иногда делюсь видео-прогнозами.

----------------------------------------------------------

Мой публичный счет https://is.gd/VRMHIh

https://t.me/khtrader/869 — подробнее об услуге «торгуем вместе»

---------------------------------------------------------

По вопросам сотрудничества:

теги блога khtrader

- Brent

- cfd

- cl

- dx

- eur

- forex

- fx

- gdx

- GLD

- Gold

- NASDAQ

- QE

- S&P500

- UKOIL

- Urals

- USOIL

- WTI

- XAU

- австралиец

- акции

- аналитика

- биржа

- биткоин

- брент

- брент лонг

- валюта

- валютный рынок

- валюты

- газ

- Госдеп

- деловой цикл

- Денежная база

- денежная масса

- денежная масса. денежная база

- денежный рынок

- Деньги

- долговой рынок

- доллар

- Доллар рубль

- доллар. валюты

- драгметаллы

- евро

- ЕЦБ

- золото

- инвестиции

- инфляция

- йена

- канадец

- кредитный цикл

- кризис

- криптовалюта

- кросс-курсы

- лайт

- ликвидность

- М0

- М2

- макроэкономика

- межрыночные связи

- межрыночный анализ

- ММВБ

- монетаризм

- монетарная политика

- Нефть

- Облигации

- опционы

- реальная ставка

- ртс

- рубль

- сипа

- сишка

- СМЕ

- спекуляции

- ставки

- США

- технический анализ

- товарный рынок

- товары

- торговые идеи

- торговые сигналы

- трединг

- трежерис

- трейдер

- трейдинг

- финансовый анализ

- финансовый прогноз

- финансовый рынок

- финансы

- фондовый рынок

- форекс

- франк

- ФРС

- фундамент

- фундаментальный анализ

- Фунт

- фьючерсы

- Халепа

- ХКТ

- ЦБ

- экономика

Системного кризиса в мире удастся избежать?

Ошибочка,

не за счет денежной базы, а за счет новых выданных кредитов, или непогашенных старых.

Если мультипликатор растет за счет просрочки, то и межбанковский процент не падает.

И ваще, из этой картинки с полпинка выводы сделать не получится.