макроэкономика

Макро-сентимент в графиках | ChartPack #118 (26.04.2024)

- 26 апреля 2024, 12:01

- |

Разное

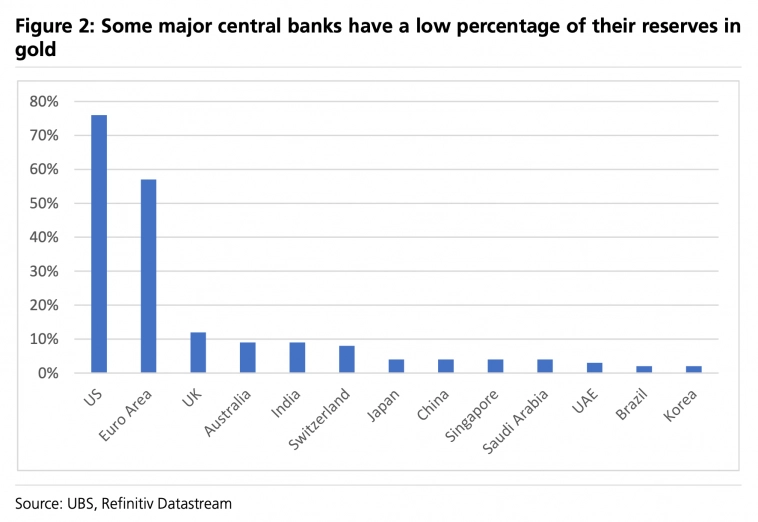

Если бы все эти центральные банки держали в золоте не менее 10% своих резервов, им пришлось бы купить примерно $12 Трлн золота, что составляет 75% от текущей рыночной капитализации золота по оценкам Всемирного совета по золоту:

Макро

Рынок принял точку зрения, что первое снижение ставки ФРС будет только в декабре:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Макро-сентимент в графиках | ChartPack #117 (24.04.2024)

- 24 апреля 2024, 09:56

- |

Разное

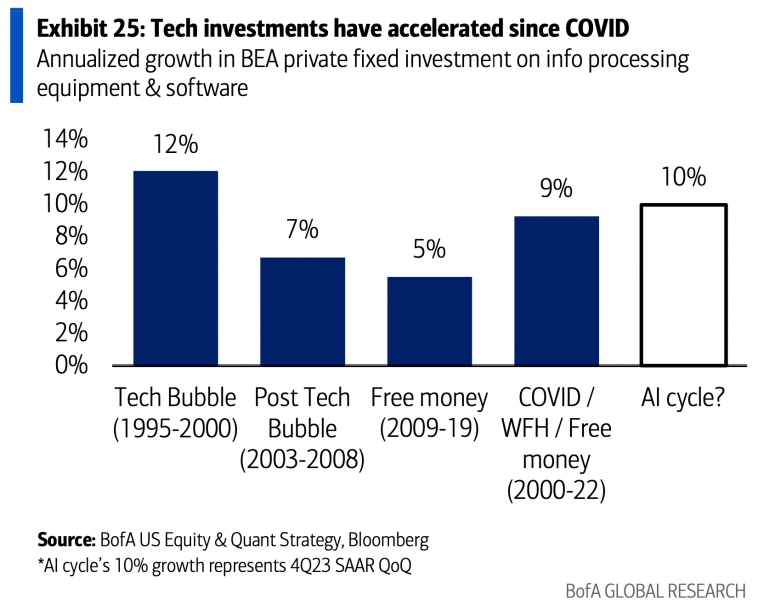

2024 может стать первым годом во многолетним инвестиционном цикле в области искусственного интеллекта:

Макро

Предварительный индекс деловой активности от S&P Global в сфере промышленности США снизился до 49,9 (консенсус 52, 51,9 ранее); Индекс деловой активности в сфере услуг снизился до 50,9 (консенсус 52, 51,7 ранее); Сводный индекс деловой активности снизился до 50,9 (консенсус 52, 52,1 ранее):

( Читать дальше )

Может ли настоящая инфляция быть ниже ставки фондирования ЦБ?

- 24 апреля 2024, 08:22

- |

Макрообзор № 16 (2024)

- 24 апреля 2024, 06:19

- |

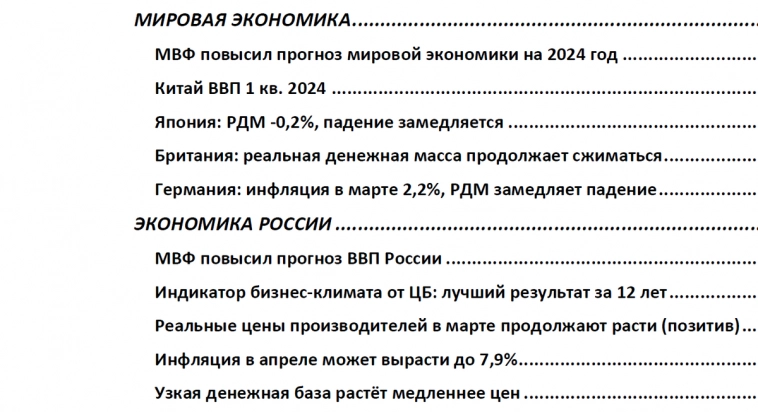

Это макрообзор за 16 неделю 2024 года.

===

Выделю один сюжет: как мы и ожидали, пересмотр прогнозов ВВП России вверх продолжается.

- На прошедшей неделе свой прогноз повысил МВФ (с 2,6 до 3,2%).

- А министр финансов Силуанов заявил, что рост в этом году может составить 3,6%, как в 2023 году.

Напомню, что наш прогноз предполагает рост ВВП на 4,5%.

===

Ниже оглавление и краткий дайджест обзора. Затем подробности по каждому сюжету с иллюстрациями.

ДАЙДЖЕСТ

Мировая экономика

- МВФ незначительно (с 3,1 до 3,2%) повысил прогноз мировой экономики на 2024 год.

- В Китае ВВП в 1 квартале 2024 года вырос на 5,3%. Прогноз МВФ (+4,6% в 2024 году) мы считаем заниженным.

- Япония: падение реальной денежной массы замедляется.

- Реальная денежная масса Британии в феврале сжалась: -5,9% годовых. Ситуация в экономике Британии продолжит ухудшаться.

- Германия: инфляция по итогам марта составила 2,2% годовых. Реальная денежная масса продолжает падать. Прогноз МВФ, предполагающий рост ВВП в 2024 году на 0,2%, мы считаем завышенным.

( Читать дальше )

Макро-сентимент в графиках | ChartPack #116 (22.04.2024)

- 22 апреля 2024, 20:38

- |

Разное

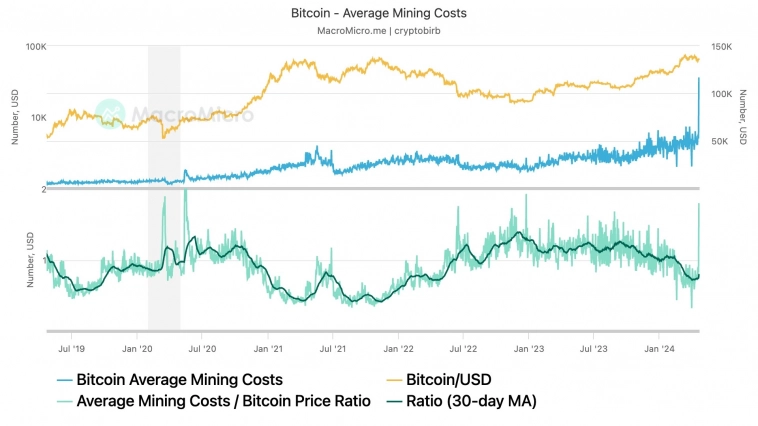

Затраты на майнинг биткоина выросли до $102 тыс благодаря халвингу. Затраты на добычу биткоина в размере $102 093 снижают прибыльность майнеров. Как показывают данные Кембриджского университета, текущее соотношение затрат к цене, равное 1,57, и среднее значение за 30 дней, равное 0,81, влияют на активность майнеров; меньше майнеров работают, когда затраты превышают прибыль:

Обычно с момента последнего повышения ставки ФРС проходит восемь месяцев, прежде чем центральный банк начнет снижать ставки. Но в течение этого цикла ФРС сохраняла процентные ставки неизменными в течение десяти месяцев с момента последнего повышения в июле 2023 года:

( Читать дальше )

Макро-сентимент в графиках | ChartPack #115 (19.04.2024)

- 19 апреля 2024, 13:32

- |

Разное

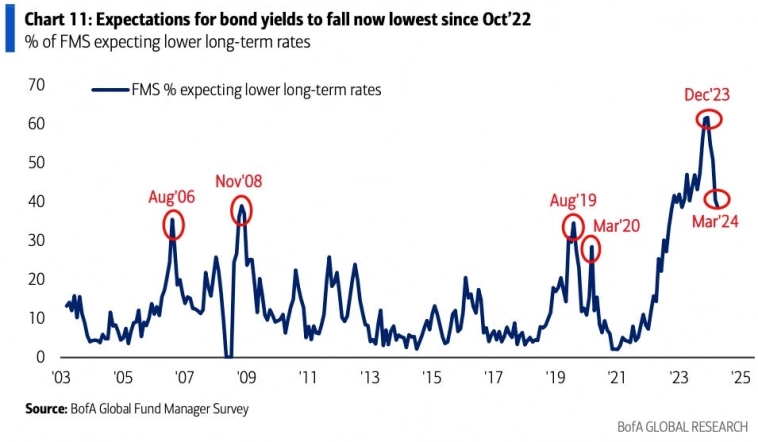

Доля управляющих активами инвесторов, ожидающих снижения доходности облигаций через 12 месяцев, снизилась до 38%, что является самым низким показателем с октября 2022 года:

Макро

Индекс NLP Fedspeak, рассчитываемый агентством Bloomberg, начал медленно расти, что указывает на усиление «ястребиного» настроя. Трейдеры по-прежнему ожидают сокращения ставки ФРС почти на 96 б.п. (т.е. четырех сокращений ставки) в течение следующих 18 месяцев — Fedspeak предполагает обратное:

( Читать дальше )

Что будет с экономикой России до конца года: прогноз главного экономиста Тинькофф Инвестиций Софьи Донец

- 18 апреля 2024, 14:58

- |

Экономика. С начала года экономика показывает активность сильнее ожиданий, оптимизм бизнеса штурмует многолетние максимумы. Благодаря сильному старту рост ВВП должен превысить 2% в 2024 году. Однако скоро нам придется протестировать, насколько для экономики будет чувствительно планируемое ужесточение бюджетных условий. Повышение налогов может оказаться важной вводной для населения, отдельных секторов и эмитентов.

Экономика. С начала года экономика показывает активность сильнее ожиданий, оптимизм бизнеса штурмует многолетние максимумы. Благодаря сильному старту рост ВВП должен превысить 2% в 2024 году. Однако скоро нам придется протестировать, насколько для экономики будет чувствительно планируемое ужесточение бюджетных условий. Повышение налогов может оказаться важной вводной для населения, отдельных секторов и эмитентов.( Читать дальше )

Макро-сентимент в графиках | ChartPack #114 (17.04.2024)

- 17 апреля 2024, 07:54

- |

Разное

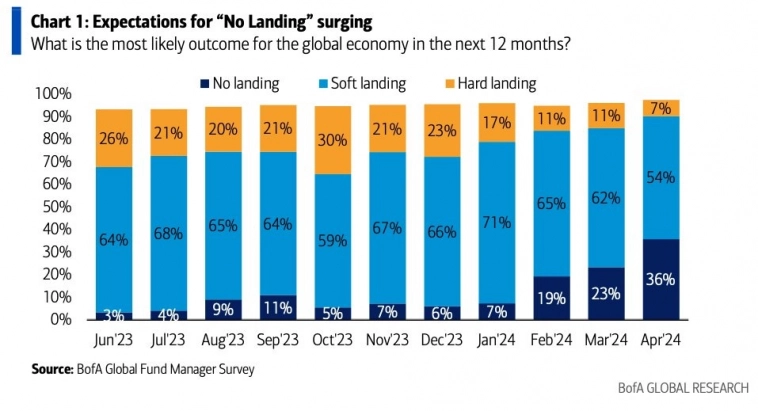

Ожидания управляющих активами инвесторов в отношении того, что самый вероятный сценарий на ближайшие 12 месяцев в том, что «посадка не состоится», выросли с 7% в январе до 36% сегодня:

Макро

Сегодня рынки предполагают вероятность сокращения ставки ФРС в июне на уровне 16%, против ожиданий сокращения ЕЦБ с вероятностью 87%:

( Читать дальше )

Макро-сентимент в графиках | ChartPack #113 (15.04.2024)

- 15 апреля 2024, 18:54

- |

Разное

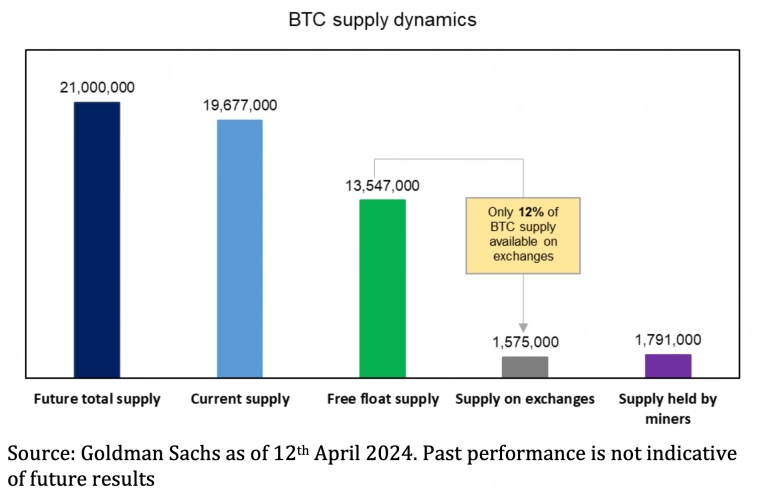

Только 12% предложения BTC в настоящее время доступно для покупки на биржах:

Вопреки устоявшемуся после банковского кризиса мнению, биткоин далеко не обязательно является «хеджем от страха на фондовых рынках»:

( Читать дальше )

Макро-сентимент в графиках | ChartPack #112 (12.04.2024)

- 12 апреля 2024, 16:04

- |

Разное

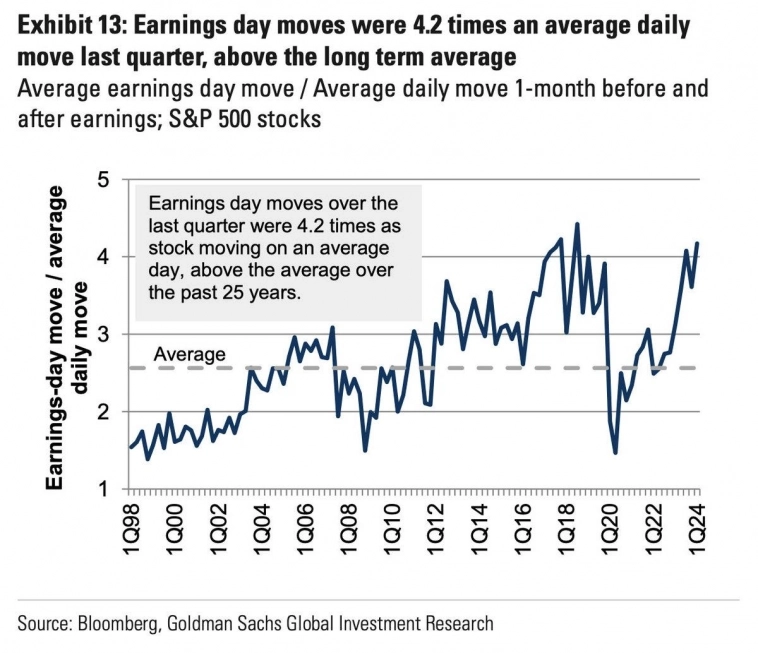

Волатильность отдельных акций на событиях, связанных с отчётами о прибыли, в прошлом квартале снова была близка к десятилетнему максимуму:

Среднее движение акций в день отчёта о прибыли составляет 5,6%, что соответствует среднему долгосрочному значению:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал