S&P500

ФРС снизила ставку. Что это дает рынкам?

- 19 сентября 2019, 07:18

- |

ФРС США понизила ставку (с 2-2,25% до 1,75-2%). Что это дает рынкам?

Американские акции, торгующиеся по индексу S&P500 на уровне 3 000 п., получают дополнительный денежный аргумент к росту. Ожидания +5-10% по росту индекса – в силе. Впрочем, один из вариантов – продолжительный боковой диапазон, из которого акции выйдут вниз, причем на долгое время. Но этот запасной вариант менее актуален. Хотя, как бы не складывались события, американские акции – акции предельно или запредельно дорогие. И долгосрочный растущий тренд в них на излете.

Снижение ставки ФРС – очень серьезное монетарное действие. Валюта, на которую приходится до 60% товарного обмена и более 80% валютообменного оборота, стала дешевле на четверть процента. Деньги стали доступнее, денег стало больше. А свободные деньги идут, как правило, не в защитные, а в т.н. рисковые активы. Так что отношение к золоту остается сдержанным или негативным (короткая позиция в золоте с целью в районе 1 350 долл./унц. сохраняется). Тогда как пусть и дорогие акции и длинные облигации могут не вырасти, но вряд ли сейчас могут упасть. Спрос в них.

( Читать дальше )

- комментировать

- Комментарии ( 15 )

Маловато будет! (снижение ставки ФРС)

- 18 сентября 2019, 21:49

- |

Что самое главное:

- Снизили ставку, но только на 0,25

- Только один Буллард голосовал за снижение на 0,50 (Хочет чтобы Трамп назначил его главным по ФРС)

- Раскол в ожиданиях ставки, только 7 членов за дальнейшее снижение в 2019г. против 10 которые хотят держать или повышать.

- Недостаточная поддержка кризисному рынку РЕПО

На выступлении Пауэлл пытается успокоить рынки: «Всё норм, всё будет если что!»

У рынков видимо один выход, сделать так чтобы это «если что» случилось.

Видимо S&P500 дальше не пойдёт, пора продавать.

( Читать дальше )

Нефтяной шторм - взаимосвязь товаров

- 17 сентября 2019, 18:49

- |

Наблюдения по рынку фьючерсов 17.09.2019

- 17 сентября 2019, 12:51

- |

( Читать дальше )

Дрон - повелитель рынка (нефтяники из SP500 после атаки)

- 17 сентября 2019, 10:15

- |

В таблице я привёл список тех, что больше всего выросли по итогам вчерашних торгов (16.09). Все эти компании из сектора Basic materials, все они торгуются на бирже Санкт-Петербурга (остальные я отсеял).

На этой неделе (фьючерсов на нефть это тоже касается) рынок будет закладывать в цену новый риск. Если мне нужна физическая нефть/газ, я поспешу заключить контракт и обезопасить себя от рисков колебания цен. Рынок быстро включит новый фактор в цену, но я уже не раз говорил, что ставку лучше делать на независимые компании из Сев.Америки, чем на компании из нестабильных регионов.

В моём портфеле сейчас из нефтяных только BHGE. Не лучший выбор, но и не худший :)

«Мир в экономике» в телеграмм: t.me/Pomeschenko

и плейлист на youtube.

Сегодня ожидания того, что ФРС на этой неделе не понизит ставку выросли с 5% до 34%

- 16 сентября 2019, 23:14

- |

Expectations suddenly are rising that the Fed might not cut interest rates this week

PUBLISHED AN HOUR AGOUPDATED MOMENTS AGO

Повышение цен на энергоносители в понедельник помогло укрепить мнение о том, что Федеральная резервная система может не спешить снижать процентные ставки.

Хотя рынки все еще видят, как центральный банк понижает свою базовую ставку однодневного кредитования на четверть пункта на заседании Федерального комитета по открытым рынкам на этой неделе, аргументы в пользу продолжающихся сокращений, по-видимому, стали слабее. Трейдеры на срочном рынке фондовых фондов в понедельник оценивали с вероятностью 34%, что ставка ФРС останется без изменений; вероятность была нулевой месяц назад и всего 5,4% неделю назад, по данным CME.

Это произошло на фоне некоторых меняющихся экономических тенденций, а также инфляционного давления, вызванного скачком цен на нефть на 14%. Рост инфляции повышает вероятность того, что ФРС ужесточит политику или, по крайней мере, удержит линию, а не снизит ставки.

( Читать дальше )

S&P 500 под капотом - секторы США в картинках 13.09.19

- 16 сентября 2019, 22:05

- |

- uptrend 17

- downtrend 0

- sideways 16

Композиты секторов фондового рынка США построены по разбивке на секторы IBD. Графиков секторов 33, в конце добавлены ещё 3 графика, чтобы место не пропадало зря — Nasdaq composite, NYSE composite, Russell 2000.

Краткое руководство по использованию графиков

Краткое руководство по использованию таблиц

Примеры профилей акций каждой категории

( Читать дальше )

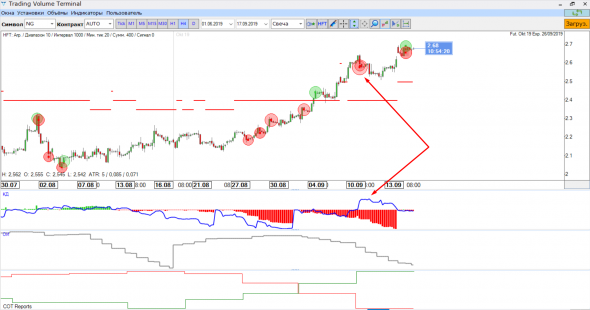

Мысли по SP500 15.09.2019

- 15 сентября 2019, 19:14

- |

Дневка. Глобально тренд восходящий. Но JOCи плохие (первые две отметки маркером, третий планируемый). Два JOCа стали аптрастами и цена шла вниз какое-то время. Будет ли третий раз также?

( Читать дальше )

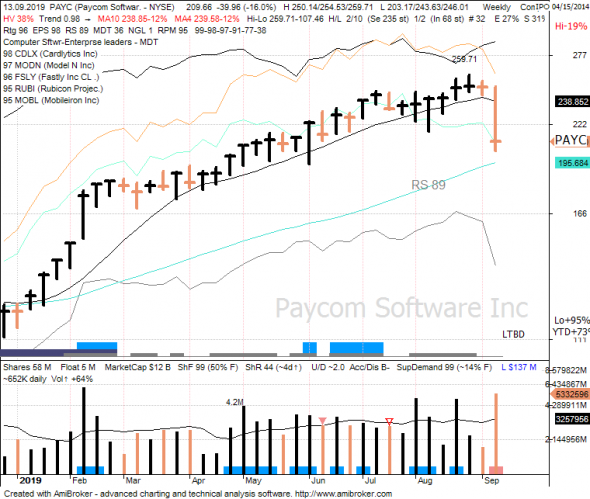

Как обыграть S&P 500. Стратегия Momentum 15 лет

- 13 сентября 2019, 19:24

- |

Все знают, что на американском рынке индекс S&P 500 обеспечивает потрясающую доходность, и обойти его не может 80% активных фондов. Но есть одна стратегия, которая позволила обыграть индекс S&P 500 почти на 47% (или на 3,6% ежегодно) за 15 лет с тем же уровнем риска, что и у индекса. Рассмотрим ее далее.

График предоставлен

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал