Jpmorgan

Отчетность JPMorgan хуже ожиданий, выкуп акций остановлен - Синара

- 15 июля 2022, 18:59

- |

Основной причиной снижения прибыли на 28% г/г стало создание резервов на $1,1 млрд, тогда как на протяжении всего 2021 г. резервы восстанавливались. Создание резервов включает $428 млн вновь сформированных резервов под потенциальные потери на фоне некоторого ухудшения перспектив экономики. Рост кредитования в отчетном квартале возобновился и составил 2,9% к/к, тогда как в годовом сопоставлении находится на хорошем уровне 6,1%.

Чистый процентный доход вырос на 9% к/к до $15,1 млрд, что связано как с ростом кредитов, так и с увеличением ставок. Банк снова повысил прогноз по процентным доходам (вне рынков капитала) до «более $58 млрд», тогда как на состоявшемся в конце мая «Дне инвестора» озвучивал ориентир в $56 млрд. Вместе с тем непроцентные доходы снизились до $16,4 млрд (-12% г/г и -2% к/к) на фоне уменьшения доходов от инвестиционно-банковского бизнеса.

( Читать дальше )

- комментировать

- 211

- Комментарии ( 1 )

Bank of America,JPMorgan Chase: Сильнейшие становятся сильнее - Синара

- 09 июня 2022, 20:59

- |

Коммерческие банки в выигрышной ситуации. Банки выигрывают от роста ставок и кредитования, кредитное качество при этом находится на лучших по историческим меркам уровнях. Американский потребитель сейчас крепко стоит на ногах; депозиты выросли более чем на 40% с допандемийных уровней, а кредитная нагрузка почти не увеличилась (+7,5%). Финансовое положение корпоративных заемщиков также остается хорошим. Это существенно смягчает риски рецессии для американской экономики и возможные последствия экономического спада для банков. Более того, ставка резервирования 154% на конец 1К22 все еще существенно выше уровней 118–131% в 2016–2019 гг. и покрывает неработающие кредиты на 184% (несмотря на роспуск резервов, в результате которого они ниже пикового значения 2020 г. — 218%).

( Читать дальше )

Альткойны дружно валяться, а биток держат. Надолго ли?

- 27 мая 2022, 02:56

- |

Всем привет!

Пару недель назад, ванговал, что альткойны исчезнут, как актив, а вот биток по придержат.

Судя потому, что пишут в тематических крипто телеграм-каналах и СМИ, за битком стоит крупный финансовые капитал, такие как JP Morgan, Morgan Stanley и др. Плюсом в него зашли стратегические инвесторы типа Microstrategy, Riot, Tesla, Coinbase и другие компании котирующиеся на NYSE и NASDAQ.

Все у ребят складывалось хорошо, ровно до того момента, когда весь остальной рынок, альткойнов посыпался. Под воздействием разного рода причин, в том числе по причине перехода на PoS второй по величине крипто единицы Ethereum, а также фактически неограниченной эмиссии остальных альткойнов.

Почему не падает Биткойн?

Все очень просто, когда тебе принадлежит 70 и более процентов эмиссии чего-либо, а эта эмиссия по чисто математическим причинам ограничена 21 000 000 BTC, то чем больше у тебя скапливается доли этого, тем меньше возможностей у других влиять на цену, и тем больше возможности для тебя указывать ту цену, которая тебе выгода.

( Читать дальше )

Банковские бумаги. Какие выбрать после падения и стоит ли?

- 25 апреля 2022, 18:33

- |

За I квартал успели отчитаться ведущие американские банки. С начала года SPDR S&P Bank ETF (KBE) с учетом дивидендов в минусе на 5%. При этом индекс S&P 500 Total Return вырос на 8,4%.

В выборку вошли JP Morgan (JPM), Bank of America (BAC), Citigroup ©, Wells Fargo (WFC), Goldman Sachs (GS), Morgan Stanley (MS). Акции этих банков торгуются не только на NYSE, но и на Санкт-Петербургской бирже, а значит, доступны для покупок на индивидуальный инвестиционный счет.

Общие тенденции

• Доходы. Согласно оценкам FactSet, в I квартале консолидированная прибыль на акцию (EPS) финансового сектора сократилась на 21,4% относительно аналогичного периода годом ранее. У финансового сектора фактический рост прибыли оказался выше, чем ожидалось (прогноз на 31 марта: -24,3%). Сводная прибыль на акцию S&P 500 при этом увеличилась на 6,6%.

Согласно прогнозу FactSet, по итогам 2022 г. консолидированная EPS финансового сектора может сократиться на 10,7%. Это негативный фактор.

( Читать дальше )

Акции JPMorgan падают после квартального отчёта на фоне роста неопределённости в мировой экономике

- 15 апреля 2022, 12:54

- |

Банк JPMorgan Chase & Co. (JPM) в среду отчитался за 1 кв. 2022 г. (1Q22). Скорректированная чистая выручка (managed net revenue) снизилась на 4,6% до $31,6 млрд. Чистая прибыль в расчёте на 1 акцию с учётом возможного размытия (Diluted EPS) $2,63 против $4,5 в 1Q21. Аналитики, опрошенные FactSet, в среднем прогнозировали чистую выручку $30,97 млрд и EPS $2,69.

На показатель чистой прибыли негативно повлияли формирование резервов на $902 млн под потери по кредитам и списания в убытки на $524 млн. Без учёта разовых факторов Diluted EPS равен $2,99. Рентабельность вещественного акционерного капитала (ROTCE) 16%.

Чистые процентные доходы выросли на 7,6% и составили $13,9 млрд. Непроцентные (noninterest) расходы прибавили 2,5% и достигли $19,2 млрд. Кредитный портфель вырос на 6% до $1,07 трлн, но просел на 0,4% по отношению к предыдущему кварталу. Депозиты подскочили на 12,4% до $2,56 трлн, +4% кв/кв. Достаточность капитала 1 уровня 11,9%.

( Читать дальше )

Заседание ФРС, ожидание повышения ключевой ставки и фондовый рынок США

- 15 марта 2022, 14:02

- |

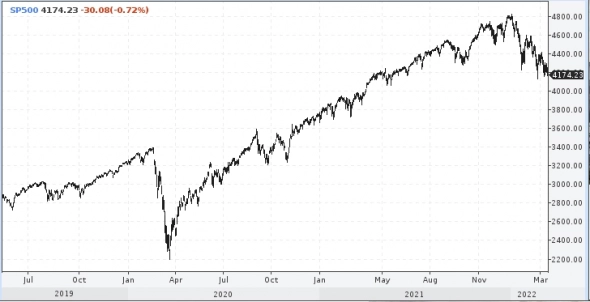

Переход к циклу повышения ставок ещё не означает, что акции больше не будут расти. Экономика США все ещё находится на средней стадии цикла роста, когда сохраняются высокие ожидания по росту прибылей корпораций. Тем не менее конкретные исторические обстоятельства – агрессивный антиинфляционный настрой ФРС, кризисные риски в Европе из-за военной операции на Украине, статистически не очень благоприятный второй год президентского цикла в США настраивают на осторожное отношение к фондовому рынку в 1-3 кварталах 2022г. При повышенных ожиданиях волатильности на рынке следует обращать внимание на поиск отдельных акций, а также ценовые уровни желательной покупки.

( Читать дальше )

JPMorgan снизил рекомендацию для акций Polymetal, АЛРОСА, Русала и ММК

- 06 марта 2022, 09:57

- |

JPMorgan понизил рекомендацию для акций Polymetal, «АЛРОСА», «Русала» и GDR ММК с «выше рынка» до «нейтрально».

Прогнозные цены за штуку установлены:

- 14 фунтов стерлингов для акций Polymetal,

- 140 рублей для акций «АЛРОСА»,

- 8,5 гонконгского доллара для акций «Русала»

- $14 для GDR ММК.

Ранее JPMorgan также снизил свои рекомендации с «выше рынка» до «нейтрально» для:

- GDR «НОВАТЭКа» (прогнозная стоимость на уровне $56 за штуку),

- ADR «ЛУКОЙЛа» (прогнозная цена — $55 за штуку),

- GDR «Роснефти» (прогнозная стоимость — $4,3 за штуку)

- ADR «Газпрома» (прогнозная цена — $7,5 за штуку)

JPMorgan снизил рекомендацию для акций Polymetal, «АЛРОСА», «Русала» и ММК (interfax.ru)

Про жесть. JPMorgan в метавселенной.

- 16 февраля 2022, 20:38

- |

JPMorgan стал первым банком, присоединившимся к метавселенной.

Перед нами скрин виртуалього банка с тигром. Ну не уродство ли?! Не понимаю я этого. Будто нахожусь в 2001 году, что за графика...

В компании отмечают, что средняя цена участка виртуальной земли уже подскочила до 12 000 долларов в декабре с 6 000 долларов в июне прошлого года.

JPMorgan заявляет, что его роль будет заключаться в качестве финансового посредника.

«Успех построения и масштабирования в метавселенной зависит от наличия надежной и гибкой финансовой экосистемы, которая позволит пользователям беспрепятственно взимодействовать в физическом и виртуальном мирах. Наш подход к платежам и финансовой инфраструктуре позволит расширить эту функциональную совместимость», — говорится в заявлении.

Что касается виртуального JPMorgan, расположенного в среде под названием Decentraland, то на данный момент это просто место для просмотра маркетинговых материалов.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал