SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Dushin

Заседание ФРС, ожидание повышения ключевой ставки и фондовый рынок США

- 15 марта 2022, 14:02

- |

Заседание ФРС 15-16 марта 2022 является знаковым, поскольку на этом заседании ожидается первое повышение ставки в очередном цикле ужесточения монетарной политики в США. Военная напряженность на Украине может снизить агрессивность американского регулятора и ставка может повышена только на 25 б.п. Однако высокая инфляция в США (6.8% в 2021 – высочайший уровень с 1982г.) подталкивает ФРС к решительным действиям, одним-двумя повышениями ключевой ставки в США дело далеко не ограничится.

Переход к циклу повышения ставок ещё не означает, что акции больше не будут расти. Экономика США все ещё находится на средней стадии цикла роста, когда сохраняются высокие ожидания по росту прибылей корпораций. Тем не менее конкретные исторические обстоятельства – агрессивный антиинфляционный настрой ФРС, кризисные риски в Европе из-за военной операции на Украине, статистически не очень благоприятный второй год президентского цикла в США настраивают на осторожное отношение к фондовому рынку в 1-3 кварталах 2022г. При повышенных ожиданиях волатильности на рынке следует обращать внимание на поиск отдельных акций, а также ценовые уровни желательной покупки.

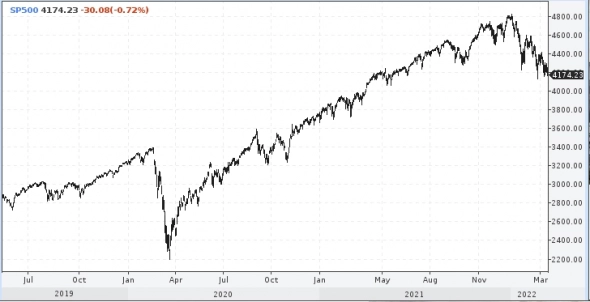

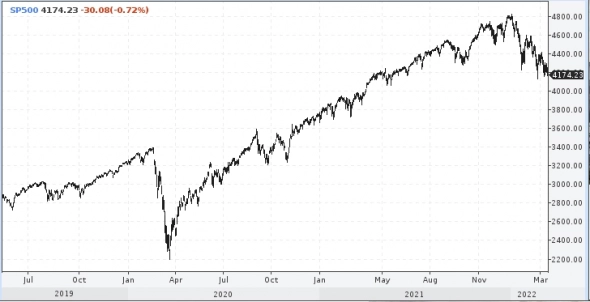

график S&P 500

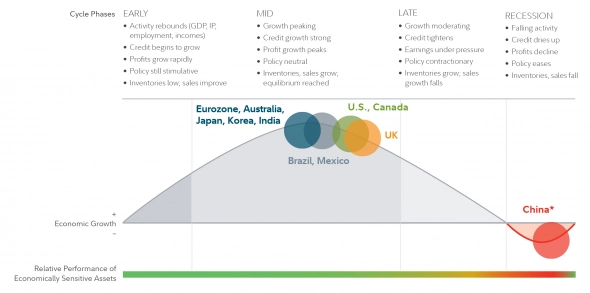

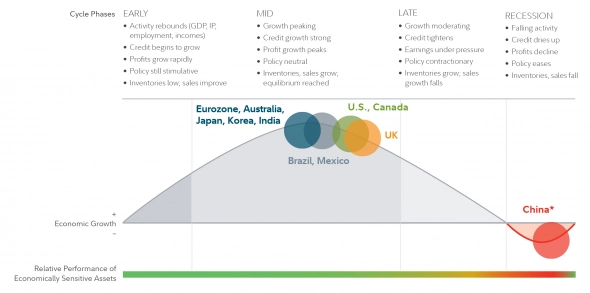

Ниже представлена диаграмма экономического цикла компании Fidelity, которая иллюстрирует ее макроэкономическое видение на 31.01.2022г. К 16 марта положение США сместилось на синусоиде ещё ближе к поздней стадии роста, когда монетарная политика ФРС переходит от нейтральной к ограничительной.

1.Традиционным бенефициаром повышения ставок является финансовый сектор. При росте ключевой ставки увеличивается процентная маржа банков, растет их процентный доход.Так, акции Bank of America Corp. BAC, +2.16%, 41,2 росли в этот понедельник 14 марта на фоне общего спада S&P 500(-0.74%). JPMorgan Chase & Co. JPM, прибавил +0.99% — 130,69. Видно, что инвесторы заходят в эти акции.При среднем аналитическом таргете справедливой цены по JPM 170,84 и BAC 51,54 можно предполагать, что потенциал для подтягивания цены пока еще сохраняется.

2. При переходе на позднюю стадию роста приобретает больший вес в инвесторских предпочтениях сектор здравоохранения. Это происходит в связи с неэластичностью спроса на медицинские продукты в условиях демографического старения населения. Эпидемия коронавируса уже повысило внимание к сектору, поэтому при покупке следует обращать внимание на мультипликаторы компаний. Например, акции Pfizer Inс выросли 14 марта на 3.94% до $52,25. Cредний таргет этой акции 59,9. P/E 2021 12,41, P/E 2022 – 7,33, P/E 2023 -10,01 (ист. по EPS Marketwatch), то есть мультипликатор смотрится в первом чтении как относительно низкий, а акция неплоха для консервативных инвестиций.

3. На поздней стадии экономического роста классически повышается инвесторское внимание к энергетическому и горно-сырьевому секторам. Но по нефтяным акциям наблюдается падение цен перед грядущим заседанием ФРС, возможно, следует подождать более удобных ценовых уровней уже после заседания ФРС. Например, цена акции ExxonMobil по $75 была бы привлекательной (закр.81.88 – 14.03)

4. Особая тема в связи с напряженной геополитической ситуацией – это отношение к акциям ВПК. В каких-то сценариях возможен также новый рост напряженности в отношениях Китая и США, что сохранит спрос на военные акции. Однако военные акции близки по цене к средним справедливым таргетам, это надо учитывать, в случае если это вообще представляется политически приемлемым.

Олег Душин, аналитик

Телеграмм канал Аналитика без упрека -

t.me/edge_analitics

Переход к циклу повышения ставок ещё не означает, что акции больше не будут расти. Экономика США все ещё находится на средней стадии цикла роста, когда сохраняются высокие ожидания по росту прибылей корпораций. Тем не менее конкретные исторические обстоятельства – агрессивный антиинфляционный настрой ФРС, кризисные риски в Европе из-за военной операции на Украине, статистически не очень благоприятный второй год президентского цикла в США настраивают на осторожное отношение к фондовому рынку в 1-3 кварталах 2022г. При повышенных ожиданиях волатильности на рынке следует обращать внимание на поиск отдельных акций, а также ценовые уровни желательной покупки.

график S&P 500

Ниже представлена диаграмма экономического цикла компании Fidelity, которая иллюстрирует ее макроэкономическое видение на 31.01.2022г. К 16 марта положение США сместилось на синусоиде ещё ближе к поздней стадии роста, когда монетарная политика ФРС переходит от нейтральной к ограничительной.

1.Традиционным бенефициаром повышения ставок является финансовый сектор. При росте ключевой ставки увеличивается процентная маржа банков, растет их процентный доход.Так, акции Bank of America Corp. BAC, +2.16%, 41,2 росли в этот понедельник 14 марта на фоне общего спада S&P 500(-0.74%). JPMorgan Chase & Co. JPM, прибавил +0.99% — 130,69. Видно, что инвесторы заходят в эти акции.При среднем аналитическом таргете справедливой цены по JPM 170,84 и BAC 51,54 можно предполагать, что потенциал для подтягивания цены пока еще сохраняется.

2. При переходе на позднюю стадию роста приобретает больший вес в инвесторских предпочтениях сектор здравоохранения. Это происходит в связи с неэластичностью спроса на медицинские продукты в условиях демографического старения населения. Эпидемия коронавируса уже повысило внимание к сектору, поэтому при покупке следует обращать внимание на мультипликаторы компаний. Например, акции Pfizer Inс выросли 14 марта на 3.94% до $52,25. Cредний таргет этой акции 59,9. P/E 2021 12,41, P/E 2022 – 7,33, P/E 2023 -10,01 (ист. по EPS Marketwatch), то есть мультипликатор смотрится в первом чтении как относительно низкий, а акция неплоха для консервативных инвестиций.

3. На поздней стадии экономического роста классически повышается инвесторское внимание к энергетическому и горно-сырьевому секторам. Но по нефтяным акциям наблюдается падение цен перед грядущим заседанием ФРС, возможно, следует подождать более удобных ценовых уровней уже после заседания ФРС. Например, цена акции ExxonMobil по $75 была бы привлекательной (закр.81.88 – 14.03)

4. Особая тема в связи с напряженной геополитической ситуацией – это отношение к акциям ВПК. В каких-то сценариях возможен также новый рост напряженности в отношениях Китая и США, что сохранит спрос на военные акции. Однако военные акции близки по цене к средним справедливым таргетам, это надо учитывать, в случае если это вообще представляется политически приемлемым.

Олег Душин, аналитик

Телеграмм канал Аналитика без упрека -

t.me/edge_analitics

2К

2 комментария

ГиП ГиП Ура. Да начнется финансовый кризис 2022 года! ![]()

- 15 марта 2022, 14:09

клёва растележил… всё понятна стало

- 15 марта 2022, 14:19

Читайте на SMART-LAB:

Скидка 15% на нашу аналитику — только 72 часа!

Увеличь доходность своего портфеля с профессиональной командой аналитиков. Наши идеи уже принесли клиентам прибыль с начала года. Ты мог...

21 февраля 2026, 10:04

GBP/USD: "Падающая звезда" засверкала над руинами тренда

«Старый джентльмен» пробил линию восходящего тренда и уровня поддержки 1.3508. В настоящий момент цена протестировала точку пересечения этих...

22:12

теги блога Dushin

- brent

- emerging markets

- IPO

- QE3

- S&P500

- Siemens

- авиация

- агропром

- акции

- Бразилия

- бюджет

- Великая Отечественная война

- ВТБ

- Выставки

- Газпром

- дивиденды

- доклад о занятости

- доллар

- Дональд Трамп

- Донбасс

- донецкая республика

- Драги

- ЕС

- ЕЦБ

- Женева

- запасы нефти

- золото

- импорт

- импортозамещение

- Индия

- Индонезия

- инфляция

- Иран

- Йеллен

- Керри

- кино

- Китай

- Конгресс

- коронавирус

- Крым

- Лавров

- лазеры

- Локхарт

- Меркель

- металлургия

- Мечел

- Минпромторг

- Минфин

- ММВБ

- Наполеон

- НАТО

- нефть

- Новатэк

- Норильский никель

- ОАК

- ОАЭ

- Обама

- облигации

- олимпиада

- опек+

- оффтоп

- песня

- Пищевая промышленность

- пищепром

- Порошенко

- промышленность

- протоколы ФРС

- Путин

- Распадская

- референдум

- Роснефть

- Россия

- рубль

- Русал

- санкции

- Саудовская Аравия

- Сбербанк

- сво

- Северсталь

- Сечин

- Сирия

- Славянск

- Сталин

- США

- торговая война

- Трамп

- Турция

- Украина

- Уралкалий

- фондовый рынок

- фондовый рынок США

- Франция

- ФРС

- химпром

- ЦБ

- чипы

- экономика

- экономика России

- экспорт

- юань