Ipo

За день до окончания IPO девелопер GloraX собрал книгу заявок на ₽2 млрд — РБК Инвестиции

- 29 октября 2025, 14:32

- |

Ожидается, что торги начнутся 31 октября под тикером GLRX, уровень листинга — второй. Стоимость одной бумаги установлена на уровне ₽64 за акцию.

«Книга покрыта на ₽2 млрд, но нужно понимать, что в ближайшие часы начнется 24-часовой период до закрытия книги, когда может прийти существенная часть спроса. Есть инвесторы, которые ждут последнего момента — это нормально. То есть спрос явно превысит объем средств, запланированный к привлечению», — отметил источник «РБК Инвестиций».

По его словам, архитектура сделки изначально была ориентирована на розничного инвестора, однако у организаторов «есть несколько заявок от институционалов и еще несколько институционалов думают». Рассуждая об итоговой аллокации , он отметил, что распределение будет в пользу розничных инвесторов, но «точный процент сейчас назвать сложно».

( Читать дальше )

- комментировать

- 322

- Комментарии ( 0 )

GloraX - впервые на российском рынке!

- 29 октября 2025, 11:16

- |

Тут мне предложили поучаствовать в первичном размещении акций компанииGloraX — российском девелопере. Компания была мне незнакома, решил разобрать для себя, отметив плюсы и минусы.

Теперь у меня достаточно информации для подготовки комплексного анализа IPO GloraX с точки зрения инвестора. Проанализирую как преимущества, так и недостатки размещения.

Аналитика участия в IPO GloraX: плюсы и минусы

Обзор размещения

GloraX, федеральный девелопер жилой недвижимости, проводит первое IPO на Московской бирже в 2025 году с следующими параметрами:

Ключевые условия размещения:

- Цена: 64 ₽ за акцию

- Капитализация: 16 млрд ₽ (pre-money)

- Объем: свыше 2 млрд ₽

- Формат: cash-in (средства идут на развитие компании)

- Период приема заявок: 23-30 октября 2025

- Старт торгов: 31 октября 2025

- Тикер: GLRX

Плюсы для инвестора

1. Уникальный механизм защиты капитала

GloraX впервые на российском рынке предлагает безотзывную публичную оферту выкупа акций через год с премией 19,5% к цене IPO, если котировки окажутся ниже цены размещения. Это существенно снижает риски для инвесторов, особенно в условиях волатильного рынка.

( Читать дальше )

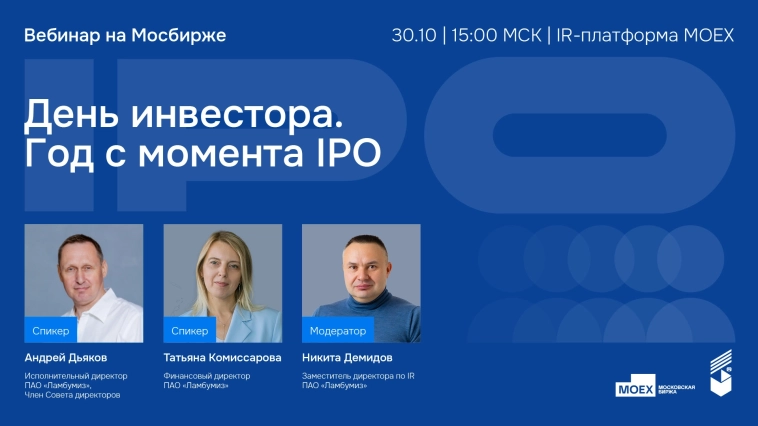

Вебинар ПАО «Ламбумиз»: год с момента IPO

- 29 октября 2025, 09:01

- |

Приглашаем инвесторов и акционеров на вебинар на IR-платформе Московской биржи.

Дата: 30 октября | Время: 15:00 МСК

В эфире выступят:

Исполнительный директор — Дьяков А.А.

Финансовый директор — Комиссарова Т.И.

Заместитель директора по IR — Демидов Н.А.

В программе:

• Итоги прошедшего IPO и планы на будущее📈

• Прозрачная и откровенная дискуссия с руководством компании 📢

• Возможность задать любые вопросы о стратегии, финансах и развитии компании ❓

Регистрация и подробности на сайте Moex

Вопросы можно оставить в комментариях или на почту .

Приходите в день Нашего Рождения на публичном рынке акций!🥧 Будет полезно, информативно и, конечно, интересно..😉

Глоракс (GLRX). Стоит ли участвовать в IPO?

- 29 октября 2025, 08:21

- |

Приветствую на канале, посвященном инвестициям! 31.10.2025 планируется старт торгов акциями GloraX (GLRX). В данном обзоре разберем компанию, последнюю финансовую отчетность и постараемся ответить на вопрос, стоит ли участвовать в этом IPO.

Больше информации и свои сделки публикую в Телеграм.

О компании.

GloraX основан в 2014 году в Санкт-Петербурге. Это динамично развивающаяся федеральная девелоперская компания, работающая в сфере жилой недвижимости. Фокус на массовый сегмент комфорт-класса, но также есть проекты бизнес и премиум классов.

( Читать дальше )

Газпромбанк приобретет около 10% ГК Медскан, которая планирует выйти на IPO — РБК

- 29 октября 2025, 07:06

- |

РБК направил запрос в пресс-службу «Росатома» (владеет 50% «Медскана»).

«Медскан» собирался провести IPO до конца 2025 года, но оно пока не состоялось. При этом планы на него сохранились, в его рамках компания рассчитывает разместить 10-15% акций.

Стоимость 10% акций в головной компании «Медскана» составляет 1,8-1,9 млрд руб. без учета возможных опционов и дополнительных элементов корпоративного контроля, оценил РБК гендиректор «INFOLine-аналитики» Михаил Бурмистров.

Консолидированная выручка «Медскана» по МСФО в 2024 году увеличилась до 28 млрд руб. (+25%).

www.rbc.ru/business/29/10/2025/6900df6a9a79474850a4e6cd?from=newsfeed

Алексей Моисеев: видим желание компаний выходить на рынок капитала. Драйвером для инвестиций может и должен стать фондовый рынок, компании все активнее проявляют к нему интерес

- 28 октября 2025, 21:00

- |

◾ Драйвером для инвестиций может и должен стать фондовый рынок, компании все активнее проявляют к нему интерес. Об этом сообщил заместитель министра финансов Алексей Моисеев в рамках инвестиционного форума ВТБ «Россия зовет!» в Казани.

◾ По словам Алексея Моисеева, если раньше инвесторам приходилось уговаривать компании размещаться, то теперь инициатива исходит от самих эмитентов.

«Видим желание компаний выходить на рынок капитала. Парадигма, если не перевернулась, то, по крайней мере, сильно изменилась. Если 10 лет назад инвесторы уговаривали компании и хотели, чтобы они выходили на рынок капитала. То сегодня ситуация изменилась – мы видим бум IPO. Большое количество компаний выводит свои акции на рынок», – прокомментировал замминистра финансов.

◾ В то же время, по его словам, из-за внешних факторов волатильность рынка бывает высокой, что осложняет долгосрочное планирование.

«Компании боятся продешевить, инвесторы боятся купить акции на каком-то локальном минимуме», – добавил замминистра.

( Читать дальше )

Есть много компаний, готовых к IPO, в одном только IT-секторе их 10. Высокая ключевая ставка и стоимость долгового финансирования снижают оценку бизнеса. Компании ждут стабилизации рынка — ВТБ

- 28 октября 2025, 19:05

- |

Инвестиционный форум ВТБ «РОССИЯ ЗОВЕТ! Казань»

Старший вице-президент, руководитель департамента по работе с клиентами рыночных отраслей банка ВТБ Дмитрий Средин:

О реализации проектов при высоких ставках

Без инвестиций трудно расти — мы это очень ярко видим. Большинство крупных российских компаний поставили долгосрочные инвестиционные программы на паузу. Тем не менее, некоторые масштабные проекты продолжаются — например, нефтехимический комплекс в Усть-Луге, проект ВСМ Москва-Санкт-Петербург, Баимский ГОК.Такие проекты получают большую поддержку государства как на федеральном, так и на региональном уровне, где без точечных и фокусных мер работа была бы очень сложной просто исходя из стоимости финансирования.

О развивающихся отраслях

Сейчас в фокусе те отрасли, которые Президент РФ назвал приоритетными на следующие 5-7 лет. Это транспортная и коммунальная инфраструктура, роботизация. Также внимание направлено на сферу услуг: в развитых экономиках её доля в структуре ВВП — около 75%, у нас — 55-60%.

( Читать дальше )

🏙 GloraX выходит на IPO! Что важно знать инвестору

- 28 октября 2025, 15:22

- |

В своем канале я неоднократно уделял внимание, на мой взгляд, одному из наиболее перспективных игроков в строительном секторе — Глораксу. И вот момент настал! На прошлой неделе стало известно, что компания объявила о начале приема заявок на участие в первичном публичном размещении обыкновенных акций с листингом на Московской бирже, проще говоря, IPO:

1. Параметры размещения

— Цена размещения: 64 ₽ за акцию, что соответствует капитализация компании в 16 млрд ₽. без учёта привлечённых средств (P/E LTM = 5,5x).

— Формат: cash-in — средства пойдут на реализацию долгосрочной стратегии роста, а также на снижение долговой нагрузки. Прием заявок проходит до 30 октября 2025 года. Начало торгов ожидается 31 октября 2025 года под тикером GLRX и ISIN RU000A10CRQ4.

— Объём размещения: свыше 2 млрд ₽.

— Важный момент: по оценкам в отчетах ведущих банковских аналитиков, справедливая стоимость компании составляет около 25 млрд руб. При этом компания готова выходить с капитализацией 16 млрд руб. Это хороший шаг в низкой фазе рынка: будучи первыми крупными IPO в этом году на Мосбирже, Глоракс хотят заложить основу для хорошего инвесткейса и дать инвесторам возможность заработать на росте.

( Читать дальше )

Перенос IPO ДОМ.РФ на 2026 год возможен только в крайнем случае, текущая волатильность, основанная на комментариях зарубежных лидеров, не помешает сделке — замминфина Моисеев

- 28 октября 2025, 14:44

- |

t.me/ifax_go

4 вопроса к АО «Глоракс».

- 28 октября 2025, 14:41

- |

Купируем риски для инвестора в преддверии IPO с привязкой к цифрам из их отчётности за 2024 г. и 1П 2025 г.

Опрос с небольшим перевесом показал: обзор по IPO всё-таки нужен. Пробежался по отчётности — вопросов оказалось больше, чем ожидал. Задал четыре ключевых вопроса IR-команде. Вот что ответили:

1. Риск дефицита операционного денежного потока.

В 2024 году Группа показала отрицательный операционный денежный поток −0,78 млрд руб., а в 2023 г. — ещё хуже (−16,5 млрд руб.). А тогда ещё была безадресная льготная ипотека. (рис 1)

Вопрос: за счёт чего компания планирует переломить хронический отрицательный cash flow? Ведь IPO решает этот вопрос разово.

Ответ: Так как эскроу-счета учитываются за балансом девелопера, то отрицательный cash flow – вполне естественная динамика для активно развивающегося девелопера вследствие отсутствия операционных поступлений по проектам до раскрытия эскроу-счетов. Мы ожидаем, что по мере выхода компании на стабильный уровень объемов строительства (ок. 2 млн кв. м) и регулярного раскрытия эскроу-счетов денежный поток стабилизируется на положительном уровне.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал