IPo

Делимобиль сохраняет планы провести IPO на Мосбирже в течение года

- 01 сентября 2023, 16:22

- |

В мае 2022 года в интервью «Интерфаксу» основной бенефициар и основатель «Делимобиля» Винченцо Трани говорил о возможности проведения IPO в течение двух лет.

www.interfax.ru/business/918921

- комментировать

- Комментарии ( 0 )

Дарим ноутбук за пост об IT!

- 01 сентября 2023, 14:40

- |

В Смартлабе проходит конкурс, посвященный российскому IT-рынку. Участников просим написать пост на тему “Импортонезависимый российский IT-рынок — возможно ли это?”

За лучший пост дарим победителю ноутбук INFERIT Silver I5. Победителя определим уже 4 сентября!

А что за ноутбук?

INFERIT Silver i5 – компактный ноутбук из премиальной линейки для работы, учебы и развлечений

Процессор Intel Core i5-12500H с частотой до 4,6 ГГц

16 гигабайт оперативной памяти и SSD-накопитель объемом 512 Гб

IPS-экран диагональю 14,1 дюйм с яркостью в 300 нит, повышенным разрешением 2560х1600 пикселей и кадровой частотой 120 Гц

Металлический корпус для защиты от внешних повреждений

За безопасность отвечают доверенный платформенный модуль TPM 2.0, датчик отпечатка пальца и замок Кенсингтона

Читайте условия конкурса и присоединяйтесь — ноутбук INFERIT ждёт лучшего автора!

IPO-весна осенью, или каких эмитентов стоит ловить на бирже

- 01 сентября 2023, 10:07

- |

По мнению экспертов FinSight Ventures, американский рынок IPO ждет три весьма перспективных IPO. Разработчик чипов Arm, сервис доставки продуктов Instacart и платформа для управления данными клиентов и проведения маркетинговых кампаний Klaviyo опубликовали S-1 и готовятся провести листинги в США в конце сентября — начале октября, что может стать стартом возрождения рынка IPO. Разберемся, стоит ли следить за этими IPO, сколько они могут принести инвестору и какие еще есть перспективные эмитенты на рынке IPO и preIPO.

Arm. В 2023 финансовом году выручка компании составила $2,7 млрд, аналогично результату прошлого года. В большинстве случаев чипы Arm используются в смартфонах, объем продаж которых сократился в 2022 году на 3% (г/г), что объясняет отсутствие роста Arm в 2023 году.

В то же время Arm показывает высокие показатели маржинальности – чистая прибыль в 2023 финансовом году составила $524 млн, или 20% от выручки.

По итогу I квартала 2024 финансового года выручка Arm сократилась на 2% (г/г) до $675 млн, при этом чистая прибыль составила $105 млн.

( Читать дальше )

Мы академиев не заканчивали: пока сотрудники РАНХиГС узнают, что российских акций стало в разы меньше, пользователи Смартлаба выбирают, кого бы хотели увидеть на Мосбирже

- 31 августа 2023, 14:10

- |

Сотрудники РАНХиГС на минутку отвлеклись от народного хозяйства и государственной службы и обратили внимание на то, что объем сделок публичного размещения акций российских компаний летит под гору так, что в ушах свистит. Всего за десять лет он сократился в 4,6 раз. Не все пользователи Смартлаба заканчивали академии, что не помешало им тоже заметить дефицит отечественных бумаг на бирже существенно раньше. Вполне возможно, изучить вопрос РАНХиГСовцев подтолкнул как раз опрос, проведённый Тимофеем Мартыновым на прошлой неделе.

Сотрудники РАНХиГС подошли к вопросу основательно. Они подсчитали, что в 2004-2013гг. объём сделок первичного и вторичного публичного размещения акций (IPO и SPO) российских компаний составлял 110,5 млрд в американской валюте, а с 2014 до августа 2023 года — ужался до 23,9 млрд. Академики перебиранием цифр за последние два десятилетия не ограничились, углубились в лихие 90-е и обозначили следующие тренды:

1. Активность государства в проведении приватизационных сделок с акциями существенно снизилась.

( Читать дальше )

Объем IPO и SPO российских компаний сократился в 4,6 раза за 10 лет на фоне снижения активности в приватизационных сделках и роста размещений на отечественных биржах - Ведомости

- 31 августа 2023, 08:21

- |

Эксперты РАНХиГС указывают на снижение активности государства в приватизационных сделках и рост публичных размещений на отечественных биржах (с 2% до 58,9%).

Сделки с привлечением капитала сократились с 67,9% (1996–2003 гг.) до 60% (2014–2023 гг.), преобладание перепродаж акций нынешних владельцев – следствие сложного доступа новых эмитентов на биржу.

Эксперты выделяют ряд причин: низкий уровень ликвидности, снижение цен на нефть, ослабление рубля, экономические кризисы и жесткая монетарная политика ЦБ.

Источник: www.vedomosti.ru/investments/articles/2023/08/31/992726-obem-razmescheniya-aktsii-rossiiskih-kompanii-snizilsya

Об обмене ГДР Noventiq на акции Софтлайна

- 30 августа 2023, 13:08

- |

📌 Мы собрали доступную информацию об алгоритмах обмена и разместили ее в секции Q&A здесь: https://softline.ru/investor-relations/faq

Рекомендуем посмотреть вопрос №5: «Когда начнется обмен ГДР Noventiq на акции Софтлайн и что нужно сделать держателям ГДР, чтобы поучаствовать в обмене?».

При этом напоминаем, что за наиболее точной и актуальной информацией рекомендуется обратиться с вопросом по обмену к вашему брокеру самостоятельно.

💛 С заботой о вас,

Софтлайн

Обмен расписок Noventiq на акции Софтлайна объявляется открытым!

- 28 августа 2023, 11:27

- |

Обмен продлится до 22 сентября 2023 года включительно. 21 сентября 2023 года — последний день, когда инвестор сможет купить ГДР Noventiq, чтобы поучаствовать в обмене.

📌 Почитать официальный релиз можно здесь.

Маленькое напоминание: при соблюдении условий обмена инвестор сможет получить до трех акций Софтлайна за одну ГДР Noventiq. Как это сделать и что это за условия — можно узнать на специальной страничке, посвященной обмену. Там мы постарались доступно объяснить, как поучаствовать в обмене и как получить максимально возможное количество акций Софтлайна за одну расписку Noventiq.

📌 Сама страница находится здесь.

После завершения первого этапа обмена мы ожидаем, что торги акциями Софтлайна на Московской бирже и СПБ Бирже начнутся 26 сентября под тикером «SOFL».

( Читать дальше )

Кармани - дивдоходность 11,5% к 2025 году

- 27 августа 2023, 15:39

- |

Дивиденд по CarMoney

#CARM

может составить 0.34 на акцию или 11,5% за 2024 год, которые заплатят в 2025м.

Т.к. IPO прошло недавно в этом году привлеченные денежные средства не успеют как-то существенно повлиять на прибыль, дивиденд за 2023 около 5-6%

Люблю встречаться с эмитентами кулуарно, всегда можно уточнить какие-то нюансы и знать, то что не знает рынок.

Если откинуть негатив после IPO, то фактически компания привлекла средств больше чем планировала и собирается их полностью направить на рост кредитного портфеля, что как следствие приведет к росту доходов.

На коленке решил прикинуть какая будет прибыль после поглощения этих средств, получилось интересно.

Я не говорю, что нужно покупать компанию сейчас, но в долгосрочной перспективе, это растущий бизнес с растущим дивидендом

#кулуары — новая рубрика «Кулуар» в которой я буду рассказывать, что получилось узнать из личных разговоров с эмитентами и представителями компаний.

( Читать дальше )

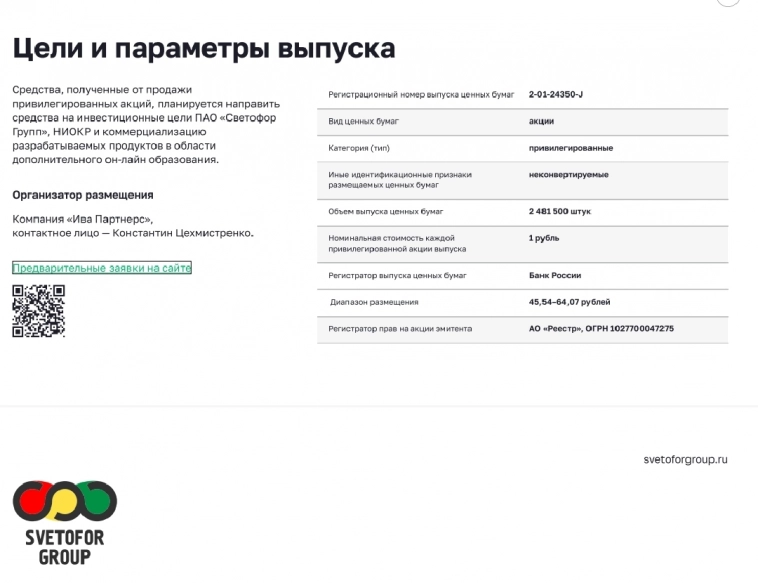

Новое размещение акций IT компании на мосбирже🔥🔥🔥

- 27 августа 2023, 07:32

- |

Компания привлечет около 1 млрд чистыми, это реально круто👍

А учитывая, что в марте 2023 г. ПАО «Светофор Групп» подтвердило свой статус аккредитованной IT компании, в то время, как Минцифры удалило из списка российских IT-компаний 400 организаций, в числе которых российские банки и страховые компании, она освобождена от уплаты налогов🔥

Видимо поэтому прибыль выросла в 2 раза за полугодие, хотя выручка тоже выросла, но в 3 раза😁

Для организаций ИТ-сферы до 31 декабря 2024 года установлены такие льготы:

ставка налога на прибыль 0%;

нулевая ставка НДС для разработчиков ПО;

пониженный тариф страховых взносов — 7,6%;

отменяются проверки госорганами, включая налоговые и валютные;

( Читать дальше )

Планируем стать акционерным обществом

- 25 августа 2023, 17:09

- |

Собрали главное об этой новости

На прошлой неделе мы приняли решение о преобразовании из общества с ограниченной ответственностью (ООО) в акционерное общество (АО).

Теперь нам предстоит пройти все необходимые юридические процедуры. Этот процесс займет несколько месяцев, но на ключевые вопросы ответим уже сейчас.

Что изменится для держателей облигаций ❓

Ничего. После успешного завершения реорганизации произойдет техническая замена эмитента облигаций с ООО «Селектел» на АО «Селектел».

Зачем нужна реорганизация ❓

Мы изучаем возможности выхода на биржу и хотим быть готовыми с точки зрения необходимых внутренних процедур. Переход на АО — один из важных шагов на этом пути.

Может быть, у вас остались вопросы? Если да, задавайте их в комментариях — мы обязательно вернемся с ответом.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал