IPo

ЮГК ограничила объем IPO 5% на фоне дефицита емкости рынка, допускает SPO в будущем — финдиректор компании

- 10 ноября 2023, 15:13

- |

«Южуралзолото группа компаний» (ЮГК) не исключает SPO в будущем. «Идеи такие есть, мы думаем и обсуждаем», — заявил финансовый директор ЮГК Артем Клецкин на телеконференции Market Power на вопрос о возможности доразмещения бумаг.

В четверг ЮГК официально объявила о намерении провести IPO на «МосБирже», инвесторам планируется предложить до 5% акций. Альфа-банк определил индикативный диапазон стоимости 100% акций ЮГК в 140,5-170,8 млрд рублей, исходя из этого, компания сможет привлечь в ходе размещения 7-8,5 млрд рублей.

"Почему 5%? — рассуждает Клецкин. — Потому что нет емкости рынка, то есть раньше сделки были сотни миллионов долларов, а сейчас Astra (MOEX: ASTR), Henderson — 3-3,5 млрд (рублей — ИФ), то есть нет большого количества институциональных инвесторов и есть физики, которые, бесспорно, очень активные, но пока это не сотни миллионов долларов".

- комментировать

- Комментарии ( 0 )

ЮГК не боится санкций: все операционные активы в РФ. Компания хорошо юридически защищена — финдиректор компании

- 10 ноября 2023, 13:47

- |

Золотодобытчик готов к потенциальным ограничениям, заявил финдиректор компании Артем Клёцкин на стриме Market Power

— Все операционные активы — в России. Компания юридически хорошо защищена. Будут некоторые трудности с международными платежами, но мы к этому готовы, решение есть, — сказал Клёцкин

Также спикер подчеркнул, что российские золотодобытчики, уже попавшие под санкции, неплохо живут в таких условиях.

t.me/marketpowercomics

Финдиректор ЮГК о том, почему стоит брать акции компании: "Мы — это ставка на золото, защита от инфляции, защита от девальвации и плюс рост [компании]"

- 10 ноября 2023, 13:44

- |

Как заявил финансовый директор компании Артем Клёцкин на стриме Market Power большинство затрат ЮГК — в рублях.

«У нас подавляющее количество затрат — в рублях, более 90%. По CAPEX — 85%. В этом плане мы ярко выраженные бенефициары девальвации», — сказал он.

Клёцкин также назвал четыре причины, по которым стоит брать акции Южуралзолота: «Мы — это ставка на золото, защита от инфляции, защита от девальвации и плюс рост [компании]».

t.me/marketpowercomics

⚡️Спойлер об участии в IPO

- 10 ноября 2023, 13:17

- |

Тема IPO сегодня в России крайне популярна.

📁 IPO (Initial Public Offering) — это первичное размещение акций компании на открытом рынке.

📊 В процессе IPO компания впервые предлагает инвесторам свои акции, и они становятся доступными для покупки на бирже.

Все больше и больше компаний размещаются на бирже, и еще больше заявляют о подобных намерениях.

📈 Рост числа размещений — безусловный плюс для фондового рынка.

💡 Больше компаний = больше идей.

Из недавних IPO выделим:

✔️ Henderson

✔️ «Астра»

✔️ Genetico

Из предстоящих:

💸 «ЕвроТранс»

💸 «Южуралзолото»

💸 КЛВЗ «Кристалл»

🤫 Весьма вероятно, что в одном из ближайших IPO мы примем участие. Показательное.

Присоединяйтесь!

Более пяти компаний готовятся выйти на IPO на Мосбирже

- 10 ноября 2023, 08:43

- |

Причем эти компании хотят разместиться до конца 2023 года. Именно об этом сообщила директор департамента по работе с эмитентами Московской биржи Наталья Логинова. О персоналиях этой пятерки мы можем только догадываться, к тому же сама Наталья не до конца уверена, что какая-либо из компаний успеет выйти на публичный рынок до нового года. И это сомнение в основной мере связано с рыночными условиями.

Но несмотря на непростые условия, в 2023 году уже 5 компаний вышли на IPO. Давайте посмотрим «успешность» этого выхода по состоянию на сегодня, а измерять её я буду в динамике цен акций этой бесстрашной пятерки.

1. Первой ласточкой публичного размещения этого года была компания Genetico — комплекс лабораторий, занимающихся исследованиями и разработками в области медицинской генетики и репродуктивных технологий. Материнская компания (ИСКЧ, ныне — Артген) провела IPO 25 апреля. Инвесторам было предложено 10 млн акций (12% от капитала компании) по 17,88 рублей за одну акцию.

( Читать дальше )

Новое IPO — Евротранс или АЗС Трасса, тысяча чертей

- 10 ноября 2023, 07:32

- |

Бум IPO продолжается, на очереди Евротранс и их сеть заправок Трасса. Конечно, о нём уже давно было известно, тем не менее, оно на данный момент ближайшее, если только кто-то неожиданно не успеет заскочить раньше. Амбассадором для хайпа даже выбрали известного Боярского, в честь которого даже был назван коктейль.

Предыдущие IPO, про которые я с удовольствием писал: ВУШ, Genetico, CarMoney, Астра, Henderson. Если они не станут ежедневными, то и дальше буду писать, не пропустите.

Сначала рецепт коктейля «Боярский». Налить в стопку 25 мл гренадина. Сверху коктейльной ложкой или по лезвию ножа уложить слой из 25 мл водки. Добавить 4-5 капель Табаско. Из-за разницы в плотности составляющих соус пройдет водку насквозь и расположится сверху Гренадина. Пить залпом.

Теперь пару слов о рецепте IPO. Налить в уши инвесторов немного финансовой отчётности, рассказать о том, как бизнес полетит на луну, добавить про дивиденды, воспользоваться тем, что наш рынок превратился в песочницу, и инвесторы готовы на любой движ. Продать акции по любым ценам. Конкретно у Евротранса — по 250 рублей за акцию.

( Читать дальше )

Совкомбанк в самое ближайшее время будет готов к IPO. Откладывать смысла больше нет — руководитель корпоративно-инвестиционного блока банка

- 09 ноября 2023, 16:35

- |

На текущий момент у банка 40 акционеров и остался последний шаг, чтобы де-факто стать публичной компанией, отметил он.

t.me/marketpowercomicsОчередной герой на IPO!

- 09 ноября 2023, 16:11

- |

Большой пост с прожаркой ЮГК и анализом инвестиционной привлекательности мы представим вашему вниманию в начале следующей недели, но уже сейчас я нахожусь под впечатлением от многочасового изучения материалов компании и сегодняшнего общения с топ-менеджментом ЮГК (отдельное спасибо за приглашение на встречу!) и могу с уверенностью сказать, что в этом инвестиционном кейсе минусы и риски минимальны! Тот редкий случай, когда я уже сейчас готов поучаствовать в IPO, и вижу чёткие драйверы повышения капитализации компании в среднесрочной перспективе.

( Читать дальше )

Henderson останется лидером по рентабельности в отрасли - СберИнвестиции

- 09 ноября 2023, 14:17

- |

Операционная компания ООО ТАМИ и КО, которая объединяет салоны Henderson, представила сильные результаты. Выручка выросла на 31% год к году почти до 11 млрд рублей. Сопоставимая выручка по салонам (LFL — like for like) повысилась за отчетный период на 26% год к году. Компания увеличила торговые площади на 18%. Валовая прибыль за девять месяцев 2023 года составила 7,6 млрд рублей (плюс 37% год к году), а операционная прибыль выросла значительно больше, чем выручка — на 54% до 2,8 млрд рублей. Это предполагает операционную рентабельность на уровне 25,8% против 21,9% за аналогичный период 2022 года.

Средства от успешного IPO частично пойдут на реализацию стратегии. Henderson — лидер на рынке мужской одежды и обуви в ценовом сегменте «доступный люкс» — недавно провела IPO. Компания планирует направить часть собранных средств на переформатирование салонов. Такая стратегия предполагает увеличение их площади, расширение ассортимента и улучшение качества обслуживания. Это позволяет повышать эффективность — рост продаж на квадратный метр сокращает период окупаемости.

( Читать дальше )

IPO ЕВРОТРАНСА - стоит ли участвовать

- 09 ноября 2023, 13:05

- |

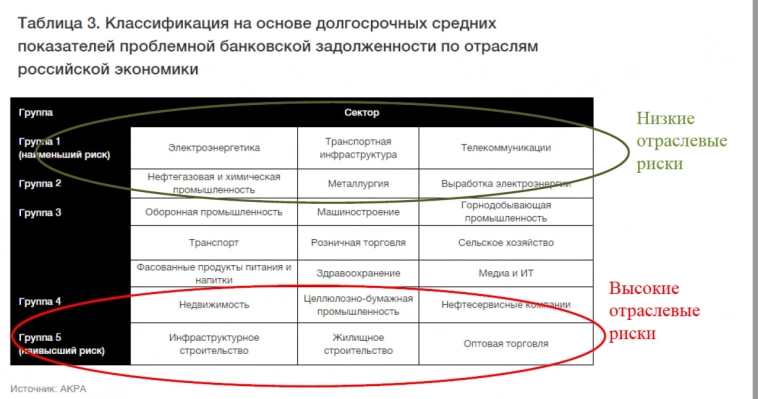

Я хочу сразу сказать — по этой компании у меня срабатывает моя профдеформация и даже не смотря на отчетность, просто анализируя деятельность, не хочу участвовать в IPO, следить за котировками и принимать участие в покупке на вторичном рынке в будущем. Ранее работала кредитным аналитиком в банке по крупному бизнесу в двух крупнейших банках России.

Все дело в рисках: отрасль розничная и оптовая торговля топливом — одна из самых рискованных. И ей характерны следующие моменты:

▪️низкая рентабельность

▪️высокая долговая нагрузка

▪️отсутствие значительных собственных средств (аренда/лизинг)

И если мы откроем отчетность Евротранса — найдем подтверждение всему вышесказанному:

🔹рентабельность деятельности = 3%

🔹рентабельность EBITDA = 9%

🔹долг/EBITDA = 4.2

🔹доля основных средств в балансе 6,3%

🔹доля капитала в балансе 21%

Да, это отраслевая специфика. И дело здесь не конкретно в компании, просто эти риски надо принимать.

Спорные моменты:

▪️ по поводу долга, прочитала некоторые обзоры и показатель чистый долг/EBITDA разнится. Я не хочу расстраивать многих аналитиков, но конкретно здесь лизинг надо учитывать в долге.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал