IPo

🚀 ЮГК в гостях у ГПБ Инвестиции!

- 16 ноября 2023, 16:18

- |

Добрый день, инвесторы!

На днях наш финансовый директор Артём Клёцкин дал интервью Андрею Ванину и обсудил основные точки роста компании, ситуацию с экспортом золота (спойлер: все отлично) и долю валютных расходов в структуре нашей себестоимости.

🍿 Рекомендуем к просмотру: https://youtu.be/2-DdD5DatOk?si=niD8lAU2hWfji8T0

Также предлагаем тезисно ознакомиться с отчетом аналитиков ГПБ по Южуралзолото:

🔵 У компании устойчивое финансовое положение и приемлемый уровень долговой нагрузки — на конец 2022 года коэффициент чистый долг / скорр. EBITDA составлял 2,0х. Высокая рентабельность в размере 48% по EBITDA

🔵 Стратегия развития группы до 2026 года предполагает сохранение позиции в середине глобальной кривой производственной себестоимости, а также «удлинение» долгового портфеля и снижение показателя «Чистый долг к EBITDA» до менее чем 0,8x.

🔵 К 2026 году ЮГК планирует увеличить производство золота более чем на 60% — до 750 тыс. тр. унций, а также войти в тройку крупнейших золотодобытчиков России. В 2028 году — увеличить производство золота в 2,1 раза относительно уровня 2022 года, до 944 тыс. тр. унций.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

IPO Южуралзолото. Буду ли участвовать?

- 16 ноября 2023, 15:40

- |

Южуралзолото группа компаний (ЮГК) — один из крупнейших золотодобывающих предприятий России (работает с 1976 г.), выходит на первичное размещение акций (IPO). Посмотрим его параметры.

Ценная бумага: акции Южуралзолото тикер UGLD (второй уровень листинга)

Ценовой диапазон: 0,55..0,6 ₽ на одну акцию

Рыночная капитализация компании: 110...120 млрд.

Лот: 1 лот = 100 акций

Прием заявок: до 21 ноября

Старт торгов: 22 ноября

Ожидаемый размер IPO: около 5% капитала компании (кстати это допэмиссия), при этом ЮГК может привлечь 5,5-6 млрд ₽.

А стоит ли участвовать в IPO?

Посмотрим данные о компании и ее финансовые показатели.

У компании в настоящее время 11 месторождений и 8 золотообогатительных фабрик (ЗИФ) в Красноярском крае, Республике Хакасия и Челябинской области.

( Читать дальше )

Тинькофф Инвестиции готовят с января по май 2024г не менее 7 IPO

- 16 ноября 2023, 14:40

- |

Тинькофф Инвестиции» готовят с января по май следующего года не менее семи первичных публичных размещений акций (IPO), рассказал в рамках проходившего в АЦ «Форум» обсуждения проекта Банка России «Основных направлений развития финансового рынка» руководитель управления по организации сделок на рынке капитала инвесткомпании Антон Мальков.

IPO, действительно, востребовано. У нас с января по май планируется не менее семи сделок (по размещению акций. — FM). Это только те, кто сейчас в моменте готовится. В основном это российские технологические компании

Впрочем, по его словам, на рынке IPO существует ряд проблем. «К сожалению, мы видим завышенные оценки по ряду эмитентов… Не всегда на рынке предоставляется качественный продукт по правильной цене», — отметил он. Кроме того, Антон Мальков отметил, что эмитенты стали «в целом менее продвинутыми». «Это вызывает ряд вопросов, включая требования к организаторам, которые должны эту непродвинутость каким-то образом компенсировать. И с другой стороны создает дополнительную нагрузку на банкиров, юристов, и, естественно, на регулятора и организатора торгов», — добавил он.

( Читать дальше )

IPO ЮЖУРАЛЗОЛОТО (ЮГК): ЗОЛОТАЯ ЛИХОРАДКА ⁉️

- 16 ноября 2023, 14:30

- |

🚩 По результатам голосования аудитории, большинству интересно именно IPO компании ЮГК

Подать заявку на участие можно до 12:00 (МСК) — 21 ноября

🟡 Ключевые инсайты по компании:

- #UGLD — 4 по добыче и 2 по ресурсам добытчик в России (98% Выручки — золото, 2% — серебро)

- Ресурсная база = 40.7 млн тр. унций (хватит на 30 лет)

- Доказанные и вероятные запасы = 11.1 млн тр. унций

- География добычи: Урал (60%), Сибирь (40%)

- 90% добычи карьерным способом, 10% в шахтах

- 10 действующих месторождений, собственные аффинажные мощности и 8 золотоизвлекательных фабрик (ЗИФ), одна из которых является крупнейшей в России

🟡 Факторы стоимости:

- За 10 лет Выручка выросла в 2.1 раза, а мощности в 9 раз

- Запасы выросли почти в 3 раза, а ресурсная база почти в 7 раз

- В 2024 г. ожидается более 20% роста производства, а к 2026 г. уже 60% к текущему

- Стратегическая цель — стать к 2026 г. ТОП-3 производителем (15 месторождений в разработке)

- Рентабельность EBITDA ~44% (в планах рост EBITDA по 20% в год до 2028 г.)

( Читать дальше )

Набиуллина: компаниям надо активно привлекать деньги в капитал и выходить на IPO

- 16 ноября 2023, 13:36

- |

Надо, конечно, компаниям более активно привлекать деньги в капитал, выходить на IPO, на рынок облигаций

Она отметила, что это гораздо сложнее, чем просто взять кредит, поскольку компании понадобится раскрывать информацию о себе, понимая санкционные риски и чувствительность информации, а также выстраивать корпоративное управление. «Но это открывает гораздо больше возможностей для бизнеса и для экономики в целом», — отметила Набиуллина.

Кредит не является единственным способом привлечения денег на развитие бизнеса. Кроме того, он не всегда возможен, потому что «закредитованная компания — это также плохо для экономики, для компании, как для человека», обратила внимание глава ЦБ.

1prime.ru/state_regulation/20231116/842285059.html

IPO Евротранс (Трасса) и Южуралзолото (ЮГК). Участвовать?

- 16 ноября 2023, 11:22

- |

На следующей неделе друг за другом стартует два IPO. Давайте в коротком формате разберемся, стоит ли участвовать.

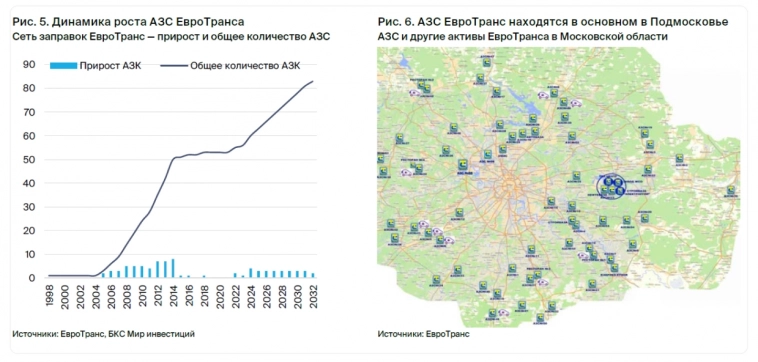

IPO Евротранс (Трасса)

Что за компания?

Топливная компания, которая управляет сетью автозаправочных комплексов под брендом «ТРАССА» в Москве и Московской области.

Планируют быть не просто бензоколонками, а развивать универсальные автомобильные заправочные комплексы (АЗК):

- Традиционных видов топлива .

- Быстрые электрозарядные станции для электромобилей.

- Заправки газом.

Дивиденды

Компания будет стремиться выплачивать дивиденды акционерам четырежды в год. Совет директоров компании уже рекомендовал выплатить дивиденды по результатам девяти месяцев 2023 г. в размере 8,88 руб. на одну обыкновенную акцию.

Параметры IPO

Тикер: EUTR

Цена за акцию: 250 руб.

Дата размещения: 21 ноября.

Инвесторы, которые примут участие в IPO и не продадут акции после старта торгов, получат право купить дополнительные акции по цене IPO.

( Читать дальше )

ЮГК выходит на IPO: инвестиционный обзор компании

- 16 ноября 2023, 11:20

- |

ЮГК — растущая золотодобывающая компания, занимает 4-е место в РФ по производству золота (среди публичных компаний — на 3-м месте после «Полюса» и «Полиметалла»). У компании амбициозные планы роста. К 2028 году ЮГК намерена увеличить годовое производство золота более, чем в два раза, до 29 тыс. кг золота (~944 тыс. унц.). Цель на 2024 год — довести объемы производства до 20 тыс. кг. (+43% относительно 2022 г.).

Компания проводит IPO: сбор заявок начался 13 ноября и продлится до 21 ноября 2023 года включительно. В рамках IPO не планируется продажа акций основным акционером компании – предложение состоит исключительно из дополнительной эмиссии акций в размере до 5% от акционерного капитала.

Цена размещения установлена в диапазоне 0,55-0,6 руб./акцию (соответствует рыночной капитализации в размере 110-120 млрд руб. без учета ожидаемого привлечения средств на IPO). Считаем, что размещение проходит с хорошим дисконтом, по 4.2x EV/EBITDA'24 (в последние 2-3 года в среднем мультипликатор EV/EBITDA золотодобывающих компаний на российском рынке составлял 5.2-7.5х).

( Читать дальше )

IPO Южуралзолото. Золото с плечами

- 16 ноября 2023, 08:40

- |

Южуралзолото является 4-м по размеру золотодобытчиком в России, добывая 14 тонн золота в год. Уже в ближайшее время компания планирует занять 3-е место, за счет прироста добычи на новых 3-х месторождениях (которые уже практически полностью профинансированы, т.е. пик инвестиционной программы пройден в текущем году). Планы по добыче предполагают 17+ тонн в 2024 году, порядка 19 тонн в 2025 году, 21-23 тонны в 2026 году и 29+ тонн в 2028 году. Прямые затраты на добычу довольно высокие — чуть менее 1000 долларов на унцию, что существенно выше, чем у чемпиона отрасли — компании Полюс (порядка 500 долл/унция).

( Читать дальше )

Странная активность в комментариях к IPO Евротранса

- 15 ноября 2023, 18:38

- |

Выложил в Ютубе обзор на IPO Евротранса с отрицательным заключением, так на канал заходят боты, зарегистрированные 14 ноября и оставляют комментарии о том какая классная компания и они участвуют в размещении.

Статистика просмотров видео на новом канале с минимумом подписчиков явно показывает, что люди ищут ЮГК, а в Евротрансе никого. Так что компания удивляет не только отчетностью, но и подходом к продвижению.

IPO Евротранс. Простые арифметические расчёты по непростому бизнесу компании.

- 15 ноября 2023, 18:07

- |

Цена акции на размещении = 250 рублей.

Было 106 млн акций.

Допэмиссия 106 млн акций.

Общий макс. объем размещения = 26,5 млрд руб.

Итого будет: 212 млн акций, капитализация = 53 млрд рублей.

Мажоритарий купит 4,8 млн акций = 1,2 млрд руб.

На 02.11.2023 привлекли 10+ млрд рублей.

20.11.2023 — завершение сбора заявок

21.11.2023 — дата размещения на бирже

На фото: нефтебаза Евротранса

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал