IPO

Группа ВИС планирует выйти на IPO к 25 г

- 24 февраля 2021, 20:16

- |

Наши будущие планы — выход в горизонте до 2025 года на IPO. Мы понимаем, что наша финансовая репутация, четкое соблюдение обязательств по всем кредитным соглашениям и в первую очередь качественное обслуживание публичного долга — это залог успеха нашего IPO и развития бизнеса

Наш портфель сформирован из 11 проектов в общей сумме поступлений 542 млрд рублей. Это дает нам устойчивый денежный поток, гарантированный государством до 2047 года. Это загружает наши строительные мощности вплоть до 2025 года

Выручка группы ВИС в 20 г выросла на 5%, до 21 млрд рублей

Крупные проекты холдинга — строительство моста через реку Лену в Якутии совместно с Ростехом, строительство автомобильного обхода Хабаровска и моста через Калининградский залив.

источник

- комментировать

- Комментарии ( 0 )

Почему за последние 6 мес. рекордное количество IPO по отношению к ВВП (один из признаков пузыря)

- 23 февраля 2021, 22:32

- |

Источник: Ray Dalio Stock Market Bubble?

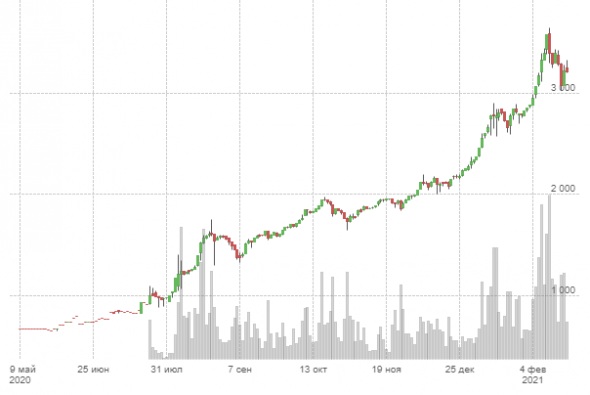

График отношения проведенных в США за 6 мес. IPO к ВВП:

более 0,5% (рекорд).

На оптимизме, можно дорого продать компанию на IPO.

( Читать дальше )

Что будет с фондом IPO - ЗПИФ ФПР в 21 году?

- 20 февраля 2021, 18:09

- |

В целом, я думаю, что все будет хорошо, но похуже, чем в предыдущем году.

Почему?

Для начала, вспомним то такое ЗПИФ ФПР?

Это фонд, торгующийся на Московской или Санкт-Петербургской бирже. Инвестирует в каждое IPO без разбору равную сумму, которые предлагает брокер Фридом Финанс.

Можно купить из приложения практически любого брокера — ввести тикер RU000A101NK4 или ЗПИФ ФПР.

Так вот, причины, почему доходность будет ниже при схожих рыночных условиях — мой вариант:

⁃ Фридом безумно нарастил базу клиентов и их портфели.

⁃ Брокер получает основные деньги от комиссий с суммы IPO, на которую поучаствовали клиенты.

⁃ Получается, что клиентов намного больше, а IPO столько же. Что делать?

⁃ Чтобы продолжать получать столько же комиссий на одного клиента — нужно предлагать больше IPO. Как это сделать?

⁃ Вполне логично это можно сделать, немного снизив планку отбора IPO для клиентов: брать не только супер-пупер варианты, а так же средние, и выше среднего варианты. Ведь, в конечном счете, клиент сам принимает решение куда инвестировать, а куда нет.

( Читать дальше )

В последний момент появляется Bu(m)bble com (перевод с elliottwave com)

- 19 февраля 2021, 19:31

- |

21 (число Фибоначчи) год назад, в феврале 2000 года, компания по онлайн-бронированию собралась присоединиться к буму dot.com интернет-стартапов, собирающих деньги посредством первичного публичного размещения акций (IPO). Этой компанией был lastminute.com, и, посреди ажиотажа, 14 марта 2000 года она дебютировала на Лондонской фондовой бирже. Цена акций выросла на 35% в первый день торгов, что принесло основателю сотни миллионов фунтов стерлингов на бумаге, но затем резко снизился в течение следующих нескольких недель. В течение года цена акций упала до четверти цены IPO. Учитывая, что его IPO совпало с пиком рынка в целом, lastminute.com стал символом пузыря dot.com. lastminute.com была основана женщиной-предпринимателем Мартой Лейн Фокс, которой на момент IPO было 27 лет.

21 (число Фибоначчи) год назад, в феврале 2000 года, компания по онлайн-бронированию собралась присоединиться к буму dot.com интернет-стартапов, собирающих деньги посредством первичного публичного размещения акций (IPO). Этой компанией был lastminute.com, и, посреди ажиотажа, 14 марта 2000 года она дебютировала на Лондонской фондовой бирже. Цена акций выросла на 35% в первый день торгов, что принесло основателю сотни миллионов фунтов стерлингов на бумаге, но затем резко снизился в течение следующих нескольких недель. В течение года цена акций упала до четверти цены IPO. Учитывая, что его IPO совпало с пиком рынка в целом, lastminute.com стал символом пузыря dot.com. lastminute.com была основана женщиной-предпринимателем Мартой Лейн Фокс, которой на момент IPO было 27 лет.На прошлой неделе еще одна молодая предпринимательница с двойным именем, женщина, вывела свою компанию на IPO. Bumble, онлайн-приложение для знакомств, начало торговлю как публичная компания, при этом цена акций выросла до 77 долларов в первый день с цены IPO в 43 доллара. Это сделало основательницу, 31-летнюю Уитни Вулф Херд, бумажным миллиардером.

( Читать дальше )

Fix Price: что нужно знать перед IPO

- 19 февраля 2021, 09:45

- |

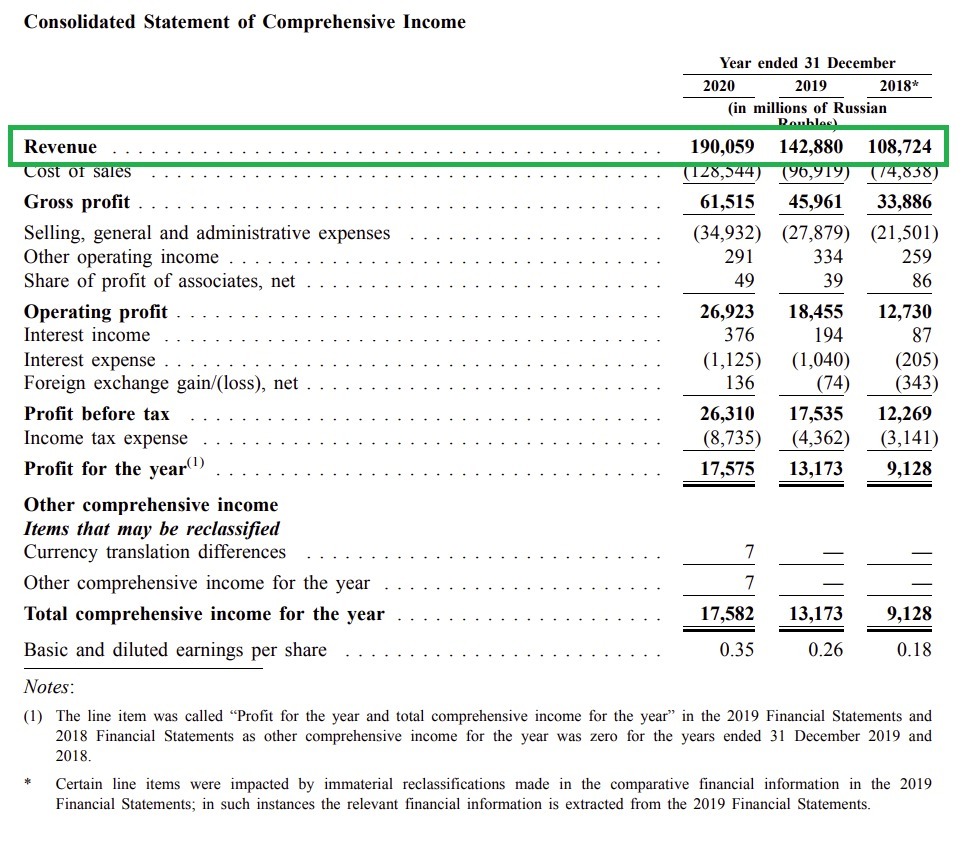

Что получает инвестор за эти деньги? Fix Price выделяется очень быстрыми темпами роста. Даже с учетом негативного эффекта вирусных ограничений выручка компании в 2020 году увеличилась на 33%, до ₽190 млрд. Для сравнения доходы у Х5 за период выросли на 14,3% до ₽1,97 трлн, у Магнита — на 13,5% до ₽1,55 трлн.

Компания растет как за счет увеличения выручки в уже открытых магазинах, так и за счет новых площадей. Сопоставимые продажи Fix Price в 2020 году выросли на 15,8%, у Х5 рост составил 5,5%, у Магнита — 7,4%. Сеть приросла на 655 магазинов, что стало рекордом и превысило показатели предыдущего года. Бизнес растет как вширь за счет увеличения площадей, так и вглубь за счет роста среднего чека.

( Читать дальше )

Поступления от выпуска облигаций Ozon обеспечат компании возможности для стратегических маневров - Альфа-Банк

- 18 февраля 2021, 15:35

- |

Учитывая, что средства от IPO будут направлены на цели органического роста Ozon как минимум на горизонте ближайших трех лет, мы считаем, что дополнительные поступления от выпуска облигаций обеспечат компании возможности для стратегических маневров в будущем, тогда как сценарий крупной сделки в области M&A в ближайшее время менее вероятен. В целом операционные результаты за 4К20 и объявление о выпуске облигаций позитивны для акций компании.Курбатова Анна

( Читать дальше )

Акции Ozon справедливо оценены рынком - Промсвязьбанк

- 18 февраля 2021, 11:41

- |

Оборот (GMV) Ozon в 4 кв. вырос более чем на 140% г/г и превысил 74 млрд рублей. Рост показателя обусловлен высокой частотой заказов товаров, ростом продаж в регионах и расширением инициатив в области финтеха. Доля оборота маркетплейса достигла 52% против 26% год назад благодаря увеличению количества продавцов на платформе Ozon. Ozon планирует опубликовать финансовые результаты за 2020 год 30 марта.

Мы смотрим на перспективы компании умеренно позитивно. Удачное недавно прошедшее IPO позволило компании усилить свои позиции на рынке e-commerce и в качестве маркетплейса. Однако вчерашнее решение компании о выпуске конвертируемых бондов на 650 млн долл. вносит неопределённость в вопрос целевого размещения средств. Мы считаем, что компания справедлива оценена рынком и ждем целевой уровень по бумаге 4829 руб. за акциюПромсвязьбанк

Разбор компании FIX Price перед IPO

- 17 февраля 2021, 21:10

- |

Почему у брокеров нет такой услуги?

- 16 февраля 2021, 20:04

- |

Заморозка длинной позиции по акции на выбранный клиентом срок.

Скажем, на 3 месяца/год/два года...

То есть, нельзя закрыть позицию, пока она заморожена. Cразу по истечении срока тикер автоматически разблокируется и весь рост за этот период клиент может полностью забрать, а если цена упала — клиент сам виноват и претензии никому не может предъявлять. (заранее отказывается от них). Замечательная услуга была бы!

Грубо говоря, идеальный брокер мог бы предоставлять услугу «заморозки» тех же биткоинов на 2 года. Если там иксы нарисовались, то брать за это где-нибудь 20% от прибыли и все довольны.

Отчасти эта идея уже реализована:

— Инвестирование в IPO популярно во многом из-за того, что продать эти бумаги сразу нельзя, есть локап или примерный аналог заморозки.

Есть доплата за экстренную «разморозку» через форвардный контракт.

( Читать дальше )

🌀Внимание! Сделка ✓476 (Platinum) Appian Corporation (NASDAQ: APPN) - вкладываем деньги в облачные вычисления!

- 16 февраля 2021, 14:24

- |

Фондовый рынок. Акции. Appian Corporation (NASDAQ: APPN) — это компания, занимающаяся облачными вычислениями, в настоящее время штаб-квартира которой находится в Маклине, Вирджиния. Компания продает платформу как услугу для создания корпоративных программных приложений. Мы выделили данные акции из всего списка активов портфеля нашего фонда, благодаря более детальному техническому анализу по системе Александра Элдера «3 экрана». Отметим и то, что все акции данного портфеля имеют дополнительно хорошие фундаментальные показатели.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал