IPO

Совкомбанк раскрыл новые подробности IPO!

- 14 декабря 2023, 01:08

- |

🖥 Обзор интервью с менеджментом Совкомбанка

Тимофей Мартынов вчера провел большое интервью с менеджментом Совкомбанка. На вопросы отвечали Сергей Хотимский, совладелец и 1-й зампред правления Совкомбанка, и Андрей Оснос, IR-директор, 1,5 часовое интервью можно в канале Тимофея на ютуб:

Тимофей, спасибо за интервью, это было очень полезно.

Друзья, если у вас нет 1,5 часов — для вас моя короткая справка из самого интересного с комментариями и расчетами. конечно, на мой взгляд.

Про параметры IPO:

• Заявок на 12 декабря было подано в 6 раз больше, чем объем предложения; то есть 60 млрд руб., о чем я писал ранее; Сергей Хотимский в ответ на вопрос Тимофея, снимали ли инвесторы заявки в момент падения рынка, сказал, что в один из дней наибольшего падения рынка (понедельник) Совкомбанк собрал еще одну отдельную полную книгу заявок; 1/3 заявок от институциональных инвесторов, в Hederson институционалы практически не участвовали.

• Сергей Хотимск

( Читать дальше )

- комментировать

- Комментарии ( 22 )

Дочка Совкомбанка выкупит после IPO акции банка на 1,5 млрд рублей в случае их падения

- 13 декабря 2023, 21:20

- |

Если, допустим в маловероятном сценарии, стоимость акций пойдет вниз, то у нас аллокировано еще 1,5 млрд рублей примерно — 15% [от объема размещения] на то, чтобы наша «дочка» — «Совкомбанк страхование» откупала с рынка упавшие в цене акции

Он также уточнил, что кредитная организация не собирается поднимать цену размещения выше объявленной, добавив, что банк также не планирует увеличивать объем размещения «с вероятностью в 99%». По словам Хотимского, сотрудники кредитной организации выставили заявки примерно на 1 млрд рублей, а нынешние акционеры — примерно на 3 млрд рублей.

Накануне первый заместитель председателя правления Совкомбанка Сергей Хотимский в эфире Telegram-канала «Мои инвестиции» заявил, что книга заявок в рамках IPO уже переподписана в шесть раз.

tass.ru/ekonomika/19529415

📌 IPO Совкомбанка - риски и подводные камни

- 13 декабря 2023, 18:04

- |

Завтра состоится последний день приема заявок на IPO Совкомбанка. Последние недели вокруг данного размещения крайне много восторженных отзывов, которые в первую очередь касаются потенциала роста банка, его недорогой оценки, а также финансовых показателей за 9 месяцев 2023 года. В этом небольшом посте постараюсь кратко осветить риски и подводные камни данного размещения, так как у компании не все так прекрасно, как это представляется в презентационных материалах.

👉 Основной риск участия в IPO заключается в том, что компания зарегистрировала дополнительную эмиссию в размере 5 млрд акций, что при цене 11,5 руб. за шт. объем размещения в денежном выражении составляет 57,5 млрд руб. дополнительно привлеченного капитала. Это кол-во акций также составляет 25% УК, тем не менее, по заявлениям компании они собираются привлечь на рынке только 10 млрд руб., то есть 1/6 от одобренной доп. эмиссии. Учитывая переподписку, которая на сегодня уже превысила первоначальное кол-во планируемых к размещению акций в несколько раз, компания может после сбора заявок объявить, что увеличивает планируемое кол-во акций к размещению. Повторюсь, в рынок может пойти до 25% УК.

( Читать дальше )

Бумаги Самолёта сохраняют потенциал роста - Риком-Траст

- 13 декабря 2023, 15:21

- |

Согласно обнародованным данным, по прогнозам компании:

объем продаж первичной недвижимости увеличится до 1,6 млн кв. м. (+50% год к году);

( Читать дальше )

Заявок на IPO Совкомбанк в 6 раз больше, чем акций. Что это значит?

- 13 декабря 2023, 13:31

- |

На утро 12 декабря банк собрал заявок на сумму 60 млрд руб. при размещении акций на 10 млрд руб.

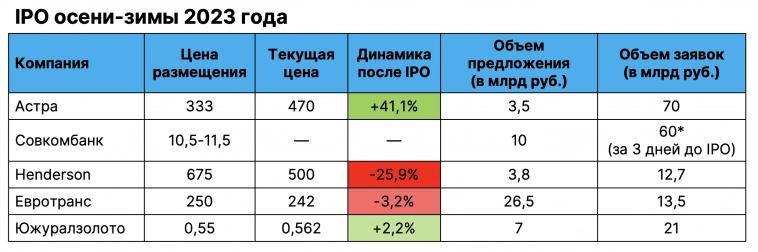

Напомню, что максимум заявок собирала Astra, их было на 70 млрд руб. при размещении на 3,5 млрд руб.

Я полагаю, что за 3 оставшихся дня компания перебьет результат Астры по общему объему заявок.

Аллокация уже будет в 6 раз меньше заявки. То есть, если я подал заявку на 240 т.р., то получу акций на 40 т.р.

Вот мой разбор Совкомбанка перед IPO, обязательно прочитайте, если участвуете: t.me/Vlad_pro_dengi/617

15 декабря нас ждет очень интересное IPO. Всем, кто участвует, удачи!

Подпишитесь на мой канал, чтобы не пропускать новые посты: t.me/Vlad_pro_dengi

Группа Самолет - привлекательная компания роста - Атон

- 13 декабря 2023, 10:58

- |

В 2023 году, согласно управленческой отчетности, компания увеличила продажи на 50% по сравнению с прошлогодним показателем до 1,6 млн кв. м, в стоимостном выражении — до 300 млрд рублей (+55% в годовом сравнении, +3% относительно прогноза на 2023 год). EBITDA составила 70 млрд рублей (+45% год к году, -7% относительно прогноза), а долговая нагрузка остается низкой для сектора — 1,2x по показателю Чистый долг/EBITDA. В 2024 году группа ожидает продолжения активного роста бизнеса. По прогнозам компании, продажи в годовом сравнении вырастут на 69% до 2,7 млн кв. м, выручка превысит 500 млрд рублей (+67%), а EBITDA достигнет 130 млрд рублей (+86%). Долговая нагрузка, как ожидается, сохранится на низком уровне (до 1,2x по показателю Чистый долг/EBITDA). Среди объявленный целей группы — выход в 10 новых регионов, запуск 4 новых кластеров в сегменте индивидуального жилья, участие в сделках M &A, а также проведение предварительного IPO сервиса «Самолет Плюс» в 1-м квартале 2024. Руководство «Самолета» предпочитает обратные выкупы дивидендам постольку, поскольку акции компании, по его мнению, торгуются очень низко (-33% относительно максимумов конца 2021 года).

( Читать дальше )

Совкомбанк. Сомнительно, но окей.

- 13 декабря 2023, 09:45

- |

📍Оценка

Компания планирует выйти на рынке с оценкой примерно 230 млрд, продав в рынок 4.5% акций. Как итог спрос превышает предложение, что-то похожее было в Астре.

Отмечу, все крупные компании, выходящие на IPO, продают в рынок 5% акций. Больше рынок физиков проглотить не может !

📍Мультипликаторы

У банков можно провести сравнение через 2 простых, но показательных мультипликатора: P/E и P/BV. Первый у компании равен примерно 6, если убрать разовые прибыли, а второй около 0.8. У Сбера P/Е в районе 5, а P/BV чуть меньше 1. Что-то руки не потеют в отношении Совкомбанка.

📍Почему не участвую ?

IPO всегда возможность для акционера продать свою долю подороже в рынок, проводя под это обширную рекламу через брокеров. Ну и зачем мне оно надо, когда можно купить потом дешевле?

Зачем покупать Совкомбанк у которого оценка близка к надёжному и проверенному годами Сберу, который и растет, и платит дивы по возможности? Риск получить МКБ 2.0, которому пофиг на миноров, ненулевой.

( Читать дальше )

Совкомбанк ($SCVB) — мысли перед IPO

- 12 декабря 2023, 22:20

- |

Из всех IPO, которые мы освещали в обзорах ранее, Совкомбанк является одним из наиболее интересных вариантов вообще за весь этот год.

Судите сами:

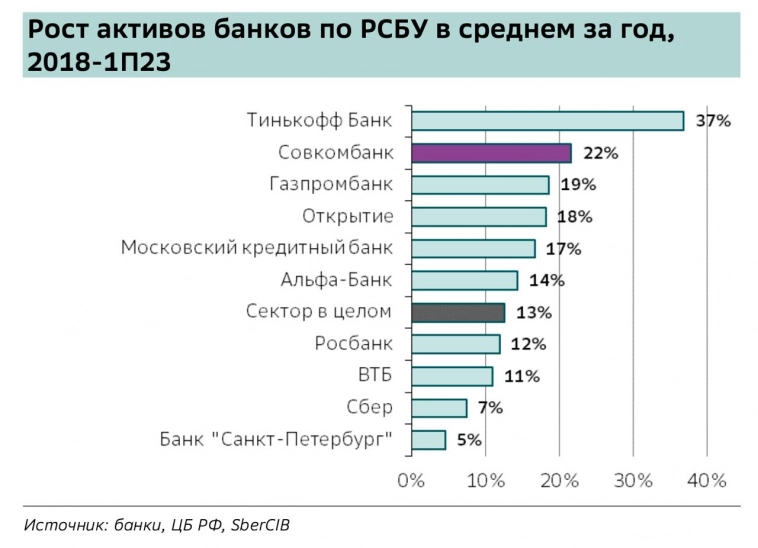

— второй банк после Тинька по темпам роста с 2018 года (см. картинку);

— изначально оценен недорого: всего ~1 капитал, что для банка такого размера и с такими темпами роста это прям очень неплохое предложение;

— управляется грамотными ребятами, один из владельцев на протяжении многих лет максимально вовлечен в процесс управления банком;

— переподписка IPO 6х раз, то есть спрос на акции достаточно бодрый;

— карта рассрочки «Халва» занимает положение на рынке близкое к монопольному в своем сегменте;

— число клиентов с 2018 года утроилось;

Мы достаточно тщательно изучили кейс, риски обсудили с подписчиками в закрытых группах, и перспективы Совкомбанка оцениваем как весьма положительные, если конечно банковский сектор не начнет загибаться от чрезмерно высоких процентных ставок 🙂

Больше интересной информации читайте в основном ресурсе t.me/investorylife

( Читать дальше )

Ломбардное IPO: такое айпио нам не надо

- 12 декабря 2023, 17:40

- |

Мы не будем подробно разбирать 🏦МосГорЛомбард, хотя планировали даже прийти к ним и заложить что-нибудь а потом выкупить, чтобы оценить продукт

Причина в мультипликаторах: ломбард хотят оценить в 3,5-4 млрд. 😳при собственном капитале 0,3 млн. Даже при конвертации привилегированных акций и доп.эмиссии для IPO — капитал вырастет максимум до 1,3 млрд. Это по самым оптимистичным ожиданиям.

Доходы до переоценки стоимости залогов (вчера золото выросло — завтра упало) в пределах 50 млн. в год ❗️

Операционная прибыль за 9 месяцев — 8,2 млн. руб. ❗️а за 9 мес. 2022 года был операционный убыток

Единственное, чем поможет IPO — компания сократит процентные платежи 💰 на 150-180 млн в год

Мультипликаторы (самые оптимистичные из возможных)

🔹Цена / балансовая стоимость = 3,1 (т.е. каждый рубль капитала вы покупаете за 3,1рубля, но по сути, деньги от IPO это и будет самой большой частью капитала ломбарда)

🔹Цена / прибыль = 20 😳(здесь основной эффект от снижения % расходов)

Новость о продлении приема заявок как бы намекает, что желающих мало:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал