Henderson

Выручка HENDERSON за 8 мес 2024г выросла на 29,4% г/г до 9,44 млрд руб, в августе на 25% г/г до 1,6 млрд руб

- 25 сентября 2024, 13:08

- |

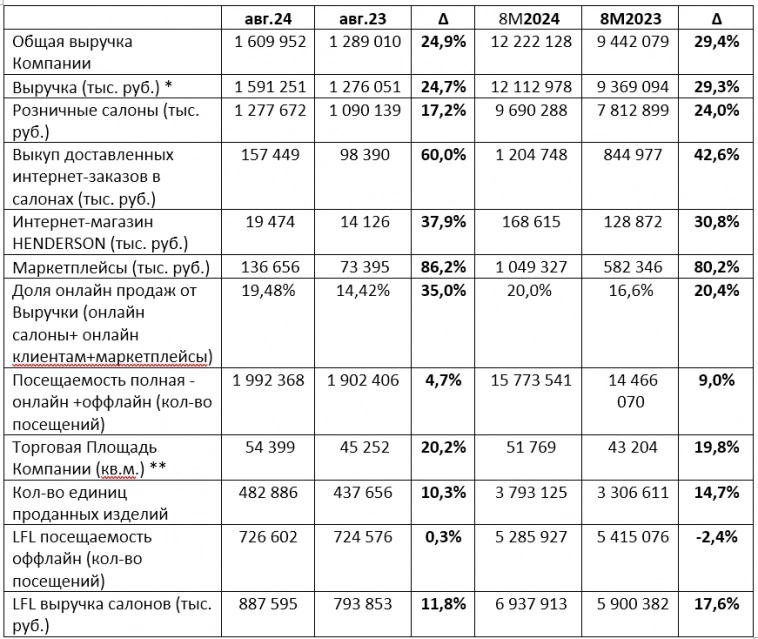

Выручка HENDERSON за 8 месяцев 2024 года выросла к аналогичному периоду 2023 года на 29%. При этом Выручка в августе 2024 года выросла к августу 2023 года на 25%

Онлайн-продажи

Опережающая динамика роста онлайн-каналов относительно офлайна сохраняется. Совокупный рост онлайн продаж в августе составил 69% к августу прошлого года. За 8 месяцев 2024 онлайн продажи выросли на 56% относительно 8 мес. 2023. Общая доля онлайн продаж в июле 2024 года составила 20%.

Продолжил стремительно увеличиваться объем продаж через маркетплейсы — на +86,2% к августу прошлого года.

( Читать дальше )

- комментировать

- 131

- Комментарии ( 0 )

Фактические результаты за 8 месяцев!

- 25 сентября 2024, 10:58

- |

⚡Дорогие друзья!

🔥 Сегодня делимся с вами основными операционными показателями за 8 месяцев:

👍 Рост совокупной выручки за 8 месяцев 2024 года составил 29% к аналогичному периоду 2023 года.

📈 В августе 2024 рост выручки HENDERSON превысил 25% к августу 2023. Выручка августа составила 1,6 млрд. рублей.

📊 Онлайн-продажи продолжают расти опережающими темпами. Рост онлайн продаж за 8 месяцев 2024 к аналогичному показателю 2023 составил 56%. В августе 2024 рост онлайн продаж так же составил 69% к августу 2023.

💻Маркет-плейсы: Прирост продаж на МП за август составил +86,2%. За 8 месяцев рост составляет +80,2%.

🛍️Офлайн-продажи: Динамика роста LFL- продаж салонов к 2023 году продолжает расти — за август +11,8%, за 8 месяцев +17,6%. Ставьте напоминание и следите за новостями!

❤️ Ваш HENDERSON

⚡Ритейлеры на мосбирже - защита от инфляции

- 22 сентября 2024, 22:04

- |

Магнит, общая выручка увеличилась на 18,8% — до 1,46 трлн рублей.

Х5, общая выручка выросла на 26,1% до ₽1,851 трлн

Fix Price общая выручка выросла на 9,4% до 148,4 млрд рублей.

Хендерсон общая выручка компании выросла на 32% г/г и составила 9.2 млрд руб

Аптечная сеть 36.6 общая выручка выручка выросла на 36,2% до 41,5 млрд руб.

Как видим не все ритейлеры одинаково хороши, но продавцы лекарств успешнее проходят период высокой инфляции в сравнении с остальными.

Вопреки мнению Тимофея Мартынова «такая» рентабельность в ритейле бывает: отчет Henderson за 6 месяцев 2024 года

- 22 сентября 2024, 16:41

- |

Когда ВсеИнструменты выходили на IPO и я писала статью с разбором их бизнеса в комментарии на Смартлабе ко мне пришел Тимофей Мартынов и стал со мной дискутировать по поводу того, что моя оценка для ВИ.ру несколько занижена. Я апеллировала к тому, что темпы роста выручки Henderson лишь немного ниже, а рентабельность выше практически в 10 раз) Тимофей тогда написал сначала, что такой рентабельности в ритейле не бывает, а затем, что надо бы аудированный отчет Henderson посмотреть, видимо намекая, что данные в пресс-релизе могут быть не очень достоверными.

Ну что же, подумала я, отчитается Henderson — вернусь к этим комментариям еще раз. И вот в конце августа Henderson отчитался за 6 месяцев 2024 года.

Что в отчете:

— Выручка — 9,2 млрд. рублей (+32% г/г)

— EBITDA — 3,5 млрд. рублей (+32% г/г)

— Чистая прибыль — 1,4 млрд. рублей (+133% г/г)

— Рентабельность по EBITDA — 38%

— Чистая рентабельность — 15,2%

— ND/EBITDA — 1.2х

Отчет аудированный, но чтобы избежать спекуляций на тему «А как то EBITDA считали» предлагаю посмотреть OIBDA и посчитать его самим. Итак, OIBDA Henderson за 6 месяцев 2024 года 2,7 млрд. рублей и рентабельность по OIBDA у Henderson — 29%. ВсеИнструменты с их 2,5% даже тут, конечно, близко не валялись)

( Читать дальше )

Henderson. Темная лошадка

- 20 сентября 2024, 08:20

- |

Я очень скептично относился к акциям Henderson на IPO, но спустя некоторое время мой гнев сменился на милость, так как дела идут действительно хорошо, да и нет препятствий для этого!

📌 Что в отчете?

— Выручка и валовая прибыль. Выручка в 1 полугодии выросла на 2.2 млрд с 7 до 9.2 млрд, но самое крутое, то что почти весь этот рост конвертировала в рост валовой прибыли, которая выросла на 1.4 млрд до 6.3 млрд 🔼

Очень нравится, что компания наконец-то взялась за онлайн-продажи, которые начинают занимать все более значимую долю в общих продажах ✔️

— Операционная прибыль. Основные расходы в операционной деятельности тут… конечно, же зарплата, поэтому коммерческие расходы подскочили почти на 30% до 4 млрд. Операционная прибыль выросла с 1.7 до 2.3 млрд.

— Долг. У компании остался только краткосрочный долг на 2.4 млрд, который лучше загасить, чтобы не платить конские проценты банкам, но вот с арендными платежами ничего не поделать к сожалению, так как такова специфика бизнеса…

( Читать дальше )

24.09 День инвестора HENDERSON

- 19 сентября 2024, 12:31

- |

Приглашаем вас на День Инвестора HENDERSDON 24.09

Посмотреть трансляцию можно будет по ссылке https://www.youtube.com/@BCS_live

Начало трансляции в 18:00

Ваш HENDERSON

Цены на одежду российских брендов до конца 2024г могут вырасти на 22% от текущих значений — Ведомости со ссылкой на исследование Fashion Factory School

- 19 сентября 2024, 11:46

- |

Себестоимость тканей, по данным Fashion Factory School, с 1 января до 1 сентября 2024 г. выросла в среднем на 21% год к году, фурнитуры (молнии, пуговицы и проч.) –на 19%,дополнительных материалов (отделочные, подкладочные и др.) – на 20%. Цена пошива на фоне роста зарплат персонала увеличилась на 18%.

Шерсть, кашемир и другие натуральные материалы максимально выросли в цене. Обусловлено это в основном курсами валют и ростом логистических затрат. Особенно сильно дорожают импортные материалы на фоне ослабления рубля.

В компаниях Melon Fashion Group (управляет магазинами Zarina, Befree, Love Republic, Sela, Idol) и Henderson на запросы «Ведомостей» не ответили.

( Читать дальше )

👕 $HNFG — Henderson, довольно интересный игрок на нашем рынке

- 10 сентября 2024, 16:59

- |

Магазин люксовой одежды только недавно вышел на биржу, однако за это время уже успел весьма неплохо себя зарекомендовать.

📊 Так в последний год компания действительно демонстрирует отличные результаты и даже опережает собственные планы по развитию.

Также из позитива можно отметить то, что бизнес вовсе не зависит от курса доллара или ключевой ставки, ведь имеет отрицательный чистый долг.

⭐️ Исходя из этого можно предположить, что в ближайшее время бурные темпы роста и сильные результатами никуда не денутся.

К тому же и про дивиденды в этой истории не забывают, так их годовая доходность уже превышает 5% и также имеет неплохие перспективы.

❗️ Так что я сохраняю позитивный взгляд на акции Henderson и думаю, что цель в 800 рублей за бумагу выглядит вполне реальной. Был бы у меня свободный кэш, то скорее всего прикупил актив к себе в портфель!

И спешу напомнить, что сейчас лучшее время для приобретения сильных и перспективных акции по очень низким ценам!

Список таких бумаг уже опубликован в моем tg: t.me/+tUWrRnSctOczNjky

( Читать дальше )

Акции Henderson предлагают отличный апсайд 49%

- 10 сентября 2024, 13:51

- |

Аналитки «Финама» подтвердили рейтинг «Покупать» для акций Henderson и сохранили таргет 950 руб. Потенциал роста 49%.

Недавно фешен-ритейлер опубликовал сильные финансовые результаты за 6 мес. 2024 г. Отчетность вышла в рамках наших ожиданий, поэтому мы не видим необходимости изменять целевую цену. Для ее расчета мы использовали метод дисконтированных денежных потоков.

Henderson — лидер российского фешен-ритейла. Компания производит и продает одежду, обувь и парфюм для мужчин.

Выручка Henderson в 1П 2024 выросла на 32% г/г, до 9,2 млрд руб., за 12 мес., окончившихся 30 июня 2024 г., выручка составила 19 млрд руб. (+35% г/г). Положительная динамика продаж обусловлена увеличением торговых площадей (преимущественно благодаря расширению существующих магазинов) на 20%, а также ростом LFL-продаж на 20%. LFL-трафик за период сократился на 2,1%, однако значительный рост среднего чека позволил это компенсировать.

( Читать дальше )

Выручка HENDERSON в августе 2024 года выросла более чем на 24,2% к августу 2023 года и составила 1,6 млрд. рублей

- 10 сентября 2024, 12:07

- |

- Выручка HENDERSON в августе 2024 года выросла более чем на 24,2% к августу 2023 года и составила 1,6 млрд. рублей.

- Высокий темп роста выручки в 2024 году сохраняется и соответствует прогнозам Компании.

- Динамика роста онлайн-каналов значительно опережает показатели офлайна. Рост доли онлайн продаж в выручке продолжается. Выручка онлайн продаж HENDERSON в августе 2024 года выросла на 68,7% к августу 2023 года.

- Ежемесячный отчет по ключевым операционным показателям за август 2024 Компания раскроет 25 сентября 2024 года.

henderson.ru/press/press-156/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал