Подписка за $1 млрд или Сколько стоит Gemini AI для Siri?

- 07 ноября 2025, 17:05

- |

💰 Apple будет платить Google $1 млрд в год за использование Gemini AI для Siri

Apple завершает сделку на использование модели Gemini с 1,2 трлн параметров от Google для обновления Siri. Запуск весной 2026 года.

Почему Apple выбрала Gemini

🟡 Apple тестировала ChatGPT и Claude, но Gemini оказалась лучше конкурентов;

🟡 Gemini в 8 раз больше текущей модели Apple Intelligence со 150 млрд параметров;

🟡 Gemini отлично подошла для выполнения функций суммирования и планирования, которые необходимы Apple;

🟡 Gemini работает на Private Cloud Compute Apple, при этом данные остаются закрытыми от Google.

Ребята из Apple утверждают, что использование Gemini это временное решение, пока компания создаёт собственную модель с 1 трлн параметров.

Источник тг-канал «Биткоин на кофейной гуще»- комментировать

- 3.8К | ★1

- Комментарии ( 0 )

Mag7 (Великолепная семёрка): первый сигнал на продажу за год

- 05 ноября 2025, 17:16

- |

На этом графике показан Mag-7 в сравнении с S&P500. Суть в том, что превосходство было просто невероятным, и просадки действительно случаются. Мы не ждём события в стиле 22, но почему бы не сделать его как в середине 24 или начале 25?

Хедж-фонды очень оптимистично относятся к акциям Mag7

Хедж-фонды очень оптимистично относятся к акциям Mag7( Читать дальше )

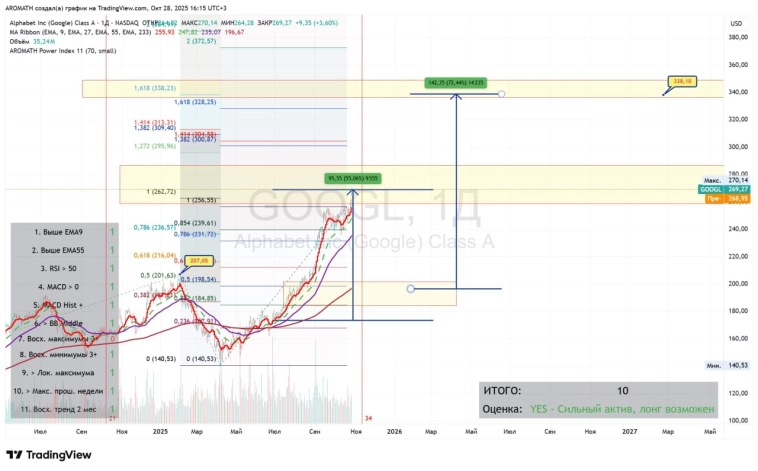

+80% дает заработать эта акция с апреля 🔥

- 30 октября 2025, 17:20

- |

+55% прибавляет идея в Клубе по #Googl с летнего эфира 2025 и +80% с апрельского бадабума, когда Aromath четко обозначил строгий выкуп всего и вся с текущих цен в SP500 с экстра-целями по всем лидерам прежде всего.

Google едет всегда вслед за #MSFT Microsoft, это аксиома последних лет от Aromath по американскому рынку.

Если вдруг проспали Microsoft — всегда можно вдогонку торговать Google, времени дают достаточно обычно и часто.

Активы многие едут по трендам наверх без остановки сейчас, имеют индекс силы Aromath Power Index 💪 = 9-10.

Апсайды есть очень интересные.

Возможности есть всегда в большом количестве.

Парфа нужно использовать.

Что такое Парфа?

(Вбиваем в поиск в канале Парфа — читаем все посты по порядку, а затем можно посмотреть и видео на YouTube или VK).

Парфа (Принцип Активно Ребалансируемых Фондов Аромат) ловит рыбу там, где и когда она есть,

выбирая сначала лучший класс активов,

а затем и сами активы внутри приоритетного класса,

проводя нужные ребалансировки время от времени.

( Читать дальше )

Рынок США: обзор и прогноз на 28 октября. В ожидании ключевых событий

- 28 октября 2025, 13:00

- |

Мы ожидаем

Фокус внимания участников рынка переместился на визит президента США Дональда Трампа в Японию, где он встретился с новым премьер-министром Санэ Такаити, с которым были подписаны соглашения о торговле и поставках редкоземельных металлов. Лидеры двух стран анонсировали японские инвестиции в экономику США в объеме до $550 млрд и закупку американских товаров, в том числе сои и энергоносителей. Трамп положительно оценил повышение военных расходов Токио. Вкупе с упомянутым договором об экспорте критически важных минералов в Штаты это формирует позитивные ожидания в сырьевом и промышленном сегментах на фоне предстоящих в четверг переговоров глав США и КНР в Южной Корее. От этой встречи инвесторы ожидают важных новостей по тарифам и экспортным ограничениям.

Сегодня стартует двухдневное заседание ФРС, которое также станет важным событием для биржевых игроков. Ожидаемое снижение ставки на 25 б.п. уже отражено в котировках, однако любые намеки на завершение программы количественного ужесточения (QT) способны усилить волатильность и изменить направление торгов.

( Читать дальше )

«Окно в Интернет». Slinky Themes

- 11 октября 2025, 02:27

- |

✍️ Этот эпизод не был бы написан, если бы сегодня не было годовщины.

Я не любитель прошлого, так как всегда смотрю в будущее и верю в то, что каждый следующий проект или компания будет намного интереснее, но иногда, глядя назад, спустя десяток лет, понимаешь, что была проделана колоссальная работа.

📃 Для тех, кто знаком с моей биографией, будет увлекательно узнать, что я основал ту самую компанию Slinky, которая запустила первый поисковый движок для GIFs, те самые популярные темы для браузера и многое другое, а до этого я был рядовым сотрудником Google.

👨🎨 Всё было бы достаточно банально, если бы не тот факт, что мне удалось изменить внешний вид браузера и то, как он стал выглядеть сегодня.

«Начало»

👨💻 Сегодня Google — крупнейший технологический игрок в мире, и сложно представить, что когда-то над новыми проектами работали всего несколько десятков человек.

Young-Gen, родившиеся после 2000 года, даже не поверят, что браузер изначально был синим🟦, пока, один из программистов (даже не Team Lead), не написал для него новую оболочку и не создал первые темы. Речь идёт обо мне.

( Читать дальше )

Рынок США: Обзор и прогноз на 17 сентября. В фокусе внимания сигналы ФРС

- 17 сентября 2025, 14:04

- |

Главное макроэкономическое событие сегодняшнего дня — подведение итогов двухдневного заседания ФРС, пишут аналитики Freedom Finance Global. Большинство прогнозов предполагает, что регулятор впервые в текущем году пойдет на пересмотр ключевой ставки и снизит ее на 25 б.п. В связи с тем, что это решение будет вполне ожидаемым, наиболее интересными для инвесторов станут сигналы регулятора о перспективах дальнейшей корректировки монетарной политики. Большое значение для формирования рыночных ожиданий имеют комментарии председателя ФРС Джерома Пауэлла на итоговой пресс-конференции и обновленные макроэкономические прогнозы, включая точечную диаграмму (dot plot). Прогноз Freedom Broker предполагает, что изменения гайденса ФРС по сравнению с июнем будут незначительными. Вероятнее всего, ориентир траектории процентной ставки будет пересмотрен до 3,8% в 2025 году и 3,4% в 2026-м. Прогноз базовой инфляции на текущий год может быть повышен до 3,2% г/г. Аналитики Freedom Broker рассчитывают на три снижения ставки в 2025-м и два в первой половине 2026-го. Исторически, когда ФРС начинает смягчение политики в момент нахождения S&P 500 вблизи максимумов, среднесрочная доходность акций оказывается положительной, несмотря на возможную краткосрочную волатильность в первый месяц.

( Читать дальше )

Восемь лет внедрения искусственного интеллекта в потребительской сфере в одной гигантской временной шкале

- 12 сентября 2025, 15:09

- |

Когда восемь лет эволюции LLM (большая языковая модель) сводятся к одному представлению, становится очевидным не только темп выпусков, но и то, как конкуренция, любопытство и капитал слились в самоподдерживающийся цикл. Каждый запуск, кажется, подпитывает следующий ещё большей скоростью, подталкивая прорывы к внедрению с беспрецедентной скоростью и масштабом. Это яркое свидетельство того, насколько далеко продвинулась эта область и насколько высоки ставки.

Когда восемь лет эволюции LLM (большая языковая модель) сводятся к одному представлению, становится очевидным не только темп выпусков, но и то, как конкуренция, любопытство и капитал слились в самоподдерживающийся цикл. Каждый запуск, кажется, подпитывает следующий ещё большей скоростью, подталкивая прорывы к внедрению с беспрецедентной скоростью и масштабом. Это яркое свидетельство того, насколько далеко продвинулась эта область и насколько высоки ставки.( Читать дальше )

Министерство Войны, миллиард для Дуэйна Джонсона и триллион для Маска

- 08 сентября 2025, 09:37

- |

🇷🇺 Дикий рост на позапрошлой неделе (+0.1%) превратился в дичайший (+0.07%). Но технически — это вторая неделя роста подряд. Лучший актив за прошедшую неделю — это золото (+5.5%), набираем его на Пенсию (где его, кстати, уже 10 грамм, то есть покупал я его 10 раз за последние 2.5 года). Лучший портфель, стало быть, Золото Партии — до прошлогодних хаёв ему ещё около 7%. А вот у ЗЛА (+3%) новый хай: 1437 тыс, и у Хулежебоки (+1.5%) тоже: 8086 тыс. рублей. Худший актив за неделю — это Магнит (-4%), у Русагро и Астры минусы по 2.5%, ну и Мосбиржа -2%. Кроме золота вырос МТС (+3%) на хорошем отчёте Юрента, Циан тоже +3%. Почему-то внезапно пульнула ОФЗ 26241 (почти +3% за неделю) — видимо, кто-то готовится к заседанию ЦБ в эту пятницу.

🇺🇸 Американский рынок продолжает топтаться у максимумов (+0.5%), а газеты дипстейта твердят о каких-то проблемах в экономике Трампа: то у них безработица растёт на 0.1%, то инфляция не снижается, то “треть экономики уже в рецессии”, хотя я не очень понимаю, что ж тогда с остальными ⅔?

( Читать дальше )

Рынок США: Обзор и прогноз на 3 сентября. Сентябрь стартует под знаком риск-офф

- 03 сентября 2025, 14:30

- |

Ключевым событием дня станет публикация JOLTS за июль, которая может подтвердить сохраняющийся тренд на ослабление рынка труда— ожидается снижение числа открытых вакансий до 7,25 млн (предыдущее значение: 7,44 млн), пишут аналитики Freedom Finance Global. На фоне недавних заявлений главы ФРС о растущих рисках в сфере занятости умеренно слабые данные могут усилить ожидания смягчения денежно-кредитной политики, поддерживая интерес к фондовому рынку. Однако более резкое ухудшение показателей способно усилить опасения по поводу рецессии и спровоцировать коррекцию. Также выйдет Бежевая книга ФРС — региональный обзор экономики, который ФРС использует при подготовке заседания. Оценки спроса, цен, зарплат и кредитных условий помогут рынку понять, насколько вероятно дальнейшее смягчение политики: признаки замедления поддержат такие ожидания, а сигналы устойчивости — наоборот, могут их ослабить.

Перед открытием рынка отчётность представят Dollar Tree (DLTR), Campbell Company (CPB), Macy’s (M) и REV Group (REVG). После закрытия — Salesforce (CRM), Figma (FIG), Credo Technology Group (CRDO), Hewlett Packard Enterprise (HPE), C3.ai (AI), American Eagle Outfitters (AEO) и GitLab (GTLB).

( Читать дальше )

📈 Google разрешили не продавать браузер Chrome, при этом технологического гиганта обязали делиться данными с конкурентами в сфере онлайн-поиска

- 03 сентября 2025, 08:11

- |

Окружной суд в Вашингтоне вынес решение о том, что Google не придется продавать свой браузер Chrome, при этом технологического гиганта обязали делиться данными с конкурентами в сфере онлайн-поиска. Победа корпорации в иске антимонопольных органов США оценивается как «редкая», сообщает Reuters. Суд также постановил, что Google может сохранить свою операционную систему Android, которая вместе с Chrome помогает «развивать доминирующий на рынке» бизнес онлайн-рекламы.

Решение суда стало итогом пятилетней тяжбы. Теперь отсутствие необходимости продавать Chrome или Android «снимает основные опасения инвесторов», а также «является облегчением» для Apple и других производителей устройств и веб-браузеров, которые, могут продолжать получать от Google выплаты в рамках распределения доходов от рекламы за поиск на их устройствах.

Источник: www.kommersant.ru/doc/8008126?from=doc_lk

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал