GOLDMAN SACHS

Как Goldman Sachs зарабатывает деньги

- 22 августа 2021, 09:10

- |

Материал подготовлен исследовательским центром Insider Key

Goldman Sachs, один из ведущих мировых инвестиционных банков и компаний, предоставляющих финансовые услуги, зарабатывает деньги через четыре основных операционных сегмента: инвестиционный банкинг, обслуживание институциональных клиентов, инвестирование и кредитование и управление инвестициями.

Согласно годовому отчету за 2019 год, Goldman Sachs получил чистую выручку в размере более 36,55 млрд долларов США за 2019 год. По состоянию на середину июля 2020 года рыночная капитализация фирмы составляла 74,33 миллиарда долларов.

Бизнес-модель Goldman Sachs.

Goldman Sachs, имеющий представительства в более чем 30 странах, делит свою деятельность на четыре сектора: инвестиционная деятельность банков, глобальные рынки, управление активами, а также управление потребителями и благосостоянием.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Goldman Sachs понизил прогноз роста экономики США

- 19 августа 2021, 14:20

- |

👉 Goldman Sachs резк снизил прогноз роста экономики США в третьем квартале с 9% до 5.5%

👉 Тем не менее, ожидания на следующие 4 квартала были повышены

Влияние варианта дельты на рост и инфляцию оказывается несколько сильнее, чем мы ожидали

👉 Пересмотренный прогноз предполагает рост в 2021 году на 6% по сравнению с 6.4% в предыдущем году

👉 Прогноз роста на 2022 год повышен до 4.5% с 4.4%

Акции Goldman Sachs обладают лишь ограниченным потенциалом - Финам

- 17 августа 2021, 14:18

- |

Мы рекомендуем «Держать» акции Goldman Sachs с целевой ценой на 12 мес. на уровне $ 437,5, что предполагает апсайд 6,5%.Додонов Игорь

ФГ «Финам»

Goldman Sachs — крупный международный финансовый холдинг, оказывающий широкий спектр финансовых услуг с упором на инвестиционно-банковские услуги, торговлю ценными бумагами, инвестиционный менеджмент и управление активами. Стабильно входит в тройку мировых лидеров по андеррайтингу акций и облигаций, а также организации сделок M&A.

( Читать дальше )

Goldman Sachs и 40 разбойников

- 10 августа 2021, 19:44

- |

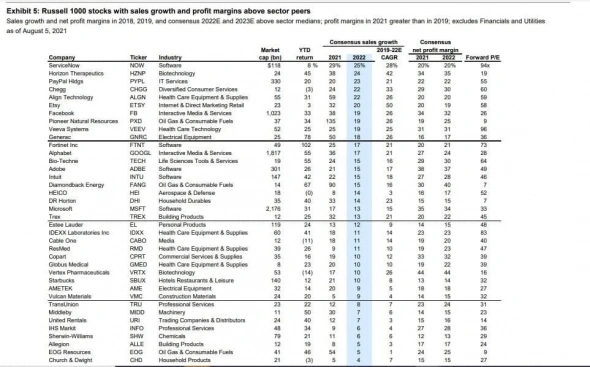

Примечательно, что 3 компании в топ-10 относятся к здравоохранению.

На 9ом месте расположилась знакомая нам из поста Отцы и дети. Информационные услуги в больничке очаровательная Veeva Systems.

Занимаются они цифровизацией больничек — биг дата, блокчейн, облака.

( Читать дальше )

Объем торгов Эфиром растёт быстрее чем Биткойном в первом полугодии впервые

- 29 июля 2021, 12:42

- |

( Читать дальше )

Goldman Sachs и Morgan Stanley ожидают снижения S&P 500 на 11% к концу года

- 23 июля 2021, 20:47

- |

www.profinance.ru/news/2021/07/22/c2wp-goldman-sachs-nazval-sem-prichin-dlya-snizheniya-s-p-500.html

( Читать дальше )

Goldman Sachs назвал семь причин для снижения S&P 500

- 22 июля 2021, 18:13

- |

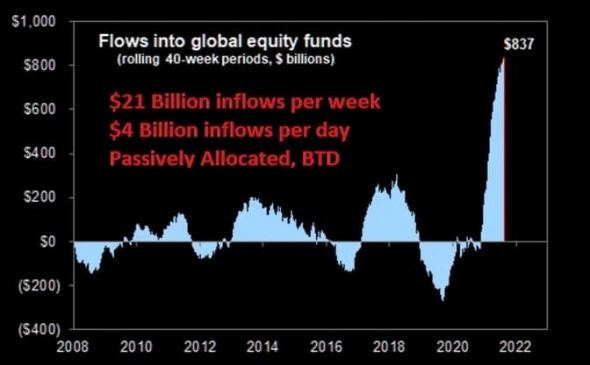

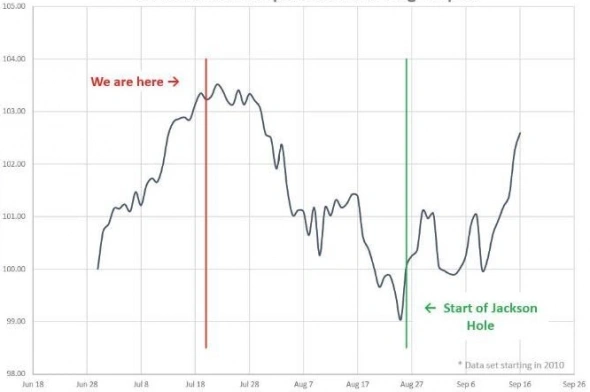

👉 В июле был зафиксирован мощный приток капитала на рынок акций США, и в августе Goldman Sachs ждет как минимум ослабления этого тренда, а то и его разворота

В последние 30 лет в августе обычно фиксировался максимальный отток капитала в году. В среднем он составлял 0,15% от капитализации рынка акций США. При текущей капитализации в $22 трлн отток может составить $33 млрд

👉 В первом полугодии приток капитала в биржевые фонды акций (ETF) в США составил $500 млрд, что является рекордом для любого полного года за всю историю

Но что, если ситуация изменится? Каждый доллар, вложенный в SPY (крупнейший ETF, ориентированный на S&P 500), означает автоматическое вложение $0,23 в акции пяти крупнейших компаний индекса. А каждый доллар, вложенный в QQQ (крупнейший ETF, ориентированный на Nasdaq 100), означает автоматическое вложение $0,41 в акции пяти крупнейших компаний индекса. Если приток капитала трансформируется в его отток, то вы больше не увидите широкого роста рынка. И тогда инвесторам придется решать, какие сектора продавать

👉 В июле был зафиксирован рекордный объем сделок с колл-опционами на отдельные акции. В июле Goldman ждет снижения этого показателя, а это обычно означает и общее снижение рынка в целом

👉 Недавно экспирировался большой объем опционов, и теперь рынок может двигаться более свободно

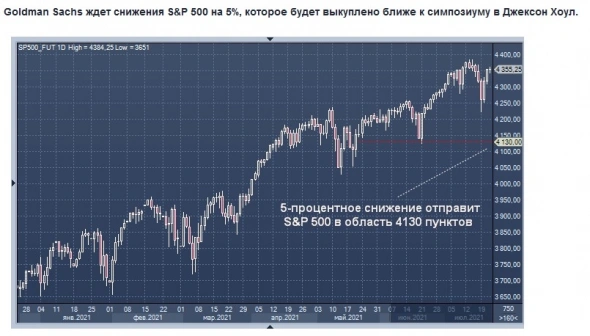

Мы думаем, что накануне симпозиума в Джексон Хоул (26-28 августа) институциональные инвесторы будут покупать защиту от снижения рынка. На этой неделе объем сделок с пут-опционами, включая покупку медвежьих спредов, который прошел через наш торговый деск, оказался рекордным за любую неделю текущего года

👉 Goldman Sachs отмечает снижение рыночной ликвидности, и это создает медвежьи риски

👉 Высокий объем эмиссии акций нейтрализует позитив от обратного выкупа акций: компании-покупатели встречают таких же продавцов

Мы ждем снижения S&P 500 на 5%, которое будет выкуплено ближе к симпозиуму в Джексон Хоул

www.profinance.ru/news/2021/07/22/c2wp-goldman-sachs-nazval-sem-prichin-dlya-snizheniya-s-p-500.html

Goldman Sachs Group отчиталась лучше ожиданий

- 19 июля 2021, 00:15

- |

Инвестиционный банк Goldman Sachs Group (GS) опубликовал отчёт за 2 кв. 2021 г. (2Q21) 13 июля. Чистая выручка выросла на 15,7% до $15,39 млрд. Скорректированная прибыль на 1 акцию (Diluted EPS) $15,02 по сравнению с $0,53 за 2Q20. Аналитики, опрошенные Refinitiv, в среднем ожидали чистую выручку $12,43 млрд и EPS $10,15. Рентабельность акционерного капитала 23,7% в сравнении с 31% за 1Q21. Достаточность капитала 1 уровня 14,4%. Резервы на возможные потери по кредитам $4,09 млрд против $4,24 млрд на конец 1Q21.

Чистая выручка подразделения «мировые рынки» (“Global markets”) во 2Q21 упала на 31,7% до $4,9 млрд и составила 31,8% совокупной чистой выручки Goldman. Доходы от торговли облигациями, валютой и товарными фьючерсами (FICC) обвалились на 45% и составили $2,32 млрд. Доходы от торговли акциями упали на 12% и составили $2,58 млрд. Направление «инвестиционный банк» (“investment banking”) показало чистую выручку $3,6 млрд, что на 35,8% выше, чем во 2Q20. Инвестиционный банк сгенерировал 23,45% выручки Goldman в отчётном квартале. Доходы от андеррайтинга выросли на 7% до $2,2 млрд.

Goldman намерен высвободить дополнительный капитал через продажу активов, в том числе долей в финтех стартапах (Marqeta, Circle), объектов недвижимости. Деньги могут пойти на buyback и дивиденды.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал