Asset Allocation

Asset Allocation/Smart Beta Interactive Tools

- 18 октября 2017, 16:19

- |

Asset Allocation Interactive Navigate long-term forecasts for over 130 assets and model portfolios

Smart Beta Interactive Explore expected returns and valuations for smart beta and factor strategies

- комментировать

- ★6

- Комментарии ( 7 )

Как работает распределение активов

- 23 июня 2017, 11:46

- |

В этом обзоре мы поговорим о стратегии распределения активов. Для чего она нужна? Для того чтобы создать портфель, отвечающий нашим целям и склонности к риску. На чем основан данный подход? На поведении активов.

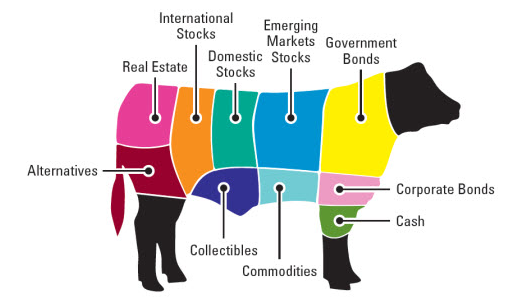

Исторически разные классы активов — такие, как акции, облигации, товары, деньги — ведут себя по-разному и часто движутся в разных направлениях (то есть, когда одни растут, другие падают). А это значит, что сочетая такие противофазные, или как еще говорят, обратно скоррелированные, активы, мы можем балансировать портфель и управлять своим риском.

( Читать дальше )

Поможем Василию найти прибыльную стратегию )

- 19 июня 2017, 17:44

- |

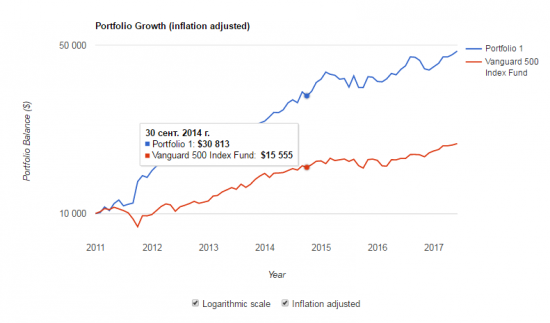

Стратегия на американском рынке, портфель из ETF с балансировкой раз в квартал, емкость точно выше 100 миллионов долларов, среднегодовая доходность почти 30% в долларах с учетом инфляции, корреляция с SP500 всего 0.2. Так же подробно объясню риски стратегии и ее фундаментал, почему это работает, и почему сработает в будущем.

Можем сторговаться, выйдет дешевле чем нанимать С++ программиста что бы он шортил SP500.

( Читать дальше )

По следам "проигравшего все"

- 17 февраля 2017, 13:28

- |

Человек потерял 2 700 000 рублей на бирже за несколько месяцев. И таких историй масса. После этого у людей складывается впечатление, что биржа — зло и казино. А теперь давайте разберем его ошибки и как их можно избежать:

1) Перевел ВСЕ свои сбережения в ОДИН инструмент. Лекарство — всегда несколько инструментов, при этом должны быть разные классы активов (акции и облигации, например).

2) Нет цели «инвестирования». Просто перевел в доллары и все. Лекарство — у инвестирования должна быть цель. У нее должна быть валюта, срок и параметр гибкости. Например, хочу купить 3-к квартиру в Сочи, в таком-то районе, в кирпичном доме не старше 2000 года через 10-12 лет (срок плавающий, цель гибкая).

3) Возомнил себя экспертом экономики и посчитал, что доллар достаточно скорректировался. БЛИН! Друзья! Ни Путин, ни Орешкин, ни Греф и вообще никто не знает, какой будет курс доллара даже через месяц. Там столько факторов влияет, что никакая модель на текущей стадии развития человечества это не в состоянии учесть. Когда вы получаете прогноз «аналитика» по курсу валюты, то знайте, что этот аналитик происходит из первых четырех букв! Особенно забавляет читать рекомендации брокерских гуру, которые тупо продолжают последнее движение любого инструмента. В том году они говорили о долларе за 80 рублей. Теперь они же пишут, что доллар пойдет на 45. Бред сивой кобылы, как говорил один препод у нас в ВУЗе. Лекарство — распределять средства между разными валютами, если ваша цель состоит в том, чтобы приумножить капитал к старости. Если цель — купить домик в Лондоне, то вообще изначально надо инвестировать в фунтах.

4) Слабое представление о финансовых инструментах. Зачем покупать фьючерс, если это вообще твой первый инвестиционный опыт. Лекарство — инвестировать в то, что понимаешь.

5) Усреднение с плечом. Это убийца ваших денег. Никогда не усредняйтесь с плечом! Вообще лично я никогда не советую использовать плечо. Поясню: не берите в долг, инвестируйте только свои деньги. Усредняться можно, но без плеча и согласно финансовому плану. И вот это действительно будет работать на вас. Лекарство — не берите заемные средства, инвестируйте по финансовому плану.

6) Начал дергаться туда-сюда, когда доллар пошел против него. Это еще больше усугубило ситуацию. Так называемый тильт. Человек в таком состоянии делает любые, даже глупые вещи в надежде, что это его спасет. Но это как сетка и рыба. Чем больше дергаешься, тем хуже становится. Лекарство — действовать строго по финансовому плану. В психологическом плане сохранять равновесие и помнить, что рынки цикличны.

7) Надежда. Надежда на откат. В таком состоянии можно даже продать квартиру. И я знаю даже один такой случай. Но откат может и не случится. Или он случится тогда, когда уже пациента вынесут с рынка вперед ногами. Лекарство — никаких надежд. Только расчет и план. Богу и Высшим силам все равно на ваши финансовые надежды.

А так, желаю финансового выздоравления автору. Ни в коем случае не залазить дальше в долги. Это урок. Почитайте про asset allocation, почитайте книги Уильяма Бернстайна, поиграйте с калькулятором на истории. Убедитесь, что спекуляции с плечом — зло для сбережений. Надо было инвестировать в долгую (об этом автор правильно говорит кстати), но только не таким же способом.

На биржу выходить можно и нужно, но делать это надо с понятными целями и с пониманием процесса инвестирования. Без вложений части активов на биржу получение пассивного дохода весьма затруднительно. Банк даже не спасает деньги от инфляции, хотя номинально вы богатеете. Так что биржевые активы необходимы для инвестора, но подход должен быть осознанным.

Философия правильных инвестиций

- 17 февраля 2017, 11:45

- |

Один из гуру фундаментального анализа ценных бумаг – Асват Дамодаран сказал прекрасную фразу об активном и пассивном инвестировании:

«На самом деле, я примирился с возможностью того, что в конце моей инвестиционной жизни, я, возможно, оглянусь на доходности, полученные мною в течение моей активной инвестиционной жизни, и приду к выводу, что я мог бы получить не меньше, или даже больше, инвестируя в индексные фонды. Если это произойдет, я не буду смотреть на время, которое я провел, анализируя и выбирая акции, как на потраченное впустую, поскольку я получил столько удовольствия от процесса! Короче говоря, если вы не любите рынки и не получаете удовольствие от процесса инвестирования, мой вам совет: вложите деньги в индексные фонды, и потратьте свое время на те вещи, которые вам действительно нравится делать!»Я тоже пришел к аналогичным выводам. Занимайтесь своим любимым делом, а инвестируйте пассивно по asset allocation. Это философский аспект такого подхода. Каждый должен заниматься своим делом, но выделять часть своего дохода для финансирования роста экономики и улучшения человечества. Вы первоклассный хирург? Оперируйте людей, но не занимайтесь инвестиционной ерундой типа “торговля по рекомендациям и рисование черточек технического анализа”. Просто инвестируйте 10-20% своего дохода в различные типы активов, а в остальное время совершенствуйтесь в медицине.

( Читать дальше )

+26.3% - итог 2016 года и готовая стратегия на 2017 год

- 10 января 2017, 18:01

- |

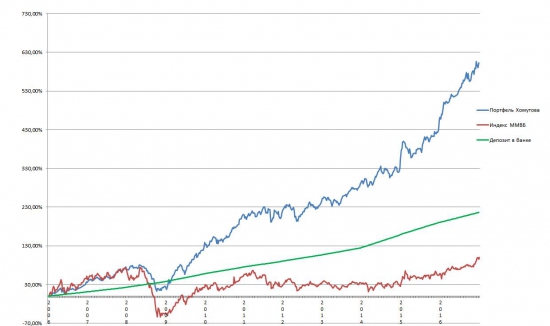

Итог года +26,3%.

Интереснее и полезнее для финансового здоровья посмотреть историю портфеля за 11 лет:

За 11 лет активы выросли в 7 раз. При этом портфель формируется только один раз в году, и через год происходит ребалансировка активов. Инвестировать по такой стратегии можно от 100 тысяч рублей, при максимально приближенном повторении состава портфеля в 2017 году сумма на счете должна быть от 230 тысяч рублей.

Портфель на 2017 год:

Акции в равных пропорциях (45% — общая доля акций): МосБиржа, Алроса, ММК, Северсталь, Аэрофлот, ФСК ЕЭС, Сбербанк ао;

Золото (35%) — можно использовать ETF от FinEx или фьючерс на золото в паре с долларом;

Облигации (20%) — можно использовать ETF от FinEx FXRB или самостоятельно подобрать надежные облигации.

( Читать дальше )

Калькулятор портфелей 2.1

- 27 декабря 2016, 21:54

- |

Всем привет.

Что, собственно, нового?

1. Добавлены FinEx ETF с Мосбиржи.

2. Данные по инструментам теперь не лежат в базе, а скачиваются (с Яхи или Мосбиржи) по необходимости. Во-первых, так меньше размер программы. Во-вторых, Мосбиржа запрещает давать их данные кому-либо. Для себя качай — а другим не давай! Вот я и не даю, теперь каждый какбэ качает сам. :) Обновление скачанных данных по кнопке на тулбаре или через диалог выбора инструментов.

3. Теперь не нужно будет качать обновления руками. Программа сама будет их проверять, скачивать и устанавливать (и себя и базу). Ну, я надеюсь. :)

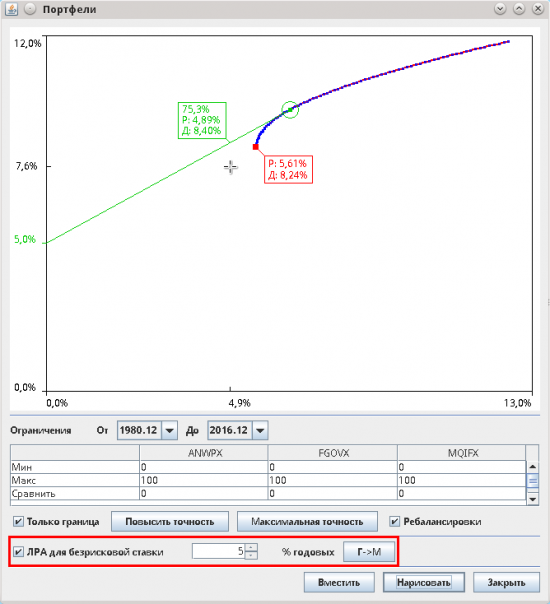

4. В окне портфелей появилась best possible capital allocation line (по-русски назвал ЛРА). Что это такое см. здесь и здесь. Штука полезная, особенно перед пенсией. :)

( Читать дальше )

Банк и казино против фондовой биржи: статистическая борьба

- 06 октября 2016, 09:18

- |

Недавно один участник этого форума приравнял банк и казино к фондовой бирже. Речь идет об итогах инвестиций, а не о самих этих структурах. Начнем с цитаты его сообщения:

MrEgo: «Я всегда привожу следующий пример. Вы можете класть деньги на депозит под 12%. В конце года снимать их и ставить на красное. по итогам года будет результат 0-24%, тот же фондовый рынок облигаций)) или ставить 42%, тогда будет от -30% до 56% (это уже на акции похоже) и средняя за 10 лет вполне может быть 18%, зависит от случая — можете попробовать в экселе с функцией рандом»

Я сначала поверил его высказыванию, но потом понял его абсурдность. Как же казино с отрицательным математическим ожиданием для игроков может в среднем увеличивать доходность банковского депозита? В среднем никак. Случайно, правильно, может.

Обозначим для удобства наши три подхода:

( Читать дальше )

Палец о мышь не ударил в течение года, а +19,3% однако по инвестициям

- 04 октября 2016, 10:28

- |

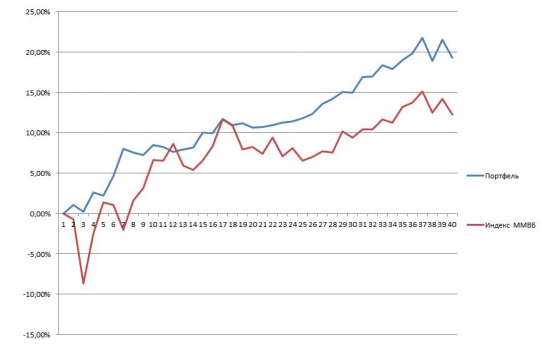

За три квартала с учетом дивидендов портфель показал рост на +19,3%. Вот так это выглядит в сравнении с индексом ММВБ:

За предыдущие 10 лет среднегодовой результат +18,5%. В этот год идем даже с опережением.

Если кому-то надоело колбаситься и совершать сотни операций в день, то приглашаю уже стать разумным инвестором :) Долгосрочно намного выгоднее.

Аналитика группы Asset Management - Rietumu bank (16.09.2016)

- 16 сентября 2016, 17:31

- |

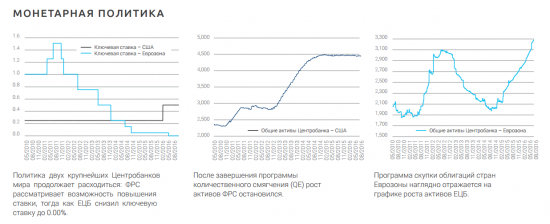

«Последний летний месяц порадовал спокойствием на финансовых рынках. Исторический максимум обновил не только S&P500, но и два других значимых индекса американских акций – Nasdaq и Dow Jones Industrial Average. Основными причинами роста можно назвать вышедшие отчетности компаний за вторую половину года, оптимистические ожидания инвесторов и монетарную политику ФРС. Стоит отметить, что волатильность на рынках акций в августе была крайне низкой. При условии сохранения низкой волатильности и учитывая историческую обратную взаимосвязь между волатильностью акций и доходностью спекулятивных бумаг, можно ожидать роста стоимости высокодоходных облигаций в будущем», – отмечают управляющие инвестиционными фондами RAM.

«Произошло улучшение бизнес активности в Китае, особенно в секторе услуг. Несмотря на замедление роста инвестиций, рост арендной платы в крупнейших городах по-прежнему стимулирует строительство, и как следствие спрос на сырьевые товары. В то же время, медленный тем поста экономики и инфляции, экстраординарная монетарная политика и повышенная стойкость к реформам, снижают привлекательность Европы», – считают эксперты.

В обзоре также отмечается, на стоимость нефти в этом месяце повлияли данные о снижении запасов нефтепродуктов и объявление о неформальной встрече ведущих производителей нефти в Алжире в конце сентября. Однако на рынках все-таки сохраняется высокая неопределенность, которая таит как риски, так и хорошие возможности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал