ABTrust

Конференция Личное Финансовое Планирование, ноябрь 2023, фотоотчет

- 13 ноября 2023, 09:56

- |

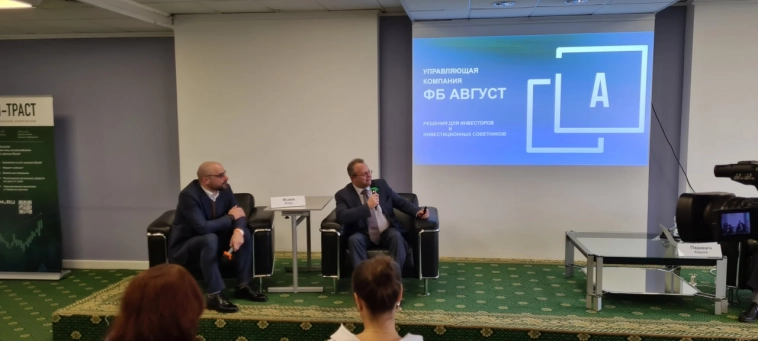

11 ноября 2023 Команда УК ФБ Август Игорь Исаев, я и Иван Фомин приняли участие в конференции Личное Финансовое Планирование.

Среди инвестиционных и финансовых советников бытует мнение, что управляющие компании, особенно те, кто предлагает продукты с активным управлением инвестиционными портфелями, стоят не на стороне клиентов и в этом смысле находятся в оппозиции деятельности консультантов.

Наша задача, была показать, что это далеко не так.

Мы рассказали о продуктах ФБ Август, которые строятся на тех же принципах, которыми часто следуют сами советники, а также предложили вариант сотрудничества, в котором консультант может сам управлять портфелями своих клиентов.

Мы рады были принять участие в данном мероприятии, и благодарны организаторам, которые предоставили нам микрофон, чтобы поделиться своими мыслями и предложениями.

Лично я с удовольствием пообщался с коллегами из индустрии, а также со своими учениками.

( Читать дальше )

- комментировать

- 380

- Комментарии ( 0 )

Как инвестиции помогают добиться финансовых целей? (продолжение)

- 09 ноября 2023, 13:38

- |

Чуть больше года назад я опубликовал статью «Как инвестиции помогают добиться финансовых целей?», где показал пример формирования портфеля ценных бумаг под образование. В качестве базы я взял своих детей, которым на момент написания статьи до вступления в ВУЗ оставалось 5 и 8 лет. Статья наглядно демонстрировала подходы, которыми можно воспользоваться при планировании оплаты образования своих чад, и была интересна тем, что рассматривала не только общая сумма, которую необходимо накопить, а поток платежей который необходимо обеспечить на 9 лет.

Напомню, в моём примере это звучало так:

К 2027 году, когда старшая пойдёт в ВУЗ мне нужно 300 000, 2028 – 300 000, 2029 – 300 000, а в 2030 уже 600 000, так как младшая тоже закончит 11-й класс. В 2031 и 2032 мне нужно будет по 600 000, а с 2033 по 2035 уже снова по 300 000, так как старшая дочь уже закончит обучение. Получается, что требуемая мне сумма с 2027 по 2035 год составит 3,6 млн. рублей.

( Читать дальше )

Как потерять деньги, инвестируя в прибыльную стратегию или фонд?

- 07 ноября 2023, 10:20

- |

В моей практике был интересный кейс. Он коснулся нашей алгоритмической стратегии ABIGTRUST.

Суть достаточно проста. В переписке с одним из подписчиков на автоследовании COMMON выяснилось, что человек то подключается к ней, то отключается. Таким способом он пытается найти хорошие моменты «входа» и «выхода» из стратегии дабы улучшить свой результат.

Я считаю это совсем неправильным подходом, и неважно какой метод анализа он использует!

Объяснить это можно следующим образом:

В физике и других технических науках есть «теория ошибок». Я не буду углубляться в её суть, но скажу лишь, что в соответствии с этой теорией «ошибки», которые мы наблюдаем, измеряем и считаем зачастую не исключают друг друга, а ПЕРЕМНОЖАЮТСЯ!

Вот и в этом случае, та «ошибка», которая присуща и минимизирована алгоритмом, будет умножаться на ту ошибку, которую делает человек, то подписываясь, то отписываясь от стратегии. Я уверен, что на долгосрочном горизонте, это приведёт в лучшем случае к более плохому, но положительному результату. В худшем к отрицательному.

( Читать дальше )

Биржа СПБ и не инвестиционные риски

- 03 ноября 2023, 11:12

- |

Вчера появилась информация о том, что Биржа СПБ попала под американские санкции. Представители биржи поспешили заверить, что блокировки активов инвесторов не будет и клиентских активов это не касается. Однако на мой личный и не совсем профессиональный взгляд в юридических вопросах, я бы не был столь оптимистичен. Нам известно, что кроме прямых санкций существует вторичные, которые могут получить контрагенты биржи, составляющие её инфраструктуру, и именно они могут отказаться работать с СПБ. В посте "Interactive Brokers, и почему я не тороплюсь заводить деньги на иностранные рынки!" писал:

"Я пока не уверен, что риски получить дальнейшие проблемы с владениями активов за рубежом, уменьшились с начала СВО. Конечно, я не знаю, какие они могут быть, и как они могут материализоваться, но они существуют. И пока мы имеем дело с острой фазой конфликта на Украине, не стоит торопиться. (Кстати, как вариант, если кризис в США начнется раньше, и появится возможность покупать американские акции по «справедливым»/привлекательным ценам, но СВО не выйдет из острой фазы, временным решением я вижу использование расчётного фьючерса на Московской Бирже SPYF)".

( Читать дальше )

Структура IMOEX как отражение российской экономики

- 03 ноября 2023, 09:52

- |

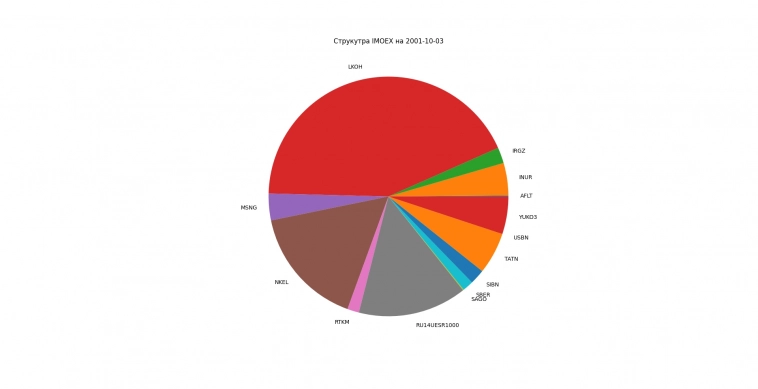

Когда люди видят только негатив в экономике России, они вероятно не знают, как менялся наш индекс IMOEX.

Вот несколько картинок по структуре индекса на разные годы (примерно через каждые 5 лет). По-моему очень наглядная картина развития нашего фондового рынка, который является отражением экономики страны.

( Читать дальше )

Мои медвежьи взгляды на рынок США

- 02 ноября 2023, 16:29

- |

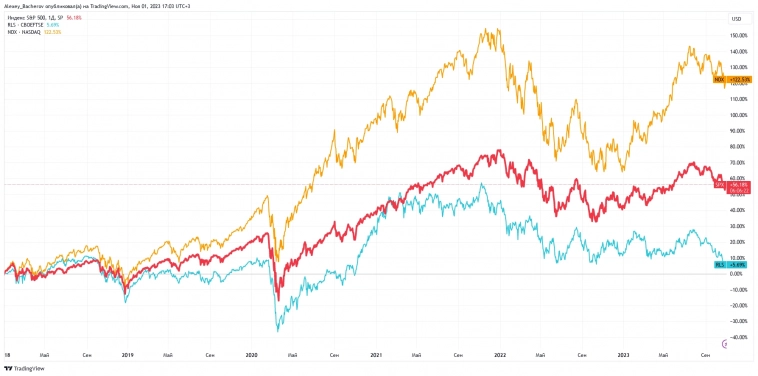

На своём закрытом канале ABTRUSTOPSEC я достаточно подробно описывал, почему я по медвежьи смотрю на рынок акций в США, и это объясняет достаточно большую экспозицию золота в моих портфелях. Сегодня я хочу опубликовать ещё несколько интересных фактов, подтверждающих мою позицию в этом вопросе.

На данном графике представлены три популярные индекса: NASDAQ, SP500 и RUSSELL 2000, несложно увидеть, что большая часть роста Американского рынка приходится на высокотехнологичный сектор, в то время как широкий рынок, представленный RUSSELL 2000, вернулся к значениям 5-ти летней давности.

( Читать дальше )

Ещё раз о повышении ставки ЦБ, немного про ипотеку и застройщиков

- 01 ноября 2023, 16:45

- |

Моё интервью финансовому онлайн изданию Financial One Ивану Шлыгину. Ещё раз о ставке ЦБ 15%, что произошло на рынке, какие могут быть долгосрочные ожидания по инфляции, почему длинные ОФЗ могут быть интересны частным инвесторам, какова ситуация в строительным секторе и на рынке ипотеки.

Тайм-коды:

0:00 Как долговой рынок отреагировал на рост ставки ЦБ

4:43 Что будет с инфляцией в России

6:33 Какие последствия повлечет за собой рост ставки ЦБ

13:06 Как долго придется жить в условиях высоких ставок

15:51 Что будет с программами льготной ипотеки

20:31 Что происходит с ценами на рынке жилой и коммерческой недвижимости

Много шума, мало толку! Для долгосрочного инвестора...

- 31 октября 2023, 11:02

- |

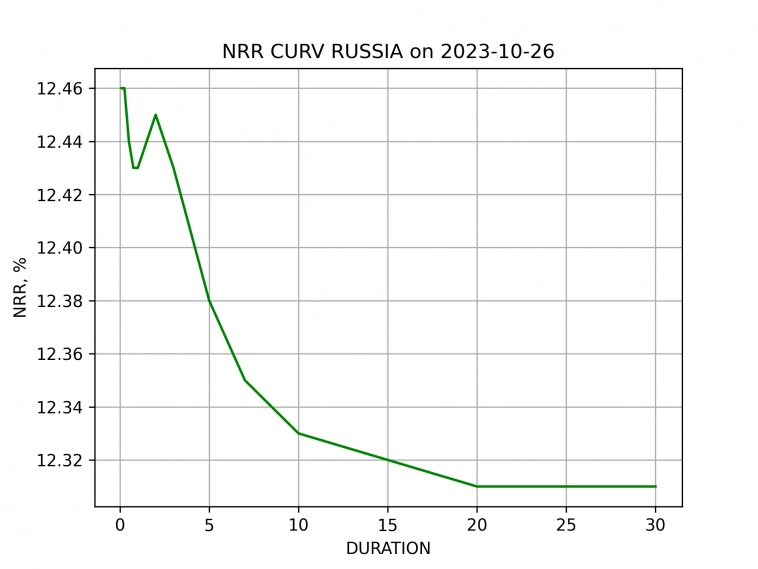

Ключевая ставка 15% от ЦБ стала неожиданностью для участников рынка, но не привела к пересмотру долгосрочных прогнозов. Это хорошо видно на следующих трёх графиках кривых доходностей.

( Читать дальше )

Почему пассивные инвестиции могут "сломаться"?

- 27 октября 2023, 09:52

- |

Я не являюсь рьяным противником пассивных инвестиций, но и не считаю, что это единственный лучший способ для частных инвесторов. «Недостатки» пассивных инвестиций я описывал несколько раз. Например, в статьях:

1. ПАССИВНЫЕ ИНВЕСТИЦИИ! ВСЕ ЛИ ТАК ПРЕКРАСНО?

Кроме того, я искренне убежден, что люди не должны понимать и принимать как данность инвестиции через индексные фонды, о чем нам настойчиво рассказывают последователи пассивных инвестиций. Они должны разбираться как «работают» активы, входящие в эти фонды.

Давайте посмотрим, чем помогают такие знания!

Одним из самых простых примеров в пассивных инвестициях, является классический портфель 50/50 SPY/TLT. В нём TLT позиционируется, как очень надёжный и низкорискованный фонд, так как он вкладывает средства в государственное облигации США. Но на самом деле это не совсем так. И вопрос не в надежности самих трежурис. Всё дело в том, что дюрация портфеля облигаций TLT составляет 20+ лет, а это значит что фонд может легко потерять 20% при росте ставок на 1 процентный пункт.

( Читать дальше )

Роботы для трейдинга. Как устроена алгоритмическая торговля на бирже?

- 25 октября 2023, 08:33

- |

На YouTube канале FINAM ИНВЕСТИЦИИ вышло видео диалога про алгоритмическую торговлю. Илья Подсветов, Александр Горчаков, Илья Гадаскин и я поговорили об алгоритмах, торговых роботах, и какой путь нужно пройти, чтобы стать алготрейдером.

Затронули такие вопросы, как:

- механизмы и подходы, применяемые в алготорговле

- как ведут себя системы во время нестабильности рынка

- крахе АлгоКапитала

Конечно, мы не могли не упомянуть а нашей алгостратегии на COMMON ABIGTRUST, чем она отличается от нашей болееполной стратегии реализуемой для VIP, и о других наших алгоритмах, о которых я недавно написал большой пост.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал