2021 год

Набрал Сбер на 28 млн рублей в надежде заработать. А что в итоге?

- 05 апреля 2024, 21:00

- |

🔥Пока индекс штурмует отметку 3400 п. и на рынке царит весенняя эйфория, поделюсь с вами очередным скрином из моей большой коллекции интересных биржевых моментов. Давно не было маленьких вечерних зарисовок — всё обзоры, да отчеты, да подборки...

Не забывайте подписываться на мой «живой» авторский телеграм-канал про инвестиции и финансы.

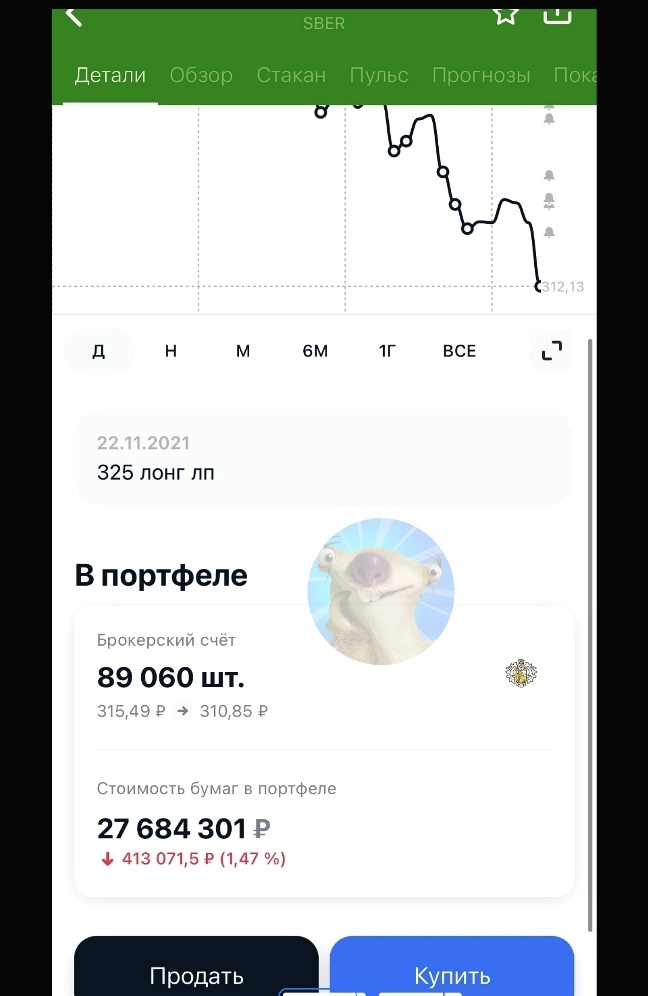

🏦Скрин был сделан мной 22 ноября 2021 года в сберовской ветке Пульса. Отважный инвестор, всей душой верящий в гений Грефа, набрал больше 89 тыс. акций Сбера со средней в 315 рублей.

Сбер тогда начал активно откатываться с достигнутых в октябре исторических хаёв в 370 руб. за акцию, и народ с криками "Налетай, подешевело!!!" за обе щёки тарил бумаги «по скидке».

🚀Кто-то даже умудрялся ловить маржин-колл на Сбере по 315 — потому что многие набивались в «ракету» с плечами, а на Сбер как наиболее ликвидный актив брокеры давали очень большие плечи.

Скрин из приложения Тинькофф Инвестиции

😱В тот момент, помню, даже 300 рублей по Сберу казались дном, а уж 200 — хомяки не могли представить себе и в кошмарном сне.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 73 )

RAZB0RKA приглашение на виртуальный тур. В прошлое...

- 24 августа 2022, 20:26

- |

Я уже писал, что стараюсь собрать максимум информации о компании из различных источников ДО принятия инвестиционного решения

И это не «циферки» из отчетов, а информация о том, что из себя представляет обьект в реалии

В магазин «МАГНИТ» или в «Пятерочку» я могу заходить хоть каждый день, чтобы «контролировать» как идут дела у компаний

Но есть предприятия, куда так просто не попасть...

Сегодня, я хочу предложить Вам поучаствовать в виртуальном туре на одно из таких

Уникальные характеристики тура:

1. Эффект присутствия 100%

2. Тур проходит в удаленной локации

3. Тур проходит по большой территории

4. Тур проходит на глубине 700 метров

И самое главное, тур проводится за 1 месяц до катастрофы 2021 года!

Это виртуальный тур на рудники НОРНИКЕЛЯ: ОКТЯБРЬСКИЙ и ТАЙМЫРСКИЙ

( Читать дальше )

Компания Softline объявляет о высоких результатах за IV квартал 21-го года, включая увеличение оборота в постоянной валюте на 39% и валовой прибыли на 51%

- 24 мая 2022, 11:26

- |

- В IV квартале 2021 года оборот вырос на 25,4% год к году в валюте отчетности и на 39% в постоянной валюте.

- За 12 месяцев оборот вырос в валюте отчетности на 22% год к году и составил $2 175,5 млн. Рост в постоянной валюте составил 25%.

- За 12 месяцев по 31 марта 2022 года валовая прибыль увеличилась на 39% до $306,2 млн.

- Особенно сильный рост наблюдался в международном бизнесе: в 2021 году увеличение оборота составило 48% по сравнению с предыдущим годом.

- Оборот за 2021 год в сегменте услуг вырос на 85,3% до $144,0 млн в валюте отчетности по сравнению с предыдущим годом. Благодаря более высокой рентабельности сегмента услуг, валовая прибыль выросла на 95% по сравнению с предыдущим годом.

- В 2021 году повторяющийся (recurring) оборот увеличился до более, чем 60% от общего оборота с 56% в 2020 финансовом году.

- Численность персонала увеличилась на 52% по сравнению с концом прошлого года и составила 8 384 сотрудника на 31 марта 2022 года. Softline более чем удвоила количество сотрудников, работающих в сегменте услуг, до 4 024 человек на 31 марта 2021 года

Подробная информация на нашем сайте: https://softline.ru/about/news/softline-obyavlyaet-o-vyisokih-rezultatah-za-iv-kvartal-2021

Основные события 2021 года, которые произошли на финансовых рынках

- 12 января 2022, 18:26

- |

В прошлом у меня была традиция, я записывал в энциклопедию смартлаба основные события прошедшего года. Это хорошее упражнение — лишний раз освежить память на счет того что было, ведь, если вы хотите научиться предсказывать будущее, вам следует изучать историю.

Основные события и тренды, которые произошли в 2021 году были следующими:

👉3-я волна коронавируса и QR коды

👉природные катаклизмы: снегопады зимой, жара и ливни летом

👉нарушение логистических цепочек в мире: задержка поставок, нехватка товаров и компонент

👉дефицит автомобилей и их резкое подорожание во всем мире

👉рекордная инфляция в США за 40 лет и ускорение инфляции во всем мире

👉в России начинается бум IPO/SPO — максимальное число размещений за 10 лет — 9 IPO

👉газовый кризис в Европе и Азии, рост цен на электроэнергию, удобрения, уголь

👉ПИК и Тинькофф выходят на азиатские рынки

👉ESG становится мощным влиятельным трендом в глобальных инвестициях

👉Удвоение числа физлиц на Московской Бирже и разгоны российских акций телеграм-каналами

Основные события в хронологическом порядке с января по декабрь я записал в статью основные события 2021 года нашей энциклопедии.

Если я про что-то забыл, прошу мне напомнить в комментариях.

Спасибо Олегу Кузьмичеву за помощь в составлении списка событий.

Мои итоги 2021-го года

- 12 января 2022, 12:20

- |

Я задерживал подведение итогов года, ожидая окончательных данных по инфляции, обещанных Росстатом 12 января. Но, увы, в 12:00МСК на сайте Росстата этих данных нет, потому ограничимся предварительными данными, опубликованными 29 декабря прошлого года.

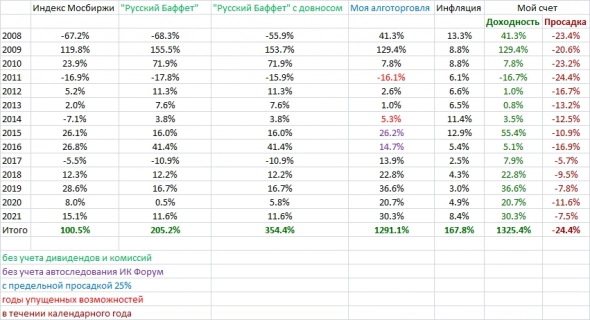

Итоги года мы подведем по тому же плану, который уже опробовали в прошлом году и начнем с таблицы моих результатов по годам

Что видно из таблицы? Видно, что год для меня был неплохим: пятым (из 14-ти) по доходности для моего счета после 2009, 2015, 2008 и 2019-го и четвертым по соотношению «доходность/просадка» после 2009, 2015 и 2019. Еще лучше этот год был для моей личной торговли (см. столбец «Моя алготорговля»): 4-м (после 2009, 2008 и 2019) по доходности и третьим по соотношению «доходность/просадка» (после 2009 и 2019). Напомню, что в декабре 2014-го я выделил треть своего счета под автоследование Форума и на этой трети получил +72,9% в 2015-м после удержания комиссии и

( Читать дальше )

Мои инвестиционные итоги за 2021 год

- 12 января 2022, 11:39

- |

Краткий итог года можно выразить таким выражением: «Это тот самый случай, когда результат хороший с позиции инвестиционной теории, но не интересный с позиции инвестора». Общий результат портфеля всего 0,66% годовых при волатильности 1,15%, соответственно коэффициент Шарпа — минус 0,9 (все расчеты сделаны в рублях). Отсюда и вывод, почему результат неинтересный с позиции инвестора.

А теперь подробности, почему результат хороший с позиции инвестиционной теории и разбор ожиданий, которые не оправдались.

В 2021 году я ожидал существенную коррекцию на рынке США, а как следствие коррекцию и рынка РФ, поэтому я держался подальше от инвестиций в рискованные активы – они же акции.

Расчеты по итогам 2020 года показывали, что ожидаемая доходность по надежным облигациям в России может составить 7,1% годовых при волатильности 7,7% (фонд SBGB), по акциям широкого рынка 14,8% и 23,1% соответственно (фонд SBMX), корреляция между этими фондами была 0,58. При таких входных данных и в целом ситуации на мировых рынках, мне не хотелось идти на большой риск в своем портфеле, который я лично люблю измерять показателем VAR. Для себя на 2021 я определил, что с 95% доверительным интервалом я хотел бы иметь VAR не более 10%. А это значит, что я накладывал жесткое ограничение на свой портфель по волатильности в 6,1%, и мой бенчмарк на 2021 год превращался в фонд SBGB (78% доля) разбавленный краткосрочными ОФЗ с безрисковой доходностью в 4.18% (22% доля). Ожидаемая доходность бенчмарка таким образом выходила на уровень 6,5%.

( Читать дальше )

Краткие итоги новогоднего ралли у Голубых фишек Мосбиржи

- 01 января 2022, 22:01

- |

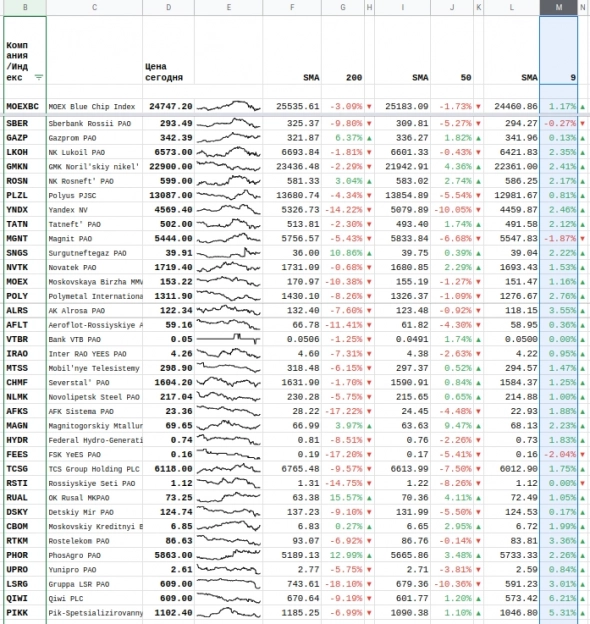

Взгляните, как прошло «новогоднее ралли» у Мосбиржи.

Из 34 бумаг из списка Голубых Фишек Мосбиржи, подешевели к своей 9-дневной скользящей средней только 3 бумаги: SBER (-0.27%), MGNT (Магнит, -1.87%), FEES (ФСК ЕЭС, -2.04%).

Остальные (31 компания из списка) закрылись ростом по отношению к 9-дневной скользящей средней.

Больше всего «отросли» QIWI (+6.21%), PIKK (+5.31%), ALRS (+3.55%), RTKM (+3.36%), POLY (+2.76%).

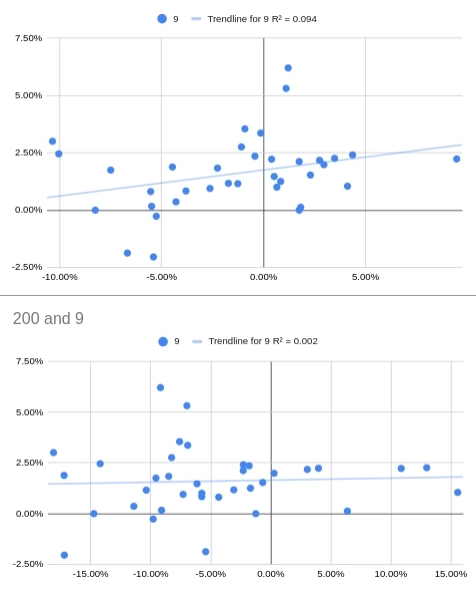

Корреляция между долгосрочной, среднесрочной скользящей и ростом от 9-дневной отсутствует: подросли и те компании, которые показали падение за 200 или 50 дней, так и те, что показали сильный рост за 200 или 50 дней.

( Читать дальше )

Ну так все же: хорошо прожили 2021 год или не очень

- 25 декабря 2021, 10:33

- |

Отвечая на вопрос об итогах года для себя и своей семьи, 5% респондентов назвали их «очень удачными», 40% — «в целом хорошими», 38% — «скорее трудными», 15% — «плохими, очень тяжелыми» и 2% затруднились ответить.

Т. е. довольны примерно — 45%, недовольны — 53%!

Эмоциональный фон, с которыми россияне провожают уходящий год и встречают новый, не сильно изменился. 60% опрошенных «не испытывают особенного подъема, но и без негативных эмоций» (в 2020 году — 61%), 41% — «скорее с хорошим настроением, с чувством оптимизма» (43%). Число тех, кто идет в новый год «скорее с плохим настроением, пессимистическими ожиданиями», за год не изменилось — 14%.

Тут опять непонятно — как у них получается результат в сумме более 100%! ВЦИОМ!

В списке главных слов года лидируют «коронавирус» (38%), «

( Читать дальше )

Опрос. ваш % от ДЕПО на налоги за 2021 и возможность отложить уплату

- 22 декабря 2021, 11:00

- |

Опрос. ваш % от ДЕПО на налоги за 2021 и возможность отложить уплату

Таким образом, выясним % от депо, который брокер спишет на уплату в ФНС. а ведь деньги могли бы ещё поработать...

У меня получается 2.6%

Пришло письмо от Альфы, буду рад вашим комментариям, вдруг понимаю не верно.

и вот это интересно:Списывать налог начнем с 4 по 31 января в следующем порядке:

— если остаток на брокерском счете больше или равен сумме налога — сумму налога спишем полностью;

— если суммы на брокерском счете не хватает, то будем списывать налог частично в размере полной суммы свободного остатка.

Если не получится списать налог до 31 января, то мы передадим информацию о сумме задолженности в ФНС. В этом случае нужно будет самостоятельно заплатить налог не позднее 1 декабря 2022 года на основании налогового уведомления, которое сформирует ФНС.Понимаю из вышенаписанного так:

1) если на рублёвом брокерском не будет средств с 4 по 31 янв 22 года, то налог не спишут

2) далее, я смогу пользоваться этими деньгами для сделок ещё несколько месяцев, но уплатить НДФЛ придется самостоятельно до 1.12.22.

ранее по теме:

Никогда не ставьте против Америки. Предварительные итоги 2021 года

- 20 декабря 2021, 13:14

- |

Фраза «Никогда не ставьте против Америки»(«Never bet against America») была произнесена Уорреном Баффеттом 2 мая 2020 года на годовом собрании компании Berkshire Hathaway. Фраза стала крылатой в США, но не приобрела популярность в России. Оно и понятно: у нас гораздо моднее эту самую Америку хейтить. В 2020 году американский рынок продемонстрировал прекрасный результат, и неминуемый крах США скептиками был отложен на 2021 год. Что ж, год практически подошёл к концу, в пятницу уже будет католическое Рождество, и можно подвести предварительные итоги. Если вдруг результаты за эти 2 недели драматическим образом перевернутся, я обязательно вам сообщу.

В этом мини-исследовании я решил посмотреть, каковы результаты различных ETF с учётом дивидендных выплат с начала года по сей день.

Страны

На этом сложном графике сравнение 18 страновых ETF. Возможно, здесь не все страны, которые вам интересны, но я проверял результаты многих стран, и это было довольно трудно — я нашёл всего одну страну, в которой хоть сколько-то крупный фондовый рынок и которая обогнала американский S&P500 — это Саудовская Аравия (ETF KSA). Фондовый рынок Саудовской Аравии прибавил +33%. Фондовый рынок США (ETF VOO) прибавил +26% с начала года с учётом дивидендов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал