яндекс

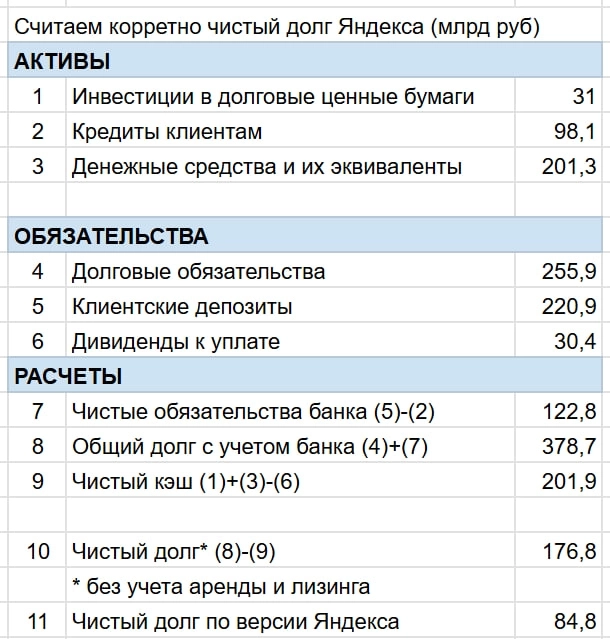

Пытаемся правильно посчитать чистый долг Яндекса по итогам 3 кв 2025:

- 03 ноября 2025, 16:46

- |

К вопросу который я тут вам задавал сегодня...

Теперь показываю, как я считаю чистый долг Яндекса, который получается в 2 раза выше, чем сообщает сама компания.

А вы тут в комментариях можете со мной поспорить, потому что я тоже могу ошибаться

Вот собственно табличка с расчетом:

Правильный долг Яндекса получается в 2 раза больше, чем отчетный.

В целом он низкий конечно, поэтому не сильно критично (у OZON правильный расчет долга более важен).

Но всё же.

- комментировать

- 6.5К | ★2

- Комментарии ( 5 )

🚀 Разбор отчета Яндекса: Скрытые драйверы и «баланс-крепость». ПОКУПАТЬ?

- 03 ноября 2025, 14:21

- |

Проанализировал свежий отчет МКПАО «ЯНДЕКС» за 3 квартал 2025 года и, как всегда, делюсь с вами главными выводами.

Спойлер: компания успешно трансформируется из поисковика в диверсифицированный техно-конгломерат, и рынок это еще не до конца оценил.

📊 Финансы на высоте

Компания не просто растет, а делает это эффективно:

⚫️ Выручка: +32% (до 366,1 млрд руб.)

⚫️ Скорр. EBITDA: +43% (до 78,1 млрд руб.)

⚫️ Скорр. чистая прибыль: +78% (до 44,7 млрд руб.)

⚫️ Рентабельность по EBITDA выросла до 21,3% (+1,6 п.п. год к году).

На фоне этого менеджмент повысил прогноз по EBITDA на 2025 год на 20 млрд руб. — до 270 млрд. Это мощный сигнал уверенности.

💸 Долг? Какой долг?

У Яндекса настоящий «баланс-крепость». Отношение чистого долга к LTM EBITDA всего 0,4x.

При этом компания генерирует огромный операционный денежный поток (+58,1 млрд руб. за квартал).

Денег хватает на агрессивные инвестиции в рост, дивиденды, и при этом долговая нагрузка почти нулевая. Это колоссальное преимущество в текущих условиях.

( Читать дальше )

Стоит ли покупать акции Яндекса? Отчетность, дивиденды и перспективы

- 03 ноября 2025, 09:59

- |

Яндекс — российская компания в отрасли информационных технологий, владеющая одноимённой системой поиска в интернете и интернет-сервисами в нескольких странах.

Яндекс имеет множество направлений бизнеса (это около 90 сервисов): поисковый портал, платформа для размещения рекламы, такси, маркетплейс, каршеринг, банк, онлайн-кинотеатр, сервис музыки, доставка еды, образование. Ключевые сервисы: «Поиск», «Такси» и «Электронная коммерция».

В 2024 году «Яндекс» сменил нидерландскую «прописку» и перешёл под российскую юрисдикцию.

29 октября Яндекс представил финансовые результаты за 3 квартал, в котором:

— выручка составила 366,1 млрд р. (+32% г/г), при этом рекламная выручка выросла на 11%, до 116 млрд р. Подписная выручка Яндекса выросла на 48%, до 23 млрд р.

— скорректированный показатель EBITDA 78 млрд р. (+1,5% г/г);

— операционная прибыль 53 млрд руб. (+109% г/г)

— рентабельность по EBITDA 21,3%;

— скорректированная чистая прибыль увеличилась на 78%, до 44,7 млрд р.

( Читать дальше )

Постоянная ресегментация финансовой отчетности Яндекса просто бесит

- 02 ноября 2025, 10:41

- |

Ну ок…

Живешь дальше, заполняешь-заполняешь…

Потом херак!

В третьем квартале компания провела ресегментацию и представила новые сегменты и блоки отчетности. Это повысит прозрачность и детализацию, позволив инвесторам лучше оценить результаты и потенциал развития бизнеса.И у тебя не один сегмент больше не совпадает с прошлыми данными🤣🤣🤣

Переделывай всю эту сраную таблицу заново))

Даже в рекламе умудрились там чето подкрутить, что данные перестали совпадать…

P.s. на слайде только половина боли = выручка. Ведь еще есть такая же табличка с разбивкой EBITDA по сегментам…

жестко раздражает конечно🤬

Причем тут Яндекс

- 01 ноября 2025, 16:28

- |

Добрый вечер Уважаемые коллеги. Все мы неоднократно видели как после разводных IPO через несколько месяцев сразу же падали наши айти компании. Ну вот Яндекс почему-то держится в своем диапозоне, а чем он по сути отличается от всяких там Софтлайнов, Астр, и Арендадат? Которые используют западные разработки, ведь по сути Яндекс это тоже в основном западные технологии — что поиск от Яндекса это просто поиск от Google, что Яндекс-Такси в начале же был Uber, что Яндекс-Карты это Google Maps. А про роботов я даже говорить не буду, известно всем где они впервые появились, явно не в Яндексе. Так почему тогда он не рушится как тот же Софтлайн, на несколько иксов в низ?

Во что сейчас вложить 500 тысяч рублей

- 01 ноября 2025, 14:12

- |

Интересных идей на рынке всегда больше, чем денег на счете. Попробуем уместить максимум инструментов в портфель стоимостью около полумиллиона рублей.

Принципы отбора

Базовое правило: диверсификация — это основа портфеля. Ни один актив не должен весить столько, чтобы это могло принести заметный убыток. При этом рискованные идеи тоже можно добавлять.

Например, если какая-то из них принесет максимальный убыток, то остальной портфель его компенсирует. И наоборот: если рынок будет топтаться на месте, отдельные бумаги должны будут подтянуть портфель.

Для наглядности разделим портфель на три части: консервативную (самые надежные облигации), умеренную (акции, корпоративные облигации, золото) и спекулятивную (отдельные идеи, фьючерсы на различные активы).

Консервативная часть

Основа защитной части портфеля — государственные облигации. Сейчас в бумагах с близким сроком погашения все еще неплохая доходность. Про длинные ОФЗ тоже не стоит забывать — высокие ставки не будут вечны. В целом на гособлигации выделим около 25% от стоимости портфеля.

( Читать дальше )

Отчет Яндекса - размышления и простая арифметика инвестора

- 01 ноября 2025, 11:35

- |

Итак, Yandex отчитался за 3 квартала 2025. И как-то даже в целом не плохо. На безрадостном поле сплошного «декоммита» (понижения прогнозов) от других игроков ИТ-рынка можно сказать даже позитивно.

Однако, есть одна проблема с Яндексом. Никто не знает, собственно, является ли он ИТ, медийной, производственной компанией, а может и вовсе интернет-магазин.

На что это влияет? А на то, что все это разные рынки, разнонаправленно двигающиеся, а значит успех или неудача на каждом из них измеряется по разному. Где-то остаться на ноле – хорошо, а где-то и 30% рост – маленький. И вникнуть в его бизнес Яндекс совсем не помогает! Его понятие «городских сервисов» объединяет и такси и маркетплейс и прокат самокатов...

Разобраться этой информации не просто, но есть хорошая новость – да это и не надо.

Давайте вспомним, о нашей корысти. А их у нас две – потенциал роста акций для спекулянтов или получения доли от прибыли для дивидендных инвесторов. Или серединка наполовинку для тех, кто не определился (коим я искренне сочуствую).

( Читать дальше )

"Мой собственный вечный портфель на 10 лет. Любимые инструменты и компании"

- 31 октября 2025, 16:58

- |

Когда утром сделал несколько глотков любимого напитка- большой капучино, появилось вдохновение и желание поделится своим опытом за последние годы. Свою команду Reichenbach Team отправил на отдых. Чтобы грамотно собрать вечный портфель, надо ориентироваться сперва на инструменты.

1️⃣ К примеру почти весь год наблюдали как драгоценные металлы только дорожали и не уходят в убыток. В моем портфеле чистое золото было куплено еще в 2023 г. за 4878 руб — 1 грамм. На сегодня актив вырос +109,4%🔥.

🗣Для стабильности на золота выделим 30% доли портфеля.

Надежность драгоценного метала будет более заметной, когда в период коррекции актив будет оставаться в плюсе. Так вечный портфель сможет в будущие годы только увеличить доход. В вечный портфель можно занести серебро, которое подешевле. Защитный актив обязательно нужен.

2️⃣ Теперь плавно переходим к другим распространённым инструментам: акции и облигации. Для них надо портфель разделить на доли если хотим портфель с прибылью. Сначала выбираем акции. Понимаю они сейчас выглядит в не лучшей форме, но у нас срок 10 лет. Свой выбор сделал на акции Полюса. Все сделки купли/продажи сформировали среднюю цену 660,6 руб (40 шт.). В результате актив вырос на +219%🔥.

( Читать дальше )

Стратегия Хэллоуин 2025: покупать или продавать?

- 31 октября 2025, 16:22

- |

31 октября в США празднуют Хэллоуин. На этот раз предлагаю отвлечься от закупки тыкв и обратиться к теме финансовых рынков.

Давайте посмотрим на Индикатор Хэллоуина. Это сезонный эффект, известный на американском рынке акций. Речь идет о статистической закономерности, которая не гарантирует поведение рынков, но позволяет сделать гипотезы об их поведении в среднесрочном периоде.

На основании индикатора разработана стратегия Хэллоуин. Давайте узнаем, что это такое и насколько она актуальна на этот раз. Спойлер: возможно, не совсем.

Как устроена стратегия

Стратегия Хэллоуин — по сути, аналог Sell in May. Относится к категории маркет-тайминг. Подход прост — с ноября по апрель держи диверсифицированную корзину американских акций, а следующие шесть месяцев находись вне рынка акций. По данным за период с 1896 по 2024 гг., с ноября по апрель DJIA рос на 5,3% среднем в год, с мая по октябрь — лишь на 1,9%.

Зачатки стратегии возникли в Англии в начале XVI века. Тогда богатые люди, включая финансистов, покидали на лето Лондон и фактически игнорировали свои инвестиционные портфели. Сама стратегия описана в работе Свена Боумана и Бена Якобсена, опубликованной в American Economic Review (2002 г.).

( Читать дальше )

По следам отчетов — Северсталь, Татнефть, Яндекс, Х5

- 31 октября 2025, 09:33

- |

На рынке начался сезон отчетов, поэтому я собрал все интересное вместе и сделал экспресс-обзор.

Как и во время прошлых отчетов, в моем обзоре будет минимум скучных цифр, зато будут важные нюансы и моя авторская оценка. Все-таки многие эти компании есть в моем портфеле, и мне как инвестору важно их оценить. Ну что, поехали! :)

✅ ММК — «троечка». У компании слабая вертикальная интеграция, поэтому сейчас ей тяжелее остальных металлургов. И свежий отчет это подтверждает — выручка упала на 18,6%, а EBITDA и прибыль — сразу на 47,5% и 71%!

Падают и объемы производства — выплавка стали уменьшилась на 13%, а чугуна — на 10%. Денежный поток в символическом плюсе (2 млрд. рублей), а вот маржа упала до 13% (у Северстали — 21%). Увы, компания явно проигрывает конкуренцию..

✅ ИКС 5 — «три с плюсом». Рост выручки замедляется (+18,5%), а чистая прибыль проседает все сильнее (-19,9%). Виной тому растущие издержки (персонал +25%!) и проблемы с трафиком, который вырос лишь на 0,4%. Отсюда и падение маржи до 6%..

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал