эталон

Объёмы сдачи многоквартирных домов замедлились.

- 17 мая 2024, 13:06

- |

ЖИЛИЩНОЕ СТРОИТЕЛЬСТВО В РОССИИ: ОБЪЕМЫ СДАЧИ МНОГОКВАРТИРНЫХ ДОМОВ ПОКА ЧТО НЕ СЛИШКОМ ОПТИМИСТИЧНЫ

По данным Росстата, в апреле ввод жилья в РФ составил 7.275 млн м2 (2.1% гг) vs 8.726 млн м2 (1.0% гг) в марте; за 4М24 – 36.63 млн м2 (1.6% гг).

Количество сданных многоквартирных домов после мартовской попытки роста вновь снизилось, а годовая динамика в этом сегменте с начала года продолжает оставаться отрицательной. Но несколько иная ситуация в секторе ИЖС, где годовые темпы все четыре месяца показывают лучшие темпы, чем год назад. В “квадратах” сдача объектов ИЖС также больше с начала года, общему индексу в период с января по апрель удается быть в плюс год-к-году. MMI.

- комментировать

- Комментарии ( 0 )

Москва отказывается от строительства студий и квартир меньше 28 квадратов — РИА Новости

- 16 мая 2024, 13:42

- |

Как отмечается в нем, требование по минимальной площади не распространяется на объекты строительства, в отношении которых по состоянию на 7 мая имеется положительное заключение по проектной документации или выдано разрешение на строительство.

realty.ria.ru/20240516/moskva-1946337010.html

#ETLN 🏗🏛 Эталон ТП 🎯 116,9р (+20,14%)

- 16 мая 2024, 10:07

- |

ТП 🎯 116,9р (+20,14%)

Ключевая ставка в 17% как рабочий вариант и сигнал от ЦБ для инвесторов в девелоперов.

- 13 мая 2024, 21:08

- |

Как и говорилось на пресс-конференции ещё 26 Апреля ЦБ рассматривал два варианта:

• Сохранение КС на уровне 16% годовых.

• Повышение КС до 17% годовых.

Непонятно почему СМИ и блогеры преподносят эту информацию как что-то новое (рис 1). Пресс-конференцию ЦБ не смотрят коллеги? А зря )

У RGBI сегодня одно из самых сильных падений за один день. Сильней индекс падал только 15 марта (день выборов)

Интересно другое.

Один из основных аргументов за сохранение ключевой ставки на уровне 16%:

• Ряд факторов может поддержать процесс дезинфляции во второй половине года. В частности, сворачивание с июля программы безадресной льготной ипотеки.

Т.е. ЦБ прямо говорит, что ждёт сворачивания безадресной льготной ипотеки. Т.е. не так как в конце 2022, когда ждали-ждали, что закончиться льготная ипотека, а потом продлили, расширили и в итоге ещё больше дали субсидий. Разбирали это в посте "Льготная ипотека была, есть и будет". Т.е. уже заложено в планах сворачивание. Само собой останется льготная семейная ипотека (Нацпроект «Демография» никуда не уходит), но пересмотр условий для более «адресной» программы это данность.

( Читать дальше )

Девелоперы: продажи показали позитивную динамику в I квартале 2024

- 13 мая 2024, 11:27

- |

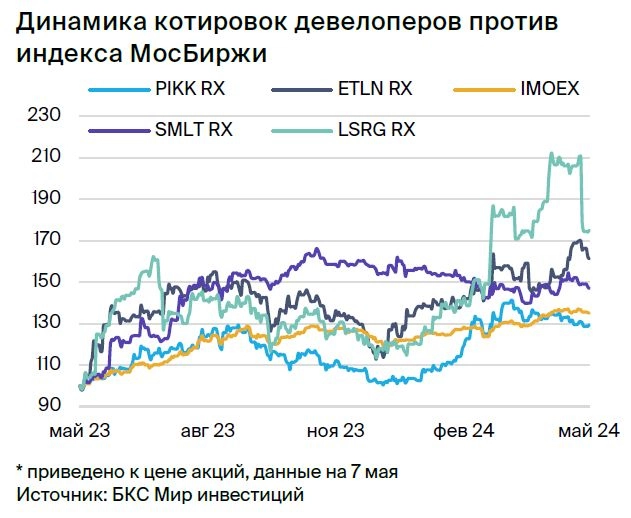

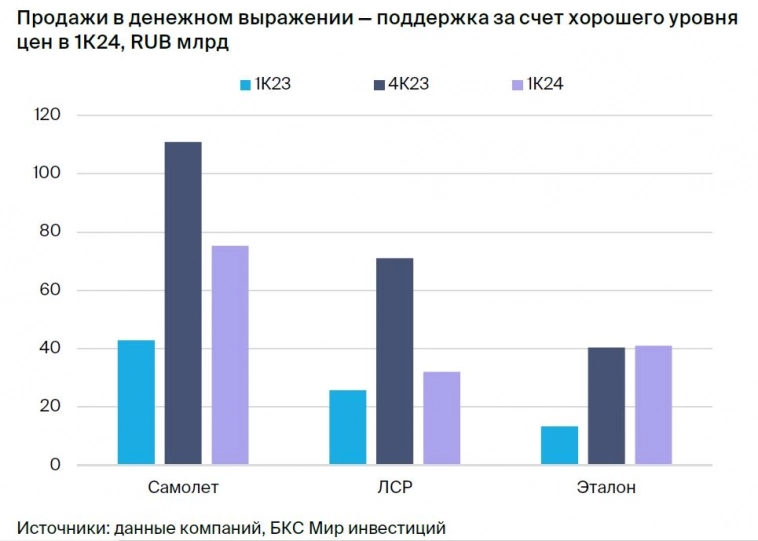

Продажи застройщиков в I квартале 2024 г. показали позитивную динамику год к году (г/г) в деньгах, однако в натуральном выражении динамика выглядит скромнее. Среди представителей сектора нет единой картины: Эталон и Самолет показали рост продаж, ЛСР — снижение.

Главное

• Продажи I квартал 2024 г. — разнообразная картина в секторе.

Эталон: увеличение продаж до рекордных 41 млрд руб. за счет регионов.

Самолет: сильный рост до 75,2 млрд руб., восходящий месяц к месяцу (м/м).

ЛСР: слабые продажи, но повышение средней цены оказало поддержку.

• Сворачивание льготных программ — возможно давление во II полугодии 2024 г.

• Сохраняем «Нейтрально-Позитивный» взгляд на сектор в целом.

• «Позитивный» взгляд на Самолет, ПИК и Эталон, «Негативный» — на ЛСР.

В деталях

Продажи I квартал 2024 г. поддержаны хорошим уровнем цен. Продажи застройщиков в I квартале продемонстрировали позитивную динамику г/г в денежном выражении, но в натуральном — динамика скромнее. Результаты Эталона оказались выдающимися с учетом активной стадии исполнения стратегии расширения присутствия в регионах: продажи в I квартале достигли рекорда в денежном выражении и показали рост квартал к кварталу (к/к), что необычно для этого сезонно более слабого периода.

( Читать дальше )

Самолет, ЛСР, Эталон показали позитивную динамику в I квартале 2024 - БКС Мир инвестиций

- 13 мая 2024, 10:19

- |

Продажи Эталон составили 41 млрд руб. (+205% г/г, +1% к/к) и 189 тыс. кв. м (+157% г/г, -9% к/к). Драйвер роста — Москва и Московская область с удвоением продаж в Санкт-Петербурге и регионах. Самолет также показал значительное увеличение продаж в I квартале 2024 г. до 75,2 млрд руб. (+75% г/г) и 348,8 тыс. кв. м (+142% г/г). При этом в течение квартала компания отмечает восходящий тренд от месяца к месяцу.

На фоне высокого роста продаж у Эталона и Самолета результаты ЛСР выглядят слабо: продажи снизились на 9% г/г и 55% к/к, до 147 тыс. кв. м, но повышение средней цены до 217,7 тыс./кв. м (+36% г/г, -1% к/к) позволил показать увеличение продаж г/г до 32 млрд руб. (+25% г/г, -55% к/к).

( Читать дальше )

Обзор Эталона — у акций есть потенциал роста в 50%, НО надо подождать 1,5 года

- 11 мая 2024, 17:09

- |

Рекомендую прочитать сначала первую часть обзора, если еще не читали, в ней рассказал про состав акционеров Эталона, редомициляцию, операционные показатели и цены на квартиры: t.me/Vlad_pro_dengi/929

Сейчас поговорим про финансовые показатели, дивиденды и справедливую стоимость акций.

➡️ Финансовые показатели

• Выручка, в млрд руб.

2017 = 70,6

2018 = 72,3

2019 = 84,3

2020 = 78,7

2021 = 87,1

2022 = 80,6

2023 = 88,8

Как видите, выручка компании стабильна и не растет в последние годы. Но по итогам 2024 и 2025 года в связи с рекордными продажами мы можем увидеть изменения в лучшую сторону.

• Чистая прибыль, в млрд руб.

2017 = 7,9

2018 = -0,7

2019 = 0,8

2020 = 2

2021 = 3

2022 = 12,9 (из них 12 млрд руб. – прибыль от выгодной покупки, на нее нужно корректировать результаты)

2023 = -3,4

Разовых статей в отчете за 2023 год практически нет.

👀 Мои прогнозы на 2024-2025 годы

( Читать дальше )

Число заявок на получение льготной ипотеки на новостройки под 8% годовых в РФ в апреле 2024г снизилось на 9% г/г - ТАСС со ссылкой на данные ДОМ.РФ

- 10 мая 2024, 13:15

- |

Выдачи ипотеки по льготной программе на новостройки в апреле 2024г снизились на 3% в числовом выражении почти до 28,9 тыс. и на 11% до около 121,8 млрд рублей относительно апреля 2023 года.

tass.ru/ekonomika/20759577

Итак, анатомия одной сделки в Москве с ипотекой под 18%

- 09 мая 2024, 13:01

- |

Продал однушку внутри МКАД, в экономе, в кирпичном доме из 1970-х, цена до 10 млн.

Купила для собственного проживания пара из небогатого региона, возраст 50+

Первоначальный взнос более 50%. Ипотека Сбера под 18%

Деньги на первоначальный взнос - продали два объекта недвижимости в регионе (второй куплен за выплату по ранению на СВО, которая 3 млн).

Выводы: часть выплат по СВО оседает на рынке недвижимости Москвы, поддерживает цены и где-то толкает их вверх.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал