экономика США

Вводная к Nonfarm Payrolls

- 03 ноября 2023, 15:07

- |

Отчет по рынку труда важен всегда, ибо это часть мандата ФРС.

Отчеты по рынку труда стали важнее отчетов по инфляции с того момента, как ФРС в сентябре заявила, что приоритет с инфляции вернулся на обе стороны мандата, т.е. максимальная занятость теперь также важна, как и стабильность цен.

Откровенно провальный нонфарм поставит жирную точку в процессе повышения ставок ФРС, а обсуждение свернет на тропу возможного снижения ставки, хотя в первой стадии отрицания члены ФРС будут говорить, что один отчет не может изменить политику ФРС, а инфляция все ещё высока, что усугубит панику на рынках.

Но пока средний ежемесячный рост количества рабочих мест не станет ближе к 100К – ФРС не снизит ставку при условии отсутствия снижения базовой инфляции ниже 3,0%гг.

Сегодняшний нонфарм всеми банками прогнозируется околопрогнозным, спектр ожиданий варьируется от 150К до 230К, т.е. самая сильная реакция рынка будет при выходе за пределы этого диапазона.

Банки ожидают, что забастовки в автопромышленном секторе вычтут 30К-35К рабочих мест, но это временный провал, а значит к фактической цифре нонфарма нужно прибавить 30К для понимания ситуации на рынке труда, т.е. с этой точки зрения нонфарм 150К не может считаться слабым для ФРС.

( Читать дальше )

- комментировать

- 1К

- Комментарии ( 0 )

Доллар теряет веру

- 03 ноября 2023, 08:29

- |

Верю – не верю. Именно в эту игру играют финансовые рынки с ФРС. Часто инвесторы обжигаются. Например, сделав ставку на «голубиный» разворот, но вместо этого получив продолжение цикла монетарной рестрикции. После сентябрьского заседания центробанка рынок до последнего верил в прогноз FOMC о повышении стоимости заимствований до 5,75% в 2023. Однако пламенный спич Джерома Пауэлла по итогам встречи 31 октября -1 ноября выпустил из стойла «быков» по EURUSD.

Срочный рынок снизил шансы роста ставки по федеральным фондам в декабре с 39% месяц назад до 20%, причем после пресс-конференции председателя ФРС они упали до 14%. На таком фоне евро подпрыгнул к $1,066, однако затем дал задний ход. Понятно, что окончательный вердикт центробанка будет зависеть от данных. В первую очередь, от статистики по рынку труда США за октябрь.

Сторонники продолжения цикла монетарной рестрикции, включая экс-главу ФРБ Нью-Йорка Уильяма Дадли, считают, что ФРС получила беспроигрышную позицию. Она позволила финансовым условиям ослабнуть, что позволяет в случае необходимости повысить стоимость заимствований.

( Читать дальше )

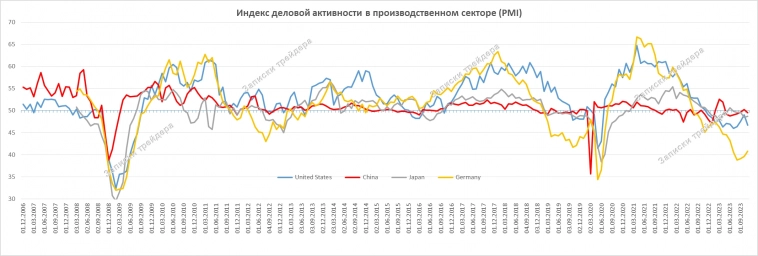

Индекс деловой активности в производственном секторе

- 02 ноября 2023, 14:25

- |

#PMI Индекс деловой активности в производственном секторе.

США=46,7 ↓, Китай =49,52 ↓, Япония=48,5 ↑, Германия=40,8 ↑. Все ниже 50.

Дата USA China Jap Germany

01.02.2023 47,4 50,1 48,9 47,3

01.03.2023 47,7 52,6 47,7 46,3

01.04.2023 46,3 51,9 49,2 44,7

01.05.2023 47,1 49,2 49,5 44,5

01.06.2023 46,9 48,8 50,6 43,2

01.07.2023 46,0 49,0 49,8 40,6

01.08.2023 46,4 49,3 49,6 38,8

01.09.2023 47,6 49,7 49,6 39,1

01.10.2023 49.0 50.2 48.5 39.6

01.11.2023 46.7 49.5 48.7 40.8

Ставки ФРС - что было и что будет (Часть 1)

- 02 ноября 2023, 13:00

- |

Итак, вчера ФЕД оставил ставку неизменной второй раз подряд что совпало с моим прогнозом.

Как вообще это работает?

В периоды, когда экономика слаба, ФЕД обнуляет ставки, позволяя экономике функционировать, используя практически бесплатные деньги:

( Читать дальше )

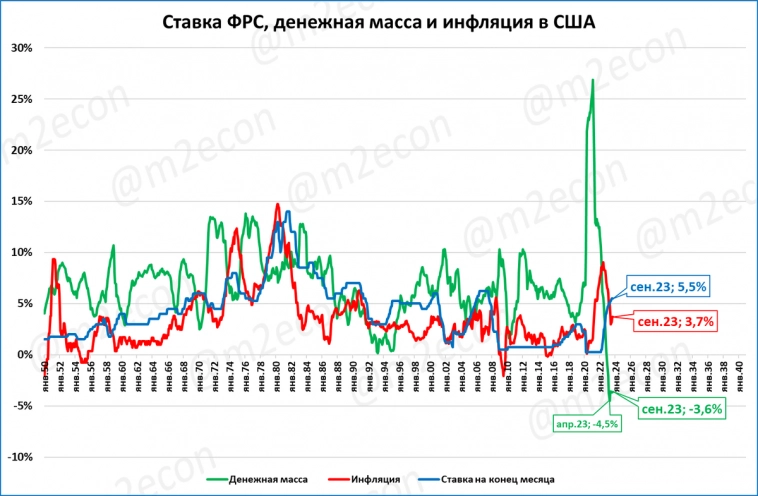

Денежная база и денежная масса в США

- 29 октября 2023, 17:15

- |

Одна из причин сжатия денежной массы в США – это сжатие денежной базы. С исторического максимума в 6,4 трлн долларов (декабрь 2021 года) она в сентябре 2023 года опустилась до 5,6 трлн.

Денежная масса достигла пика в марте 2022 года (21,9 трлн долларов) и с тех пор снизилась до 20,7 трлн.

( Читать дальше )

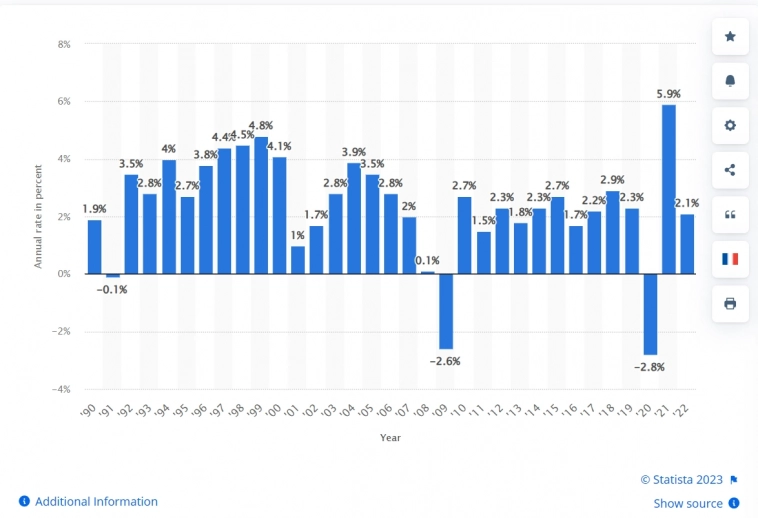

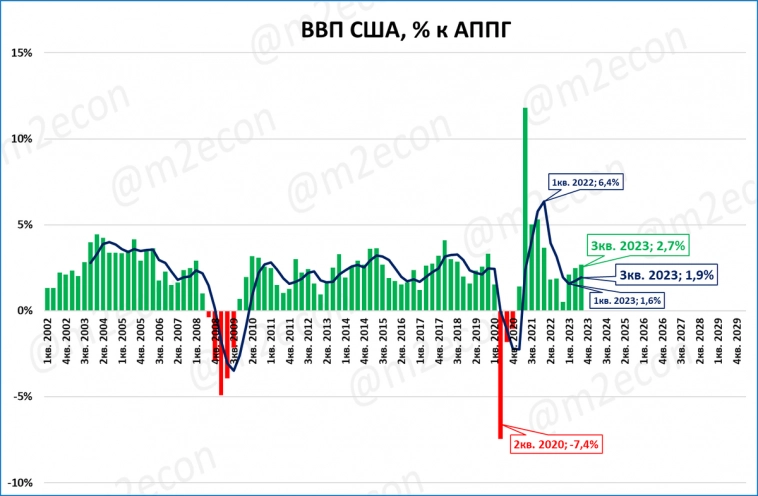

США: ВВП в третьем квартале ускорился до +2,7%

- 29 октября 2023, 17:11

- |

В третьем квартале 2023 года ВВП США вырос на 2,7% по отношению к третьему кварталу прошлого года. Текущие темпы выше среднегодовых (зелёные столбцы на графике выше синей линии), что говорит об ускорении роста.

Нынешние темпы роста (около 2% годовых в среднем; см. синюю линию на графике выше) вполне соответствуют многолетнему тренду.

График ниже показывает, что сейчас экономика США вернулась на свой доковидный тренд.

( Читать дальше )

США: реальная денежная масса в сентябре сократилась на 7% годовых

- 27 октября 2023, 15:04

- |

В сентябре денежная масса в США составила 20,7 трлн долларов. Это на 3,6% меньше, чем в сентябре прошлого года.

Напомним, что до нынешнего эпизода номинальная денежная масса в США не падала с 1938 года.

( Читать дальше )

ВВП США в 3кв 2023г вырос на 4,9% в годовом исчислении — предварительные данные Минторга США

- 26 октября 2023, 18:20

- |

tass.ru/ekonomika/19124739

Отчет PMI по США переломил тренд доллара

- 25 октября 2023, 14:24

- |

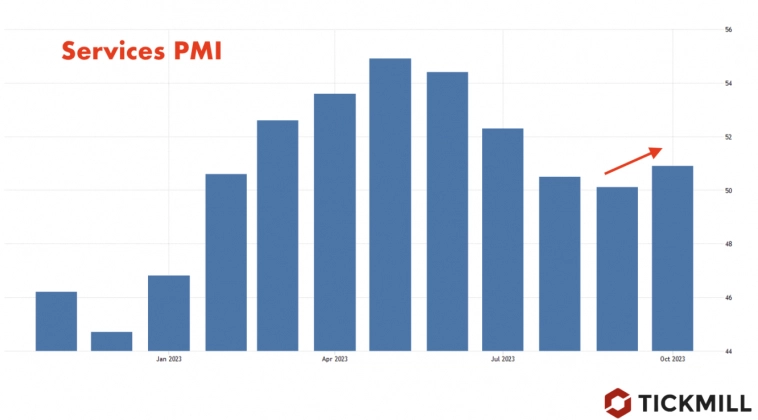

Устойчивость доллара США при неожиданном росте PMI

Данные PMI по США переломили вчера медвежьи настроения по доллару указав, что масштабный негативный моментум в экономике США из-за высоких ставок вновь откладывается. Композитный PMI от S&P Global превзошел ожидания, поднявшись до 51 пункта в октябре. Рост показателя указал на небольшое расширение производства и сферы услуг в США в октябре по сравнению с сентябрем. Сфера услуг, в частности, удивила на стороне повышения, поднявшись с 50,1 в сентябре до 50,9 в октябре и превзойдя консенсусное ожидание в 49,8 пункта:

Данные PMI являются важными лидирующими индикаторами для инвесторов, так как по сути оценивают ожидания респондентов, то есть фирм. Значение выше 50 означает расширение, в то время как значение ниже 50 указывает на сокращение параметров активности.

Австралийский доллар: впечатление от инфляции было недолгим

Австралийский доллар пережил сегодня небольшие американские горки: сначала вырос на положительном отчете по инфляции (который повысил шансы возможного ужесточения монетарной политики РБА), но потом уступил широкому укреплению доллара США.

( Читать дальше )

Евро: на чужом несчастье счастья не построишь

- 25 октября 2023, 09:32

- |

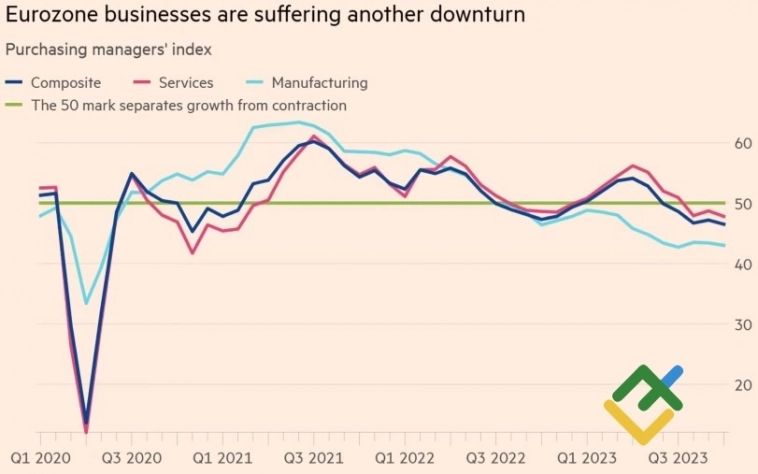

Какими бы шаткими не выглядели перспективы экономики США в будущем из-за самого стремительного ралли доходности трежерис за десятилетия, как бы не пугала инвесторов финансовая нестабильность, жизнь идет здесь и сейчас. А здесь и сейчас рынками правят дивергенции в экономическом росте и в монетарной политике. Когда PMI еврозоны падает до минимальных отметок со времен пандемии, а за ее пределами до самого дна с 2013, а его американский аналог сигнализирует о расширении ВВП, волей-неволей приходится продавать EURUSD.

Еврозона думала, что достигла дна, но снизу постучали. Валютный блок развивается от плохого к худшему. Пятое ежемесячное снижение деловой активности сигнализирует о спаде в экономике. Через неделю данные по ВВП за третий квартал, согласно опросам экспертов Bloomberg, покажут сокращение на 0,1%. Если в октябре-декабре история повторится, техническая рецессия станет реальностью.

Динамика европейской деловой активности

Создается ощущение, что 10 актов монетарной рестрикции ЕЦБ охлаждают экономику еврозоны гораздо эффективнее, чем большее количество шагов ФРС.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал