цена

Небольшая заметка (первая статья)): что моделировать цены или доходность (простую или логарифмическую)? Какое распределение учитывать?

- 06 февраля 2019, 18:32

- |

Всем привет!

Недавно искал информацию по моделированию цен или доходности. Знаю, что это базовые вещи. Однако, на форуме как и на Яндексе (на Гугле искал только англоязычные статьи)) почти нет структурированной информации по данному вопросу. Собственно, поэтому решил поделиться своими мыслями на этот счет. К тому же давно хотел написать пост на смартлабе. Надеюсь информация будет полезна начинающим или студентам. Кратко. Взгляд со стороны «отдела риска».

Итак,

Чтобы оценить риски портфеля (в т.ч. посчитать VAR), мы должны принять для себя решение что мы будем моделировать. Выбор у нас небольшой: цены (prices) или доходность (returns).

Ответ: моделировать надо доходности. Почему?

Мы можем не уходить в глубины эконометрики, т.к. ребята с этой области занимаются продвинутым анализом в этой области, но мы со стороны рисков должны понимать, что

- Цены – не стационарны

- Доходности – стационарны (как минимум должна быть стационарна)

Кратко о стационарности рядов: в общим виде это значит, что ряд неизменен во времени (неизменны его общие постоянные характеристики), т.е:

- Математическое ожидание (оно же среднее) не имеет тенденции расти или убывать. Оно остается на одном уровне. Т.е. применительно к доходности, мы ожидает ее на уровне 0%.

- Дисперсия постоянна, т.е. колебания ряда во времени, что год назад, что сегодня примерно одинаковы.

- Ковариация между первым и вторым членом ряда такая же как ковариация между вторым и третьим членом ряда и т.д.

( Читать дальше )

- комментировать

- 548 | ★1

- Комментарии ( 9 )

"Праздник Медведя". Готовлюсь карнавалить

- 04 февраля 2019, 11:15

- |

31-го января я открыл праздник медведя. Причина была простая — все «мои» уровни и по фишкам, и по индексам были взяты. Сейчас хочу кое-что добавить.

На рынке есть ещё более важный компонент, чем цена. Это ВРЕМЯ. Именно время определяет начало движения рынка. Пока время не пришло — движение ждать не приходится.

Вот по ВРЕМЕНИ я малость поторопился. Немного поколдовав с циклами я пришёл к выводу, что медвежий рынок у нас начнётся после 5 февраля. А пока 2 дня рынок будет болтаться на текущих уровнях. Такие вот у меня тараканы по ближайшему будущему.

Вчера прочёл пост одного «медвежёнка». Он весь январь был в шорте и получил убыток. Теперь, в начале февраля, он проникся бычьей идеей. Как вовремя. Сразу почему-то я вспомнил Васю.

По позам физики-юрики он пришёл к такому бычьему прогнозу. Изучал я эту фишку в прошлом. Нет в «ней» никакого грааля. В половине случаев (при экстремальных значениях поз физиков) рынок шёл против физиков. В половине случаев — против юриков. Пустое это. Но как всегда, мнение своё я не навязываю. Пусть каждый верит своим собственным тараканам.

( Читать дальше )

Мой взгляд на фондовый рынок.

- 30 января 2019, 09:41

- |

Будьте в волне биржевого потока! Даю старт набора новой группы онлайн лекций курса «Наставничество»! Старт- 04 марта 2019 года.

Ссылка: https://dmitrykrasnov.com/on-lajn-kurs-nastavnichestvo/

Торговая сессия в г. Пскове, 25.02.-01.03.2019г. Ссылка: dmitrykrasnov.com/25-fevralya-01-marta-sostoitsya-torgovaya-sessiya-dmitriya-krasnova-v-pskove/

Подписывайтесь на мою страницу в ФБ - www.facebook.com/dkrasnovb

( Читать дальше )

Сказка про 9 яиц. Или яичный хайп.

- 13 января 2019, 20:20

- |

На самом деле, упаковки в 6, 9, 12 и 18 яиц существуют уже почти год (но это уже другая история).

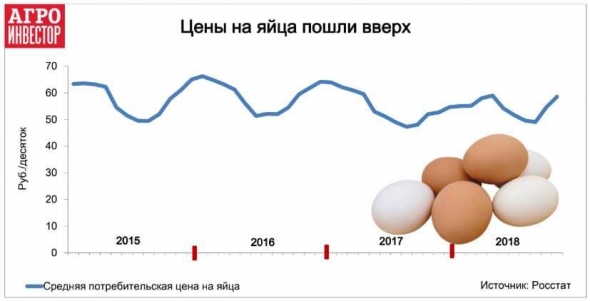

На самом деле, куриные яйца — это сезонный товар, цена его четко циклична,

и это отлично демонстрирует прилагающийся график.

( Читать дальше )

Что такое ЦЕНА?

- 03 января 2019, 13:55

- |

Вот допустим Золото - 1 292.0

Серебро - 15.49

ГМКНорНик-131 039

Возьмём сравнение в округлённости: 1 товар-1.000

2 товар-10

3 товар-100.000

Выходит, что первый товар дороже второго в 100 раз, но дешевле третьего в 100 раз.

Смотрим сайт: moex.com Минимальное гарантийное обеспечение: Для Золота 9 166.55

для Серебра 6 183.29

для ГМКНорНикеля 32 655.97

По-моему-«где-то собака зарылась».

Просмотр исторических данных

- 31 декабря 2018, 12:00

- |

Цены на нефть обновили минимум 2018 г. Что дальше?

- 19 декабря 2018, 18:56

- |

Цены на нефть вчера продемонстрировали внезапную сильную коррекцию вниз. По итогам вторника стоимость Brent упала почти на 6%, а WTI — на 6,5%, достигнув минимумов с осени 2017 г.

Аналитики, комментирующие динамику рынков постфактум, тут же пришли к мысли, что поводом для столь резкого снижения нефти стала обеспокоенность инвесторов относительно риска переизбытка предложения сырья на мировом рынке в свете роста добычи и запасов. Ленты мировых СМИ пестрели заголовками «Цены на нефть рухнули» с комментариями аналитиков, объясняющих, что оказывается договоренности клуба «ОПЕК+» по сокращению добычи нефти оказалось совсем недостаточно, чтобы компенсировать рост производства и запасов нефти в крупнейшем мировом потребителе нефти — США.

Теперь все ждут официальных еженедельных данных Американского института нефти (API), чтобы по факту этих данных, их влияния на динамику цены, объяснить произошедшее движение.

Так, согласно данным организации, с 08.12. по 14.12. коммерческие запасы нефти в США выросли на 3,5 млн баррелей после снижения на 10,18 млн баррелей неделей ранее.

( Читать дальше )

Апофения - что за зверь и чем он опасен?! Мой первый пост на Смартлабе.

- 11 ноября 2018, 12:17

- |

Согласен с автором статьи «Кое-что об интуитивной торговле…», что

«Для большинства из нас поведение цены интересуемого инструмента представляется единым ровным, гладким и непрерывным действием. Иначе говоря, выдвинув одно предположение, наш мозг в дальнейшем просто продолжает следовать этому предположению. Именно поэтому так тяжело закрыть открытую позицию, которую многие из нас называют «растущим лосем»!».

То есть, что-то в торгуемом инструменте изменилось, но мы по-прежнему придерживаемся своих ожиданий и не желаем (отказываемся принять) произошедшие изменения (Надежда – один из трех врагов трейдера).

Но есть и другая опасность – это проявление АПОФЕНИИ в трейдинге!

Апофения — переживание, заключающееся в способности видеть структуру или взаимосвязи в случайных или бессмысленных данных.

( Читать дальше )

Как в QUIK построить график спроса и предложения на фьючерс.

- 10 ноября 2018, 19:35

- |

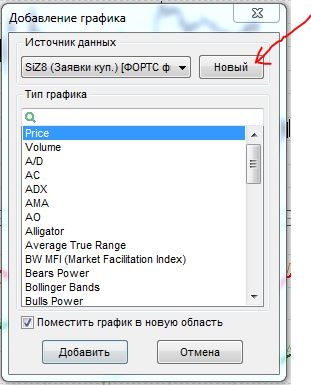

Верхний график — цена сишки на 5 минутке. Нижний график — две жирных ЕМА — общий спрос и общее предложение. Тонкие линии на нижнем графике — это непосредственно сами значения общего спроса и общего предложения. Построить этот чудесный график, раскрывающий все тайны движения цены, довольно легко, если вы малость шарите в QUIK. Делается это так:

Раз...

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал