хеджирование

Тем, кто не успел на вебинар «Индустрия хедж-фондов»

- 16 декабря 2019, 17:55

- |

На нем старший финансовый консультант компании Александр Хомутов рассказал, как возможно заработать на хедж-фондах, безопасно ли это и насколько может быть выгодно. Для тех, кто не смог посмотреть вебинар, публикуем его полностью.

- комментировать

- 3.8К | ★5

- Комментарии ( 1 )

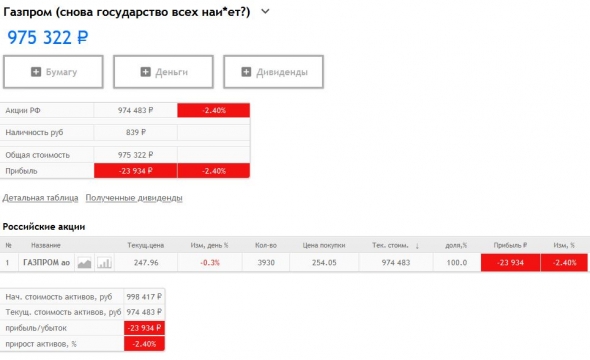

иГРЫрАЗУМа2019: прошла 1 неделя с начала хеджирования Газпрома фьючом Ri.

- 10 декабря 2019, 13:55

- |

Напомню, покупали мы в модельный портфель по 254,05, а Silent Hamster в то же время брал позу по 256,30.

Увы, положительных изменений не произошло, газовые войны продолжаются, на Газпром давит Украина со своими судебными тяжбами, плюс еще санкции над «Северным потоком 2» (витают в воздухе как ненасытная орлица), которые америкосы уже застолбили сегодня в своем бюджете, не добавляют положительных эмоций плотве инвесторам.

Портфель, состояющий из одной бумаженции, смотрит на пол шестого:

Убыток на текущий момент 1 000 000 — 975 322 = 24 678 руб.

А что же с нашим хеджем, состоящим из 5 контрактов шорт по RI?

( Читать дальше )

Кто знает где найти дельту,гамму и историческую волатильность опционов на американские акции?

- 26 ноября 2019, 13:45

- |

- ответить

- 322 |

- Ответы ( 5 )

Увеличиваем хедж в портфелях облигаций

- 12 ноября 2019, 09:06

- |

( Читать дальше )

Загадил мозг себе, загажу и товарищам на смартлабе.

- 06 ноября 2019, 09:24

- |

Всё, как и обещано в заголовке поста)))

Я сам не знаю зачем я это пишу).

Но советую не читать этот бред и ежа в голову не запускать)))

Если Вы прочитаете внимательно и разберете каждый пункт, то все очень логично, но в целом, естественно не работает! В описании примерные курсы, но для того, чтобы уйти в полный мозговой блуд на денечек, точность курсов не важна. Поехали.

- У меня есть 700 000 рублей, я хочу их застраховать от роста доллара. Этот пункт понятен.

- Я беру 700 000 рублей и покупаю по нынешнему курсу 10 000 евро. Этот пункт понятен.

- Я перевожу к дилеру 10 000 евро. Этот пункт понятен.

- Для того, чтобы получить обратно 700 000 рублей в рублях, беру валютную пару EUR/RUB и продаю её. То есть, нажав на кнопку SELL, я продаю евро и покупаю рубли.

А) Если завтра курс евро будет 60, то у меня на счете будет: 10 000 EUR + ((70,32-60)/60)х10 000)= 11 720 евро. Я сниму эти евро, зайду в обменник и получу 11 720 х 60 = 703 200 рублей.

( Читать дальше )

Хеджирование обратными ордерами

- 04 ноября 2019, 00:13

- |

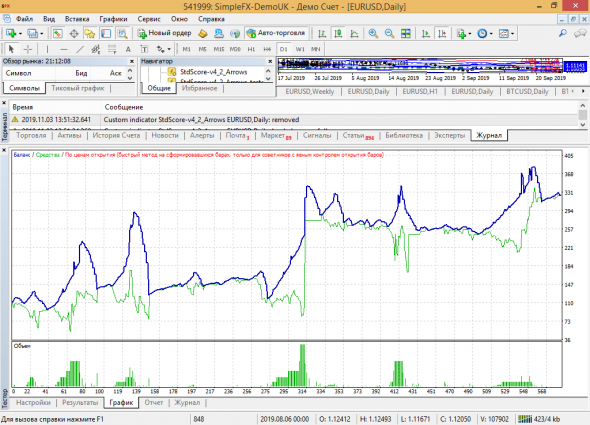

При тесте получилась такая кривая баланса и эквити:

ориг

А был ли подобный опыт у вас?

Отличная книга для лучшего понимания рынка!

- 01 ноября 2019, 22:10

- |

VIX, заработок или хеджирование через его производные

- 03 октября 2019, 21:14

- |

Как многие из нас ожидают — наступает тревожное рецессионное время на глобальных рынках.

В связи с этим вопросы к тем, кто знает и уже использует производные(напрямую его купить, к сожалению, нельзя) этого инструмента:

ru.investing.com/indices/volatility-s-p-500

1. Подскажите, какой из основанных на нём инструментов, доступных через Интерактив Брокерс посоветуете?

2. Есть ли возможность снизить влияние снижения во времени цен этих инструментов?

3. Какую стратегию, основанную именно на этом, посоветуете в качестве хеджа основного портфеля акций? (выход из бумаг не рассматриваю)

Хеджирование портфеля ОФЗ фьючерсами - собственный опыт

- 25 сентября 2019, 19:20

- |

Всем привет!

В этом посте хотел бы поделиться своим опытом хеджирования портфеля ОФЗ при помощи фьючерсов.

Скажу сразу, что портфель был сформирован когда цены на бонды были намного ниже, и купонный доход от них превышал банковский депозит.

Хеджирование применялось для уменьшения убытков от падения цен из-за возможных санкций наших американских партнеров.

Ниже привожу резюмированный итог работы: что понравилось и что не понравилось.

Понравилось:

- Снизилась волатильность портфеля

Не понравилось:

- фьючерсы являются абсолютным неликвидом, поэтому для сделок по более-менее приемлемой цене нужно ждать в стакане маркетмейкера. Сделки в вечернюю сессию абсолютно исключены.

- деньги замороженные в хедж уменьшают прибыльность портфеля примерно на 1% (а может и больше)

- возможно из-за технических особенностей брокера через мобильный терминал не проходили сделки по OFZ15 — приходилось совершать сделки голосом

- клиентские менеджеры брокеров совершенно не разбираются в хеджировании ОФЗ фьючерсами, так как, с их слов, портфельные управляющие не занимаются подобными вещами. Впрочем, отсутствие знаний не помешало менеджерам предложить мне семинар по этой теме (примерно за 5000 руб). Обращения за поддержкой в соответствующий отдел ММВБ остались без ответа. Пришлось разбираться во всем самому.

- хедж необходимо перерассчитывать каждые 3 месяца

- при росте цен ОФЗ необходимо довнесение средств для ГО, то есть портфель не является пассивным источником дохода

- не самая простая формула для расчета количества фьючерсов (очень помог самодельный скрипт на питоне), кроме того, ряд параметров для формулы необходимо брать с других сайтов (типа rusbonds или futofz). На сайте есть калькулятор для хеджа в экселе, но к нему, на мой взгляд, некорректно написана инструкция, кроме того, есть сомнения в правильности его работы.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал