фьючерсы на офз

Нам не страшен Дядя Сэм: рынок ОФЗ перестал бояться санкций

- 03 августа 2017, 17:48

- |

О фьючерсах на ОФЗ читайте на www.futofz.moex.com/.

В последние дни рубль слабеет по отношению к доллару во многом из-за дешевеющей нефти. Также подписание Д. Трампом закона о новых санкциях негативно сказалось на отечественной валюте, которая вчера достигала 60,84. Однако рынок ОФЗ уже привык к потрясениям и почти никак не отреагировал на новости последних дней: доходности по итогам вчерашнего дня изменились в пределах +0,01/0,02 пп.

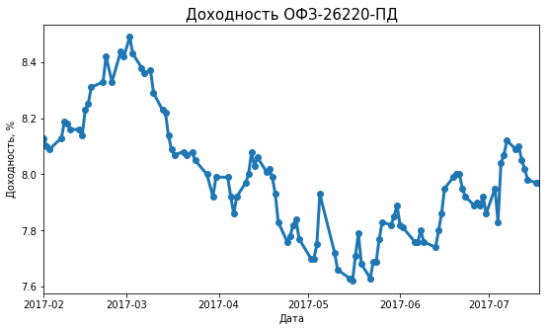

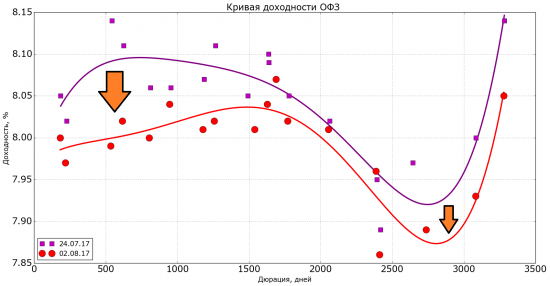

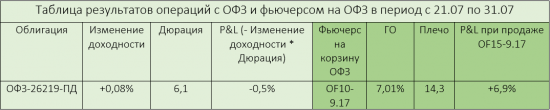

Вчера Минфин разместил два выпуска: 5-летние ОФЗ 26220 и 9-летние ОФЗ 26219, причем спрос в 2 раза превысил предложение. Это позволило продать бонды без премии к вторичному рынку: доходности составили 8, 09% и 7,98% соответственно. Инвесторы пока не реагируют на введение санкций и ослабление рубля, возможно, из-за избытка «медвежьих» настроений перед заседанием Конгресса. С 24 июня (2 дня до принятия им санкций) кривая доходности опустилась почти параллельно, что подтверждает факт об отсутствии паники на рынке ОФЗ на текущий момент.

( Читать дальше )

- комментировать

- 71 | ★1

- Комментарии ( 4 )

Страх и ненависть на рынке ОФЗ. Август начался

- 01 августа 2017, 13:34

- |

Подробнее о фьючерсах на ОФЗ: www.futofz.moex.com/

В пятницу Центробанк сохранил ставку на уровне 9%, что не потрясло рынок ОФЗ, так как прогнозы большинства участников рынка сбылись. ЦБ испугался отсутствия снижений инфляционных ожиданий, а также потенциального ослабления рубля на фоне американских санкций и волатильности цен на нефть. Тем самым Банк России решил не упрощать доступ к кредиту и оставить вложения в Россию на прежнем уровне привлекательности. Однако ЦБ утверждает, что пространство для снижения ключевой ставки в текущем году есть, поэтому уже на сентябрьском заседании ставка может опуститься до 8,5-8,75%.

За последний месяц кривая доходности ОФЗ на коротких и средних участках поднялась вверх, участок длинных гособлигаций не претерпел значительных изменений. Заседание ЦБ незначительно скорректировало доходности ОФЗ: ОФЗ-26219-ПД: +0,05 пп, 7,92%; ОФЗ-26220-ПД: +0,08 пп, 8,07%; ОФЗ-26214-ПД: +0,02 пп, 8,06%. Завтра стоит следить за итогами очередного аукциона ОФЗ.

( Читать дальше )

Интуристы на рынке ОФЗ: наперекор санкциям. Часть 2: в поисках высокой доходности

- 28 июля 2017, 11:59

- |

В предыдущей части мы узнали, какова была история нерезидентов на рынке ОФЗ. Теперь разберёмся, какие факторы влияют на решения иностранцев, инвестирующих в российские гособлигации.

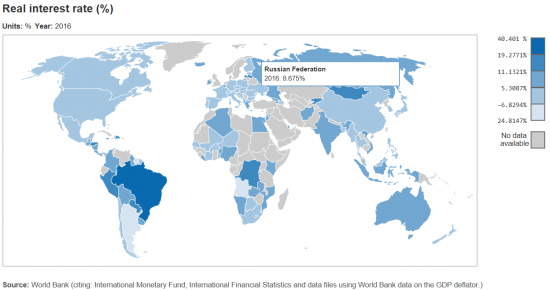

Реальная ставкаОчевидно, что каждый инвестор, рассматривая выгодность вложения, смотрит на реальную ставку. Так вот на рынке ОФЗ она уже несколько лет держится на высоком уровне (сейчас около 4,5%). Среди развивающихся стран Россия – один из лидеров по показателю реальной ставки, а в Европе и США реальная доходность значительно ниже. Для сравнения: реальные ставки на 2016 год в США: 2,2%, в Германии: 4,3%, во Франции: 5,1%, а в России: 8,7% (data.worldbank.org/indicator/FR.INR.RINR?end=2016&locations=US-DE-FR-RU&start=2014&view=chart). Чёткие и успешные действия ЦБ РФ по снижению инфляции делают реальную ставку достаточно высокой и привлекательной, поэтому многие иностранцы предпочитают западным и другим развивающимся странам Россию.

( Читать дальше )

Вашингтон или инфляция: в какую сторону уйдут ОФЗ к концу недели?

- 25 июля 2017, 14:56

- |

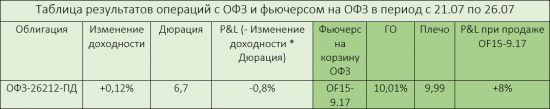

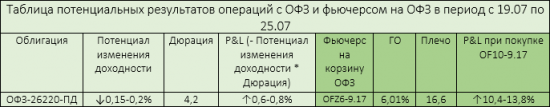

Конец прошлой недели принёс новости о снижении инфляции за счёт удешевления плодоовощных продуктов (да, лето наконец пришло) и окончания индексации тарифов ЖКХ. Комментарии ЦБ по этому поводу были позитивны: неожиданный рост инфляции был временным, а значит таргетирование уровня цен идёт по плану. В таких условиях Банк России мог бы спокойно понизить ставку до 8,75%, если бы не одно «но»: происки американцев. Сегодня в Конгрессе решат, каков будет новый пакет санкций, что уже увеличило доходности ОФЗ в понедельник (ОФЗ-266221-ПД: +0,07 пп, 8,09%). Реакция рынка на решение Конгресса будет основным фактором, влияющим на решение ЦБ в эту пятницу: отсутствие серьёзных коррекций убедит Банк России снизить ставку на фоне хорошей инфляции. Судя по котировкам фьючерсов на RUONIA, которая тесно связана с ключевой ставкой, ожидания рынка по поводу решения ЦБ сейчас разделились примерно 50 на 50. Следовательно, действия Банка России должны скорректировать стоимость гособлигаций в любом случае: снижение ставки увеличит цены гособлигаций, и наоборот. Обнадёживающим фактором для рынка ОФЗ является некатастрофичная реакция рубля на заседание Конгресса: USD/RUB (ЦБ) +0,72 на утро вторника (59,66 руб.).

( Читать дальше )

Интуристы на рынке ОФЗ: наперекор санкциям. Часть 1: история влияния

- 24 июля 2017, 13:24

- |

По данным ЦБ РФ в мае доля нерезидентов в ОФЗ достигла рекордных 30,7%, а в июне снизилась до уровня ниже 30%, но все равно осталась значительной. Так было не всегда: до 2012 года присутствие иностранных инвесторов на рынке ОФЗ было минимальным. Как же нерезиденты превратились из «темных лошадок» в одних из главных покупателей ОФЗ?

До либерализации финансового рынка России в 2012 году высокие издержки прямого участия отталкивали нерезидентов от вхождения на российский рынок ОФЗ. Однако это не ограничивало их аппетит к российскому риску: инвесторы использовали различные «прокси», а также покупали евробонды крупных российских компаний. Из деривативов, которыми пользовались нерезиденты, можно выделить кросс-валютные свопы и беспоставочные валютные форварды, которые часто заключались с российскими компаниями. Нашим компаниям было дешевле занимать в валюте, а потом «своповать» её в рубли, чем выпускать рублевый долг. А нерезиденты, у которых не было прямого доступа к российскому рынку, покупали производные финансовые инструменты, базовым активом которых были денежные потоки ОФЗ, у крупнейших мировых банков, имевших российские «дочки». Таким образом подобные операции оказывали влияние на рынок гособлигаций без прямого участия нерезидентов на нём.

( Читать дальше )

Йеллен обрадовала инвесторов в ОФЗ

- 13 июля 2017, 18:11

- |

Подробнее о фьючерсах на ОФЗ: www.futofz.moex.com/

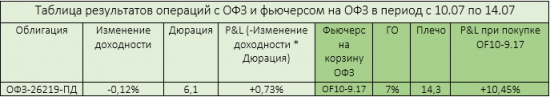

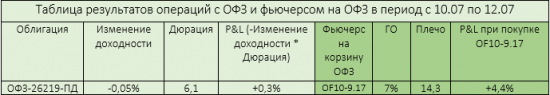

На текущей неделе заявление Джанет Йеллен о возможном пересмотре планов по повышению ставки удивило рынки облигаций: UST начали расти в цене, как и российские ОФЗ. Неожиданно плохая статистика по темпу инфляции в США даёт возможность ФРС сохранять реальную ставку на нейтральном уровне без повышения номинальной. Если ФРС 26 июля не поднимет ставку, это вызовет рост цены ОФЗ, так что при таком прогнозе выгодно было бы сейчас купить облигации Минфина. Следите за дальнейшими заявлениями представителей ФРС.

Рубль испытал большие проблемы во вторник, достигнув одного из самых высоких значений в 2017 году по отношению к доллару – 60,99.

Причиной послужили неожиданные новости об отрицательном сальдо счёта текущих операций во 2 квартале, которые заставили пересмотреть инвесторов взгляды насчёт стоимости рубля. Это немного повысило доходность по ОФЗ, но уже в среду рубль восстановился до значений, близких к 60, что положительно отразилось на цене облигаций Минфина. В будущем не ожидается укрепление рубля: избыток валютной ликвидности должен сокращаться, а поддержки со стороны цен на нефть ждать не приходится. В случае серьёзного удешевления рубля при прочих равных цена на ОФЗ может пойти вниз.

( Читать дальше )

Почему нельзя строить пирамиду РЕПО на фьючерсе ОФЗ

- 04 июля 2017, 09:40

- |

То есть до кризиса падения доллара и роста ключевой ставки.На сегодняшний день кривая купонного дохода по ОФЗ и кривая ключевой ставки Перевернута.

Поэтому многие стратегии которые декларирует биржа не работают, по крайней мере пока.

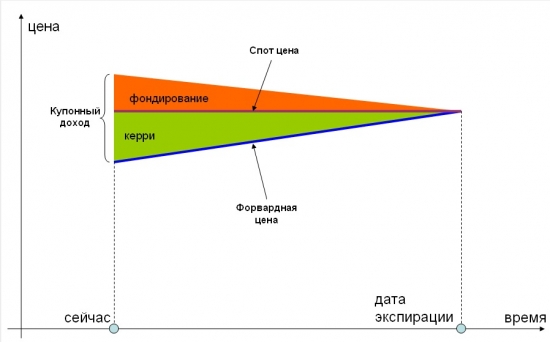

Вот так выглядят материалы с биржи ММВБ — это было до кризиса 2014г.

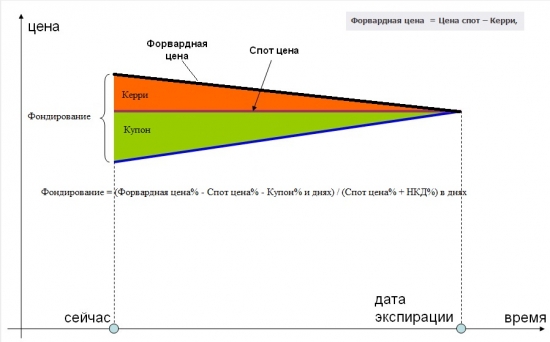

А вот так выглядит ситуация сейчас.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал