фундаментальный обзор

❗️На сколько будут расти ЭТИ АКЦИИ, если бизнес будет расти на 30% в год? Что в отчете? Что делать с акциями?

- 02 сентября 2024, 14:19

- |

💡Самую ценную информацию можно найти только из первоисточника, в нашем случае от представителей компаний, которые находятся внутри бизнеса и знают всю картину целиком. Мы специально для вас проведём прямой эфир с менеджментом Элемента, но сначала давайте глянем на отчет:

📊Результаты компании за 1п 2024г:

✅Выручка выросла на 29% до 19,8 млрд руб.

✅Прибыль увеличилась на 13% до 3,8 млрд руб.

🔥Рентабельность EBITDA — 28%

🔥ND/EBITDA — 0,2 (долговая нагрузка низкая и при такой высокой ставке это большой плюс — 👍)

Хорошие результаты, но есть ряд очень важных вопросов, на которые мы с Вами скоро получим ответы из первых уст 🤝

📌Узнаем, как решают проблему с износом оборудования и импортными поставками (сырье и оборудование)

📌Что будут делать с выкупленными акциями

📌На какой стадии новый завод «Микрон» и как он увеличит операционные показатели

📌Держит ли менеджмент акции компании

📌Планируют ли доп. эмиссию акций

📌Где видят справедливую стоимость акций «ПАО Элемент» через год и через 3 года

( Читать дальше )

- комментировать

- 360

- Комментарии ( 0 )

❗️❗️ГАЗПРОМ. 1 ТРЛН ПРИБЫЛИ, ЖДЕМ ДИВИДЕНДЫ❓❓

- 30 августа 2024, 15:28

- |

Новость: «Чистая прибыль Газпрома выросла более чем в 3 раза и составила 1,043 трлн рублей!»

Прибыль за весь 2022 год составила 1,3 трлн рублей, а в 2023 году и вовсе была отрицательной, а здесь 1 трлн рублей и всего лишь за полгода. Давайте разбираться!

📊Результаты за 1п 2024 года:

✅Выручка увеличилась на 23,7% до 4,1 трлн руб.

✅EBITDA увеличилась на 19% до 1,46 трлн руб.

✅Чистая прибыль выросла в 3,5 раза до 1,04 трлн руб.

✅Скор. чистая прибыль выросла всего лишь на 26% и составила 779 млрд руб.

💰РАСЧЕТНЫЙ ДИВИДЕНД ЗА 1 ПОЛУГОДИЕ — 16,45 РУБ. НА ОДНУ АКЦИЮ (12,8% ДОХОДНОСТИ).

Неплохо, но будет ли компания его выплачивать? Хороший вопрос, не правда ли?

Чистый денежный поток от основной деятельности составил всего лишь 430 млрд руб., снизившись на 37%. При этом свободный денежный поток отрицательный (-627,7 млрд руб.), то есть деньги из компании уходят (денежные средства уменьшились на 757,5 млрд руб.).

✍️Не думаю, что компания будет нацелена на выплату дивидендов, хотя чудес исключать, конечно, не стоит.

( Читать дальше )

❗️❗️НОВАТЭК. СЕРЬЕЗНО, ТАК ДЕШЕВО??? Может есть причина и ЛУЧШЕ ПРОДАТЬ❓❓

- 29 августа 2024, 11:31

- |

Акции торгуются уже так, как будто АРТИК СПГ-2 не будет, Мурманского СПГ не будет, других проектов не будет, да и еще СПГ с Ямал-СПГ покупать никто не будет.

По котировкам хорошо видно, как рынок бывает иррациональным. Могут ли пойти акции ниже? Конечно могут, эмоции толпы — это страшная штука. Но ниже 1000 рублей — это дешево. Будет 900 (хотя уже было на днях), хорошо, будем покупать. Будет 800 рублей, отлично, будем тарить.

Новатэк

(P/E — 4,5🔘EV/EBITDA — 3,2)

Газпром

(P/E — отриц.🔘EV/EBITDA — 4,5)

Татнефть

(P/E — 4,7🔘EV/EBITDA — 3,4)

Газпром нефть

(P/E — 4,7🔘EV/EBITDA — 3,2)

👆Серьезно, компании без сильного роста операционных результатов в ближайшие годы стоят дороже?

Ниже 1000 рублей ПОКУПАЕМ У ПЕССИМИСТОВ, чтобы куда дороже продать ОПТИМИСТАМ (или оставить насовсем, уж слишком хороша компания)

❗️Здесь писал, что подвижки по АРТИК СПГ-2 есть, что теневой флот тоже формируется.

❗️❗️Здесь писал, что Новатэк — это не только СПГ!

💰Кстати Новатэк объявил дивиденды за 1п 2024 года в размере 35,5 рублей на одну акцию, а за 2 полугодие можно ожидать повыше выплату.

( Читать дальше )

❗️❗️Акции Полюса - лучший кандидат из золотодобытчиков или лучше ПРОДАТЬ?❗️❗️

- 28 августа 2024, 16:05

- |

С начала года золото выросло на 22% и находится на исторических максимумах (>2500$ за унцию). Такая цена на благородный металл и ослабление рубля должны были привести к сильным финансовым результатам Полюса.

📊Результаты за 1п 2024 года:

⛏ Объем добычи руды +38% г/г

🔅 Производство золота +3% г/г

✅Выручка увеличилась на 35% до 248 млрд руб.

✅Опер. прибыль выросла на 50% до 159 млрд руб.

Себестоимость растет более медленными темпами, не зря же у Полюса самая низкая себестоимость в мире.

🔥Чистая прибыль показала рост в 3,4 раза до 143 млрд руб.

Прибыль нужно скорректировать на разовые статьи (прибыль от переоценки ПФИ, от курсовой переоценки, от прекращенной деятельности).

✔️Скор. чистая прибыль составила 110,5 млрд руб. (рост на 29% г/г)

После «мутного байбэка», как Вы помните, сильно выросла долговая нагрузка (в 3 раза). Но при этом ND/EBITDA находится на комфортном уровне ≈ 1,4, хотя осадочек остался.

Кстати компания не спешит досрочно погашать долги, но на самом деле это ей сильно и не нужно.

( Читать дальше )

💰 BTC выглядит слабо на фоне успехов S&P500 и золота.

- 20 августа 2024, 19:14

- |

В то время, как индекс S&P500 почти подобрался к историческому максимуму, а золото и вовсе продолжает устанавливать новые исторические максимумы, первая криптовалюта Bitcoin продолжает оставаться в 25% от своего максимума, установленного еще 14 марта этого года.

При этом в новостях все довольно оптимистично. Аналитики отчитываются о «капитуляции» майнеров, что исторически совпадало с локальным дном рынка. Так же приходят данные о покупках крупных кошельков. Ну и думаю вы заметили, что про Mt Gox все уже давно забыли.

Последние крупные ликвидации покупателей прошли уже 2 недели назад и сейчас соотношение покупателей и продавцов в бессрочном фьючерсе BTCUSDT по данным Binance имеет перевес первых: 63,5% покупателей против 36,5% продавцов, что так же может свидетельствовать о вероятности продолжения нисходящего движения.

Ну а со стороны американских спотовых BTC ETF пока сильного интереса нет. После откупа 7-8 августа финансовые притоки утихли. Но я бы отметил, что они все же демонстрируют рост в последние 3 торговых дня.

( Читать дальше )

✔️📈💰 Bitcoin смог стабилизироваться.

- 08 июля 2024, 19:13

- |

👉Как и писал ранее, в отсутствие новостей о движениях на балансе Mt Gox курс вполне может стабилизироваться. На данный момент новых сообщений о движениях так и не поступало, а последней новостью была информация, что некоторым инвесторам Mt Gox придется ждать до 3-х месяцев.

👉В тоже время Правительство Германии продолжает избавляться от BTC и сегодня перевело 1000 BTC на биржу для продажи.

👆🏻Вполне логично, что на выходных новостей не поступало — распорядители и правительство просто были на выходном. Это значит, что негатив вновь может вернуться — поэтому в эйфорию впадать не стоит.

👉Cryptoquant сообщает, что капитуляция среди краткосрочных держателей быстро нарастает. Так же ранее заявлялось о распродажах со стороны майнеров. Обычно это сигналы на прохождение дна рынка.

👉При этом клиентам BTC ETF фондов пятничные цены понравились и они приобрели BTC на 143,1 млн. USD, что стало крупнейшим притоком средств в BTC от ETF фондов как минимум за последние 3 недели.

👉Соотношение покупателей и продавцов в бессрочном фьючерсе BTCUSDT по данным Binance имеет перевес покупателей: 68,7% покупателей против 31,3% продавцов, что указывает на вероятность продолжения нисходящей тенденции. По сравнению с пятницей видно, что перекос начинает выправляться — но все еще высок.

( Читать дальше )

💰📉MtGox вновь давит на криптовалютный рынок.

- 29 мая 2024, 14:13

- |

👉После проблем в 2014 году с биржей MtGox курс BTCUSD упал на 70%. Спустя более 10 лет пользователи похоже что получат свои активы. Ожидается, что всего планируется распределить 142 000 BTC, 143 000 BCH и 69 млрд JPY. Учитывая, что за прошедшие 10 лет BTC вырос более чем в 55 раз, у получателей активов будет достаточно высокое желание зафиксировать прибыль.

👆🏻Данные слухи распространяются не первый раз, но сейчас, похоже, все серьезно. По крайней мере представители MtGox подтвердили эти сообщения.

👉Не могу сказать, что данный объем в случае продажи не окажет влияния на рынок. По текущим ценам 142 000 BTC составляют примерно 9 656 млн. USD. Для сравнения, общий объем покупок все BTC ETF в США на текущий момент составляет 13 732 млн. USD. Таким образом над криптовалютным рынком навис жирный такой «черный лебедь». Если начнутся массовые распродажи, то стоит понимать, что никакой технический анализ, соотношение покупателей и продавцов на фьючерсах — работать не будут. При этом я не жду, что это событие приведет к коррекции на какие-нибудь 50-70%. Но сходить к 200-дневной скользящей, которая находится сейчас на отметке 55 277 — вполне можно.

( Читать дальше )

📊💰 ETFы на BTC выкупили просадку криптовалютного рынка. Анализируем дальнейшее поведение BTCUSDT.

- 06 мая 2024, 13:41

- |

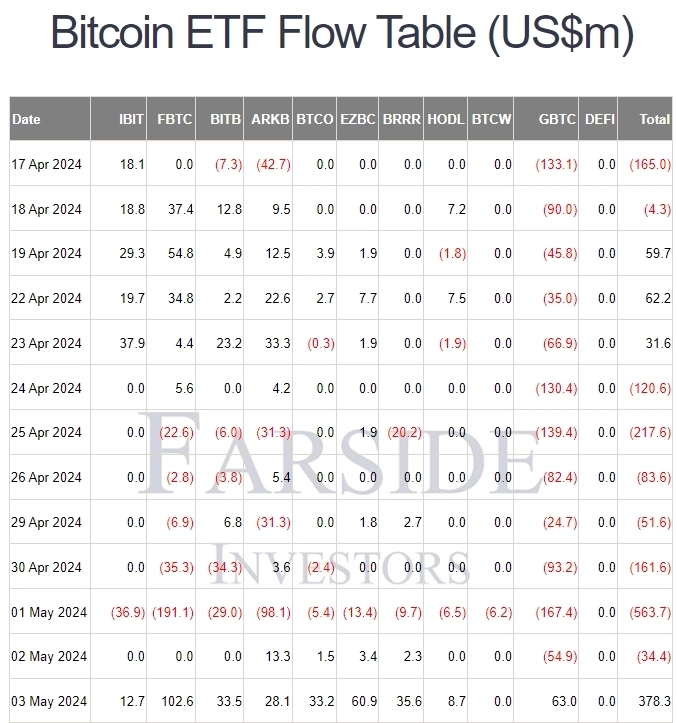

👉По данным Farside, в пятницу 03.05 американские Bitcoin ETF прервали 7-дневный период оттока средств и закупились на максимальную за последние 3 недели сумму в 378,3 миллиона USD.

👆🏻Примечательно, что даже фонд GBTC от Grayscale зафиксировал положительный финансовый приток. Могу ошибаться, но это наблюдается впервые с момента его запуска.

👉Данное поведение инвесторов еще раз указывает на важность уровня поддержки в диапазоне 57800 — 60800.

👉Соотношение покупателей и продавцов в бессрочном фьючерсе BTCUSDT на Binance по данным Coinglass указывает на снижение соотношения покупателей и продавцов и сейчас имеет близкие к паритету значения: 53,18% покупателей против 46,82% продавцов, что указывает на неопределенность рынка.

( Читать дальше )

Фундаментальный анализ компании Инарктика

- 30 января 2024, 19:56

- |

Уже традиционно выделил плюсы и минусы, и покопался в инвестиционных идеяъ. Анализ сделан на данных за 6 месяцев 2023.

Заметили ошибку или неточность в разборе? Буду благодарен если укажете на это.

Ссылка на файл с анализом:

disk.yandex.ru/i/vP4JPikShh_jYw

Почему вы думаете, что экономика России слаба? Она очень даже ничего! Смотрите свежую статистику

- 24 января 2024, 12:21

- |

Привет, друзья! Сегодня давайте разберем свежие данные от Банка России по внешнему сектору. В центре внимания у меня три ключевых показателя. Первые два — торговый баланс и счет текущих операций. С щедрым плюсом в 118,3 и 50,2 млрд долларов соответственно, эти цифры создают предпосылки для стабильности национальной валюты.

Всем нам известен «плавающий» курс, и его формирование связано с балансом входящих и исходящих валютных потоков. Экспорт тут — на высоте, перекрывает импорт, а счет текущих операций приносит нам дополнительные 50 млрд долларов в год. Но помним, что глава ЦБ ранее говорила о связи девальвации с сокращением торгового баланса. Последние месяцы принесли изменения в ограничения по движению капитала, которые должны были вскоре быть отменены. Но сегодня правительство сказало, что делать это не стоит.

Первый вице-премьер Андрей Белоусов, про которого я не просто так писал на днях, сказал сегодня о решении правительства продлить обязательную продажу и репатриацию валютной выручки по крайней мере до конца 2024 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал