фундаментальный обзор

Фундаментальный анализ компании Инарктика

- 30 января 2024, 19:56

- |

Уже традиционно выделил плюсы и минусы, и покопался в инвестиционных идеяъ. Анализ сделан на данных за 6 месяцев 2023.

Заметили ошибку или неточность в разборе? Буду благодарен если укажете на это.

Ссылка на файл с анализом:

disk.yandex.ru/i/vP4JPikShh_jYw

- комментировать

- Комментарии ( 0 )

Почему вы думаете, что экономика России слаба? Она очень даже ничего! Смотрите свежую статистику

- 24 января 2024, 12:21

- |

Привет, друзья! Сегодня давайте разберем свежие данные от Банка России по внешнему сектору. В центре внимания у меня три ключевых показателя. Первые два — торговый баланс и счет текущих операций. С щедрым плюсом в 118,3 и 50,2 млрд долларов соответственно, эти цифры создают предпосылки для стабильности национальной валюты.

Всем нам известен «плавающий» курс, и его формирование связано с балансом входящих и исходящих валютных потоков. Экспорт тут — на высоте, перекрывает импорт, а счет текущих операций приносит нам дополнительные 50 млрд долларов в год. Но помним, что глава ЦБ ранее говорила о связи девальвации с сокращением торгового баланса. Последние месяцы принесли изменения в ограничения по движению капитала, которые должны были вскоре быть отменены. Но сегодня правительство сказало, что делать это не стоит.

Первый вице-премьер Андрей Белоусов, про которого я не просто так писал на днях, сказал сегодня о решении правительства продлить обязательную продажу и репатриацию валютной выручки по крайней мере до конца 2024 года.

( Читать дальше )

Яндекс

- 16 января 2024, 18:43

- |

Yet another indexer – еще один индексатор. Таково было рабочее название поисковой системы, которую разработали в середине 90-х программисты Аркадий Волож и Илья Сегалович. Длинное название урезали до знакомого нам «Яндекс». Начинали свой бизнес будущие основатели Яндекса с компании CompTek, занимавшейся автоматизацией рабочих мест и поставкой компьютеров. Сайт yandex.ru был запущен в 1997 году.

Уникальными преимуществами Яндекса стали изначально ориентированный на русский язык алгоритм поиска, минималистичный сайт, революционная контекстная реклама и опытный менеджмент, который на волне интереса к интернету не соблазнился щедрыми предложениями инвесторов и не продал контрольный пакет, как Озон или Рамблер. Яндекс сам по себе приносил мало денег, но держаться на плаву помогал более стабильный CompTek.

В 2000 году Baring Vostok Capital Partners и UFG купили 35,7% акций стартапа за 5,28 млн. долларов. Тогда команда Яндекса состояла из 25 человек, а все данные помещались на одном сервере. В тот год мы узнали знаменитый рекламный лозунг: «Яндекс. Найдется все!»

( Читать дальше )

Фундаментальный анализ Черкизово

- 03 января 2024, 13:48

- |

Как всегда — выделил плюсы и минусы, а также постарался найти инвестиционные идеи. Анализ сделан на данных за 6 месяцев 2023.

Заметили ошибку или неточность в разборе? Буду благодарен если укажете на это.

Ссылка на файл с анализом:

disk.yandex.ru/d/GZtBjZ_k3_JIzg

Фундаментальный анализ компании Ozon

- 05 декабря 2023, 07:54

- |

Как всегда — выделил плюсы и минусы, а также постарался найти инвестиционные идеи. Анализ сделан на данных за 9 месяцев 2023.

Заметили ошибку или неточность в разборе? Буду благодарен если укажете на это.

Ссылка на файл с анализом:

disk.yandex.ru/i/eFhLkguzLClpBA

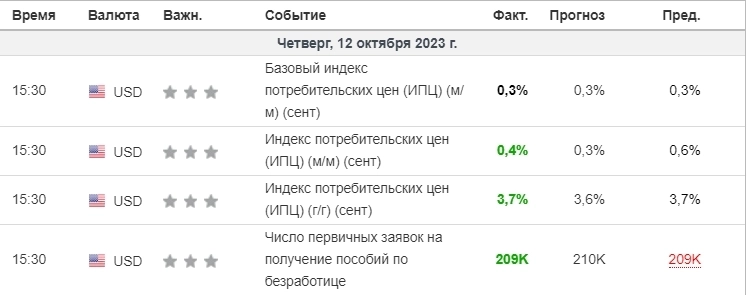

📉USD отреагировал резким укреплением на данные по инфляции в США. Анализ индекса доллара DXY.

- 12 октября 2023, 17:11

- |

👉Недавно опубликованные данные по ИПЦ в США оказались выше ожиданий. Прирост цен за месяц составил +0,4% против ожиданий в +0,3%, годовой показатель остался на прежнем уровне в +3,7% при ожиданиях в +3,6%.

👆🏻Не смотря на то, что разница между прогнозом и фактом составила всего +0,1%, доллар отреагировал резким укреплением. Всего за 30 минут индекс доллара DXY вырос на 0,35%.

👉Средний прирост ИПЦ в 2023 году на данный момент составляет +0,322%, что указывает на годовую динамику в +3,866%. Среднее значение ИПЦ за последние 3 месяца при этом составляет +0,4%, что уже указывает на динамику +4,8 г/г. Как мы видим, динамика последних 3-х месяцев указывает на ускорение инфляционных темпов, что является сигналом к тому, что ФРС необходимо сделать больше для приведения инфляции к целевому значению в 2%.

👉Текущий инфляционный импульс совпал с ростом цен на нефть и совпадение это — не случайно, о чем уже не раз писалось на данном канале.

👉Если взглянуть на показатели ИПЦ в разрезе по категориям, то по итогам сентября снижение цен наблюдалось в категориях: коммунальный газ (-1,9%), подержанные авто (-2,5%), одежду (-0,8%) и медицинские товары (-0,3%).

( Читать дальше )

Фундаментальный анализ компании NovaBev Group (Белуга)

- 04 октября 2023, 07:02

- |

Заметили ошибку или неточность в разборе? Буду благодарен если укажете на это.

Ссылка на файл с анализом:

disk.yandex.ru/i/TY6iE-cxcxNeow

📊Инфляция в США оказалась выше ожиданий. Обзор данных по инфляции в США и прогноз по индексу доллара DXY.

- 14 сентября 2023, 11:21

- |

👉Сегодня были опубликованы данные по ИПЦ в США за август. В месячном выражении инфляция подросла на +0,6%, что совпало с ожиданиями аналитиков. Годовые показатели в тоже время оказались выше ожиданий и составили +3,7%.

👉Базовый ИПЦ (без учета цен на энергию и продукты питания) вырос по итогам августа на +0,3%, что оказалось выше ожиданий в +0,2%. В годовом исчислении базовый ИПЦ снизился с 4,7% до 4,3%.

👆🏻Месячный прирост ИПЦ в +0,6% стал самым большим показателем за последние 14 месяцев, с июня 2022 года.

👉Таким образом средний рост ИПЦ в 2023 году составляет +0,3125%, что указывает на динамику в +3,75% годовых. При этом динамика последних 3-х месяцев указывает на среднее значение прироста ИПЦ в +0,3333%, что соответствует +4% в годовом исчислении. Как мы видим, текущая динамика не соответствует целевым значениям, при этом мы наблюдаем ускорение темпов, что может указывать на недостаточное ужесточение ДКП. При сохранении текущих среднемесячных темпов роста ИПЦ мы можем получить годовой ИПЦ выше 4% уже по итогам января 2024, так как эффект высокой базы 2021 — 2022 годов уже полностью нивелирован. Напомню, что рынок закладывает 40% вероятности на понижение ставки в мае 2024 и более 60% вероятности понижения ставки в июне 2024.

( Читать дальше )

📊Финальные данные по инфляции в Европе совпали с первичными показателями.

- 18 августа 2023, 16:04

- |

👉Сегодня были опубликованы финальные данные по ИПЦ в ЕС, которые в точности, до каждого пункта, совпали с первичными данными, которые я разбирал 31.07. Как я писал ранее, данные, на мой взгляд, не самые позитивные, так как цены на услуги продолжают расти. Так же риски создаёт последний рост цен на нефть, что может отразиться в ценах уже в августе.

👆🏻В тоже время пришла новость, что Европа заполнила газовые хранилища до уровня в 90%, который необходим для зимы. При этом сильного разгона цен в этот раз не произошло, что определенно скажется позитивно как на ценах производителей, так и на ИПЦ.

👉Ранее прогнозы аналитиков разошлись. Так, Bloomberg считает, что ЕЦБ снова повысит ставку на 0,25%. В тоже время аналитики Reuters ожидают паузу.

👉Так же Kazaks вчера высказался, что любые дополнительные повышения ставки ЕЦБ будут небольшими. Т.е. не исключил дополнительного повышения ставки.

👆🏻Но, как мы видим, рынок совершенно не отреагировал на финальные данные ИПЦ. Связано это с возросшими ожиданиями дальнейшего ужесточения ДКП от ФРС. Так же можно отметить текущую инвестиционную привлекательность USD, так как там сейчас наблюдается положительная реальная доходность (доходность облигаций за вычетом инфляции), а в Европе она на данный момент отрицательная.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал