фундаментальный Анализ

OZON: Рекордная гонка прибыли и первые дивиденды на финише

- 12 ноября 2025, 22:16

- |

Российский маркетплейс-гигант OZON представил финансовые результаты за 9 месяцев 2025 года, и это не просто отчёт — это заявление о выходе на новую орбиту рентабельности. Компания не просто растёт, она начинает щедро делиться успехом с инвесторами. Давайте разберемся, что стоит за этой победной речью.

💣 Абсолютный рекорд по скорости роста

OZON уверенно лидирует среди всех публичных российских компаний по темпам роста выручки:

· Выручка: 688,6 млрд руб. (+73% г/г)

· Скор. EBITDA: 113,2 млрд руб. (+157% г/г) — показатель операционной эффективности бьет все рекорды.

· GMV (товарооборот): 2,9 трлн руб. (+51% г/г) — фундамент будущих доходов.

Главный сигнал: компания вплотную подошла к чистой прибыли. Чистый убыток сократился до символических -4,6 млрд руб. против -41,9 млрд руб. год назад. А в третьем квартале мы уже увидели чистую прибыль в 2,9 млрд руб.

🔍 Где рождается прибыль? Два кита успеха OZON

( Читать дальше )

- комментировать

- 425

- Комментарии ( 1 )

Ростелеком: Изменение дивидендной политики. Стоит ли покупать акции компании?

- 12 ноября 2025, 15:19

- |

На данный момент у ПАО «Ростелеком» действует дивидендная политика, принятая в апреле 2025 года. Ее положение основано на выплате дивидендов не ниже 50% от скорректированной чистой прибыли по МСФО за отчетный период.

Совет директоров «Ростелекома» и профильный комитет обсудят новую стратегию компании до конца ноября 2025 года, сообщил президент компании Михаил Осеевский.

В обновленной стратегии также будет учтено изменение дивидендной политики. Ранее представители компании заявляли, что политика по выплате дивидендов сохранит преемственность, а их размер будет постепенно увеличиваться.

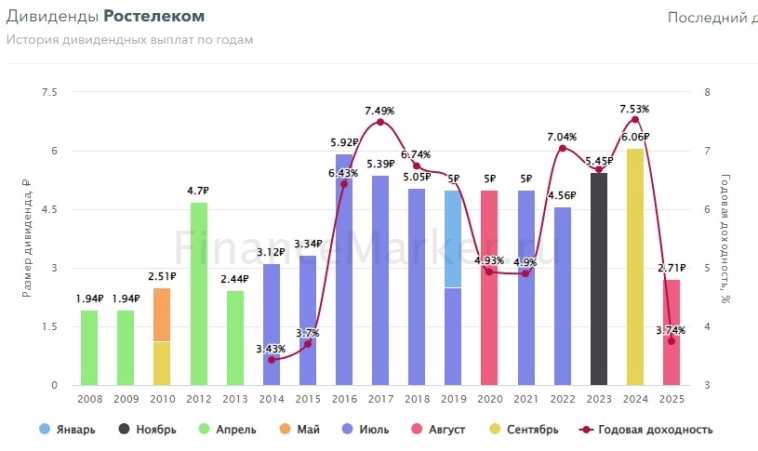

График дивидендных выплат Ростелекома отражает стабильные ежегодные выплаты с 2014 года в диапазоне от 3.43 до 7.49 % годовых.

Финансовые отчеты МСФО на протяжении долгого периода демонстрировали стабильный рост чистой прибыли компании.

( Читать дальше )

Фундаментальный анализ ПАО «НОВАТЭК» | откябрь 2025

- 11 ноября 2025, 20:37

- |

Тикер: NVTK

Отрасль: Энергетика | Нефтегазовая отрасль

Сайт: www.novatek.ru/ru/investors

Анализ в PDF можно скачать тут

ЗНАКОМСТВО С БИЗНЕСОМ

Чем занимается компания?

ПАО «НОВАТЭК» является независимой нефтегазовой компанией, занимающейся приобретением, разведкой и разработкой участков недр и добычей, переработкой и реализацией углеводородного сырья. Группа поставляет свой природный газ и жидкие углеводороды на внутренний рынок России и на международные рынки.

Месторождения и лицензионные участки дочерних и зависимых обществ «НОВАТЭКа» расположены преимущественно в Ямало-Ненецком автономном округе, крупнейшем в мире регионе по добыче природного газа, на долю которого приходится около 80% добычи газа в России и приблизительно 15% мирового объема добычи газа.

В 2024 году на долю Компании пришлось 12,1% общероссийской добычи природного газа. Доказанная ресурсная база углеводородов составляет 17 506 млн бнэ, в том числе 2 425 млрд куб. м газа и 190 млн тонн жидких углеводородов (ЖУВ). Обеспеченность Компании доказанными запасами по состоянию на конец 2024 года составила 26 лет.

( Читать дальше )

Fix Price: Итоги 9М2025. Рост через экспансию, но прибыль тает на глазах

- 10 ноября 2025, 21:04

- |

Начинаем неделю разбором отчетности лидера российского ритейла низких цен — компании «Фикс Прайс». Итоги первых девяти месяцев 2025 года рисуют неоднозначную картину: компания продолжает агрессивную экспансию, но ее финансовая эффективность вызывает серьезные вопросы.

📊 Ключевые цифры: рост есть, но прибыли нет

· Выручка: 227,8 млрд руб. (+5,0% г/г)

· Скор. EBITDA: 26,4 млрд руб. (-13,4% г/г)

· Чистая прибыль: 6,4 млрд руб. (-50,6% г/г)

🔍 Детализация: что стоит за цифрами?

Драйверы роста: только новые площади

Положительная динамика выручки обеспечена исключительно за счет физического расширения сети. Розничная выручка выросла на 9,4%, чему способствовало увеличение числа магазинов на 10,5% г/г. Только в 3-м квартале компания открыла 150 новых точек. Однако показатель LFL-продаж, который отражает динамику существующих магазинов, вырос лишь на 1,3%, что говорит о стагнации Like-For-Like и отсутствии органического роста.

( Читать дальше )

OZON возвращается! Завтра пробитие дна или ракета?

- 10 ноября 2025, 17:39

- |

Покупать со скидкой на маркетплейсе? ХА! Как насчёт покупать со скидкой САМ маркетплейс?😎

🛒Бумаги Озона снова начнут торговаться с 11 ноября — спустя полтора месяца после приостановки торгов. Теперь обращаться на бирже будут не депозитарные расписки, а натуральные человеческие акции. Бумаги продолжат торговаться под прежним тикером OZON (что кстати редкость, до этого «возвращенцы» обычно меняли свой тикер).

Тарить акции после редомициляции или нет? В преддверии возврата Озона на биржу, делаю свежий авторский разбор.

Чтобы не пропустить самое важное и интересное, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

Итак, завтра — долгожданный первый день торгов акциями ПАО «Озон». Многие мои знакомые уже держат нетерпеливо дрожащие пальцы над кнопкой «Купить на всю котлету!» в брокерских приложениях. Честно говоря, кстати, может и правильно делают💁♂️

📊Финансовые результаты (с пылу, с жару)

Буквально сегодня Озон выкатил ожидаемо сильный отчёт за 3 квартал 2025:

( Читать дальше )

Усиленные Инвестиции: итоги недели 1-7 ноября

- 10 ноября 2025, 01:03

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу параметров по ценным бумагам:

- Портфель на неделе вырос на 1.2%, против индекса Мосбиржи +1.6%

Рынок в начале недели рос на заявлении Трампа, что США не рассматривают отправку ракет Tomahawk Украине (РБК), но затем снижался на предложении Белоусова немедленно возобновить ядерные испытания (Интерфакс).

В конце недели на индекс Мосбиржи повлияло снижение акций Лукойла, связанное с отзывом предложения Gunvor о покупке зарубежных активов после заявления Минфина США о том, что он не даст компании лицензию до окончания боевых действий (РБК). Но после рынок отскочил на заявлении премьер-министра Венгрии о том, что РФ и США осталось решить всего пару вопросов для проведения саммита (ТАСС).

- Валютная позиция выросла на 0.2% на фоне снижения цен на нефть (Brent -1.8% Urals -2.2%)

Минфин и ЦБ РФ в с 10 ноября по 4 декабря сократят общий объем продаж валюты с 9.54 млрд руб до 9.04 млрд руб в день (Интерфакс) - Яндекс снизился на 1.5%. Яндекс первым в России запускает линейку ИИ-помощников для рекламодателей и рекламных площадок (Пресс-релиз компании)

( Читать дальше )

Лента: рекорды роста на фоне испытаний для маржи. Итоги 9 месяцев 2025

- 07 ноября 2025, 20:29

- |

Давайте сделаем сегодня разбор отчётности «Ленты» — ритейлера, который не просто растёт, а задаёт темп всей отрасли. Цифры за 9 месяцев 2025 года впечатляют, но скрывают за собой важные вызовы. Давайте заглянем за кулисы финансовых показателей.

⚡ Рекордная динамика: двигаемся к триллиону

Компания демонстрирует пушечные темпы роста, уверенно приближаясь к своей стратегической цели — выручке в 1 трлн рублей к концу года.

· Выручка: 781,4 млрд руб. 📈 (+25,1% г/г)

· Операционная прибыль: 38,4 млрд руб. (+31,6% г/г)

· Чистая прибыль: 24 млрд руб. 🚀 (+56,8% г/г) — здесь сыграло на руку снижение процентных расходов на фоне падения ключевой ставки.

Что стоит за этим ростом?

Взрывная экспансия: за период открыто 1143 новых магазина — это более чем вдвое превышает годовой план! Особенно заметен вклад формата «у дома» (+30% к выручке), который стал главным драйвером. Онлайн-канал также уверенно прибавил +15,4%.

( Читать дальше )

Яндекс обновил максимумы: выручка преодолела триллион, а прогнозы — взлетают

- 05 ноября 2025, 21:28

- |

Рост стал новой нормой для Яндекса. По итогам 9 месяцев 2025 года компания не просто показала уверенную динамику, а представила по-настоящему сильный отчёт, вслед за которым последовало повышение ключевых ориентиров. Давайте разберёмся, что стоит за этими цифрами и куда движется одна из ведущих IT-компаний.

🏆 Ключевые финансовые показатели: рост и эффективность

Консолидированная выручка впервые за 9 месяцев перешагнула психологически важную отметку в 1 трлн рублей (+33% г/г). Это не просто рост, а ускорение бизнес-машины Яндекса.

Что еще важнее — рост выручки транслируется в рост прибылей:

· Скор. EBITDA: 193 млрд руб. (+38% г/г).

· Скор. Чистая прибыль: 87,9 млрд руб. (+26% г/г).

Рентабельность по EBITDA увеличилась до 19,2%, что красноречиво говорит об эффективности операционной деятельности.

🔍 Детализация выручки: где самые мощные двигатели?

Распределение выручки наглядно демонстрирует успех стратегии диверсификации:

( Читать дальше )

Любые апсайды в акциях возникают из недооценки рисков аналитиками

- 05 ноября 2025, 14:16

- |

Люди очень любят целевые цены, чтобы понимать какой у акций потенциал.

На самом деле конечно все эти целевые цены и потенциал роста акций возникают из недооценки тех или иных рисков:)

Вот допустим есть компания АBC.

И мы посчитали, что

её справедливая цена на 50% выше текущей.

Но давайте будем реалистами:

Добавим сюда риск рецессии в 2026 году, небольшую вероятность, например 30%.

Сразу целевая приседает на 20%.

Добавим сюда риск роста налогов, например с вероятностью 30% рост налога на прибыль с 25 до 35%.

Целевая цена еще -10%.

А если мы еще предположим, что процентная ставка так и не снизится, а останется на текущем уровне 16,5%, то потенциал роста акций и вовсе испаряется в ноль.

==============================

Аналогично, мы (аналитики) можем нарисовать любой ценник акциям на IPO, если не просто недооценить риски, а немного переоценить перспективы.

Аналы в таких случаях берут 100% вероятность существенного роста выручки в ближайшие годы.

Это самая распространенная ошибка прогнозирования пожалуй.

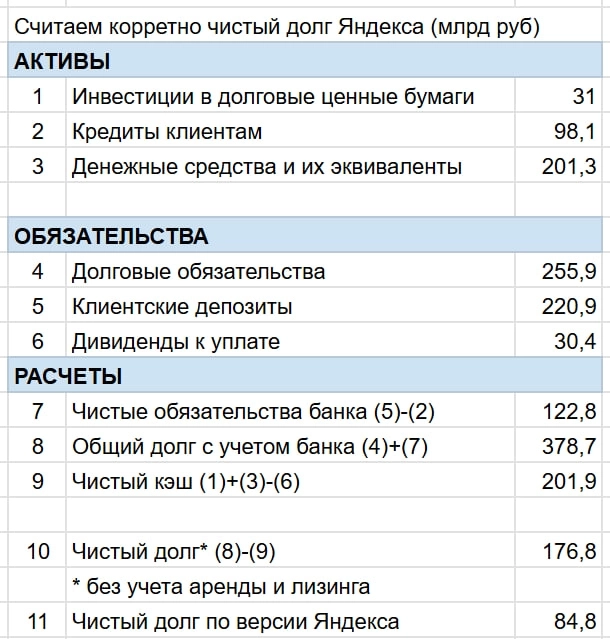

Пытаемся правильно посчитать чистый долг Яндекса по итогам 3 кв 2025:

- 03 ноября 2025, 16:46

- |

К вопросу который я тут вам задавал сегодня...

Теперь показываю, как я считаю чистый долг Яндекса, который получается в 2 раза выше, чем сообщает сама компания.

А вы тут в комментариях можете со мной поспорить, потому что я тоже могу ошибаться

Вот собственно табличка с расчетом:

Правильный долг Яндекса получается в 2 раза больше, чем отчетный.

В целом он низкий конечно, поэтому не сильно критично (у OZON правильный расчет долга более важен).

Но всё же.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал