Блог им. PAleksey

Фундаментальный анализ ПАО «НОВАТЭК» | откябрь 2025

- 11 ноября 2025, 20:37

- |

Тикер: NVTK

Отрасль: Энергетика | Нефтегазовая отрасль

Сайт: www.novatek.ru/ru/investors

Анализ в PDF можно скачать тут

ЗНАКОМСТВО С БИЗНЕСОМ

Чем занимается компания?

ПАО «НОВАТЭК» является независимой нефтегазовой компанией, занимающейся приобретением, разведкой и разработкой участков недр и добычей, переработкой и реализацией углеводородного сырья. Группа поставляет свой природный газ и жидкие углеводороды на внутренний рынок России и на международные рынки.

Месторождения и лицензионные участки дочерних и зависимых обществ «НОВАТЭКа» расположены преимущественно в Ямало-Ненецком автономном округе, крупнейшем в мире регионе по добыче природного газа, на долю которого приходится около 80% добычи газа в России и приблизительно 15% мирового объема добычи газа.

В 2024 году на долю Компании пришлось 12,1% общероссийской добычи природного газа. Доказанная ресурсная база углеводородов составляет 17 506 млн бнэ, в том числе 2 425 млрд куб. м газа и 190 млн тонн жидких углеводородов (ЖУВ). Обеспеченность Компании доказанными запасами по состоянию на конец 2024 года составила 26 лет.

Бизнес-модель «НОВАТЭКа» охватывает весь цикл производства углеводородов и СПГ: разведку, добычу, переработку, сжижение и реализацию конечной продукции потребителям. В 2024 году «НОВАТЭК» вел коммерческую добычу углеводородов на 29 месторождениях.

Совместные предприятия Группы (данные на 2021 год, так как после начала СВО Компания более не публикует эту информацию):

- ООО «Арктик СПГ 2» (доля владения 60%) реализует проект по строительству на полуострове Гыдан завода по производству сжиженного природного газа на ресурсной базе Салмановского (Утреннего) месторождения. Проектная мощность завода составит 19,8 млн тонн в год (три линии по 6,6 млн тонн СПГ в год каждая).

- ОАО «Ямал СПГ» (доля владения 50,1%) реализует проект по добыче, сжижению и поставкам природного газа на ресурсной базе Южно-Тамбейского месторождения в ЯНАО. Проектная мощность завода по сжижению после запуска четвертой линии в мае 2021 года составляет 17,4 млн тонн СПГ в год (по 5,5 млн тонн первые три линии и 0,9 млн тонн четвертая линия).

- АО «Арктикгаз» (доля владения 50%) ведет добычу на Самбургском, Уренгойском, Восточно-Уренгойском и Северо-Есетинском месторождениях Самбургского лицензионного участка и на Яро-Яхинском месторождении. Все месторождения расположены в ЯНАО.

- ЗАО «Нортгаз» (доля владения 50%) ведет добычу на Северо-Уренгойском месторождении, расположенном в ЯНАО.

- ЗАО «Тернефтегаз» (доля владения 51%) ведет добычу на Термокарстовом месторождении, расположенном в ЯНАО.

- ООО «Криогаз-Высоцк» (доля владения 50%) осуществляет эксплуатацию среднетоннажного завода по производству сжиженного природного газа мощностью 660 тыс. тонн в год, расположенного в порту Высоцк на берегу Балтийского моря.

На конец 2024 года численность работников ПАО «НОВАТЭК», его дочерних и зависимых обществ составляла 22 036 человек.

На кого ориентирован продукт компании?

Клиентами Группы, как указано на сайте компании, являются предприятия электроэнергетики, крупные промышленные потребители, трейдеры, региональные распределительные компании и население.

«НОВАТЭК» также имеет собственные заправочные комплексы, где продается сжиженный природный газ (СПГ) в качестве газомоторного топлива. Реализация сжиженного углеводородного газа (СУГ), природного газа (СПГ и КПГ) и жидкого моторного топлива (бензинового и дизельного) осуществляется через сеть автозаправочных станций компании «НОВАТЭК-АЗК».

Котируются ли цены на продукт компании на открытом рынке?

В зависимости от того, о каком именно газе идет речь, и да, и нет. Цены на газ, реализуемый потребителям Российской Федерации, устанавливаются Федеральной антимонопольной службой Российской Федерации, и тут влияние рыночных котировок не столь явное.

А цены на СПГ напротив, котируются на открытом рынке через спотовые индексы (например, JKM, TTF, NBP или Henry Hub) и торгуются фьючерсами и свопами на биржах.

Стоимость СПГ сильно подвержена различным фундаментальным факторам, особенно на краткосрочных отрезках времени, таким как: погода (в первую очередь холодные периоды), информация об открытии новых запасов или выхода из строя существующих мощностей, геополитика и так далее. То есть обладает высокой волатильностью, что однозначно может оказывать влияние и на финансовые результаты «НОВАТЭК», и на цену акций.

Кто владеет компанией?

Тут снова никакой актуальной информации об акционерах в официальных источниках. Имеется структура от апреля 2025 года с сайта ИА «Финмаркет». Но насколько эти данные отражают действительность, ответить сложно.

Если верить этим цифрам, то крупнейшими акционерами являются частные лица: Леонид Михельсон и Геннадий Тимченко. Они вместе владеют 48,25% Группы.

Интересна ситуация с пакетом в 19,4%, принадлежащим TotalEnergies. После начала СВО и из-за санкций, наложенных впоследствии, TotalEnergies не может продать свою долю, учитывая действующие соглашения акционеров. Им запрещено продавать какие-либо активы одному из основных акционеров «НОВАТЭК», находящегося под санкциями. По этой причине в 4 квартале 2022 года TotalEnergie списала эти акции в своей отчетности, сохранив фактическое владение ими.

Доля акций в свободном обращении составляет около 21%.

МИКРОЭКОНОМИЧЕСКИЕ ФАКТОРЫ

Состояние отрасли

При анализе отрасли я хочу сконцентрироваться именно на СПГ направлении, где у «НОВАТЭК» имеется преимущество в виде вертикальной интеграции и выгодного расположения для выхода на азиатские рынки продукции с Арктик СПГ 2.

- Глобальный рынок СПГ

Уложить всю имеющуюся информацию по отрасли в несколько абзацев невозможно, поэтому я постарался сосредоточиться только на ключевых трендах отрасли. Тем из вас, кто желает глубже разобраться в отрасли, очень рекомендую портал seala.ru. Там собран большой объем информации на тему СПГ и газа в целом.

По состоянию на 13.10.2025, в мире действовало 48 СПГ-заводов общей мощностью сжижения СПГ 504 миллионов тонн/год. 10 заводов, с общей нефункционирующей мощностью 35 миллиона тонн/год, простаивало полностью или частично, включая российские “Газпром СПГ Портовая” и “Криогаз-Высоцк”.

Согласно ресурсу «Seala», в 2025 году ожидается рекордный ввод новых СПГ мощностей общим объёмом 56 миллиона тонн/год. А в 2026 ввод новых мощностей сжижения вырастет до 58 млн тонн/год.

На начало октября в стадии строительства находились мощности на 25 заводах (включая проекты расширения уже действующих заводов) общей проектной мощностью сжижения — 192 миллион тонн/год. Это примерно 38% от текущих мощностей. Такой чрезвычайно высокий для любой отрасли показатель свидетельствует о грядущих в ближайшие годы изменениях в отрасли, негативных для производителей.

Лидером по вводу новых мощностей являются США. На них в 2025 году придётся 55% от общего объема, и еще 45% в 2026 году.

В отчете Мирового энергетического агентства (МЭА, отчет «Gas 2025») сказано, что к 2030 году экспортные мощности по сжижению природного газа увеличатся примерно на 300 млрд кубометров в год.

А вот рост мирового спроса на газ замедлится до менее 1% в 2025 году (против 2,8% в 2024).

Такой скачок мощностей приведет к потенциальному увеличению поставок СПГ на 250 млрд кубометров в год к 2030 году. Их базовый сценарий предполагает рост ~1,5% ежегодно с 2024 по 2030 год. Половина роста будет приходиться на Азиатско-Тихоокеанский регион, а доля Ближнего Востока составит почти 30%.

Авторы исследования «Рыночный ландшафт: Обзор газохимических трендов» считают, что мировой газовый рынок к 2030 году ждет переизбыток предложения СПГ и низкие цены. Причиной они называют большое количество запусков новых проектов в ближайшие годы.

При этом рынок продолжит расти (хотя и не так быстро, как предложение). Авторы в числе драйверов роста спроса на газ к 2030 году называют замещение угольной генерации в странах Азиатско-Тихоокеанского региона (~63 млрд кубометров) и промышленность, в том числе газохимия (~71 млрд кубометров). Производства метанола и аммиака добавят к этому еще ~14 и ~8 млрд кубометров соответственно. Остальные сегменты: генерация электроэнергии, рынок газомоторного топлива (ГМТ), производство серого и голубого водорода и прочее суммарно увеличат спрос всего на ~69 млрд кубометров.

- Экспорт из РФ

Россия занимает четвёртое место в мире по экспорту СПГ (по данным 3 кварталов 2025). На первом месте США, затем Катар и Австралия.

Отгрузки СПГ с российских заводов в третьем квартале составили 7.2 миллиона тонн. Это ~70% утилизации проектной мощности действующих линий (без учёта простаивающих).

Согласно заявлениям вице-премьера Правительства РФ Александра Новака, по итогам 2024 года экспорт СПГ из России составил 33,6 миллиона тонн. В планах на 2025 год — также 33 миллиона тонн.

По обновленному прогнозу Минэкономразвития на 2025-2028 годы оценка экспорта российского сжиженного природного газа (СПГ) была скорректирована в меньшую сторону:

- 2025 прогноз понижен с 40 до 35,7 млн тонн (10 месяцев 2025 25,2 млн тонн);

- 2026 прогноз понижен с 45,2 до 40,3 млн тонн;

- 2027 прогноз понижен с 58,4 до 46,9 млн тонн;

- 2028 прогноз понижен с 73,6 до 58,4 млн тонн.

Консервативный сценарий экспорта российского СПГ предусматривает еще более низкие оценки на следующую трехлетку:

- 2026-й — 37,7 млн тонн;

- 2027-й — 40,3 млн тонн;

- 2028-й — 46,9 млн тонн.

Экспорт СПГ из РФ. Факт + прогноз от Минэкономразвития, млн тонн

Реальные цифры экспорта в 2025 могут быть ниже результатов 2024 года, даже несмотря на старт поставок в Китай с Арктик СПГ 2.

За 10 месяцев экспорт СПГ составил только 25,2 млн тонн (по данным агентства Рейтер), и для выхода на результаты 2024 года нужно отгрузить еще 8,4 млн тонн. Поставить недостающие 33% объемов за 2 месяца — выглядит довольно амбициозно.

Основной экспорт СПГ из России в 2024 г. осуществляли крупнотоннажные СПГ-заводы:

- Ямал СПГ НОВАТЭКа — 21,1 млн тонн (рост на 6% к 2023)

- Сахалин-2 Газпрома — 9,9 млн тонн (снижение на 3,1% к 2023)

ЕС остаётся крупнейшим покупателем российского СПГ и закупает половину всего экспортируемого Россией СПГ. За ним идут Китай (22%) и Япония (18%). ЕС также является крупнейшим покупателем трубопроводного газа, закупая 35% от общего объема. За ним следуют Китай (30%) и Турция (29%).

Учитывая все это, выпадение ЕС как покупателя будет иметь значительное влияние на газовую отрасль РФ.

Объемы рынка сбыта и динамика цен на продукцию

Для оценки рынка стоит обратить внимание на такой показатель, как спрос со стороны импортеров.

Ниже на графике приведены цифры роста спроса от основных импортеров СПГ. Из него видно, что с 2015 по 2024 год среднегодовые темпы роста спроса составили 5,7%. Для мирового рынка цифры значительные. Совокупный рост спроса за это время составил 74%.

На пять последних лет пришлось 48% от роста (CAGR 6,4%).

Объемы импорта СПГ, млн тонн

Если оценивать отдельных импортеров, то сильнее всего спрос увеличился в Китае — почти втрое (+196,9%). Затем идет Северная и Южная Америка (+84,5%) и Ближний Восток с Африкой (+83,3%). Единственная страна, где импорт не вырос, а наоборот снизился — это Южная Корея (-5%).

В последние пять лет лидером остается Китай (+126%), но на втором и третьем месте уже идут Япония с остальной Азией (+44,2%). Америки (США, Канада, Бразилия и так далее) занимают 4 место, с ростом на 36,4%.

Динамика цен на продукцию или сырье

- Внутренние цены на газ

Значительная доля выручки «НОВАТЭК» приходится на продажи внутри страны, так что внутренние цены имеют большое значение.

Посмотрим на динамику индексации цен в РФ на газ в сравнении с инфляцией за последние 10 лет. Смотреть конкретные цены в рублях не имеет смысла, так как в зависимости от регионов они могут отличаться, так что нас интересуют именно темпы роста.

Как видно на графике ниже — между индексацией цен и инфляцией даже какую-то корреляцию разглядеть непросто. Если привести оба графика к одному значению (100 рублей), становится ясно, что инфляция выросла на 13,7% выше, чем индексация цены на газ (194,96 рублей за газ против 225,81 рубля в инфляции).

Сравнение индексации внутренних цен на газ с инфляцией в РФ, %

- Цены на газ в мире*

Теперь тоже самое проделаем с ценами на СПГ.

Важное примечание — для поиска среднегодовых цен я пользовался ресурсами GPT и DeepSeek (поиск именно среднегодовых цен). Ручные расчеты потребовали бы несоразмерно больших затрат времени, а так как цель заключается в определении динамики, то точность в данном примере не так важна.

Сильнее всего цены на газ выросли с 2018 года в Европе — на 72%. Причины, думаю, всем очевидны. В Азии цена прибавила 69%, а вот в США, наоборот, снизилась на -23%. Учитывая, что последние являются лидером по экспорту и вводу новых мощностей, ситуация со снижением цен понятна.

Среднегодовые темпы роста цен в долларах составили 7,3%, что впечатляет. Если убрать из графика США, рост составит уже 9,3%.

Стоимость газа за MMBtu, доллары США

Помесячная динамика представлена ниже. Тут уже заметна сезонность спроса — в холодные месяцы и при подготовке к зиме цены растут. Затем, по мере роста температуры — цены корректируются.

Стоимость газа за MMBtu в 2025 помесячно, доллары США

*MMBtu — миллион британских тепловых единиц. Используется как единица измерения количества природного газа в мире.

Мнение аналитиков о секторе

Большинство аналитиков дают оптимистичные или нейтральные прогнозы относительно глобального газового рынка, но также относятся крайне скептически к российским газовым компаниям и их перспективам.

Обусловлено это совокупностью геополитических (санкции), экономических (отсутствие доступа к иностранному капиталу и оборудованию) и конкурентных факторов (отказ от российских энергоресурсов и угрозы вторичных санкций за их покупку). Все это создает для российских производителей искусственные ограничения, в то время как зарубежные СПГ производители подобных ограничений не имеют. Компании из Катара или США могут беспрепятственно наращивать производственные мощности и заключать долгосрочные контракты, занимая свою долю рынка.

Российские же производители, из-за логистических и санкционных проблем, пока неспособны выйти на рабочие мощности в уже существующих производствах (тот же Арктик СПГ 2 работает всего на 30-40% от проектной мощности). Все это, по мнению аналитиков, создает предпосылки к стагнации, а то и к постепенной потере места на мировом рынке.

Такой прогноз, однако, справедлив для текущей экономической ситуации и попыткам изолировать нашу страну от мира. Когда (если?) ситуация в мире нормализуется, а часть санкций будет снята, то отечественные производители, за счет низкой себестоимости и высоких запасов, вполне могут занять ведущие позиции в мировом экспорте.

Основные конкуренты

Из отчетов «НОВАТЭК» следует, что они занимают 6 место в мире по добыче газа среди публичных компаний, а также имеют 12,1% рынка добычи газа внутри России.

Если говорить о мировых конкурентах-производителях СПГ, то можно упомянуть QatarEnergy (Катар) Cheniere (США), ExxonMobil (США), Sempra (США), Gorgon (Австралия), Darwin (Австралия) и Gladstone LNG (Австралия). Однако, так как все это иностранные компании работают в других экономических условиях, с доступом к капиталу и отсутствием санкций, то сравнение доходностей, цен и рентабельности в данном случае не имеет никакого смысла.

Внутри Российской Федерации конкурентов у «НОВАТЭК» почти нет. Хотя почти у каждой нефтяной компании имеются доходы от продажи газа или конденсата, только одна публичная компании имеет долю выручки от его продажи выше 30% — Газпром.

Есть также и Роснефть чьи объемы по добыче и продаже газа в абсолютных значениях выше, чем у «НОВАТЭК», но газ в 2024 году занимал менее 20% всех доходов Роснефти. Потому все сравнения между собой по мультипликаторам и рентабельности буду производить только между «Газпром» и «НОВАТЭК».

ВЫВОДЫ О МИКРОЭКОНОМИЧЕСКИХ ФАКТОРАХ

Мировая отрасль чувствует себя отлично. И сам рынок, и цены на газ растут достаточно уверенно. А по мере роста энергопотребления (большой вклад в это вносит ИИ) и трендов на сокращение выбросов, можно ожидать стабильного спроса и в будущем. Газ, сам по себе, является чистым и относительно простым в использовании источником энергии, что только стимулирует его использование.

Но, глядя на темпы ввода новых мощностей, аналитики склоняются ко мнению, что в ближайшем будущем нас ждет профицит предложения, что снизит цены и сделает запуск дальнейших проектов менее рентабельными, либо и вовсе убыточными.

В России ситуация смотрится намного хуже. Если в ближайшие годы ситуация с санкциями не нормализуется, то можно ожидать дальнейшего ухудшения ситуации с экспортом трубопроводного и сжиженного газа. Вводимые ограничения и проблемы с газовозами не позволяют внутренним производителям в полной мере участвовать в росте рынка. В дополнение мы теряем и тех покупателей, что у нас были. Пример с рынком ЕС, которые в своей борьбе за «независимость от России», заключают долгосрочные контракты с США, в этом смысле хорошо иллюстрирует проблему.

Сама ситуация в отрасли заслуживает позитивную оценку, но из-за внешнего давления, с которыми сталкиваются внутренние производители, я остановлюсь на нейтрально-позитивной оценке. Что бы ни говорили политики, санкции в значительной мере влияют на бизнес экспортеров.

МАКРОЭКОНОМИЧЕСКИЕ ФАКТОРЫ

Рынки присутствия/сбыта компании

«НОВАТЭК» реализует жидкие углеводороды (стабильный газовый конденсат и продукты его переработки, широкую фракцию легких углеводородов, сжиженный углеводородный газ и нефть) на внутреннем и международном рынках (преимущественно в Европе и Азии). При этом компания не раскрывает в отчетности информацию о том, кому она продает СПГ.

Согласно порталу neftegaz.ru, крупнейшими покупателями СПГ в 2024 стали:

- Китай — 7 млн тонн;

- Франция — 6,3 млн тонн;

- Япония — 5,7 млн тонн;

- Испания — 4,8 млн тонн;

- Бельгия — 4,4 млн тонн;

- Нидерланды — 1,3 млн тонн.

Учитывая, что в 2024 году экспорт СПГ составил 33,6 млн тонн, из которых 21,1 млн тон пришлось на Ямал СПГ Новатэка — логично будет допустить, что страны выше и являются клиентами Группы.

Валюта прибыли

Структура выручки также нигде не раскрывается. Разумно будет допустить, что валютная диверсификация у «НОВАТЭК» однозначно имеется, но ее доля остается непонятна.

Риски компании

Категорий рисков, как таковых, лично я могу выделить всего 3: регуляторные, санкционные и инфраструктурные. Свои мысли относительно каждого из них я постарался раскрыть ниже.

Умышленно не стал приводить валютные риски. «НОВАТЭК» является экспортером, а потому любые валютные колебания для них работают в обе стороны, являясь одновременно и угрозой (рост обслуживания валютного долга и цен на оборудование) и возможностью (рост доходов от экспорта).

- Регуляторные риски или изменения НДПИ.

В ноябре 2022 года был принят закон, увеличивающий в 2023-2025 годах ставку налога на прибыль для экспортеров СПГ с 20% до 34%. Хотя закон носит временный характер и повышенная ставка должна быть отменена уже в 2026, нет никаких гарантий, что сам закон или его иная редакция не будет продлена после 2025.

Согласно проекту федерального бюджета, дефицит бюджета в РФ сохранится в течение всего планового периода с 2026 по 2028 год. В таких условиях вероятность того, что налог на СПГ будет снижен — не 100%-ая.

Сам налог, как писалось в статье РБК в декабре 2023, обойдется «НОВАТЭКу» в ~200 млрд рублей в 2023-2026 годах только для проекта «Ямал СПГ». В 2022 году повышение налога привело к дополнительному росту расходов в ~40 млрд рублей.

Помимо ввода новых налогов могут иметь место и возможные ограничения на экспорт СПГ, либо же изменения в политике газовых тарифов внутри России. Наконец, сохраняются риски отмены действующих льгот, чтобы дополнительно снизить нагрузку на бюджет.

- Санкционные риски.

«НОВАТЭК» уже находится под секторальными санкциями США и ЕС, что ограничивает доступ к внешнему долговому рынку и технологическому экспорту. Для компании масштабов «НОВАТЭК» это само по себе существенное ограничение для бизнеса. Проблемы с финансированием инвестиционных проектов и поставкой оборудования уже повлияли на сроки запуска второй и третьей линии проекта «Арктик СПГ2»

Вообще «Арктик СПГ2» — основной объект санкционного давления со стороны Штатов. Под санкции попали сам проект, компании связанные с ним, а также танкеры-газовозы, которые могли быть использованы для транспортировки СПГ с этого предприятия. Даже сейчас внутренние и международные суда или судоходные компании, занимающиеся перевозкой сжиженного газа оттуда, продолжают попадать под санкции.

США являются крупным экспортером СПГ, которому совсем не нужны другие конкуренты, так что исключать новых санкций против этого проекта «НОВАТЭКа» нельзя даже в случае завершения СВО.

Всей этой ситуацией с санкциями пользуются азиатские покупатели продукции Компании, выбивая для себя нерыночные скидки и условия.

- Атаки на инфраструктуру.

Инфраструктура «НОВАТЭК» минимум дважды пострадала в результате атак со стороны Украины после начала СВО. Оба раза (в январе 2024 и августе 2025 года) были атакованы терминалы «НОВАТЭК» в морском порту Усть-Луга в Ленинградской области.

При этом речь идет именно о подтвержденных случаях ущерба. Самих атак было значительно больше.

Пока продолжается активная фаза конфликта и сама компания и ее активы будут оставаться под угрозой атак. Примеры с НПЗ внутри страны показывают, что даже территориальная удаленность от границы не является 100% гарантией защиты. Своего рода защитой некоторых активов «НОВАТЭК» могут являться доли иностранных инвесторов в проектах компании, но, пока продолжаются боевые действия, не исключено, что однажды это перестанет выступать аргументом защиты.

- Потеря рынка ЕС.

По факту — это уже случившийся риск, который реализовался вместе с 19 пакетом санкций со стороны ЕС. С 25 апреля 2026 года странам ЕС будет запрещено покупать, импортировать и поставлять СПГ, произведенный в России или экспортируемый из России (за исключением существующих долгосрочных контрактов). Будет запрещена и любая прямая или косвенная техническая поддержка, брокерские услуги, финансовые и иные услуги, связанные с запретом. А уже к 1 января 2028 году планируется полный отказ от любых энергоносителей из РФ, включая любые существующие долгосрочные контракты.

Как именно это повлияет на «НОВАТЭК» к тому времени — еще не ясно. Из-за того что Компания не раскрывает информацию по рынкам сбыта или конкретным покупателям, оценить влияние этих запретов становится довольно трудно. Но оно однозначно имеется.

ВЫВОДЫ О МАКРОЭКОНОМИЧЕСКИХ ФАКТОРАХ

Хотя точных цифр и детализации у нас нет, но имеющейся информации достаточно, чтобы сделать допущение о наличии у «НОВАТЭК» страновой и валютной диверсификации по выручке.

Однако, преимущества широкой географии продаж или валютной диверсификации не перекрывают возможного негативного влияния от рисков возможных рисков.

Пока я оставлю за компанией нейтрально-негативную оценку в текущем разделе. Хотя большинство приведенных рисков и носит среднесрочный характер — их влияние на операционные результаты здесь и сейчас остаются существенными.

ОПЕРАЦИОННЫЕ ПОКАЗАТЕЛИ

Добыча природного газа, млрд куб. метров

С 2018 по 2024 годы добыча природного газа у «НОВАТЭК» стабильно прирастает, с 68,81 до 84,08 млрд куб. метров. За это время объемы выросли примерно на 22%, что дает 3,4% среднегодового роста. Хотя «НОВАТЭК» и не имеет просадок в добыче, заметно, что после 2022 года рост замедлился. В 2025 вряд ли стоит ожидать увеличения объемов более 1%.

За 9 месяцев 2025 года объем добычи год к году увеличился на 0,6%, с 62,3 до 62,66 млрд куб. метров.

Добыча природного газа, млрд куб. метров

Добыча жидких углеводородов, млн тонн

Добыча жидких углеводородов за тот же период выросла на 17%, с 11,8 до 13,79 млн тонн, или примерно по 2,6% в год. Тут волатильность в результатах выше, но, в отличие от газа, снижения темпов роста после 2022 года не заметно.

За 9 месяцев 2025 года объем добычи жидких углеводородов вырос на 1,9%, с 10,24 до 10,44 млн тонн.

Добыча жидких углеводородов, млн тонн

Добыча углеводородов всего, млн бнэ*

Совокупная добыча углеводородов в эквиваленте нефтяного барреля выросла с 549,1 млн в 2018 году до 667,0 млн в 2024 году, что дает прирост примерно на 21% за 6 лет, или 3,3% CAGR.

За 9 месяцев 2025 года объем добычи увеличился на 0,8%, с 494,1 до 498,1 млн бнэ.

Добыча углеводородов, млн бнэ

* БНЭ — баррель нефтяного эквивалента и является единицей измерения энергии, используемой для сравнения различных источников топлива. Она эквивалентна количеству энергии, выделяемому при сгорании одного барреля сырой нефти (примерно 159 литров).

Среднесуточная добыча, млн бнэ в сутки

Среднесуточная добыча за 6 лет увеличилась с 1,50 до 1,82 до млн бнэ/сутки, или те же 3,3% среднегодового роста.

За 9 месяцев 2025 года объемы среднесуточной добычи год к году выросли на 1,2%, с 1,8 о 1,82 млн бнэ. Это соответствует показателю 2024 года.

Среднесуточная добыча, млн бнэ в сутки

Реализация природного газа, млрд куб. метров

Объемы реализации природного газа прирастают, хотя и крайне низкими темпами. Общие объемы продаж увеличились с 72,13 млрд куб. метров до 77,76. Итоговый рост на периоде составил всего +7,8%, либо 1,3% в среднем ежегодно+.

По предварительным данным, общий объем реализации природного газа, включая СПГ, за девять месяцев 2025 года составил 55,8 млрд куб. метров, что 0,6% ниже по сравнению с соответствующими периодами 2024 года.

Реализация природного газа, млрд куб. метров

Реализация жидких углеводородов, млн. тонн

Единственный показатель, где будет справедливо говорить о стагнации. Реализация жидких углеводородов с 2018 по 2024 год приросла всего на 3,9%, или же по 0,6% среднегодового роста.

По предварительным данным, объем реализации жидких углеводородов за девять месяцев 2025 года достиг 13,7 млн тонн, что на 12,3% выше аналогичных показателей за девять месяцев 2024 года.

Среднесуточная добыча, млн бнэ в сутки

ВЫВОДЫ ОБ ОПЕРАЦИОННЫХ ПОКАЗАТЕЛЯХ

Общую динамику можно описать как положительную. До 2022 года у «НОВАТЭК» наблюдался более устойчивый рост добычи и реализации газа и жидких углеводородов, со средними темпами роста на уровне 2–4% годовых. Старт СВО хорошо заметете на графиках компании, если оценивать изменения объемов и темпы роста.

Но хотя после 2022 года Компания столкнулась с большим количеством санкций, операционные показатели не упали. В 2024 году ситуация, похоже, начала постепенно улучшаться. Про 2025 году говорить пока рано, но новости о начале поставок с Арктик СПГ 2 в Китай внушают оптимизм относительно будущих операционных показателей.

Пока даю Новатэку нейтрально-позитивную оценку за раздел.

ФИНАНСОВОЕ ПОЛОЖЕНИЕ КОМПАНИИ

Наибольший удельный вес в активах(млн руб.):

Наибольший удельный вес в пассивах, млн руб: ё

«НОВАТЭК» входит в число эмитентов, которые после начала СВО отказались раскрывать отчетность за 2022 год. Из-за этого корректно посчитать среднегодовые темпы роста, средние значения или отдельные коэффициенты (ROA или ROE) на всем отрезке времени не выйдет. Чтобы не завышать CAGR отсутствием одного года, я добавил в формулу 2022 год со значением роста год к году в 0%.

Выручка, млн рублей

Выручка за 6 лет выросла на 86%, что соответствует среднегодовым темпам роста на уровне 10,9%. За исключением 2020 года, когда из-за резкого падения цен на газ выручка снизилась на 18%, «НОВАТЭК» показывает вполне устойчивый растущий тренд.

В 1 полугодии 2025 Компания заработала 804,3 млрд рублей, что на 7% больше аналогичного периода 2024 года (752,4 млрд рублей).

Выручка, млн рублей

Операционная прибыль, млн рублей

Операционная прибыль на том же периоде времени выросла на 43%, что дает скромные 6,1% среднегодового темпа роста. Резкий скачок операционной прибыли в 2019 году связан с продажей 40% доли участия в ООО «Арктик СПГ 2». Тогда компания заработала на сделке 682,7 млрд рублей

Операционная прибыль первого полугодия составила 155 млрд рублей. Это почти на 20% хуже, чем в прошлом году. Комментариев менеджмента о причинах снижения не было.

Операционная прибыль, млн рублей

Чистая прибыль, млн рублей

Чистая прибыль с 2018 года выросла в 2,7 раз, достигнув 500,2 млрд рублей. Если посчитать CAGR, то выйдет 18,3%.

Надо подчеркнуть, что с 2021 года чистая прибыль в абсолютных цифрах выше операционной. Связанно это с тем, что «НОВАТЭК» в отчетах учитывает прибыль от совместных проектов в статье «Прочие доходы», а не в выручке или операционных доходах. Этим объясняются такие высокие темпы роста прибыли, в сравнении с выручкой или операционным доходом.

Чистая прибыль за 6 месяцев 2025 года составила 227,3 млрд рублей. Это на 34% хуже предыдущего года, когда Компания заработала 345,4 млрд рублей.

Чистая прибыль, млн рублей

EPS (прибыль на 1 акцию)

Прибыль на акцию выросла втрое за 6 лет, с 54 до 162 рублей. Почти 20% среднегодового прироста на всем отрезке. Очень впечатляет.

Несмотря на большое количество потрясений, с 2018 года снижение EPS было лишь однажды — в 2020 году из-за COVID. Но, смотря на результаты 1 полугодия 2025, можно допустить, что в этом году нас также будет ждать падение результатов.

Чистая прибыль, приходящаяся на 1 акцию

Доля обязательств в структуре активов

Доля обязательств от всех активов Группы составляет чуть меньше 21,7%. Это удивительным образом соответствует своим средним с 2018 по 2025 год, которое тоже составляет 21,7%.

Крупнейшие проекты «НОВАТЭК» — Ямал СПГ и Арктик СПГ 2 реализованы через отдельные проектные компании. Из-за этого долги на них не консолидируются в составе материнской компании. В МСФО этого раскрытия нет, но допускаю, что аналогично Компания поступает и с прочими своими совместными предприятиями.

Доля обязательств (L/A) в % от активов

ROE

Рентабельность капитала за последние 12 месяцев составляет всего 13,4%. Тот же депозит или ОФЗ дали бы больше. На конец 2024 года ROE был выше - 19,2%.

В глаза бросается волатильность этого коэффициента. Колебания коэффициента в 2019 и 2020 годах, а также отсутствие данных за 2022 и 2023 делают любые подсчеты медианного или среднего значений ROE бессмысленными.

Хотя я все равно посчитал, и получил 34,9% среднего и 23,6% медианного значения с 2018 по 2024.

Рентабельность капитала (ROE)

ROA

Рентабельность активов за 4 последних квартала составила 10,1%. От результатов конца 2024 года показатель хуже на 4,3 п.п. или на 30%.

Как и с рентабельностью капитала, присутствует сильная волатильность и несколько пропущенных лет, так что чего-то еще добавить по этому коэффициенту я не могу.

Средние значения коэффициента равняются 21,8%. Медиана составила 16,2%.

Рентабельность активов (ROA)

ROS

ROE 12 последних месяцев составляет 23,9%. Ощутимо хуже, чем на конец 2024 года.

Рентабельность продаж вообще имеет уверенный нисходящий тренд с 2021 по 2025 годы. Связано это с ростом дисконта при продаже на экспорт, снижением цен на газ или опережающим ростом расходов (а может все сразу) — непонятно. Комментариев менеджмента на эту тему нет. При этом маржинальность продаж с 2021 сократилась уже на 60%.

Средние значения коэффициента равняются 40,2%. Медиана составила 33,3%.

Рентабельность продаж(ROS)

Сравнение с конкурентами

Сравним между собой две публичные голубые фишки индекса Мосбиржи. По всем коэффициентам рентабельность «НОВАТЭК» с запасом опережает «Газпром». Это же относится и доле обязательств в структуре активов — у «НОВАТЭК» она ниже.

Сравнение по финансовым показателям с конкурентами

ВЫВОДЫ О ФИНАНСОВОМ ПОЛОЖЕНИИ

«НОВАТЭК» в МСФО не раскрывает структуру баланса детально, но доля долгосрочных активов и основных средств относительно остальной части активов подтверждает, что перед нами капиталоемкий бизнес.

Темпы роста финансовых показателей, вроде выручки и операционной прибыли, ниже, чем могли бы быть, так как доходы от совместных предприятий не консолидируются полностью, а отражаются сразу очищенными от всех расходов как прибыль от прочих доходов. Зато чистая прибыль растет по 18% ежегодно, что можно считать превосходными результатами.

Выводов об эффективности менеджмента и бизнес-модели из-за большой волатильности коэффициентов ROA и ROE делать не стану. Но, в сравнении с Газпромом, разница заметна.

Надо заметить, что из-за подхода по отдельному учету СП, анализ структуры активов, долга и финансовых показателей несколько теряет смысл, так как не отражает реального положения дел в «НОВАТЭК». По этой причине поставлю нейтральную оценку по разделу.

СТРУКТУРА ДОХОДОВ И РАСХОДОВ

Структура прибыли

«НОВАТЭК» с 2021 года не раскрывает в МСФО структуру выручки. Теперь все поступления от реализации разного типа продукции идут под общей строчкой «Выручка от реализации углеводородов».

Последний раз, когда компания давала детализацию по продажам, был в 2021 году. Ниже приведена разбивка, чтобы хоть как-то представлять себе, из чего именно формируются продажи Группы.

Очевидно, что с тех пор ситуация в цифрах и долях претерпела ощутимые изменения, но даже общее представление лучше, чем полное отсутствие деталей.

С конца 2021 года были запущены 2 из 3 производственных линий Арктик СПГ 2. Это должно было увеличить продажи СПГ и газового конденсата, но насколько именно — мы оценить не можем.

Структура расходов

С расходами ситуация аналогичная — глубокой детализации нет, только категории.

Общие расходы за год выросли на 16%. За исключением Налогов (на добычу ископаемых и всевозможные пошлины), затраты по которым год к году снизились на 7%, по всем остальным статьям рост в среднем составил 20-23%.

Структура долга

Детально структуру долга «НОВАТЭК» также не раскрывает.

Зато понятна доля облигационного займа в валюте. Согласно информации сайте «НОВАТЭК», сейчас в обращении находится 4 долларовых выпуска общим объемом в 2,35 млрд долларов, а также один рублевый выпуск на 30 млрд рублей.

Сроки погашения по ним представлены в таблице далее:

Таблица облигационного долга по валютам

Кредитные рейтинги

«НОВАТЭК» имеет кредитные рейтинги от трех рейтинговых агентств, включая Китайское агентство CSCI Pengyuan:

- АО «Эксперт РА» - ruAAA от 15.10.2025 (прогноз «Стабильный»)

- АКРА - AAA(RU) от 26.09.2025 (прогноз «Стабильный)

- CSCI Pengyuan - AAA (»A-i" по международной шкале) от 09.07.2025 (прогноз «Стабильный»)

Процентные платежи по кредитам

Информацию по процентным платежам «НОВАТЭК» с 2021 года также более не раскрывает.

ВЫВОД О СТРУКТУРЕ ДОХОДОВ И РАСХОДОВ

Из-за недостатка проверенной информации невозможно сделать сколь-либо точные выводы о структуре доходов или расходов Группы.

«НОВАТЭК» определенно имеет диверсификацию по различным продуктам, будь то газ, конденсат, нефть или СПГ, но из-за того, что эта информация больше не раскрывается, понять реальные доли пока нельзя.

Не получится определить и наиболее чувствительные для компании статьи расходов, большая часть которых скрыта внутри «общих расходов”. А еще нет данных по процентным платежам и структуре долга.

Отсутствие данных для принятия решения не позволяет поставить «НОВАТЭК» какую-либо оценку, кроме нейтральной.

МУЛЬТИПЛИКАТОРЫ

P/B

1,07

Компания оценена справедливо сравнительно собственного капитала. На диаграмме заметно, что мультипликатор имеет устойчивый тренд на снижение с 2018 года.

Сейчас «НОВАТЭК» торгуется значительно дешевле своего среднего (2,3) и медианного (2,2) показателей.

Отношение капитализации к балансовой стоимости компании

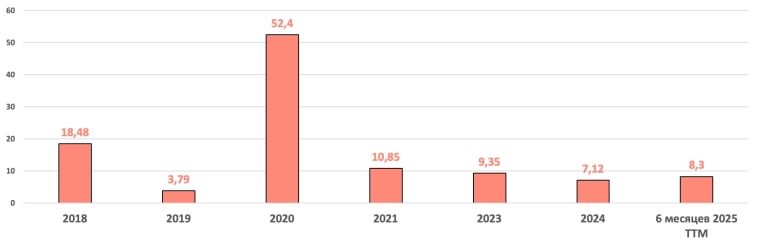

P/E

8,3

«НОВАТЭК» котируется на бирже за 8 прибылей последних 12 месяцев. Для голубой фишки с экспортными доходами оценка выглядит нейтрально. Если верить прогнозам рынка, закладывающим чистую прибыль Компании в 2025 году в размере 450-470 млрд рублей, то к концу года P/E может опуститься к 6,8-7.

К своему среднему (17) и медианному (10,1) показателю сейчас «НОВАТЭК» торгуется со значительным дисконтом.

Отношение капитализации к чистой прибыли компании

E/P

12%

Обратный мультипликатор доходности P/E, а потому здесь применимы те же выводы. Если удастся заработать 450-470 млрд прибыли, то на конец года можно ждать мультипликатор в районе ~14%.

Среднее значение E/P с 2018 года составляет 11,3%. Медианное еще ниже и равняется 10%.

Отношение чистой прибыли к капитализации компании

EV / EBITDA

3,28

Отношение чистой стоимости к EBITDA у «НОВАТЭК» с 2018 года еще ни разу не было на таком низком значении.

Компания оценена почти вдвое дешевле своего среднего (6,9) и медианного (7) значения. Тут уже выглядит дешево.

Чистая стоимость компании к ее EBITDA

ND / EBITDA

0,11

Мультипликатор много лет сохраняется на низком уровне, оставаясь меньше 0,3. «НОВАТЭК» имеет очень низкую долговую нагрузку, показывающую высокую финансовую устойчивость.

Опять же, так как долг совместных предприятий не консолидируется на материнской компании, мультипликатор кажется ниже своего возможного значения, но имеем что имеем.

На конец 1 полугодия 2025 года значение ND/EBITDA находится ниже своего среднего (0,13) и медианного (0,12) показателей.

Отношение чистого долга компании к ее EBITDA

Сравнение с конкурентами

Сравнивать по мультипликаторам нефтегазовые компании с Газпромом все равно что сравнивать банки с ВТБ — победитель понятен еще до начала.

«Газпром» выглядит значительно дешевле по всем мультипликаторам, кроме отношения чистого долга к EBITDA. Тут «НОВАТЭК», уверенно обходит народное достояние.

Сравнение по мультипликаторам с конкурентами

ВЫВОДЫ О МУЛЬТИПЛИКАТОРАХ

Если оценивать «НОВАТЭК» по мультипликаторам доходности, то тут можно говорить об относительно справедливой оценке. Какой-то премии за риск или новые санкции не наблюдается. Хотя Компания и оценена дешевле своих средних.

По стоимостным мультипликаторам дело обстоит получше. ND/EBITDA, EV/EBITDA и P/B вполне можно считать низкими, относительно собственных исторических показателей.

С учетом вышесказанного, «НОВАТЭК» получает от меня нейтрально-позитивную оценку за раздел.

ИНВЕСТИЦИОННЫЕ ИДЕИ

Снижение долговой нагрузки

Хотя заявлений о планах по сокращению долга нигде не озвучивалось, тем не менее в 1 полугодии 2025 года чистый долг Группы ощутимо снизился: до 108,3 млрд (141,6 на конец 2024). Однако, учитывая низкую закредитованность бизнеса, я не вижу тут каких-то идей.

Рост показателей

Главной идеей инвестирования в «НОВАТЭК», по моему мнению, остается идея выхода на проектную мощность их СП «Арктик СПГ 2».

Предприятие предусматривает строительство трех технологических линий по производству сжиженного природного газа общей мощностью 19,8 млн тонн СПГ в год (по 6,6 млн тонн на линию) и стабильного газового конденсата до 1,6 млн тонн в год. На октябрь 2025 года было запущено две линии из трех. Последняя, третья очередь, из-за проблем с оборудованием (и сложностей со сбытом СПГ), планируется к запуску не ранее 2028 года. Но даже те рабочие линии, которые запущены, загружены значительно меньше своих возможностей.

По данным Bloomberg, среднесуточная добыча природного газа на Арктик СПГ 2 в сентябре достигла 17,9 млн кубометров в сутки (~3,6-4 млн тонн СПГ). Это самый высокий показатель с момента запуска в декабре 2023 года, и на 14 % больше, чем в августе 2025. Но это все еще менее 30% от возможной загрузки. Даже даже без учета недостроенной третьей линии сохраняется потенциал для утроения производства.

Сдерживающим фактором для роста остается нехватка СПГ-танкеров и низкий спрос со стороны потенциальных покупателей из-за риска санкций. Пока только Китай демонстрационно игнорирует возможные санкции со стороны США или ЕС, открыто покупая газ у «НОВАТЭК». По мере строительства новых газовозов, адаптации к ограничениям и роста спроса среди других стран (тут большая ставка на членов БРИКС), производство и отгрузки должны увеличиться.

Дивиденды и дивидендная политика

Дивидендная политика «НОВАТЭК» предусматривает выплаты не менее 50% от консолидированной чистой прибыли по МСФО, скорректированной на статьи, не относящиеся к основной деятельности и неденежные статьи. Выплаты проводятся дважды в год.

Прогнозная дивидендная доходность к ценам на 2 ноября может составить 6-8%, что не кажется очень интересным при безрисковой ставке выше 15%. Не вижу тут идей в среднесрочной перспективе.

Прочие идеи

- Снижение налога на экспортеров СПГ.

Обратная сторона риска из раздела с макроэкономическими показателями. В 2026 году должен закончиться период повышенного налогообложения на экспорт СПГ. Официальных заявлений о продлении налога на после 2025 года пока не было обнародовано. Если за оставшиеся 2 месяца их и не появится, то как минимум в 2026 году налоговая нагрузка «НОВАТЭК» должна снизился на 14 п.п. для той части прибыли, которую Группа получает от экспорта СПГ.

- Рост котировок акций при окончании СВО или снятии части санкций.

Сугубо спекулятивная идея, которая при благоприятном стечении обстоятельств вполне может удвоить котировки акций. «НОВАТЭК» — компания-экспортер из списка голубых фишек. Именно на них придется значительный рост ликвидности на новости о завершении конфликта и нормализации отношений.

Подтверждением данной гипотезы может служить динамика котировок акций «НОВАТЭК» в апреле-мае или августе 2025 года.

Хотя мне не нравятся спекулятивные идеи основанные на самом факте завершения конфликта — такой способ переоценки акций тоже имеет место быть.

Экономическое обоснование для переоценки тут тоже имеется. Являясь одной из крупнейших энергетических компаний «НОВАТЭК» почти наверняка окажется в списке компаний-кандидатов на снятие санкций для заключения мира. Данный факт должен будет сказаться на улучшении операционного бизнеса и росте поставок.

ИТОГОВОЕ РЕШЕНИЕ *

«НОВАТЭК» — один из крупнейших независимых производителей природного газа в России. Занимает третье место в мире по объему доказанных запасов газа и входит в десятку крупнейших мировых публичных нефтегазовых компаний по объему добычи газа. Удельные расходы на разведку и разработку запасов, восполнение запасов, а также добычу углеводородов являются одними из самых низких в мировой нефтегазовой отрасли.

Из плюсов можно выделить:

- большие запасы сырья, а также низкую себестоимость по его извлечению,

- работу в растущей отрасли в мире,

- наличие диверсификации по регионам продаж и валюте,

- оценку по мультипликаторам ниже своих средних.

Среди минусов следует отметить:

- высокое количество рисков и их потенциальное влияние на бизнес,

- логистические проблемы по доставке СПГ покупателями,

- потерю с 2027 года рынка ЕС,

- низкое качество раскрытия информации о Компании.

По совокупности оценок и наличию инвестиционных идей «НОВАТЭК» получает от меня нейтральную оценку. Группа может представлять из себя интерес для долгосрочных инвесторов, которые верят в нормализацию отношений и раскрытие потенциала Акртик СПГ 2. Но по текущим ценам, особенно с учетом рисков, Компания не кажется интересной к покупке — особенно в свете рисков потери рынка ЕС для российского СПГ, которого сейчас туда продается почти половина от всего экспорта.

* Анализ не является инвестиционной рекомендацией. Его цель — не сделать выбор за вас, а помочь принять собственное решение. Всегда думайте своей головой, прежде чем делать покупки.

Этот и другие анализы по российским компаниям можно посмотреть в моем тг канале Финансовое Убежище

- 11 ноября 2025, 20:50

- 13 ноября 2025, 15:51

- 11 ноября 2025, 23:23

- 12 ноября 2025, 12:08

- 12 ноября 2025, 12:19

- 12 ноября 2025, 13:31

- 12 ноября 2025, 05:13

- 12 ноября 2025, 12:09

- 12 ноября 2025, 07:10

- 12 ноября 2025, 12:10

- 12 ноября 2025, 07:28

- 12 ноября 2025, 12:11

- 12 ноября 2025, 12:05

- 29 декабря 2025, 14:57

теги блога Финансовое Убежище

- Fesco

- GCHE

- INARCTICA

- MD Medical Group

- MDMG

- MOEX

- Novabev

- NovaBev Group

- Ozon

- Ozon банк

- PHOR

- Positive Technologies

- smart-lab conf

- SVCB

- Whoosh

- wush

- азотные удобрения

- акции

- акции роста

- Акции РФ

- алкоголь

- Астра

- банки

- Банки в России

- Белуга

- Белуга Групп

- ВУШ

- Вуш Холдинг

- ГК Мать и дитя

- ГМК НорНикель

- голубые фишки

- Группа Позитив

- группа Черкизово

- Дальневосточное морское пароходство

- ДВМП

- Детский мир

- инарктика

- инвестиции

- ИТ

- итоги месяца

- КАМАЗ

- Кибербезопасность

- конференция смартлаба

- красная рыба

- лосось

- майнинг

- мать и дитя

- Медикал групп

- Медицина

- Медицинский сектор рф

- металлургические компании

- Минеральные удобрения

- МосБиржа

- Московская биржа

- мсфо

- НоваБев

- НоваБев Групп

- Норильский Никель

- Норникель

- озон

- Озон-банк

- операционные результаты

- отчеты МСФО

- позитив

- Позитив Текнолоджиз

- портфель инвестора

- прогноз по акциям

- разбор компаний

- раскрытие информации

- Ренессанс Страхование

- Русагро

- русская аквакультура

- рыба

- самокат

- Северсталь

- сельское хозяйство

- сельскохозяйственный сектор

- совкомбанк

- страхование

- страхование жизни

- т-технологии

- Тбанк

- Тинькофф

- тинькофф банк

- трейдинг

- Финансовый сектор

- Фос Агро

- Фосагро

- фосфорные удобрения

- фундаентальный обзор

- фундаментал

- фундаментальный обзор

- фундаментальный анализ

- фундаментальный обзор

- Черкизово

- Черкизово-Групп

- электричество

- электрогенерация

- Энел Россия

- Юнипро