фосагро

⚡️Отчет Фосагро за 9 месяцев 2025 года. Где дивиденды?

- 26 ноября 2025, 07:37

- |

🔹производство агрохимической продукции выросло на 4,3% (до 9,2 млн тонн). Прирост пришелся на фосфорсодержащие удобрения и кормовые фосфаты на 5,5% (до 7 млн тонн).

На рынках азотных и фосфорных удобрений сохранялся повышательный ценовой тренд под воздействием развития сезонного спроса на ключевых экспортных направлениях в Южной Азии (Индия), Центральной и Южной Америки.

🔹общие продажи агрохимической продукции выросли на 2,9% (до 9,4 млн тонн).

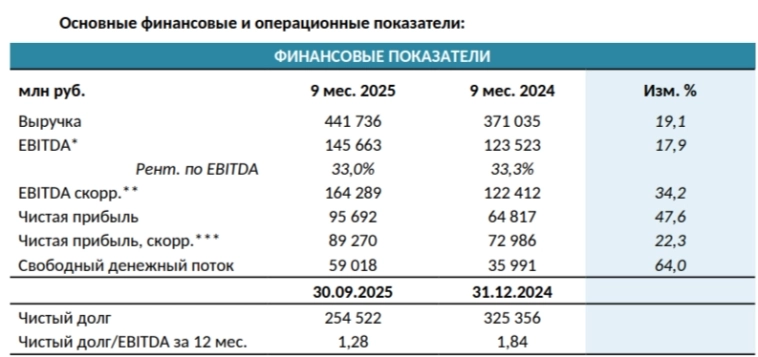

🔹выручка увеличилась на 19% (с 371 до 441 млрд руб), в связи с ростом объемов производства и реализации фосфорных и азотных удобрений на российском и международных рынках.

🔹чистая прибыль выросла на 47% (с 64 до 95 млрд руб), при этом скорректированная чистая прибыль без учета курсовых разниц, подросла только на 22% (с 73 до 89 млрд руб).

🔹свободный денежный поток увеличился на 64% (с 36 до 59 млрд руб), в связи с ростом прибыли от операционной деятельности.

( Читать дальше )

- комментировать

- 349

- Комментарии ( 0 )

Объем предложенных и утвержденных дивидендов российскими компаниями по итогам 9 мес 2025г сократился почти в 2 раза г/г до 640 млрд руб — Ъ

- 26 ноября 2025, 07:36

- |

Число эмитентов, объявивших о выплатах, также сократилось, но менее значительно — 23 эмитента в 2025 году против 28 эмитентов годом ранее.

Лукойл (2005г — 275 млрд руб, годом ранее — 356 млрд), Роснефть (2025г — 122 млрд руб, годом ранее 386 млрд), Татнефть (2025г — 19 млрд, годом ранее 40 млрд).

Участники рынка отмечают, что выплаты сократились пропорционально падению чистой прибыли компаний нефтегазового сектора.

Причины снижения прибыли:

- крепкий рубль

- упавшая в цене нефть

- потеря внешних рынков сбыта

В то же время четвертую часть от общих промежуточных дивидендов (около 150 млрд руб.) выплатят компании, завершившие редомициляцию или вышедшие на IPO в 2023–2024 годах. Большая часть из этого объема дивидендов приходится на акции «Икс 5» (почти 100 млрд руб.). Кроме того, выплаты «Озона» составят около 31 млрд руб., ЦИАН — почти 9 млрд руб.

( Читать дальше )

ФосАгро отчиталась за III кв. 2025 г. — компания рефинансирует свой долг, FCF снизился до 2,5 млрд руб. Рекомендаций по дивидендам нет.

- 25 ноября 2025, 11:16

- |

🌾 ФосАгро опубликовала финансовые результаты по МСФО за III квартал и 9 месяцев 2025 г. Компания продолжает снижать долговую нагрузку, сокращает CAPEX, но FCF это не помогло и рекомендаций по дивидендам нет. Отмена экспортных пошлин и прошлые инвестиции уже приносят плоды, даже на фоне укрепления ₽:

⏺ Выручка: III кв. 143,2₽ млрд (+10,6% г/г), 9 м. 441,7₽ млрд (+19,1% г/г)

⏺ EBITDA: III кв. 51,1₽ млрд (+4,5% г/г), 9 м. 145,7₽ млрд (+17,9% г/г)

⏺ Чистая прибыль: III кв. 20,2₽ млрд (+77,6% г/г), 9 м. 95,7₽ млрд (+47,6% г/г)

💬 Операционные результаты за 9 месяцев: производство агрохимической продукции выросло до 9,2 млн тонн (+4,3% г/г). Основной прирост пришёлся на увеличение производства фосфорных удобрений и кормовых фосфатов — 7 млн тонн (+,5,5% г/г). Случилось перераспределение в пользу тройных удобрений (DAP — +47,2%, NPK — +11,2%, MCP — +24,7%, такие результаты были достигнуты благодаря комплексу в Балакове). Продажи продукции увеличились до 9,4 млн тонн (+2,9% г/г).

( Читать дальше )

Экспорт удобрений из России в январе–сентябре 2025 года увеличился на 8% г/г и достиг 33,7 млн т. Производство за этот период выросло на 4% г/г – до 48,9 млн т — Ведомости

- 25 ноября 2025, 08:11

- |

Экспорт удобрений из России в январе–сентябре 2025 года увеличился на 8% и достиг 33,7 млн т, сообщила РАПУ. Производство за этот период выросло на 4% – до 48,9 млн т. По данным MMI, экспорт составил 33,9 млн т, при этом увеличились поставки всех основных видов удобрений.

Наиболее заметно вырос экспорт карбамида — на 12% год к году до 8 млн т. Поставки хлористого калия увеличились на 4% до 10,2 млн т, сложных удобрений — на 2% до 3,6 млн т, аммиачной селитры — на 2% до 2,8 млн т. Основной вклад в рост карбамида внесли «Уралхим», «Куйбышевазот» и «Щекиноазот», увеличившие экспорт в сумме почти на 840 000 т. Рост поставок калия обеспечили «Уралкалий» и «Еврохим», MAP и DAP — «Фосагро», селитры — «Акрон».

Главными направлениями увеличения экспорта стали Бразилия и Индия. Поставки в Бразилию выросли на 11% до 8,8 млн т, в Индию — на 40% до 4,2 млн т. Экспорт в Китай сохранился на уровне 3,5 млн т. Также выросли поставки в Индонезию (на 50% до 1,5 млн т), в другие страны Юго-Восточной Азии (на 24% до 2,6 млн т), в США (на 12% до 3,7 млн т) и Польшу (на 40% до 1,4 млн т).

( Читать дальше )

Соображения по поводу Фосагро и золота

- 24 ноября 2025, 20:43

- |

Пара графиков индикаторов, которые помогают наметить тенденцию цен.

Фосагро

Фьючерсы DAP FOB NOLA (диаммонийфосфат, поставка на условиях FOB, Новый Орлеан, Луизиана) являются ключевым бенчмарком для мирового ценообразования и управления рисками на рынке удобрений. Снижение последнее время (см. график)

Urea (Granular) FOB US Gulf Overview — Мочевина — самая популярная форма твердого азотного удобрения. Снижение последнее время (см. график).

( Читать дальше )

🚀 Очередная покупка акций. Создание активного дохода продолжается. Еженедельное инвестирование № 219

- 24 ноября 2025, 20:40

- |

Дух Анкориджа жив, 28 пунктов, крепкий рубль и замедляющаяся инфляция, а я также не знаю, куда пойдет рынок, вверх или вниз, но то, что он пойдет вправо 👉, могу сказать с уверенностью. Пойдем посмотрим, что купил, и что интересного произошло за неделю.

💼 Мой портфель и ТОП-5 акций

( Читать дальше )

ФосАгро. Серная кислота убила маржу!

- 24 ноября 2025, 07:02

- |

Вышел отчет за 9 месяцев 2025 года у компании Фосагро, при этом компания не дала рекомендации по дивидендам — классика уже!

Если смотреть на весь российский фондовый рынок, то помимо Фосагро только Полюс тянет на интересного экспортера при текущих вводных, но количество нюансов выросло по сравнению с 1 полугодием!

📌 Что в отчете

— Выручка. Выручка выросла на 19% до 441 млрд рублей (третий квартал 143 млрд рублей), рост в том числе за счет увеличения производства удобрений на 4,3% до 9.1 млн тонн, а рост реализации составил 2,9% до 9.35 млн тонн!

У компании по-прежнему хорошая конъюнктура со средним уровнем цен в 3 квартале в 736$ за тонну против 662$ квартал назад (570$ в третьем квартале 2024 года), правда цены в 4 квартале скорректировались к уровням 2 квартала!

Появился скрытый риск для Фосагро, который маловероятно реализуется, но надо держать в голове — это разговоры о потенциальном запуске северного потока-2 => цены на газ упадут => упадут цены на удобрения => надо будет бежать из акции!

( Читать дальше )

Стоит ли покупать акции Фосагро? Отчет за 9 месяцев, дивиденды и перспективы

- 23 ноября 2025, 09:56

- |

Продолжается сезон отчетностей за 3 квартал и 9 месяцев 2025 года. Ранее рассматривал Северсталь и Сбербанк. На очереди «ФосАгро», российская вертикально-интегрированная компания, в состав которой входит один из крупнейших в мире производителей фосфорсодержащих минеральных удобрений.

20 ноября Фосагро отчет за 9 месяцев по МСФО, согласно которому:

— выручка 441,74 млрд. р (+19% г/г);

— EBITDA 145,7 млдр.р (+18% г/г);

— прибыль 95,69 млрд. р (+47,6% г/г);

— чистый долг 254,5 млдр.р (в 1 полугодии было 245,7 млрд.р);

— чистый долг/EBITDA 1,28х (по результатам 2024 г.было 1,84х);

— свободный денежный поток 59 млрд р (рост в 1,5 раза);

— финансовые расходы 18,37 млрд.р (+88,9% г/г).

( Читать дальше )

❗️❗️Фосагро: модернизация продолжается, прибыль растёт.

- 22 ноября 2025, 08:26

- |

Сегодня компания Фосагро отчиталась по МСФО за 9 месяцев 2025 года, и отчет вышел достаточно крепким. Выручка выросла на 19% до 441,7 млрд рублей, EBITDA достигла 145,7 млрд рублей, что на +17.9% больше аналогичного периода прошлого года, чистая прибыль взлетела на 48%, составив 96,7 млрд рублей. Рентабельность на высоком уровне: EBITDA Margin держится на уровне 33%, чистая рентабельность 21,7%. Долговая нагрузка снижается, показатель чистый долг/ EBITDA составил 1,28х.

Ключевым драйвером такого роста явился взрывной рост поставок в Индию: в 12 раз больше, чем годом ранее. Производство фосфорных удобрений растёт (+5.5% г/г), модернизация мощностей в Балаково и Череповце идёт полным ходом, в будущем это обещает существенно увеличить мощность производства, но на ближайшем горизонте это требует больших капзатрат. Денежный поток пока сильный, правда, ликвидность не идеальна, но не критична. Рост прибыли во многом поддержан укреплением рубля — переоценка валютного долга заметно смягчила финансовые расходы и дополнительно поддержала чистую прибыль

( Читать дальше )

Фосагро: низкая доходность на предстоящий год?

- 21 ноября 2025, 21:19

- |

Сегодня спрогнозирую годовую доходность еще одной популярной акции – Фосагро, которая упорно росла на нашем падающем рынке.

Аналитики объясняли рост хорошими перспективами бизнеса, а падение – непрозрачным корпоративным управлением. Но, как говорится, то такое, меня интересуют сухие цифры, в которые, как известно всем аналитикам, рынок уже все заложил.

Мое негодование вызывают частые, но мелкие дивиденды, которые добавляют ручной работы по расчету скорректированных на дивиденды цен. Ну ничего, на выходных планирую завершить автоматизацию сбора котировок и дивидендов, процесс расчетов и разборов пойдет быстрее и проще.

Цену покупки беру «на сейчас» — 6699 руб. без учета дивов за два года, 7902 – база для расчета с учетом дивов;

беру дневные котировки (цены закрытия) с сайта Финама с 01.11.2023 по 21.11.2025 (то есть за два года, чтоб база для расчета превышала прогнозный период в два раза);

прибавляю к ценам закрытия после дивидендных гэпов размеры дивидендов (в рассматриваемый период попало 6 выплат в сумме 1203 рублей на акцию);

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал