фонды денежного рынка

За минувшие 3 месяца менее половины всех крупных розничных фондов показали прирост стоимости пая, тогда как в летний период не было ни одного убыточного ПИФа — Ъ со ссылкой на Investfunds

- 18 декабря 2025, 12:36

- |

- По данным Investfunds, паи ПИФов, ориентированных на золото, выросли в цене на 16,6–17,9%, при этом пай единственного фонда на платину и палладий обеспечил доход выше 22%. Чистые инвестиции в такие фонды составили за три месяца 7,9 млрд руб. против 300 млн руб. в летние месяцы

- За минувший месяцпаи всех 54 ПИФов облигаций (без учета фондов с выплатой дохода) показали прирост в цене 0,5–4,7%. Летом доход от таких инвестиций достигал 13%. По итогам осени чистые привлечения в эти фонды с трудом перевалили за 70 млрд руб. Это худший результат с начала года

- Убыточными оказались все фонды с валютными облигациями: еврооблигации, замещающие облигации и бумаги, номинированные в юанях и токсичных валютах

( Читать дальше )

- комментировать

- 202 | ★1

- Комментарии ( 0 )

💰 Фонды денежного рынка – Какой выгоднее?

- 16 декабря 2025, 20:05

- |

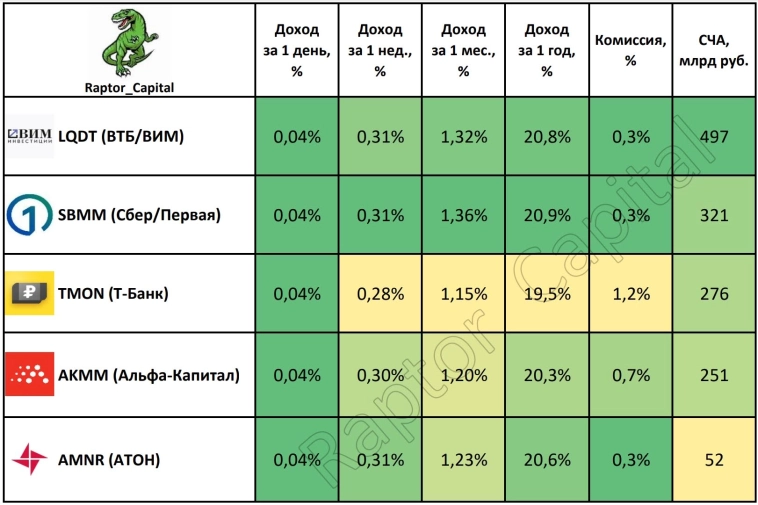

📌 Фонды денежного рынка продолжают оставаться консервативным и вечно растущим инструментом. Решил сравнить доходности основных фондов ликвидности, оценил риски и определил два самых прибыльных фонда.

1️⃣ О ФОНДАХ ЛИКВИДНОСТИ:

• Фонды ликвидности вкладывают средства в высоколиквидные краткосрочные инструменты (сделки РЕПО, депозиты, краткосрочные облигации), обеспечивая доходность, близкую к ключевой ставке ЦБ.

• БПИФы денежного рынка обычно привязаны к ставке RUSFAR или RUONIA, некоторые фонды следуют своим индексам (TINFAI у Т-Банка). Обычно RUONIA чуть выше, а за использование RUSFAR фонды платят комиссию Мосбирже. RUSFAR = 15,78% на 16 декабря, RUONIA = 15,91% на 12 декабря.

2️⃣ ОСНОВНЫЕ ФОНДЫ:

• Поместил в таблицу топ-5 фондов денежного рынка по доходности и объёму СЧА (стоимость чистых активов или капитализация): LQDT от ВТБ, SBMM от Сбера, TMON от Т-Банка, AKMM от Альфа-Капитала, AMNR от Атона. Оценим по ключевым критериям:

1) Доходность за 1 день у всех фондов около 0,04% (разница в тысячных), поэтому сравнивать надо по более длинному горизонту.

( Читать дальше )

- комментировать

- 13.9К |

- Комментарии ( 48 )

Фонды ликвидности - кто кого? Итоги 9 месяцев

- 10 декабря 2025, 07:37

- |

Вот на волне споров о том, какой фонд денежного рынка лучший и дает самую большую доходность, в марте этого года я купила в отдельный брокерский портфель на одинаковую сумму два фонда:

1. ВИМ-Ликвидность от ВТБ $LQDT — старый, проверенный, практически не рекламируемый нигде, потому как про него и так все знают.

2. Денежный рынок от Т-Технологии $TMON@ — молодой, энергичный, активно продвигающий себя чуть ли не из каждого утюга.

Принцип действия фондов идентичный, но если читать в условиях все, в том числе написанное мелким шрифтом, выясняется, что комиссия у второго фонда в три раза больше чем у первого. Вот и стало интересно сравнить — если денег за управление берут в три раза больше, то работают ли они эффективнее.

Паи фондов были куплены 9 марта, каждый месяц подвожу итоги. Все промежуточные результаты и детали легко найти по тэгу #ктокого .

Главное: этот портфель однозначно в плюсе))))

Теперь детали. По итогам 9 месяцев счет 15,0%: 14,01% в пользу синего брокера. Проценты рассчитаны за 3 квартала, в переводе на год ситуация будет выглядеть так: 20% :18,68%.

( Читать дальше )

У хомяков сдали нервы. Что покупали 2,8 млн инвесторов в ноябре?

- 05 декабря 2025, 10:49

- |

В ноябре инвесторов в российскую фонду поджидали: разворот рынка вверх от уровня 2500 п., новый мирный план Трампа, постоянно укрепляющийся рубль и некоторые другие приколы типа внезапного объявления бешеных дивов от SFI.

Как обычно, наше любимое казино поделилось итогами месяца, а также пересчитало своих клиентов и рассказало, куда они вкладывались активнее всего, пока рынки пытались нащупать дно.

👀Давайте посмотрим, сколько денег частные инвесторы занесли на биржу в прошлом месяце, на что их потратили и чем им (т.е. нам) всё это грозит.

Чтобы не пропустить другие интересные и полезные посты, подписывайтесь на мой лучший в своём роде телеграм-канал с авторской аналитикой и инвест-юмором.

📊Сколько нахомячили

📈Общее число физиков со счетами на Мосбирже за ноябрь увеличилось всего на 260 тыс. (второй худший результат в этом году) и достигло 39,7 млн. Ими суммарно открыто уже 75 млн счетов.

Совершали сделки из них 2,8 млн активных инвесторов (2,9 млн в октябре). И это анти-рекорд с мая 2023 года. Я тоже регулярно совершал.

( Читать дальше )

Топ-5 рублевых фондов денежного рынка: доходности и комиссии

- 13 ноября 2025, 08:21

- |

Фонды денежного рынка несколько лет назад стали одним из самых популярных инструментом краткосрочного вложения средств на фондовом рынке в период высокой ключевой ставки, их стоимость чистых активов кратно выросла. В настоящее время происходит отток денежных средств из данного инструмента.

Фонд денежного рынка вкладывает средства в сделки так называемого «обратного РЕПО». РЕПО — продажа ценных бумаг с обязательством выкупа через определенный срок. Обратное РЕПО — покупка ценных бумаг. Ценными бумагами являются облигации федерального займа. Каждый день стоимость пая фонда увеличивается на ставку RUSFAR/365 минус расходы фонда, где RUSFAR — так называемая справедливая стоимость денег, которая рассчитывается на основе реальных сделок. Проще говоря — это краткосрочные займы под залог облигаций федерального займа. Ставка RUSFAR составляет 16,26%.

Посмотрим какие сейчас доходности по рублевым фондам денежного рынка и комиссии.

1. Ликвидность от ВИМ

Тикер: LQDT

ISIN: RU000A1014L8

Управляющая компания: АО «ВИМ Инвестиции»

( Читать дальше )

Облигационные ПИФы в октябре пережили рекордный отток в ₽12,4 млрд — первый отрицательный результат с января и самый крупный отток в истории индустрии — Ъ

- 11 ноября 2025, 07:14

- |

В октябре облигационные паевые инвестиционные фонды (ПИФы) столкнулись с рекордным оттоком капитала — 12,4 млрд руб., следует из данных Investfunds. Это первый отрицательный результат с января и самый крупный отток в истории индустрии. Причина — разочарование инвесторов темпами снижения ключевой ставки Банком России.

Рынок ожидал более агрессивного смягчения политики, однако на сентябрьском заседании регулятор снизил ставку лишь на 1 п. п., до 17%, а также дал сигнал о готовности удерживать высокие значения длительное время. Это привело к распродаже облигаций: композитный индекс RUABITR за четыре с половиной недели упал на 3,6%, причем основное снижение пришлось на сентябрь. В октябре ставка была вновь снижена — на 0,5 п. п., до 16,5%, но заметного влияния на рынок это уже не оказало.

По словам портфельного менеджера «ВИМ Инвестиции» Олега Цецегова, инвесторы начали выводить средства из облигационных фондов, несмотря на то что снижение цен сделало их более привлекательными. Он отмечает, что такое поведение характерно прежде всего для розничных инвесторов, которые фиксируют просадку, а не используют ее как точку входа.

( Читать дальше )

Что покупали 2,9 млн инвесторов в октябре? Осенняя хандра на Мосбирже

- 09 ноября 2025, 15:19

- |

В октябре инвесторов в российскую фонду поджидали: мощное анти-ралли на рынке акций, разочарование рынка от снижения ставки всего лишь на 0,5%, отменённая встреча в Будапеште и новые санкции.

Как обычно, наше любимое казино поделилось итогами месяца, а также пересчитало своих клиентов и рассказало, куда они вкладывались активнее всего, пока рынки пробивали новое дно.

👀Давайте посмотрим, сколько денег частные инвесторы занесли на биржу в прошлом месяце, на что их потратили и чем им (т.е. нам) всё это грозит.

Чтобы не пропустить другие интересные и полезные посты, подписывайтесь на мой лучший в своём роде телеграм-канал с авторской аналитикой и инвест-юмором.

📊Сколько нахомячили

📈Общее число физиков со счетами на Мосбирже за октябрь увеличилось на 498 тыс. и достигло 39,4 млн. Ими суммарно открыто уже 74,2 млн счетов.

Совершали сделки из них 2,9 млн активных инвесторов (3,5 млн в сентябре). Я тоже регулярно совершал.

🐹В этом месяце частные инвесторы вложили в ценные бумаги 175,8 млрд ₽ (в сентябре были рекордные 317 млрд ₽). В частности, только один Сид вбухал 388 тыс. ₽ в наше фондовое онлайн-казино.

( Читать дальше )

Вложили в 7 раз больше в акции, чем взрослые: как подростки изменили портрет российского инвестора

- 04 ноября 2025, 18:00

- |

Не так давно Сбер разрешил инвестиции подросткам с 14 лет. Растят лояльных клиентов прямо с детства 😁 Правда есть ряд ограничений для раннего инвестирования:

— лимит пополнения: не более 25 000 рублей в год;

— запрещённые инструменты: деривативы, рискованные облигации, маржинальная торговля;

— обязательно письменное согласие родителей.

Но эти ограничения не останавливают рост интереса подростков к инвестициям.

Предлагаю взглянуть на статистику подросткового инвестирования, постаралась её максимально структурировать и сделать наглядной. Но прежде чем начать, приглашаю Вас подписаться на мой телеграм канал, там много полезной и интересной информации про инвестиции и личные финансы.

1️⃣ Ключевая статистика:

— за год 120 000 подростков открыли брокерский счёт

— рост за последние 2 месяца составил почти 100%

— 99% подростков сами инициируют открытие счёта, а не идут по совету родителей

2️⃣ Портрет молодого инвестора: кто он?

— Возраст: чем старше, тем активнее.

( Читать дальше )

Стоимость чистых активов биржевого фонда «Сберегательный» преодолела планку в ₽300 млрд: в условиях высокой ставки инвесторы по-прежнему предпочитают фонды денежного рынка — УК

- 01 ноября 2025, 15:57

- |

В условиях высокой ключевой ставки инвесторы по-прежнему предпочитают классические инструменты денежного рынка с хорошей доходностью и низким уровнем риска. Стоимость чистых активов биржевого фонда «Сберегательный» (тикер — SBMM)[1] преодолела планку в 300 млрд рублей[2].

Фонд инвестирует в инструменты денежного рынка через сделки обратного РЕПО с Центральным контрагентом под КСУ и ОФЗ и дает возможность заработать на уровне ключевой ставки. Бенчмарк— RUONIA (Ruble Overnight Index Average)[3].

В последние годы SBMM регулярно попадал в рейтинги самых популярных фондов по данным Investfunds[4]. Управляющая компания за это время несколько раз снижала комиссию фонда за счет сокращения инфраструктурных и прочих расходов. Так как все комиссии включены в цену пая, инвестировать в фонд автоматически становилось выгоднее. В результате «Сберегательный» вошёл в рейтинг фондов с самыми низкими комиссиями на российском рынке[5].

( Читать дальше )

Как устроены фонды денежного рынка?

- 23 октября 2025, 17:24

- |

Фонды денежного рынка являются популярным способом сбережений на короткий срок, а при высокой ставке они стали вообще самым популярным видом инвестирования и занимают свыше 80% рынка всех БПИФов.

Но, что там внутри? Откроем инвестиционную декларацию фонда TMON.

Надеюсь, история со структурными облигациями ВТБ воспитала у вас привычку читать оригиналы документов.

А в документе сразу много непонятного:

«Преимущественными объектами инвестирования являются права требования по сделкам РЕПО с клиринговыми сертификатами участия (КСУ)».

Да и сам индекс, которому следует фонд, тоже:

«Ежедневная доходность от сделок и заявок на заключение сделок РЕПО с Центральным контрагентом (ЦК), обеспеченными клиринговыми сертификатами участия (КСУ)»

Разберемся с этими РЕПО, ЦК и КСУ по порядку.

Вы представляете себе, как работает банк?

Допустим я создам Ч-Банк, и 10 человек откроют в нем депозиты по 1 млн. рублей.

Из этих 10 млн сразу нужно отложить 5% в обязательный резерв ЦБ.

Оставшиеся 9,5 млн можно направить в работу, выдавая кредиты и покупая активы. Правда, закон потребует от меня создать резерв, размер которого будет зависеть от степени риска актива. Грубо, выдавая ипотечный кредит, можно заложить резерв 10% от суммы, а кредит без залога для ИП потребует уже создания резерва в размере 100% от вложенной суммы.

( Читать дальше )

- комментировать

- 12.8К |

- Комментарии ( 45 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал