SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

финрезультаты

Дивиденды от Сбера становятся всё реальнее - Лимон на чай

- 10 ноября 2022, 19:42

- |

На прошлой неделе писал про «Сбер», тогда допустил, что банк вернётся к дивидендам в начале 2023 при условии, что его дела пойдут на поправку.

Но узнать, как себя чувствует «Сбер», я не мог. Банки не раскрывают состояние бизнеса с весны. Оставалось только верить словам топ-менеджеров и инсайдерам.

( Читать дальше )

Но узнать, как себя чувствует «Сбер», я не мог. Банки не раскрывают состояние бизнеса с весны. Оставалось только верить словам топ-менеджеров и инсайдерам.

( Читать дальше )

- комментировать

- 3.8К

- Комментарии ( 10 )

Драйвером роста выручки VK стал сегмент рекламы онлайн - Промсвязьбанк

- 10 ноября 2022, 18:52

- |

VK по итогам 3 квартала 2022 года увеличила скорректированную выручку на 5% год к году — до 32 млрд рублей. Скорректированная EBITDA VK в отчетном периоде выросла на 16%, составив 9,8 млрд рублей, рентабельность EBITDA составила 30,6%.

Оцениваем результаты VK как неплохие. Драйвером роста выручки стал сегмент рекламы онлайн, тогда как доход от пользовательских платежей сократился. Государственные льготы для IT-компаний и контроль над расходами поддержали рост скорректированной EBITDA. Компания показала рекордную чистую прибыль в 41 197 млн руб. против убытка в 2 354 млр руб. в 3 кв. 2021, но это связано с продажей доли в СП «О2О».

Оцениваем результаты VK как неплохие. Драйвером роста выручки стал сегмент рекламы онлайн, тогда как доход от пользовательских платежей сократился. Государственные льготы для IT-компаний и контроль над расходами поддержали рост скорректированной EBITDA. Компания показала рекордную чистую прибыль в 41 197 млн руб. против убытка в 2 354 млр руб. в 3 кв. 2021, но это связано с продажей доли в СП «О2О».

Полагаем, что отчет окажет неплохую поддержку бумагам компании. При этом перспективы 4 кв. также видятся нам неплохими, учитывая позиционирование компании на рынке рекламы онлайн и устойчивость к санкционному давлению.Промсвязьбанк

VK представила сильные финрезультаты за третий квартал - Синара

- 10 ноября 2022, 17:11

- |

VK: финансовые результаты за 3К22 — гораздо лучше ожиданий по скорректированному показателю EBITDA.

Представленные сегодня финансовые результаты VK за 3К22 мы оцениваем как сильные.

— Скорректированная выручка (включает доходы от прекращенной деятельности MY.GAMES) увеличилась на 5% г/г до 30,2 млрд руб. и уступила нашей и среднерыночной оценке всего 1%.

— Скорректированный показатель EBITDA уменьшился на 16% г/г до 9,8 млрд руб., но оказался на 34% выше наших оценок и на 38% — консенсус-прогноза. По сравнению с 3К21 расчетная рентабельность по EBITDA подросла на 2,9 п. п. и составила 30,6%, чему способствовало улучшение показателей рентабельности в сегментах «Социальные сети и коммуникационные сервисы» и «Образовательные технологии».

— В сегменте «Социальные сети и коммуникационные сервисы» продажи VK увеличились на 24% г/г до 18,5 млрд руб. за счет солидных доходов от интернет-рекламы. Игры принесли выручку в размере 8,6 млрд руб. (-15% г/г), образовательные технологии — 2,6 млрд руб. (+20% г/г).

( Читать дальше )

Представленные сегодня финансовые результаты VK за 3К22 мы оцениваем как сильные.

— Скорректированная выручка (включает доходы от прекращенной деятельности MY.GAMES) увеличилась на 5% г/г до 30,2 млрд руб. и уступила нашей и среднерыночной оценке всего 1%.

— Скорректированный показатель EBITDA уменьшился на 16% г/г до 9,8 млрд руб., но оказался на 34% выше наших оценок и на 38% — консенсус-прогноза. По сравнению с 3К21 расчетная рентабельность по EBITDA подросла на 2,9 п. п. и составила 30,6%, чему способствовало улучшение показателей рентабельности в сегментах «Социальные сети и коммуникационные сервисы» и «Образовательные технологии».

— В сегменте «Социальные сети и коммуникационные сервисы» продажи VK увеличились на 24% г/г до 18,5 млрд руб. за счет солидных доходов от интернет-рекламы. Игры принесли выручку в размере 8,6 млрд руб. (-15% г/г), образовательные технологии — 2,6 млрд руб. (+20% г/г).

( Читать дальше )

Уже в 2023 году Сбербанк может показать значительное восстановление - Солид

- 10 ноября 2022, 16:49

- |

Сбербанк впервые с начала кризиса раскрыл финансовые результаты.

«По итогам десяти месяцев «Сбер» восстановил прибыльность. Чистая прибыль с начала года превысила 50 млрд руб., а в октябре банк заработал 122,8 млрд руб. Бизнес показывает хороший рост: розничный портфель с начала года прибавил 9%, корпоративный — вырос на 11,9% без учета валютной переоценки. Ежемесячный объем выдач кредитов вернулся на докризисный уровень второго полугодия 2021 года», — сказал Герман Греф на форуме Finopolis.

По его словам, «несмотря на все вызовы текущего периода», банку удалось добиться стабилизации качества кредитного портфеля — доля просроченной задолженности по кредитам ниже уровня конца прошлого года (2,2% от портфеля). Глава «Сбера» указал, что банк «с запасом» соблюдает требования по достаточности капитала и не использует никакие послабления Банка России для кредитных организаций.

«По итогам десяти месяцев «Сбер» восстановил прибыльность. Чистая прибыль с начала года превысила 50 млрд руб., а в октябре банк заработал 122,8 млрд руб. Бизнес показывает хороший рост: розничный портфель с начала года прибавил 9%, корпоративный — вырос на 11,9% без учета валютной переоценки. Ежемесячный объем выдач кредитов вернулся на докризисный уровень второго полугодия 2021 года», — сказал Герман Греф на форуме Finopolis.

По его словам, «несмотря на все вызовы текущего периода», банку удалось добиться стабилизации качества кредитного портфеля — доля просроченной задолженности по кредитам ниже уровня конца прошлого года (2,2% от портфеля). Глава «Сбера» указал, что банк «с запасом» соблюдает требования по достаточности капитала и не использует никакие послабления Банка России для кредитных организаций.

Для «Сбербанка» это очень позитивные новости. Как правило, прибыль по РСБУ была близко к значениям по МСФО, однако с учетом деконсолидации дочек и особенностей учета в этом году прибыли могут различаться. Тем не менее, банк уже в прибыли с начала года, а сам год должен закрыть по нашим оценкам с прибылью около 300 млрд рублей. Остальные показатели приходят к докризисным уровням, а значит уже в 2023 году есть все шансы показать значительное восстановление вплоть до 1 трлн рублей чистой прибыли. Мы по-прежнему рекомендуем покупать акции Сбербанка и сохраняем эту бумагу в топе наших инвестидей.ИФК „Солид“

Walt Disney: убытки стримингового сегмента пока оказывают давление - Синара

- 09 ноября 2022, 18:33

- |

После вчерашнего закрытия рынков компания Walt Disney опубликовала отчет за закончившийся 1 октября четвертый квартал 2022 ф. г. (и весь этот год). За последний отчетный квартал количество подписчиков ведущей платформы потокового вещания Disney+ выросло на 12,1 млн, тогда как аналитики ожидали рост всего на 8,9 млн. Общее количество подписчиков во всех потоковых сервисах Disney, включая ESPN+ и Hulu, достигло 235 млн. Напомним, что Disney по этому показателю уже второй квартал опережает Netflix (223 млн аккаунтов).

Квартальная выручка выросла на 9% г/г до $20,15 млрд (опрошенные FactSet аналитики ожидали $21,27 млрд), скорректированная прибыль на акцию в $0,3 оказалась почти в 2 раза ниже консенсус-прогноза в $0,56. Цена акций Disney упала на 8% в ходе расширенных торгов.

Компания вновь сообщила о лучшем, чем ожидалось, количестве подписок на свой потоковый сервис Disney+ в последнем квартале, в то время как Netflix удалось добавить в 5 раз меньше (2,4 млн) новых абонентов за 3К22. Однако операционный убыток сегмента, на 38% превысив ожидания рынка, увеличился в 4К22 до $1,47 млрд по сравнению с $630 млн в 4К21. С момента запуска три года назад стриминговый бизнес Disney+ понес убытки в $8 млрд. Менеджмент, однако, заявил, что планирует сократить расходы на маркетинг и контент и в дальнейшем сфокусируется на прибыльности сегмента, а не на росте абонентской базы.

( Читать дальше )

Квартальная выручка выросла на 9% г/г до $20,15 млрд (опрошенные FactSet аналитики ожидали $21,27 млрд), скорректированная прибыль на акцию в $0,3 оказалась почти в 2 раза ниже консенсус-прогноза в $0,56. Цена акций Disney упала на 8% в ходе расширенных торгов.

Компания вновь сообщила о лучшем, чем ожидалось, количестве подписок на свой потоковый сервис Disney+ в последнем квартале, в то время как Netflix удалось добавить в 5 раз меньше (2,4 млн) новых абонентов за 3К22. Однако операционный убыток сегмента, на 38% превысив ожидания рынка, увеличился в 4К22 до $1,47 млрд по сравнению с $630 млн в 4К21. С момента запуска три года назад стриминговый бизнес Disney+ понес убытки в $8 млрд. Менеджмент, однако, заявил, что планирует сократить расходы на маркетинг и контент и в дальнейшем сфокусируется на прибыльности сегмента, а не на росте абонентской базы.

( Читать дальше )

Lyft теряет долю на рынке - Синара

- 08 ноября 2022, 17:25

- |

Lyft опубликовала финансовые результаты за 3К22. Выручка компании увеличилась на 22% г/г до $1,05 млрд; темпы роста показателя оказались самыми медленными более чем за год. Аналитики, опрошенные FactSet, ожидали выручки в размере $1,06 млрд. Скорректированная EBITDA Lyft составила $66,2 млн и превысила консенсус-прогноз ($62 млн).

Прогноз компании на 4К22 совпал с ожиданиями аналитиков: менеджмент дал ориентир в диапазоне $1,15–1,17 млрд (консенсус-прогноз — $1,16 млрд). Компания также прогнозирует в 4К22 скорректированную прибыль на уровне $80–100 млн (консенсус-прогноз — $85 млн). Котировки Lyft на премаркете снижаются на 19%.

( Читать дальше )

Прогноз компании на 4К22 совпал с ожиданиями аналитиков: менеджмент дал ориентир в диапазоне $1,15–1,17 млрд (консенсус-прогноз — $1,16 млрд). Компания также прогнозирует в 4К22 скорректированную прибыль на уровне $80–100 млн (консенсус-прогноз — $85 млн). Котировки Lyft на премаркете снижаются на 19%.

( Читать дальше )

Меняем игрушки на удобрения - Синара

- 08 ноября 2022, 16:33

- |

Модельный портфель акций

С учетом последних новостей и динамики акций мы пересмотрели структуру «Модельного портфеля акций», заменив бумаги Детского мира, заявившего о намерении стать частной компанией, на высокодоходные акции ФосАгро. Кроме того, мы уменьшили вес Роснефти, показавшей в октябре лучшую динамику, перераспределив «квоту» в пользу ЛУКОЙЛа, возобновившего выплату дивидендов, и компании Yandex, чьи финансовые результаты за 3К22 превзошли прогнозы. После ребалансировки совокупная доходность портфеля на годичном горизонте составляет 77%.

Катализаторы: реинвестирование промежуточных дивидендов; приток денег «возвращающихся» инвесторов; девальвация рубля; рост цен на сырье.

Риски: новые санкции; геополитическая эскалация; глобальная рецессия.

( Читать дальше )

С учетом последних новостей и динамики акций мы пересмотрели структуру «Модельного портфеля акций», заменив бумаги Детского мира, заявившего о намерении стать частной компанией, на высокодоходные акции ФосАгро. Кроме того, мы уменьшили вес Роснефти, показавшей в октябре лучшую динамику, перераспределив «квоту» в пользу ЛУКОЙЛа, возобновившего выплату дивидендов, и компании Yandex, чьи финансовые результаты за 3К22 превзошли прогнозы. После ребалансировки совокупная доходность портфеля на годичном горизонте составляет 77%.

Катализаторы: реинвестирование промежуточных дивидендов; приток денег «возвращающихся» инвесторов; девальвация рубля; рост цен на сырье.

Риски: новые санкции; геополитическая эскалация; глобальная рецессия.

( Читать дальше )

Сильные результаты должны поддержать котировки акций ФосАгро - Финам

- 07 ноября 2022, 19:37

- |

Цены на удобрения заметно снизились по сравнению с пиковых значений весны 2022 года и стабилизируются на уровнях начала года. Так, цены на DAP (диаммонийфосфат) сейчас опустились чуть ниже $700 за тонну, в то время как в начале апреля поднимались к $1000.Тем не менее средние цены на DAP в 3 квартале 2022 г. все же оставались примерно на 20% выше, чем в среднем в 2021 году и в два с лишним раза выше, чем в среднем в 2020 году. Тем самым обеспечивая сильные результаты российским производителям.

Цены на азотные удобрения более волатильны, поскольку сильно зависят от стоимости природного газа и от динамики производства в странах, зависящих от поставок газа и цен на электроэнергию. Цены на карбамид также ниже пиковых значений года, но гораздо выше средних цен в предыдущие годы.

( Читать дальше )

Цены на азотные удобрения более волатильны, поскольку сильно зависят от стоимости природного газа и от динамики производства в странах, зависящих от поставок газа и цен на электроэнергию. Цены на карбамид также ниже пиковых значений года, но гораздо выше средних цен в предыдущие годы.

( Читать дальше )

Опубликованные результаты ConocoPhillips за 3 квартал окажут поддержку акциям - Синара

- 07 ноября 2022, 18:05

- |

Компания ConocoPhillips опубликовала хорошие финансовые результаты за 3К22.

На фоне 14%-ного снижения цены на нефть в сравнении с 2К22 выручка ($21,6 млрд) и EBITDA ($9,5 млрд) уменьшились только на 2% к/к. Чистая прибыль сократилась на 10% к/к до $3,6 на акцию из-за более высокой ставки налога на прибыль в отчетном квартале, но величина финансового результата все равно оказалась на 5% выше консенсус-прогноза рынка. Свободный денежный поток вырос за квартал на 5% до $6,2 млрд, тогда как чистый долг ConocoPhillips сократился на четверть (до $6,5 млрд).

Синара ИБ

На фоне 14%-ного снижения цены на нефть в сравнении с 2К22 выручка ($21,6 млрд) и EBITDA ($9,5 млрд) уменьшились только на 2% к/к. Чистая прибыль сократилась на 10% к/к до $3,6 на акцию из-за более высокой ставки налога на прибыль в отчетном квартале, но величина финансового результата все равно оказалась на 5% выше консенсус-прогноза рынка. Свободный денежный поток вырос за квартал на 5% до $6,2 млрд, тогда как чистый долг ConocoPhillips сократился на четверть (до $6,5 млрд).

Мы считаем результаты сильными и способными оказать поддержку акциям ConocoPhillips в ближайшие торговые сессии. Позитивной мы также считаем новость об увеличении долгосрочной программы выкупа собственных акций на $20 млрд до $45 млрд. Опираясь, однако, на фундаментальные показатели (средняя цена Brent $100/барр. на 2023 г.), мы не видим существенного потенциала дальнейшего роста цены акций и сохраняем по акциям эмитента рейтинг «Держать».Бахтин Кирилл

Синара ИБ

Публикация сильных результатов и объявление дивидендов могут стать катализатором роста акций Фосагро - Синара

- 07 ноября 2022, 13:28

- |

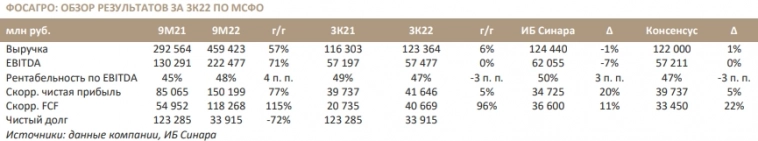

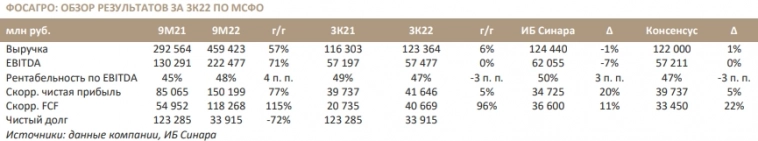

После закрытия рынка в четверг (3 ноября) были опубликованы результаты ФосАгро за 3К22 и 9M22 по МСФО, которые превысили наши и среднерыночные ожидания в части чистой прибыли и FCF и которые мы оцениваем как сильные.

— За счет увеличения объема реализации выручка в 3К22 выросла на 6% г/г до 124 млрд руб. (на уровне наших расчетов и консенсус-прогноза).

— Показатель EBITDA, составивший 57 млрд руб., почти не изменился по сравнению с 3К21 из-за роста денежных затрат (-7% к нашей оценке и на уровне консенсус-прогноза).

— Скорректированная чистая прибыль за отчетный квартал составила 42 млрд руб., на 5% выше результата годичной давности (+20% и +5% к нашей и среднерыночной оценке соответственно).

— Скорректированный свободный денежный поток вырос сразу на 96% г/г до 41 млрд руб. (+11% и +22%).

Синара ИБ

— За счет увеличения объема реализации выручка в 3К22 выросла на 6% г/г до 124 млрд руб. (на уровне наших расчетов и консенсус-прогноза).

— Показатель EBITDA, составивший 57 млрд руб., почти не изменился по сравнению с 3К21 из-за роста денежных затрат (-7% к нашей оценке и на уровне консенсус-прогноза).

— Скорректированная чистая прибыль за отчетный квартал составила 42 млрд руб., на 5% выше результата годичной давности (+20% и +5% к нашей и среднерыночной оценке соответственно).

— Скорректированный свободный денежный поток вырос сразу на 96% г/г до 41 млрд руб. (+11% и +22%).

Чистый долг ФосАгро уменьшился на существенные 72% г/г, составив 34 млрд руб., что предполагает его отношение к EBITDA всего в 0,1. Совет директоров компании рекомендовал выплатить дивиденды в размере 318 руб. на акцию (мы прогнозировали 212 руб.), что соответствует выплате 100% суммы FCF. Дивидендная доходность по текущим котировкам — 4,8%, список лиц для получения дивидендов составляется по состоянию реестра на 19 декабря 2022 г. Кроме того, компания пересмотрела производственный план на 2022 г. в сторону его увеличения до 10,9 млн т (ранее 10,7 млн т). Публикация результатов и объявление более высоких, чем ожидалось, дивидендов могут, по нашему мнению, на ближайшее время стать катализатором роста котировок эмитента.Смолин Дмитрий

Синара ИБ

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал