философия инвестирования

Как мы анализируем компании? Weekly #66

- 16 марта 2024, 20:52

- |

Какая польза в бессмысленных многочисленных разборах компаний, в которых по итогу разбора нечего «ловить»?— такой вопрос задал Михаил в нашем телеграм-чате для годовых подписчиков.

Михаилу спасибо за вопрос. Ответ на него касается нашей общей философии инвестиций и инвестирования, поэтому мы хотели бы ответить на него так, чтобы максимальное количество наших читателей понимали ответ на него.

( Читать дальше )

- комментировать

- 3К | ★7

- Комментарии ( 23 )

Стоит ли прислушиваться к чужим мнениям, если вы инвестируете сами?

- 22 февраля 2024, 11:50

- |

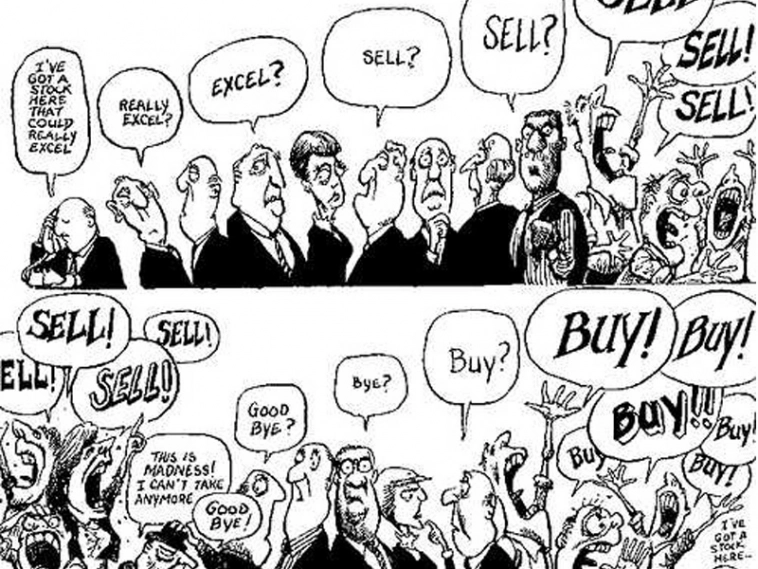

Уже более 20 лет я занимаюсь инвестициями на фондовом рынке, и могу сказать, что с одной стороны на нём много чего меняется, особенно если это касается технической стороны вопроса, и практически ничего не меняется, если это касается поведения людей. Так, например, пока не было телеграма и соц-сетей, инвесторы и трейдеры также «сбивались в кучки» и общались в mIRCе (не думаю, что молодые люди знают, что это такое), а распоряжения подавали с голоса. Но при этом всё что обсуждалось, было точно таким же. Поэтому когда я сегодня читаю много различных постов, я в полной мере ощущаю эффект дежавю. И в этом смысле все и всё ходит по кругу.

К сожалению, очень много людей не хотят думать своей головой. И в этом не было бы никакой проблемы, если они просто обратились к профессионалам, чтобы их инвестициями управляли. Но если человек инвестирует/спекулирует сам, то подавляющее большинство подписывается на различные сигналы или рекомендации, которым они пытаются следовать. Обычно всё это заканчивается плачевно.

( Читать дальше )

О самом важном. Нетривиальные решения для думающего инвестора

- 20 февраля 2024, 12:45

- |

Говард Маркс. «О самом важном. Нетривиальные решения для думающего инвестора» (The most important thing illuminated. Uncommon sense for the thoughtful investor)

Со всем уважением к автору и его карьере в инвестициях (https://www.oaktreecapital.com/about/leadership/bio/howard-marks), книга, на мой взгляд, не является выдающимся произведением.

Во-первых, это книга о ценностях, философии, подходе к инвестированию. Это не учебник и ее прочтение не требует внимания и сосредоточенности, необходимых для разбора формул и цифр. С другой стороны, ее можно читать мимоходом, в пути, удобно.

Во-вторых, стиль изложения. Тест автора прерывается комментариями уважаемых людей (Кристофера Дэвиса, Джоэла Гринблатта, Сета Клармана, Пола Джонсона), которые не добавляют идеям автора никакой ценности (например, оцените высказывания Д.Гринблатта «Блестящее изречение!» или его же «Еще раз перечитайте последнюю фразу!»), но только прерывают повествование. Дешевый прием, чем-то напоминающий используемый в сериалах «закадровый смех», подсказывающим зрителю (здесь — читателю), когда актер говорит шутку и пора смеяться (какая именно мысль автора является умной/ценной).

( Читать дальше )

Притча про плохие портфели 🦉

- 09 февраля 2024, 16:58

- |

Всех приветствую 👋! Расскажу историю из далёкого 2015 года. Если откликнется — напишите в комментариях.

Итак, как-то раз приехал к нам маститый управляющий, чтобы встречаться с клиентами (продавать свой хедж-фонд, на самом деле). На встречах клиенты показывали ему свои портфели, спрашивали мнение как эксперта и т.д.

Вечером после встреч, под впечатлением от увиденного, управляющий рассказал мне ‘инвестиционную притчу’ про плохие портфели.

———-

‘Один человек 🕵️♀️ прочитал много разной аналитики и составил список из 20 привлекательных акций. И на следующий день купил эти акции в свой портфель.

Через какое-то время треть акций выросла, треть осталась на месте, а треть упала.

Человек обрадовался и продал выросшие акции. А те, что не выросли, оставил в портфеле — зачем продавать без прибыли?! А на освободившиеся деньги он купил новые перспективные акции.

Через какое-то время треть новых акций выросла, треть осталась на месте, треть упала. Человек опять продал выросшие и не тронул остальные...

( Читать дальше )

Как получать необыкновенные доходы на обыкновенных акциях?

- 13 января 2024, 13:18

- |

В России книга выходила в 2003-м году, но к счастью какие-то пираты ее распечатывали на принтере и продавали на ОЗОНе, поэтому я смог урвать бумажный вариантик.

В целом конечно, я бы поставил книге оценку не выше 3. С одной стороны — американская специфика, с другой — она реально древняя. Многие вещи утратили актуальность, а многие, просто не применимы на российском рынке, где выбор компаний ограничен, а растущих бизнесов кот наплакал.

Основная идея книги в том, что покупать надо акции роста. Все исследования говорят о том, что даже дорогие акции роста со временем принесут более высокий доход, чем недооцененные компании, а дивидендная доходность растущих компаний в будущем все равно превысит доходность тех компаний, которые платят высокие дивиденды здесь и сейчас.

Еще одна полезная идея заключается в том, что если вы нашли хорошую компанию по нормальной цене, надо покупать и держать долго, и не обращать внимание на макроэкономику, подъемы и спады, которые точно спрогнозировать крайне сложно.

( Читать дальше )

- комментировать

- 11.4К |

- Комментарии ( 73 )

Инвестиционное мышление второго уровня ♟

- 08 декабря 2023, 16:12

- |

Всех приветствую! Нашел у Говарда Маркса классную тему для пятничного поста.

Не слышали о таком человеке? Процитирую Баффета: «Когда я вижу в почте заметки от Говарда, это первое, что я открываю и читаю».

Говард Маркс — инвестор, соучредитель Oaktree Capital Management, обладатель личного капитала в 2,2 миллиарда долларов. В 2018 компания Атон, в которой я работал, перевела и выпустила его книгу “О самом важном (нетривиальные решения для думающего инвестора)”. Искренне советую найти и прочитать.

В самом начале книги Маркс пишет про “инвестиционное мышление второго уровня” как необходимое качество для того, кто хочет получить результаты выше среднего.

Мышление первого уровня присуще большинству частных инвесторов. Они читают заголовки или смотрят новости, а затем инвестируют, основываясь на общепринятых мнениях. Это плохой способ обогнать остальных. Нельзя делать то же, что и все, и ожидать, что результат будет лучше других.

Инвестиционное мышление второго уровня глубокое, сложное и изощренное. Учитывает намного больше факторов. Важно понимать, что думает про ситуацию большинство. И принимать решение идти вместе со всеми или действовать против “мнения толпы”.

( Читать дальше )

Философия инвестиций.

- 28 ноября 2023, 22:57

- |

Итак, в пятницу мы провели встречу с нашими подписчиками аналитики. Я собрал обратную связь — все вроде бы довольны, что безусловно приятно. В процессе общения увидел среди прочего запрос на понимание инвестиционной философии и знания об инвестициях, поэтому решил немного написать какие-то основные вещи, фундамент так сказать.

Вообще говоря, наша цель — обгонять индекс IMOEX полной доходности. Например, средняя доходность нашего рынка 14% годовых. Если наши идеи будут в среднем делать 19% годовых, это будет хороший результат.

Отсюда сразу следует 2 арифметических вывода:

* Не имеет никакого смысла покупать подписку долгосрочным инвесторам, если ваш депозит меньше 2 млн рублей.

* Нет никакого смысла пытаться шортить акции или брать плечи при текущей стоимости маржиналки в районе 20% годовых.

Второй важный момент — предсказать всё что выросло невозможно. Что-то растет справедливо. Но в большинстве случаев на бычьем рынке в большинстве акций просто происходит разгон. И только во время отлива становится понятно кто купался голым, как говорит Баффет. Поэтому я считаю, что наша задача — сосредоточиться на действительно хороших идеях, коих штуки 3-4 в год будет достаточно, чтобы показать блестящий результат.

( Читать дальше )

Три суперважных идеи от Питера Бернстайна.

- 26 ноября 2023, 00:36

- |

В ситуации перегретого рынка и высокой неопределенности бывает очень полезно «прикоснуться к мудрости».

Я прочитал эти три абзаца и мне стало легче:

1️⃣ Самый рискованный момент — это когда ты прав. Именно тогда у вас может случиться больше всего неприятностей, именно тогда вы склонны не принимать правильные решения. Когда вы достаточно долго правы, вы не думаете о сокращении своих выигрышных позиций. Им так “хорошо”, что с этим даже не поспоришь.

2️⃣ Выживание — это единственный путь к богатству. Позвольте мне еще раз сказать: выживание — это единственный путь к богатству. Вы должны пытаться максимизировать прибыль только в том случае, если потери не будут угрожать вашему выживанию.

3️⃣ Я рассматриваю диверсификацию не только как стратегию выживания, но и как агрессивную стратегию, потому что следующая возможность может прийти с самой неожиданной стороны. И я хочу быть готовым к этому.

—--

Удачных инвестиций! 👊

P.S. Источник: интервью Джейсона Цвейга с Питером Бернстайном от 15 октября 2004 года.

( Читать дальше )

Взаимоисключающие параграфы от Говарда Маркса

- 28 августа 2023, 15:41

- |

Тем удивительнее было увидеть в разборе у Тимофея (той же самой книги) такое прям поп-клише

👉самое опасное — купить актив на пике его популярности

самое безопасное — купить актив, который не нравится никому

Но это же самые что ни на есть взаимоисключающие параграфы детектед. Давайте разбираться. Для начала приведу краеугольную цитату:

Вот почему идея справедливой стоимости так важна. Если наш взгляд на стоимость актива позволяет нам покупать, когда все остальные продают, и при этом мы оказываемся правы, это открывает путь к сверхдоходам без особого рискаЯ тут специально не стал включать начало, когда говорилось про ловлю падающих ножей. Зададимся вопросом: а если все покупают, то что, нельзя запрыгивать в этот поезд? Возьмем же обратную ситуацию: компания всем не нравится: постоянно показывает убыток. Её что безопасно брать? Ну, удачи вам с акциями банкрота :) Мне кажется, что подобные клише возникают из чрезмерной уверенности в быструю реакцию рыночных цен на изменения в реальности. Ну или иными словами в короткие интервалы нерыночности. Ну, для российского рынка это точно неверно.

( Читать дальше )

Измерение температуры рынка от Говарда Маркса

- 12 июля 2023, 11:00

- |

Почитал что тут Говард Маркс (AuM $164 млрд) пишет на тему своей философии инвестирования (pdf).

В целом вода конечно на 17 страниц, но отметил кое что интересное.

1. Дно — это день перед началом восстановления. Поэтому угадать его невозможно) Покупать надо когда за дешево можно приобрести стоимость.

2. Не верит, что можно обыграть рынок, изучая макро или читая отчеты компаний. Главное — это типа понимать психологию толпы, (понимание «температуры рынка»)

3. Когда рынок доходит до крайних состояний оптимизма или пессимизма, надо контртрендить

4. Прогнозировать макроэкономику бесполезно, т.к. угадывать постоянно не получится, поэтому проще инвестировать с поправкой на то, что будет чуть хуже, чем было раньше

5. Не угадываем рыночный тайминг. Если актив привлекателен, мы не продаем его, потому что ждем падения рынка. Мы продаем только когда цена достигла цели или привлекательность изменилась в худшую сторону. И если актив дешевый мы покупаем, а не ждем, когда станет еще дешевле.

6. Хуже продать на дне, чем купить по хаям. Продав на дне, ты уже не запрыгнешь в поезд растущих рынков и экономики. А купив на хаях, рано или поздно рынок вернутся в те точки.

7. Мы не умеем предсказывать будущее, мы делаем лучше рынка за счет наших глубоких знаний, а не умения лучше прогнозировать будущее.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал