уралсиб брокер

МосБиржа: частичный роспуск резервов помог превзойти прогноз по прибыли.

- 07 марта 2019, 15:30

- |

Комиссионный доход опередил ожидания, ЧПД – отстал. Вчера Московская биржа представила отчетность за 4 кв. 2018 г. по МСФО и провела телеконференцию. Скорректированная EBITDA оказалась на уровне консенсус-прогноза, тогда как прибыль превзошла его на 11%, преимущественно за счет роспуска 75% резервов, созданных во 2 кв. под судебное дело, после того как биржа выиграла кассационный суд. С поправкой на эти резервы, а также отложенные налоги по разовым резервам и изменение амортизационной схемы по стандарту МСФО 9 прибыль превысила рыночные ожидания всего на 2%. Комиссионный доход оказался выше оценок на 3%, но это было нивелировано пятипроцентным отставанием ЧПД от консенсус-прогноза. По итогам года биржа увеличила комиссионный доход на 12% (его доля в выручке в итоге достигла 59% против 55% в 2017 г.), тогда как чистый процентный доход уменьшился на 7%. Квартальный рост комиссионного дохода затронул все сегменты, кроме облигаций и валютного рынка, а за год прирост показали все сегменты, при этом максимальный (на 20%) – акции, на 13–15% также выросли денежный и срочный рынки.

( Читать дальше )

- комментировать

- 194

- Комментарии ( 0 )

МТС заключила мировое соглашение по делу в Узбекистане

- 07 марта 2019, 15:23

- |

МТС заплатит 850 млн долл. штрафа, как и ожидалось... МТС сегодня объявила о заключении мирового соглашения с Министерством юстиции США и Комиссией по ценным бумагам по их расследованию относительно деятельности компании в Узбекистане. В рамках соглашения компания заплатит штраф в размере 850 млн долл., что эквивалентно сумме, зарезервированной МТС на эти цели в 3 кв. прошлого года.

… по расследованию, ведущемуся с 2014 г. Минюст США c 2014 г. вел расследование относительно обстоятельств выхода МТС и VimpelCom (в настоящее время Veon) на рынок Узбекистана в 2004–2009 гг. МТС повторно вышла на рынок этой страны в 2014 г., покинув его в 2012 г. после аннулирования лицензий и многочисленных налоговых претензий со стороны правительства Узбекистана, но в итоге ушла с него окончательно в 2016 г. Veon урегулировал вопрос еще в 2016 г., выплатив сумму в размере 795 млн долл.

Нейтрально. Размер штрафа, который заплатит компания, выглядит ожидаемо, и мы рассматриваем новость как нейтральную.

( Читать дальше )

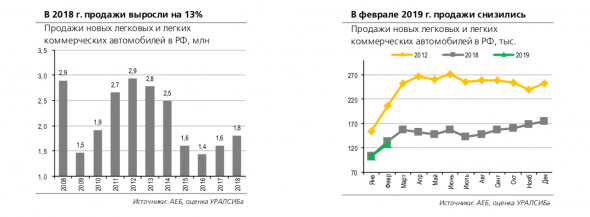

Двухлетний восходящий тренд автомобильного рынка прервался

- 07 марта 2019, 14:58

- |

Рост автомобильного рынка сменился снижением. Объемы продаж остаются значительно ниже максимума, зафиксированного в 2012 г. Реализация новых легковых автомобилей и ЛКА падала в России четыре года подряд (2013–2016 гг.), но затем в течение 2017–18 гг. продажи росли. В прошлом году автомобильный рынок вырос на 12,8% до 1,8 млн машин, при этом рост продаж в 4 кв. замедлился.

Снижение продаж впервые за два года. В прошлом месяце впервые с феврале 2017 г. рост автомобильного рынка сменился падением. Повышение ставки НДС, рост цен на автомобили и слабый потребительский спрос – среди факторов, способствующих снижению продаж.

( Читать дальше )

Дивидендная политика ЛУКОЙЛА изменена

- 07 марта 2019, 14:51

- |

Казначейские и квазиказначейские акции исключены из расчета суммарного дивиденда. Вчера cовет директоров ЛУКОЙЛа принял изменения в дивидендную политику, которые позволят учесть снижение числа акций в обращении в результате обратного выкупа при определении дивиденда на одну акцию. Как и до этого, компания будет стремиться увеличить общую сумму дивидендов как минимум на величину рублевой инфляции, однако при расчете этой суммы будет использоваться не общее число выпущенных акций, а число акций в обращении, исключая акции на балансе ЛУКОЙЛа и его дочерних компаний. На конец 2018 г. из 750 млн выпущенных акций 53 млн, или 7%, было выкуплено у акционеров и находилось на балансе компании.

Умеренный рост капзатрат при стабильной добыче не помешает росту дивидендов. В ходе телефонной конференции по итогам 4 кв. 2018 г. менеджмент ЛУКОЙЛа сообщил, что планирует рост добычи углеводородов (УВ) в 2019 г. на 1% год к году (за исключением нефти проекта «Западная Курна-2»), в основном за счет добычи газа. План по общим капитальным затратам – 500 млрд руб. (7,6 млрд долл. по текущему курсу), на 11% больше, чем в 2018 г., однако здесь также возможны изменения в зависимости от квот ОПЕК+. В долларовом выражении рост капзатрат, исходя из нашего прогноза среднего курса рубля на 2019 г., составит менее 1% год к году.

( Читать дальше )

Запасы нефти в США в результате восстановления импорта выросли на 7,1 млн барр.

- 07 марта 2019, 14:41

- |

Запасы нефти выросли больше ожиданий, но близко к оценке API. По данным EIA, за неделю 23 февраля –1 марта коммерческие запасы нефти в США выросли на 7,07 млн барр. до 452,9 млн барр., или на 1,6%. Это немного меньше оценки API, предполагавшей рост на 7,29 млн барр., но намного выше медианных оценок по опросам Bloomberg (+1,45 млн барр.) и S&P Global Platts (+1,9 млн барр.). С учетом падения на предыдущей неделе коммерческие запасы нефти на 1 марта были ниже, чем 15 февраля, на 1,6 млн барр. Запасы в Кушинге выросли на 0,87 млн барр. до 47,5 млн барр., что меньше оценки API (плюс 1,1 млн барр.). Запасы бензина снизились больше ожиданий – на 4,2 млн барр. до 250,7 млн барр., или на 1,7%. Медиана по опросу Bloomberg – минус 1,63 млн барр., оценка API – рост на 0,39 млн барр. Запасы дистиллятов снизились на 2,39 млн барр., или на 1,7%, до 136,0 млн барр., также больше ожиданий аналитиков (минус 1 млн барр.). API оценивал падение запасов более агрессивно – на 3,1 млн барр.

Чистый импорт нефти ниже уровней, которые EIA прогнозировало на февраль–март. Основной рост запасов нефти пришелся на западное побережье и Средний запад, а в регионе Мексиканского залива, на который приходится 50% запасов, составил только 1,59 млн барр., или 0,7%. Оценка добычи нефти в США с точностью до 100 тыс. барр./сутки не изменилась неделя к неделе, составив 12,1 млн барр./сутки. Импорт нефти вырос на 1,08 млн барр./сутки неделя к неделе до 7 млн барр./сутки относительно многолетнего минимума 5,9 млн барр./сутки. Несмотря на значительный рост, показатель 7 млн барр./сутки почти на 10% ниже среднего импорта за последние 52 недели.

( Читать дальше )

В феврале темпы роста цен достигли 5,2% год к году

- 07 марта 2019, 14:15

- |

Потребительская инфляция снова оказалась ниже ожиданий. Согласно данным Росстата, в феврале темпы роста потребительских цен уменьшились до 0,4% месяц к месяцу c 1% в январе. Этот результат оказался ниже ожиданий участников рынка (консенсус-прогноз Интерфакса составлял плюс 0,5% месяц к месяцу) и нашей оценки (также 0,5%). Тем не менее год к году рост цен ускорился в феврале до 5,2% по сравнению с 5% по итогам января. Базовый индекс потребительских цен в феврале увеличился на 0,4% месяц к месяцу и достиг 4,4% год к году против 4,1% месяцем ранее.

Рост цен на овощи и фрукты остается главным фактором инфляции. В феврале темпы роста цен на продовольственные товары снизились до 0,8% месяц к месяцу с 1,3% в январе. При этом продолжился быстрый рост цен на плодоовощную продукцию, которая подорожала на 4,9% за отчетный месяц. Кроме того, значительно подорожали хлеб, макаронные и хлебобулочные изделия, крупа и бобовые. Цены на непродовольственные товары поднялись на 0,3% по сравнению с январскими 0,6%. Опережающими темпами здесь дорожали табачные изделия, моющие и чистящие средства, а также медикаменты. В секторе услуг цены повысились на 0,2% против роста на 1,1% в январе. Быстрее всего в этом секторе росли цены на медицинские услуги. Год к году в феврале рост цен на продовольствие ускорился до 5,9% с 5,5% в январе, а на непродовольственные товары – до 4,6% с 4,5% месяцем ранее.

( Читать дальше )

Внешние рынки не демонстрируют большого оптимизма

- 07 марта 2019, 13:20

- |

ОЭСР вчера опубликовала обзор мировой экономики, в котором отметила, что экономика страдает от торговых конфликтов и политической неопределенности больше, чем ожидалось. Особенно негативно текущие проблемы сказываются на перспективах Европы. Организация понизила прогноз роста мировой экономики на текущий год на 0,2 п.п. до 3,3%. При этом были понижены прогнозы роста ВВП почти для каждой из 20 стран, входящих в ОЭСР, а прогноз экономического роста Европы на нынешний год пересмотрен с 1,8% до 1%.

( Читать дальше )

Внутренний рынок долга

- 06 марта 2019, 11:54

- |

( Читать дальше )

Аэрофлот: комментарии менеджмента не принесли сюрпризов

- 06 марта 2019, 11:34

- |

Основные тезисы:

- Компания не планирует вносить изменения в дивидендную политику, которая предполагает целевой уровень выплат в размере 25% от чистой прибыли по МСФО. Совет директоров определит размер дивидендов в апреле-мае.

- Пассажирооборот и выручка (плюс 67% год к году) лоукостера «Победа» продолжают расти опережающими темпами, при этом рентабельность снижается (рентабельность по EBITDA понизилась за 2018 г. на 10 п.п.). Предполагается, что «Победа» будет базироваться не только в Москве, но и в Сочи, Новосибирске и Екатеринбурге.

- В 2019 г. компания пополнит авиапарк пятью самолетами – будет получено 23 новых самолета (в том числе девять Boeing 737, десять SS100, два Boeing 777 и два DHC-6), при этом будет выведено из эксплуатации 18 самолетов.

- Менеджмент подтвердил планы развития транзитных и межрегиональных перелетов, подразумевающие создание баз и хабов в регионах России. Предполагается, что международный транзитный пассажиропоток Аэрофлота к 2023 г. вырастет в два-три раза. Также планируется развитие международного хаба в Красноярске, который среди прочего будет обслуживать рейсы между Азией и Европой.

- По сообщениям СМИ, совет директоров вернется к обсуждению вопросов хеджирования на заседании 14 марта.

- Компания повысила топливный сбор на внутренних рейсах.

( Читать дальше )

На мировых рынках отсутствует единый тренд

- 06 марта 2019, 11:01

- |

Европейские индексы двигались вчера вверх-вниз, негативное влияние на них оказали данные об участии европейских банков в сомнительных финансовых транзакциях. Однако по итогам торгов Euro Stoxx 50 все же прибавил 0,3%. Окончательное значение индекса Markit PMI сервисных отраслей ЕС за февраль составило 52,8, на 0,5 пункта превысив предварительное значение и показатель января. Композитный индекс, также превзошедший прогноз на 0,5, достиг 51,9 против 51,4 в январе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал