тгк-1

💰 Дивидендный чемпион ОГК-2

- 06 июня 2022, 15:43

- |

📈Газпром порадовал своих акционеров объявлением рекордных дивидендов. Как мы и ожидали, дочерние компании тоже не остались в стороне. Газпромнефть #SIBN, Мосэнерго #MSNG, ОГК-2 #OGKB и ТГК-1 #TGKA: все рекомендовали выплаты.

📈Также можно констатировать факт, что Газпром энергохолдинг (куда входят Мосэнерго, ОГК-2 и ТГК-1) выполнил обещание и рассчитал дивиденды исходя из скорректированной чистой прибыли. Благодаря чему, все три компании в моменте имеют неплохую двузначную доходность.

💪 Именно ОГК-2 выделялся самой высокой ДД из трех «сестер». Выплата в размере 0,09655 рублей на акцию в моменте дает доходность около 15%. У ТГК-1 и Мосэнерго цифры чуть поскромнее: примерно 13% и 11,5% соответственно.

🧮 Отчет ОГК-2 за 1 кв. вышел нейтральным:

📈 Выручка выросла на 7,4% г/г на фоне роста цен реализации электроэнергии, а также увеличения объемов реализации на 14,8%.

📉 EBITDA снизилась на 2,6% г/г, так как операционные расходы росли опережая выручку (+11,4%), что связано с ростом расходов на топливо. Как итог, компания не смогла в полной мере извлечь для себя выгоду от роста цен на электроэнергию.

( Читать дальше )

- комментировать

- 2.5К

- Комментарии ( 6 )

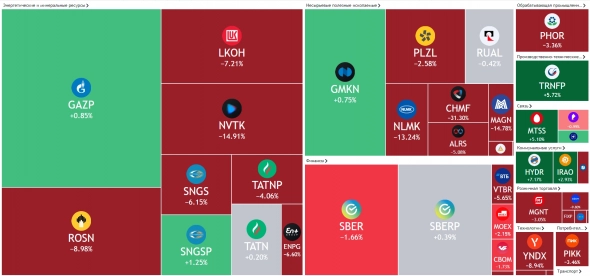

Самое важное за неделю? - Мечел, Роснефть, Северсталь, Яндекс и др.

- 05 июня 2022, 22:26

- |

В конце каждой недели мы публикуем еженедельную подборку важных новостей с комментариями, которые оказывают влияние на динамику акций.

Дивиденды дочек Газпрома. На неделе были рекомендованы дивиденды по акциям ТГК-1, ОГК-2 и Мосэнерго. При этом нужно отметить, что несмотря на рост котировок электрогенерирующих компаний, дивидендная доходность по-прежнему составляет больше 10%.

Ожидаем положительную динамику вышеперечисленных акций по мере снижения процентных ставок РФ и приближения к дате закрытия реестра. Подробности по размеру дивидендов и датам смотрите в дивидендном календаре.

Мечел отменил дивиденды. Совет директоров рекомендовал не выплачивать дивиденды на обыкновенные и привилегированные акции, несмотря на имеющуюся чистую прибыль по итогам 2021 г. На фоне этого,

( Читать дальше )

Инвестиции на отдыхе. Выпуск 2 (Фонды Finex, вклады и сектор генерации)

- 03 июня 2022, 16:18

- |

Записал второй выпуск «Инвестиций на отдыхе», разберем ситуацию с фондами Finex, новые ставки по вкладам и пробежимся по сектору электрогенерации на предмет интересных идей.

( Читать дальше )

Дивидендная доходность ТГК-1 составит 12,9% - Промсвязьбанк

- 01 июня 2022, 17:10

- |

Совет директоров ТГК-1 рекомендовал акционерам утвердить размер дивидендов за 2021 год в размере 0,001125376 рубля на одну обыкновенную акцию, сообщает компания. Всего на выплату дивидендов предполагается направить 4,338 млрд рублей.

Совет директоров предложил собранию акционеров установить 18 июля в качестве даты, на которую определяются лица, имеющие право на получение дивидендов. Таким образом, последний день торгов акций с дивидендами — 14 июля 2022 года (с учетом режима Т+2). Дивидендная доходность формируется на уровне 12,9%.Промсвязьбанк

Высокая дивдоходность ТГК-1 и ОГК-2 позитивно влияет на инвестиционные истории компаний - Газпромбанк

- 01 июня 2022, 13:05

- |

• ТГК-1: дивиденд на акцию в размере 0,00113 руб. в общем объеме 4,3 млрд руб.

• ОГК-2: дивиденд на акцию в размере 0,0966 руб. в общем объеме 10,7 млрд руб.

Рекомендации советов директоров дочерних компаний Газпром Энергохолдинга (ГЭХ) по размеру дивиденда за 2021 г. находятся в соответствии с ранее сделанными рекомендациями совета директоров ПАО «Газпром» о выплате его дивидендов. По нашим оценкам, рекомендованные дивиденды составляют 50% от большей из двух величин: скорректированная чистая прибыль по МСФО и чистая прибыль по РСБУ. Вытекающая дивидендная доходность для обеих акций превышает 10%, что позитивно влияет на их инвестиционные истории.Гончаров Игорь

«Газпромбанк»

На уровне отдельных компаний мы отмечаем следующие моменты:

( Читать дальше )

📰"ТГК-1" Проведение заседания совета директоров и его повестка дня

- 31 мая 2022, 16:13

- |

О проведении заседания Совета директоров и его повестке дня.

2.1. Дата принятия Председателем совета директоров эмитента решения о проведении заседания совета директоров: 31.05.2022 г.

2.2. Дата проведения заседания совета директоров: 08....

( Читать дальше )

📰"ТГК-1" Решения совета директоров

- 31 мая 2022, 16:13

- |

О принятых советом директоров решениях.

2.1. Дата проведения заседания совета директоров: 30.05.2022

2.2. Дата составления и номер протокола заседания совета директоров: 30.05.2022 №29

2.3. Кворум по вопросам повестки дня заседания имелся....

( Читать дальше )

СД - ТГК-1: ДИВИДЕНДЫ = 0,001125376 рубля, ДД: 12.61%

- 31 мая 2022, 16:13

- |

Самые быстрые новости у нас! https://t.me/newssmartlab

Источник:https://www.e-disclosure.ru/portal/event.aspx?EventId=aSpRSUbtsEmwdBYWf8QJQA-B-B

📈ТГК-1 растёт на 9% в ожидании дивидендов

- 31 мая 2022, 16:09

- |

📈ТГК-1 +9% Весь Газпром энергохолдинг сегодня в плюсе, участники рынка ожидают крупных дивидендов. После того как СД Газпрома рекомендовал мегадивиденд, сразу стало понятно, что Газпрому некуда девать деньги дочерние компании тоже выплатят крупные дивиденды🥳

📢Обзор новостей фондового рынка за неделю

- 28 мая 2022, 21:55

- |

📈 Начнем с позитивного, ключевой новостью прошедшей недели стали дивиденды от Газпрома #GAZP в размере 52,53 руб., что дает примерно 18% к текущей цене акции. На фоне их объявления прилично выросли и акции дочерних компаний, рынок закладывает высокую вероятность того, что они тоже будут соблюдать свою див. политику.

✔️ ОГК-2 #OGKB — выросла на 36% за неделю, но даже несмотря на такой рост, див. доходность, в случае выплаты, составит около 16% к текущей цене.

✔️ ТГК-1 #TGKA — прибавила за неделю почти 11%, ожидаемая див. доходность там скромнее, около 13%, а также есть вероятность того, что Fortum свою долю будет продавать, о чем подробнее говорили в прошлом посте.

✔️Мосэнерго показала самый скромный прирост в 7,2% за неделю, но и потенциальная ДД здесь не превысит 12%.

📈Второй важной новостью стало снижение ставки ЦБ сразу на 3 п.п. до 11%. Кто успел купить длинные облигации сейчас неплохо зарабатывают от роста тела бумаг. У меня ОФЗ 26207 выросли уже на 17% практически с момента покупки, купоны идут приятным бонусом. Пока риторика такая, что снижение ставок продолжится, кто не успел этим воспользоваться еще есть неплохой шанс.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал