спрэд

Помощь лудоманам. Вертикальный спред.

- 19 августа 2016, 12:15

- |

Хотя голову вправляет, настроение улучшает, даже прибыль бывает, генерирует, и никаких нервов почти не требует. Только немножко денег.

Что за чудодейственное лекарство? Как его принимать?

Открою тайну… это мечта астролога или любого трейдера прогнозиста — опционный вертикальный спред. Мне, как астро-трейдеру… бальзам на душу, когда обнаружил инструмент, прямо соответствующий моим потребностям.

Объяснюсь.

------------------------------------------------

Любому мастеру своего дела необходим правильный инструмент, а то и целый набор. Это аксиома, не требующая доказательств. Будь то хоть сапожник, хоть художник. А бывает… в одном лице.

* Осталось выяснить — какой трейдинговый инструмент необходим торгующему финансовому астрологу?

а) Естественно, т.к. я работаю со временем, ответ напрашивается сам собой — это опционы (широкое понятие).

б) Какой вид опционных стратегий (узкое понятие) наиболее эффективен для торгующего астролога?

( Читать дальше )

Как из 2 214 usd через опционы заработать 100 000 usd.

- 06 августа 2016, 16:19

- |

Как вы знаете, я продолжаю учиться как на своих, так и на чужих ошибках — и это похвально, хотя временами обходится дорого. Однако, опыт того стоит. Вот и сейчас озаботился вопросом — почему, зная точный ответ по BREXIT, я инвестировал 200 баксов, а забрал с рынка всего 730 сверху? Это же смешно. И вот почему.

Для начала немного предыстории.

Общаясь со разными опытными опционщиками, узнал, что лучше всего торговать среднесрок. А тем более сложными стратегиями. Однако, перед брекзит брокер EXANTE опубликовал рекомендацию, что вы можете купить в ближайшей серии — бычий кол спред на золото (GLD), со среды на четверг (сутки). Брекзит случился, а те, кто по их рекомендации купил определенные страйки, смог бы заработать ...

Вот эта запись от брокера EXANTE:

По спрэду: long GLD.CBOE.15N2016.C128 и

short GLD.CBOE.15N2016.C131 доходность составила бы 367%.

При инвестиции 2214 USD можно было заработать 100000 USD.

** епрст, да мне не жалко инвестировать 250 долларов в такую стратегию. Но тогда я слабо разбирался со спрэдами. Сейчас — намного лучше, хотя мелкие вопросы остались.

( Читать дальше )

Медвежий пут спрэд. Как это было и чем закончилось (Астрология on-line).

- 17 июля 2016, 12:32

- |

Как я завершил эту презентационную сделку.

Начало здесь: smart-lab.ru/blog/339418.php

Согласно опционному калькулятору, достаточно было дождаться цены 106.69, и наши 120 usd плавно превращаются в +870 usd профита. Так оно и произошло (R/R =7.20 = 720 %), причем не дожидаясь сегодняшнего дня экспирации, а еще вчера. QQQ достиг локального дна = 106.49, что позволило мне зафиксировать конечную прибыль, так как дальнейшее падение для инвестора теряет смысл, поскольку профит больше не увеличивается, а отскок базового актива наверх, мог съесть накопленную выручку. Что, собственно и произошло (был отскок от минимумов), но я успел фиксануть максимальный расчетный результат. Кстати, в данное время эмитент снова стремится вниз, и уже перебил вчерашний рекорд падения, но нас это уже не волнует (game over).

( Читать дальше )

Параноидальные и просто тупые вопросы о заявках лимитированных и стоп-заявках

- 13 июля 2016, 22:54

- |

Знающие люди, помогите разобраться.

Не знаю, почему раньше об этом не задумывался.

Начну сразу с примеров:

1) допустим, покупает трейдер A акцию. Хочет купить по 100. Лучшее предложение 101. Вводит заявку (именно вводит, в этом суть), но

случайно ошибается и вместо 100 вводит 1000 (ну или что угодно сравнительно далеко за 100, хоть 110). В этом случаю его заявка в 1000 уйдет в рынок и, если будет встречное предложение, он купит именно по 1000?

Следующий пример связан с предыдущим.

2) трейдер B хочет открыть длинную позицию (по той же акции, что и предыдущий) и использует стоп-заявку по типу «тэйк-профит» (торгует он через QUIK).

Цену исполнения он ставит в 100, отступ от минимума и спрэд здесь не особо важны (пусть будут 5 и 1). Так вот, если первый пример реалистичен, то сделка трейдера A по цене далеко выше рынка точно перекроет отступ от минимума в заявке трейдера B и от него пойдет заявка в рынок 1001 (последняя сделка + спрэд).

Такие случаи вообще возможны? Понимаю, что предполагать такое довольно параноидально, наверняка есть какие-то защитные механизмы, страхующие от таких случайностей. Так?

Кстати, еще один вопрос, уже немного по другой тематике:

Допустим, хочу я открыть лонг по акции. Сейчас она стоит 110, я ставлю стоп-заявку типа «СЦ по другой бумаге» со стоп-ценой, скажем, 100 (а в рынок пойдет пусть 100,5, но это опять же неважно). Бумага закрывает день на 101, а на следующее утро случается гэп и она проваливается на 90. Вопрос: я все равно куплю по 100,5? Здравый смысл подсказывает, что так и должно быть, но ведь в этом случае должны исполниться те же тейк-профиты других участников (смотри предыдущий пример), что по идее должно сразу закрывать гэп (ну или почти закрывать), но такого не происходит.

В общем, попробую четко сформулировать 3 вопроса:

1) есть ли «защита от дурака» на бирже либо у брокера, чтобы трейдер случайно не открыл позицию сильно далеко от рынка?

2) если такой защиты нет, то может ли один такой случай запустить цепочку активированных стоп-приказов?

По идее, в этом случае графики цен должны часто рисовать сопли разной степени длины, но такого не происходит.

3) если я открываюсь от уровня стоп-приказом (СЦ по другой бумаге) и этот уровень приходится вдруг на гэп, по какой цене я откроюсь?

Вот и все, в общем. Жду ответов. Спасибо.

Есть ли у сбербанка дорога на 150?

- 10 июня 2016, 11:00

- |

В пику Г.О.Грефу и Дойчебанку хотим предложить свое видение по положению некого актива под названием «Сбербанк». Мы понимаем желание двух означенных выше персонажей слить его по 150р, вполне возможно что это и состоится. Однако давайте посмотрим и другую сторону медали. Например 110 или ниже. Вероятность и того и другого исхода событий равнозначна, но что-то из этого случится вперед. Все что говорит о 150р уже озвучено, мы же предлагаем посмотреть на 110 и ниже...

Давайте рассмотрим точку отсчета инвестиций в сбер относительно последнего паритета кросс курса сбер/доллар, тоесть цифру в 80р за доллар и сбер. паритет этот был не так давно — в январе, а уже в мае спрэд составлял 135р сбер и 64р доллар, что составило более 100% доходности в валюте. да да и даже не в рублях, а в валюте. И это все за каких-то 4 месяца. Теперь подумайте как вы и особенно иностранный спекулянт-инвестор чувствуете себя при достижении такой доходности. Не возникнет ли у вас желание быстрее отдать свой сбер и купить родные им доллары и не менее быстренько свалить в родные пенаты. Кстати, последние данные об оттоке капитала и говорят о том что не одни мы так думаем.

( Читать дальше )

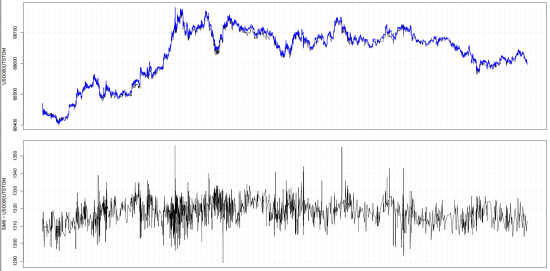

Спрэды между спотом и фьючерсом на moex

- 04 июня 2016, 08:06

- |

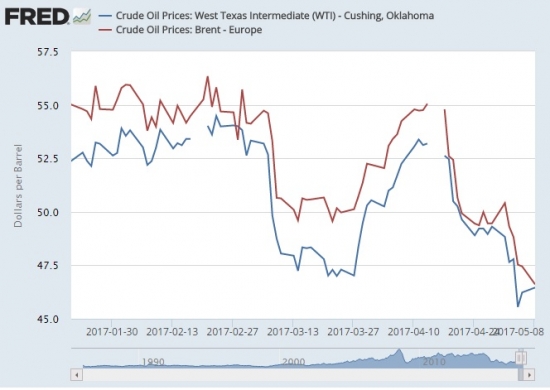

Доллар-рубль:

РТС:

( Читать дальше )

Парный трейдинг - что делать если "Спред" сильно уходит от среднего значения? Пара SBRF-6.16 и SBPR-6.16. "Преф" начал сильно отставать от "Обычки". Пересидеть или закрывать позиции?

- 15 апреля 2016, 11:38

- |

- ответить

- 182 |

- Ответы ( 5 )

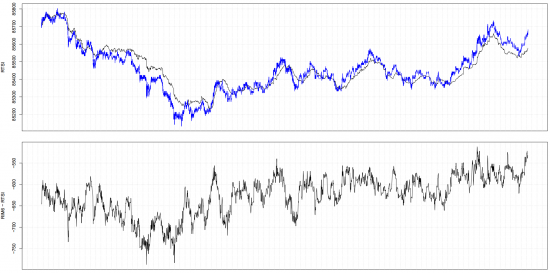

Идея продажи спреда Сбер об. vs Сбер пр.

- 15 апреля 2016, 11:32

- |

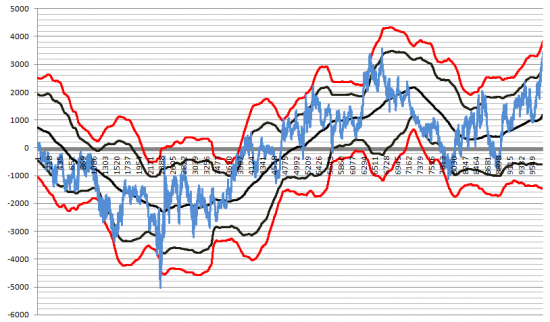

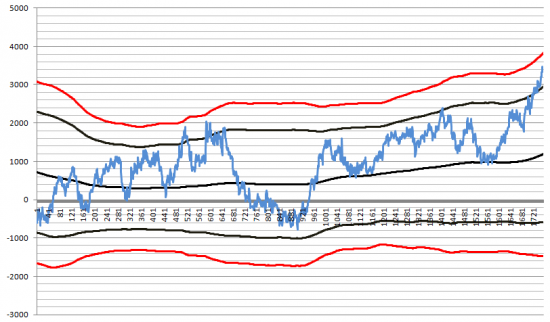

Предлагаю идею продажи фьючерсов на обыкновенные акции Сбербанки и покупки префов в пропорции 3 к 4. На нынешней эйфории обычку задрали настолько сильно, что спрэд перешёл уже за два стандартных отклонения от средней и подбирается к третьему.

Не думаю, что такая ситуация продлится долго, поскольку корреляция между двумя инструментами составляет 95%.

Ниже представлен часовой график спрэда с начала января 2012 года. За основу взята средняя за 100 баров (примерно 7 торговых дней).

Чёрные линии — скользящая средняя и 2 стандартных отклонения;

Красные линии — 3 стандартных отклонения;

Синяя линия — график спрэда.

А ниже этот же график, но за последние полгода.

( Читать дальше )

Немного о спрэдах

- 08 декабря 2015, 11:18

- |

В данном спрэде все просто — ГМК покупаем, а МАГНИТ продаем. Я думаю на уровне 4-5% вполне реально в данном спрэде получить. Кому интересно посидеть подольше, я линиями обозначил вероятные цели: зеленой — ГМК, красной — МАГНИТ.

Удачных торгов.

Ссылка на страницу материала: www.fbkonsalt.ru/news/nemnogo_o_sprehdakh/2015-12-08-18

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал