смартлаб премиум

На что надеяться инвестору в акции Диасофт? Максимально подробный разбор отчета за 1 полугодие

- 27 ноября 2025, 18:41

- |

Прежде чем мы обратимся к языку сухих цифр, давайте я опишу на словах свои личные впечатления от посещения офиса Диасофт и общения с менеджментом, чтобы не смазать эти впечатления взглядом в отчетность.

СЛАБЫЙ ИНТЕРЕС К КОМПАНИИ

Ну во-первых впечатление произвела численность людей на презентации Диасофта. Выглядело это примерно так:

На встрече были аналитики: Сбера, Альфы, Эйлер, ГПБ.

Год назад, 9 декабря, Диасофт проводил день инвестора, все было гораздо эпичнее. Много людей, аналитики, блогеры, толпа людей. Но надо отдать должное, что обещания компании тоже носили гротескный характер

( Читать дальше )

- комментировать

- 5.4К | ★3

- Комментарии ( 44 )

Кто сейчас самый дешевый сбыт? Сводный пост по сбытовым компаниям по отчетам РСБУ за Q3 25г.

- 27 ноября 2025, 13:02

- |

Наконец-то я добрался до последнего неразобранного мной отчета РСБУ по сбытовым компаниям, я про Самараэнерго, поэтому я вначале коротко расскажу про него, а потом приведу сводные таблицы по всем компаниям, где мы увидим — кто сейчас самый дорогой сбыт, а кто дешевый.

Компания Самараэнерго опубликовала финансовый отчет за Q3 2025г. по РСБУ:

👉Прибыль от продаж — 0,421 млрд руб. (-3,9% г/г)

👉Чистая прибыль — 0,367 млрд руб. (-36,1% г/г).

За 9 месяцев ситуация следующая:

👉Прибыль от продаж — 1,172 млрд руб. (-10,6% г/г)

👉Чистая прибыль — 1,110 млрд руб. (-11,2% г/г).

( Читать дальше )

Мосбиржа МСФО 3 кв. 2025 г. - разворот где-то рядом

- 27 ноября 2025, 04:26

- |

Мосбиржа опубликовала финансовые результаты за 3 кв. 2025 г.

Чистая прибыль за 3 квартал составила 17,3 млрд руб. (-25% к прошлому году). За 9 месяцев 45,3 млрд руб. (-27% к прошлому году).

Снижение за счет процентного дохода, который снизился на 34% до 16,1 млрд руб. в 3 квартале. За 9 месяцев он составил 46,4 млрд руб. (-37%).

Комиссионный доход, напротив, продолжает расти и в 3-ем квартале составил 19,4 млрд руб. (+31%), за 9 месяцев 55,8 млрд руб. (+24%).

( Читать дальше )

ВУШ: с акциями все понятно, но стоит ли держать облигации компании?

- 27 ноября 2025, 00:10

- |

Всех приветствую! Короткий комментарий по результатам Вуш за 9 месяцев 2025г.

Компания месяц назад публиковала операционные результаты за 3-й квартал и 9М, поэтому ожидались провальные результаты по выручке, EBITDA, чистой прибыли и свободному денежному потоку. Ожидания подтвердились:

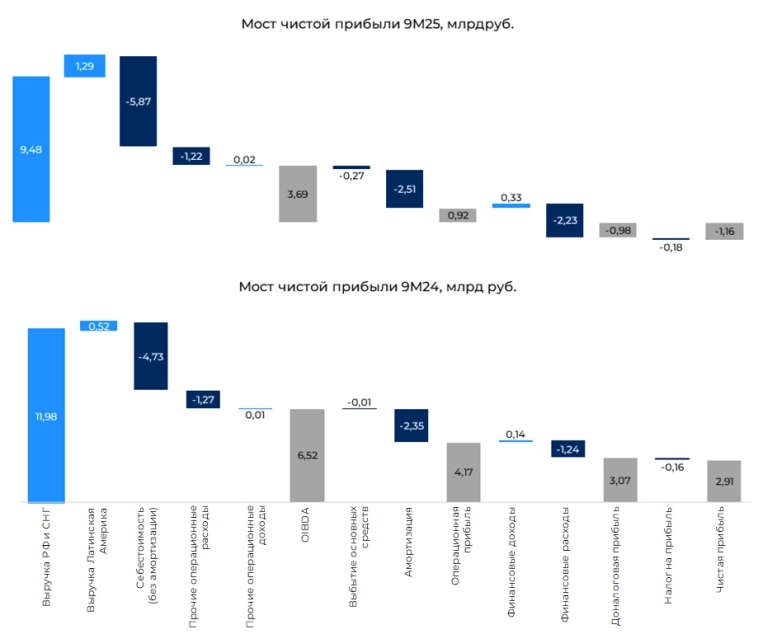

- Выручка за 9 месяцев 2025 года составила 10,76 млрд рублей, против 12,5 млрд рублей за 9М24 (- 14% г/г)

- Выручка в России и СНГ составила 9,47 млрд рублей, против 11,98 млрд годом ранее (-21% г/г)

- OIBDA снизилась до 3,7 млрд рублей, против 6,5 млрд годом ранее (-43% г/г)

- Убыток -1,1 млрд рублей, против 2,9 млрд рублей прибыли годом ранее

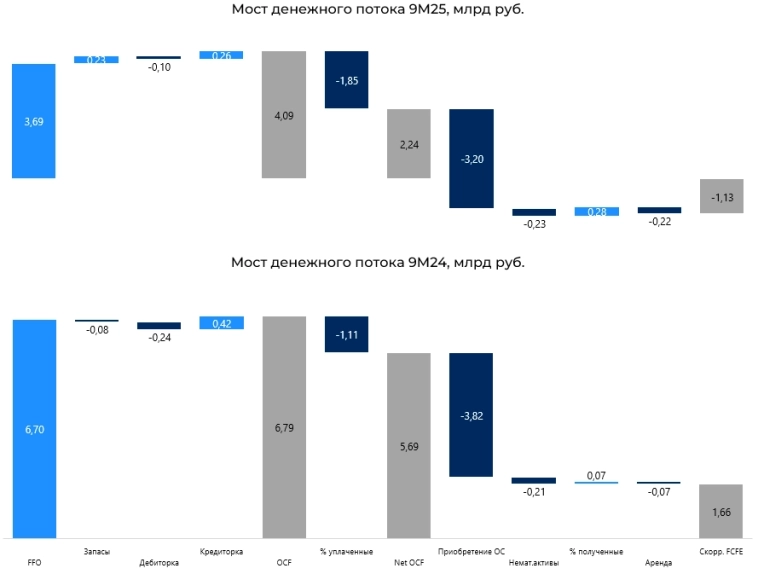

На уровне свободного денежного потока отрицательный результат из-за снижения операционного потока и роста процентных расходов. Компания немного сократила капитальные расходы, но они все ещё отнимают значительную часть OCF. Акционерный свободный денежный поток (с корректировкой на рост финансовых вложений) ушел в отрицательную зону: -1,1 млрд рублей, против +1,6 млрд рублей годом ранее.

Сжигание кэша на операционной деятельности транслируется в рост чистого долга. С начала года чистый долг (с учетом фин вложений) вырос на 1,3 млрд рублей до 10,3 млрд. Чистый долг без учета финансовых вложений увеличился до 12,5 млрд рублей.

( Читать дальше )

Совкомфлот: танкеры буксуют и работают в 0, акции вырастут только на снятии санкций?

- 26 ноября 2025, 21:51

- |

Надеюсь вы не держали эти акции, писал про ОГРОМНЫЕ риски после введения SDN санкций на 3/4 флота, например тут Прижали ли американские санкции танкеры Совкомфлота: пост-расследование с изменением целевой цены и возможными вариантами дивидендов за 2025 год

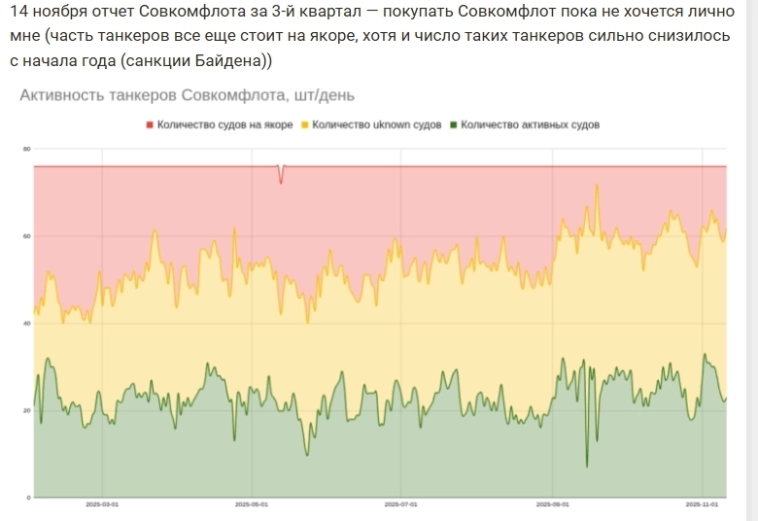

В нефтяном срезе за сутки до отчета Совкомфлота предупреждал, что ловить нечего (часть танкеров все еще стоят на якоре)

Вы хотите спросить «а плюсы есть»? Неочевидный плюс — SDN санкции против Роснефть и ЛУКОЙЛа. Почему? Потому что раньше — компании были не в SDN и им не было никакого смысла работать с SDN танкерами Совкомфлота (лишние проблемы и риски). Сейчас ситуация «улучшилась», крупнейшеие экспортеры нефти теперь могут пользоваться флотом Совкомфлота!) Вопрос ставок аренды конечно ключевой.

Будет короткий пост т.к. идеи в МОМЕНТЕ НЕ ВИЖУ — классический Миркойн (вырастут только если снимут санкции)

Чистая прибыль появилась впервые за 4 квартала, но ее основа — «переоценка валюты в плюс» (вовремя перевели кэш в рубли)

Прибыль на хлеб не намажешь, в отличие от гипотетических дивидендов. А вот там минус 1 рубль за 3-й квартал (по сути дивидендов за 2025 год можно не ждать)

Операционная прибыль нулевая — актив неинтересен

Финдир хорошо поработал — у компании нет проблем с долгом (хорошо, что не выплатили дивиденды за 2024 год)

( Читать дальше )

Состав инвест портфеля Тимофея Мартынова на 25.11.2025.

- 26 ноября 2025, 18:38

- |

Прошло 1,5 месяца с тех пор, как я писал про свой портфель.

С тех пор структура немного поменялась, оценка портфеля примерно та же.

Сегодня хочу взглянуть на собственный портфель через призму надвигающейся мирной сделки.

Я также прокомментирую, как портфель соотносится с рейтингом акций Мозговика .

А также прокомментировать с точки зрения динамики бизнеса/секторов и «дивидендности» портфеля.

А завтра я планирую сделать заметку про совокупный портфель всех аналитиков Mozgovik Research.

( Читать дальше )

ЦИАН. Отчет МСФО. День инвестора. Всё самое интересное…

- 26 ноября 2025, 15:54

- |

Вышли финансовые результаты по МСФО за Q3 2025г. от компании ЦИАН:

👉Выручка — 4,09 млрд руб. (+28,8% г/г)

👉Операционные расходы — 3,15 млрд руб. (+6,1% г/г)

👉Операционная прибыль — 0,94 млрд руб. (+354,6% г/г)

👉EBITDA скор. — 1,14 млрд руб. (+128,2% г/г)

👉Чистая прибыль — 1,06 млрд руб. (+45,1% г/г)

👉Чистая прибыль скор. на курс. разницы — 1,09 млрд руб. (+244,0% г/г)

Отчет отличный, выручка по темпам растет быстрее операционных расходов +28,8% против +6,1% и операционная прибыль иксанула +354,6% до 0,94 млрд руб., а чистая прибыль скорректированная на курсовые разницы выросла на +244% до 1,09 млрд руб., давайте разбираться в причинах:

Выручка в Q3 выросла аж на +28,8% до 4,09 млрд руб., при том, что за 1 полугодие было всего +8,0%.

Циан увеличил темп роста выручки в Q3 на фоне увеличения количества сделок на рынке новостроек из-за снижения ключевой ставки ЦБ РФ, а также благодаря увеличению средней стоимости объявления, обновление тарифов в лидогенерации, рост рекламной ёмкости и повышение тарифов в направлении медийной рекламы.

Вот некоторые слайды на Дне инвестора Циан:

( Читать дальше )

Какая доходность среди облигаций с наивысшим рейтингом надежности и сроком погашения от 3-х до 4-х лет?

- 25 ноября 2025, 16:53

- |

Черкизово. Финансовые результаты за Q3 25г. хорошие, но поможет это дивидендам?

- 25 ноября 2025, 10:32

- |

Вышли финансовые результаты по МСФО за Q3 2025г. от компании Черкизово:

👉Выручка — 73,9 млрд руб. (+14,0% г/г)

👉Себестоимость — 53,9 млрд руб. (+8,6% г/г)

👉Операционные расходы — 8,1 млрд руб. (-15,8% г/г)

👉EBITDA скорр. — 20,0 млрд руб. (+47,1% г/г)

👉Процентные расходы — 5,0 млрд руб. (+72,4% г/г)

👉Прибыль до налогообложения — 12,26 млрд руб. (+29,2% г/г)

👉Чистая прибыль скорр. — 8,9 млрд руб. (-12,7% г/г)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал