смартлаб премиум

ЭсЭфАй 1 квартал 2024 г. - деньги есть, внутри зреет второе IPO

- 28 мая 2024, 07:08

- |

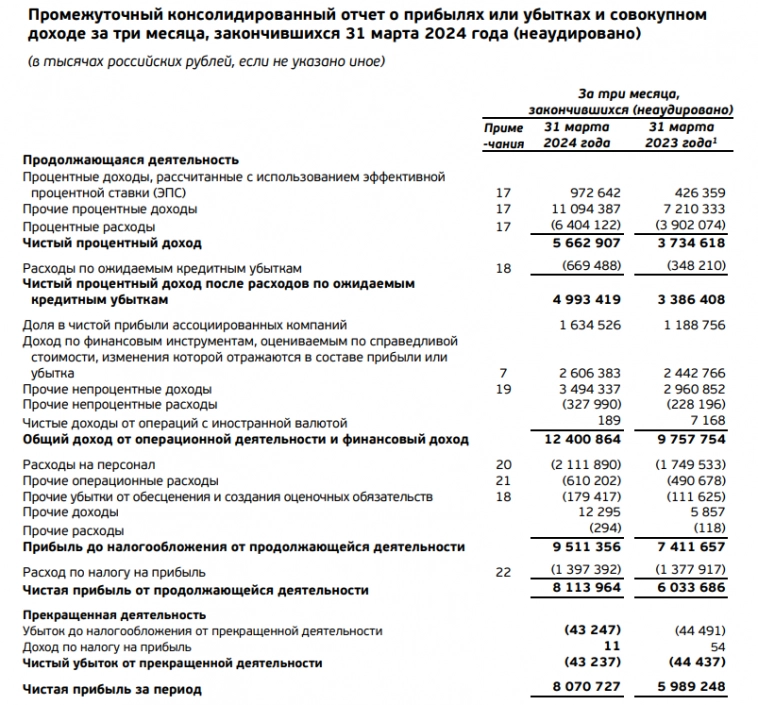

ЭсЭфАй опубликовал финансовые результаты по МСФО за 1-ый квартал.

Так как ЭсЭфАй — это холдинг, которому принадлежит 87,5% Европлана (основной актив), то финансовые результаты по МСФО формируются по большей части результатами Европлана. Про результаты Европлана писал здесь.

Тем не менее, чистая прибыль по МСФО выросла на 35% и составила 8,1 млрд рублей.

( Читать дальше )

- комментировать

- 1.7К | ★2

- Комментарии ( 4 )

Россети МОЭСК. Отчет РСБУ Q1 2024г.! Дивиденды! Что будет дальше?!

- 27 мая 2024, 20:07

- |

Компания Россети Московский регион (МОЭСК) опубликовала финансовый отчет за Q1 2024г. по РСБУ:

👉Выручка — 64,31 млрд руб. (+6,8% г/г)

👉Себестоимость — 51,87 млрд руб. (+9,8% г/г)

👉Прибыль от продаж — 12,41 млрд руб. (-4,2% г/г)

👉Чистая прибыль — 8,14 млрд руб. (-26,1% г/г).

( Читать дальше )

Обновляем модель по Распадской. Как изменился потенциал?

- 27 мая 2024, 16:58

- |

Для начал посмотрим на операционные результаты👉

Добыча угля снижается уже 2 года подряд и достигла 18,9 млн тонн.

В то же время, компания ранее планировала увеличить годовой объем добычи угля до 30 млн тонн после 2026 года и 35 млн тонн после 2030 года. Распадская допускает возможность приобретения дополнительных угольных лицензий и новых предприятий.

На данный момент актуальность этих планов неизвестна.

Также посмотрим на статистику добычи угля на Кузбассе, где Распадская занимает около 30% добычи👉

( Читать дальше )

IPO Элемента. Взгляд на оценку.

- 27 мая 2024, 15:50

- |

Мы ничего не понимаем в микроэлектронике, в литографах и нанометрах, но слегка понимаем в оценке компаний. На этом основании мы можем сказать дорого/дешево, выгодно или рискованно. Вынесем за скобки технологические нюансы, и постараемся поставить диагноз на основании доступной финансовой информации.

( Читать дальше )

Текущая ситуация на первичном рынке корпоративных облигаций России

- 27 мая 2024, 14:44

- |

На прошлой неделе на вторичных торгах российского облигационного рынка сохранялась негативная тенденция, вызванная возросшими опасениями нового повышения ключевой ставки (КС – далее) ЦБ РФ на фоне сохраняющегося инфляционного давления. Однако эмитенты пока, очевидно, не ждут дальнейшего существенного ужесточения ДКП, что привело к преимущественному предложению флоатеров. Инвесторы же с энтузиазмом восприняли данные букбилдинги/размещения – снижались ставки с первоначальных ориентиров и наблюдался с переспрос по бумагам.

Ростелеком по флоатеру серии 001P-07R снизил ставку с привязкой к КС с не выше +150 б. п. до +120 б. п. Объем был увеличен с 10 млрд руб. до 15 млрд руб.

Газпром (эмитент – Газпром капитал) по своему новому выпуску понизил ставку с не выше КС+135 б. п. до КС +125 б. п. Объем с изначальных от 30 млрд руб. возрос до 40 млрд руб.

АФК Система предложила два флоатера. По первому первоначально предлагаемый купон с привязкой к КС + не выше 240 б. п. был установлен в итоге на уровне КС +220 б. п., а по второму – RUONIA + не более 260 б. п. стал по факту RUONIA +240 б. п. Объемы по обоим выпускам увеличили с 6 млрд руб. до 12 млрд руб.

( Читать дальше )

Совкомфлот и отчет за 1-й квартал 2024: преодолевая SDN санкции дивиденды остаются двузначными и валютными

- 26 мая 2024, 17:43

- |

Совкомфлот — крупнейшая судоходная компания России (перевозит в основном нефть и нефтепродукты с газом) выпустила отчетность за 1-й квартал

Компания отмечает, что SDN санкции на Совкомфлот + на конкретные танкеры влияют на финансы. Так же сообщили, что планируют выплатить финальные дивидендов за 2023 год (ждем 11,3 рубля (8,5% ДД)

“Ограничивающим фактором работы компании в отчетном периоде стало введение новых санкций со стороны недружественных стран. Компания продолжает системную работу для преодоления возникающих вызовов.

Компания подтверждает приверженность цели по выплате дивидендов за 2023 год на уровне 50 % от скорректированной годовой прибыли по МСФО в рублях. Решения о распределении прибыли и размере дивидендов принимаются общим собранием акционеров в соответствии с нормами законодательства Российской Федерации.”

Алексей Мидаков сделал интересную табличку, около 6 танкеров с SDN санкциями действительно встали на паузу по данным AIS (правда около 2-х по моим данным стоят на ремонте)

( Читать дальше )

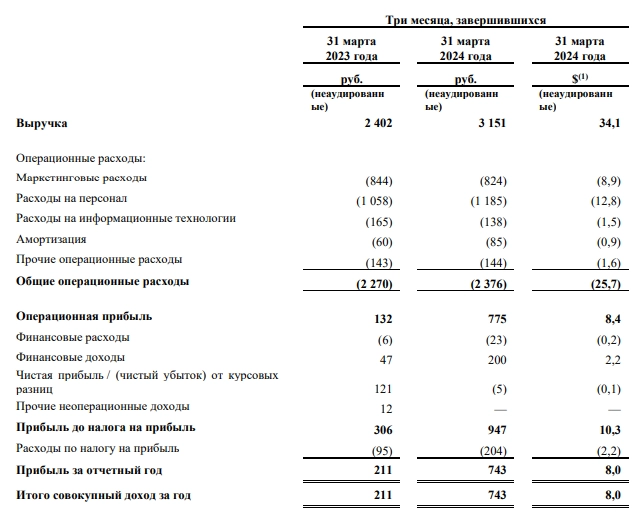

Циан 1 квартал 2024 г. - Меньше затрат на маркетинг на плохом рынке, и прибыль начинает кратно расти

- 25 мая 2024, 03:40

- |

Циан опубликовал финансовые результаты за 1-ый квартал.

Рост выручки составил +31% до 3,2 млрд рублей, операционные расходы выросли лишь на +5%.

Благодаря опережающему росту выручки операционная прибыль, чистая прибыль, EBITDA выросли в несколько раз.

Операционная прибыль выросла на 487%, EBITDA +172%, чистая прибыль +252%.

( Читать дальше )

Красноярскэнергосбыт! Отчет РСБУ Q1 2024г.! Дивиденды! Короткий комментарий!

- 24 мая 2024, 18:48

- |

Вышел отчет РСБУ за Q1 2024г. у компании Красноярскэнергосбыт (KRSB):

👉Выручка — 14,06 млрд.руб.(+7,3% г/г)

👉Себестоимость — 12,83 млрд.руб.(+9,1% г/г)

👉Коммерческие и управленческие расходы — 0,52 млрд.руб.(+16,3% г/г)

👉Прибыль от продаж— 0,705 млрд.руб.(-16,8% г/г)

👉Чистая прибыль — 0,326 млрд.руб. (-57,7% г/г)

Результаты получились слабые, в рамках моих ожиданий, потому что потому что я прогнозировал снижение чистой прибыли в первом полугодии 2024 года, потому что сбытовые надбавки в 1Н 2024г. не выросли, а даже немного снизились почти по всем категориям потребителей!

( Читать дальше )

Европлан отчет за 1-ый квартал, прибыль выросла на 33%, портфель на 41%

- 24 мая 2024, 13:23

- |

Европлан опубликовал финансовые результаты по МСФО за 1-ый квартал.

Чистая прибыль выросла на +33%, объем нового бизнеса вырос на +35%, лизинговый портфель за вычетом резервов +41% за год и +4,8% с начала года.

( Читать дальше )

Россети Центр. Отчет МСФО Q1 2024г.! Короткий комментарий!

- 24 мая 2024, 13:14

- |

Компания Россети Центр опубликовала финансовый отчет за Q1 2024г. по МСФО:

👉Выручка — 35,2 млрд руб. (+4,5% г/г)

👉Операционные расходы — 30,7 млрд руб. (+8,5% г/г)

👉Операционная прибыль — 4,9 млрд руб. (-16,2% г/г)

👉Чистая прибыль — 2,48 млрд руб. (-34,2% г/г).

Отчетность РСБУ и МСФО очень схожа, поэтому я постараюсь не повторяться, так как недавно писал пост по отчетности РСБУ.

Чистая прибыль по МСФО снизилась на -34,2% до 2,48 млрд руб. (по РСБУ было -12,4% и 3,21 млрд). С чем это связано?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал