российские акции

❗️Краткий фундаментальный обзор компании РусГидро

- 01 февраля 2023, 15:41

- |

Группа РусГидро — один из крупнейших российских энергетических холдингов. РусГидро является лидером в производстве энергии на базе возобновляемых источников, развивающим генерацию на основе энергии водных потоков, морских приливов, солнца, ветра и геотермальной энергии.

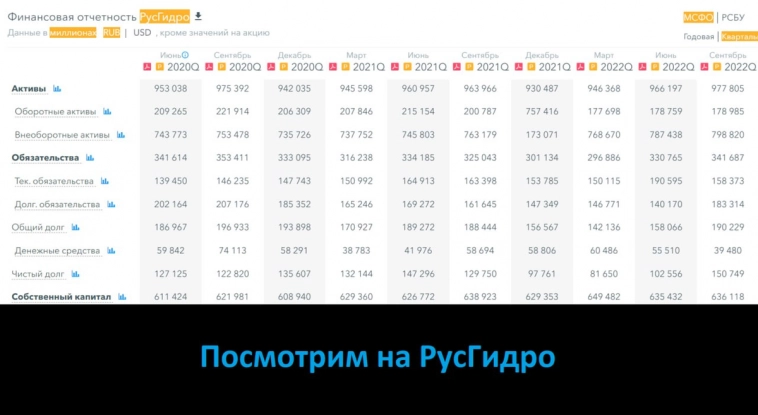

💡Баланс компании на скриншоте выше👆 Расчет исходя из данных за 9мес. 2022г.

Чистая прибыль: 26,6 млрд р. (-50% год к году)

Операционная прибыль: 46,4 млрд р. (-31% год к году)

Свободный денежный поток: отрицательный(-23,2 млрд р.)

( Читать дальше )

- комментировать

- 3.9К | ★1

- Комментарии ( 2 )

❗️Когда все теряют - Роснефть приобретает! Как присвоили рынок сбыта?

- 31 января 2023, 14:39

- |

Дам спойлер — компания будет платить дивиденды за счет увеличения долговой нагрузки. Подробней в обзоре! Приятного погружения, коллеги!

ПАО НК «Роснефть» — лидер российской нефтяной отрасли и крупнейшая публичная нефтегазовая компания мира. Основными видами деятельности ПАО «НК «Роснефть» являются поиск и разведка месторождений углеводородов, добыча нефти, газа, газового конденсата, реализация проектов по освоению морских месторождений, переработка добытого сырья, реализация нефти, газа и продуктов их переработки на территории России и за ее пределами.

( Читать дальше )

✅Эти акции сейчас взлетают! Запрыгивать в ракету?

- 28 января 2023, 18:20

- |

Поговорим об интересной компании, которая по мнению многих – готовится к взлёту. Эта компания, пожалуй, одна из самых обсуждаемых и вызывающих споры.Полиметалл. Всё дело в том, что у компании иностранная юрисдикция (она зарегистрирована на острове Джерси, это земли британской короны) и в течении 2022г, из-за санкций и трудностей со сбытом продукции, даже шла речь о полной продаже активов в России. Из-за этого акции сильно потеряли в цене, гораздо сильней других компаний. Говоря из-за этого, я имею ввиду не только иностранную юрисдикцию и риски продажи активов, но еще и трудности со сбытом из-за санкций.

Поговорим об интересной компании, которая по мнению многих – готовится к взлёту. Эта компания, пожалуй, одна из самых обсуждаемых и вызывающих споры.Полиметалл. Всё дело в том, что у компании иностранная юрисдикция (она зарегистрирована на острове Джерси, это земли британской короны) и в течении 2022г, из-за санкций и трудностей со сбытом продукции, даже шла речь о полной продаже активов в России. Из-за этого акции сильно потеряли в цене, гораздо сильней других компаний. Говоря из-за этого, я имею ввиду не только иностранную юрисдикцию и риски продажи активов, но еще и трудности со сбытом из-за санкций.( Читать дальше )

❗️Поалросили и бросили? Разбираемся, потускнели ли алмазы России

- 26 января 2023, 15:10

- |

💎Алроса – вертикально-интегрированный холдинг, занимающийся добычей, обработкой и продажей алмазов и бриллиантов. Она занимает крупнейшую долю в 27% на мировом рынке алмазов. К сожалению, у компании большие проблемы… Точнее, не у компании, а у её акционеров. У самой компании как раз всё в порядке. Давайте разбираться.

📃О компании

Алроса является крупнейшей алмазодобывающей компанией в мире как по объёму добычи, так и по разведанным запасам, которых хватит на 20 лет непрерывной работы. Основные добывающие и производственные мощности компании сосредоточены в Якутии, обрабатывающие – в Архангельской области.

( Читать дальше )

❗️❗️Как Норникель кидает инвесторов, чтобы спасти бизнес! Обзор компании, перспектив и рисков

- 23 января 2023, 14:23

- |

Менеджмент «Норникеля» предложил уменьшить дивидендные выплаты почти в ЧЕТЫРЕ раза. По итогам 2022 г. до $1.5 млрд. (103.2 млрд.руб.) после $6.3 млрд. (433.6 млрд.руб.), выплаченных по итогам 2021 г.

Менеджмент «Норникеля» предложил уменьшить дивидендные выплаты почти в ЧЕТЫРЕ раза. По итогам 2022 г. до $1.5 млрд. (103.2 млрд.руб.) после $6.3 млрд. (433.6 млрд.руб.), выплаченных по итогам 2021 г.

И если кто-то скажет, что это плохая новость — то это лишь потому, что акции покупались без проведения какого-либо анализа и за деятельностью компании абсолютно не следили. Не буду ходить вокруг да около и сразу перейду к делу.

Дело в том, что объемы добычи Норникеля снижались от года к году:

Палладий(41% от выручки)

( Читать дальше )

Что значит для будущего экономики и рынков РФ "уехало всего-то ничего и многие вернулись".

- 23 января 2023, 10:17

- |

Просто сухие усреднённые цифры. Грубо и примерно. Не из воздуха.

Допустим, уехало 500.000 специалистов уровня, востребованного среди международных компаний, в том числе публичных, головные офисы которых находятся в «недружественных» странах, кстати, без многих из которых даже в СССР не было бы почти никаких фабрик-заводов-пароходов, да и в ВОВ победа была бы под большим вопросом.

Допустим, эти 500.000 специалистов получают порядка 100.000$ в год. Допустим, суммарно налоги и сборы разного рода с них составляют примерно столько же, сколько в РФ, то есть порядка 60%.

Допустим, некие компании тратят на выплаты вознаграждений этим специалистам 0,1% EBITDA в среднем.

Речь не о программистах неких при этом, а про самых разных специалистов в самых разных областях и сферах, в том числе тех, которые действующая власть в РФ уничтожила почти на корню в том числе за последние лет 20 и теперь не понимает, а как это у нас самого банального вдруг своего нет чего-то, соответствующего современности.

( Читать дальше )

❗️❗️Новые сделки российских инсайдеров - сильный сигнал на покупку? ❗️ НОРНИКЕЛЬ снижает дивиденды

- 22 января 2023, 17:18

- |

Один из самых сильных сигналов на покупку или продажу — это действия инсайдеров. То есть тех, кто имеет непосредственное отношение к компании. Будь-то один из основных акционеров или кто-то из высшего руководства компании. Ведь кто, как не они — знают лучше других о делах в бизнесе до публикации финансовой отчетности, к примеру?

Когда председатель совета директоров ГК САМОЛЁТ #SMLT купил акции этой компании на 6,5 млрд р. — через пару дней компания опубликовала ОТЛИЧНЫЙ отчет и акции взлетели. Так что тут всё предельно просто, и не наблюдает за этими сделками только тот, кому не нужны деньги😁Шучу, всё немного сложней, но я этому уделяю много внимания и делюсь своим мнением с вами.

Кстати, сейчас ведь на слуху и ОЧЕНЬ АКТУАЛЬНА новость по поводу Норникеля(снижения дивидендов) — о ней тоже в этой статье поговорим.

Начинаем.

( Читать дальше )

🟥Топ 3 худших акций в вашем портфеле! ОСТОРОЖНО!

- 21 января 2023, 22:14

- |

Эти акции опасны и для безопасности портфеля это важно знать!

Хотел бы начать с того, на основании чего я собираюсь говорить плохо о компаниях и их акциях. Дело в том, коллеги, что за последнее время я разобрал такое количество компаний, что можно смело говорить о том, что на канале Invest Assistance собрана самая крупная база свежих обзоров компаний. Обзоры самые подробные, ссылки на них оставлю в конце статьи и в комментариях – читайте, они все бесплатны и находятся в открытом доступе. Никаких подписок не нужно. На основании проделанной работы над этими обзорами, я сформировал мнение и спешу им с вами поделиться.

( Читать дальше )

❗️Сбербанк - плохие акции и плохой отчет?

- 20 января 2023, 19:05

- |

Сбербанк 17 января опубликовал отчетность за 2022 раскрыл результаты 2022г. Нельзя говорить, что это отчетность, так как это в очередной раз лишь крохи с барского стола. А настоящую отчетность компания не публикает с 24февраля 2022г.

Я уже писал полный обзор компании Сбербанк почти полтора месяца назад. В обзоре мною была рассчитана чистая прибыль за весь 2022г в размере 300 млрд рублей.

Сколько же она составила на самом деле согласно последнему «раскрытию информации» от Сбера?

( Читать дальше )

❗️❗️Обзор компании Лукойл! Сверхприбыли нет, есть сверхналоги и эмбарго?

- 16 января 2023, 13:15

- |

ПАО «Лукойл» — одна из крупнейших публичных вертикально интегрированных* нефтегазовых компаний в мире, на долю которой приходится около 2% мировой добычи нефти и около 1% доказанных запасов углеводородов. Вторая по объёмам нефтедобычи в России.

*вертикально интегрированных — означает, что основные звенья производства объединены в один процесс. В данном случае — нефть добыли и из неё сами бензин сделали.

👆🏻Все мы знаем, что Лукойл — это и нефть, и газ, и нефтеперерабатывающие заводы, да еще и сети заправок. Но нужно уделить особое внимание именно тому, сколько % от выручки что занимает. Ведь от этого и зависят теперешние результаты компании. Например, компенсируется ли скидка на Urals высокими ценами на газ, или высокими розничными ценами на топливо и сетью зарубежных АЗС?

( Читать дальше )

- комментировать

- 10.6К |

- Комментарии ( 15 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал