российские акции

✅Татнефть или Башнефть? Что с дивидендами?

- 11 февраля 2023, 18:28

- |

Сравним акции компаний Татнефть и Башнефть. Обязательно выясним, какие риски существуют при инвестициях в каждую из компаний и в итоге выберем победителя. Также я вам расскажу своё личное мнение о том, какую компанию стоит выбрать. Устраивайтесь поудобней, вам предстоит легкое погружение в сложный мир финансов и инвестиций. От вас требуется только внимательность.

Признаюсь, это не статья, а сценарий для Youtube. Вот ссылка на видео - https://youtu.be/s2jKeLtTLC0

Но если вы предпочитаете читать, то текст я для вас также подготовил:

❗️Прописка

Все сравнения, на сегодняшний день, я начинаю именно с юрисдикции, т.е. с того, где компания зарегистрирована. Сегодня от этого зависит слишком многое — начиная от возможности выплачивать дивиденды и заканчивая множеством других рисков, таких как делистинг или разделение бизнеса.

Но у нас в этот раз, что Татнефть, что Башнефть – российские компании с российской юрисдикцией, дивиденды могут выплачивать и выплачивают! А значит по этому раунду сравнения мы засчитываем обеим компаниям по одному очку.

( Читать дальше )

- комментировать

- 3.4К

- Комментарии ( 7 )

❗️Татнефть - татарская красавица или что там с акциями?

- 09 февраля 2023, 14:17

- |

🛢Татнефть – вертикально-интегрированный нефтяной холдинг. Основные активы расположены в Татарстане, штаб-квартира – в Альметьевске. Татнефть считается одной из наиболее эффективных нефтяных компаний РФ, но у неё есть и неявные минусы. Давайте разбираться.

*объединение в единый технологический процесс всех или основных звеньев производства

История Татнефти начинается в 1950 году, когда на базе ряда производственных предприятий было создано производственное объединение «Татнефть». В 1994 году компания стала публичной.

На сегодняшний день капитал Татнефти разделён на обыкновенные и привилегированные акции.

100% префов обращаются на Мосбирже. Они не дают права голоса, но по ним гарантированы минимальные дивиденды.

Около 34% обыкновенных акций принадлежит АО Связьинвестнефтехим – компании, которая напрямую принадлежит Татарстану. У Республики ещё есть так называемая «золотая акция» – она даёт право назначать по 1 своему человеку в совет директоров и ревизионную палату, а также накладывать право вето на решения.

( Читать дальше )

❗️Краткий фундаментальный обзор компании Яндекс

- 08 февраля 2023, 14:18

- |

«Yandex» — российская транснациональная компания в отрасли информационных технологий, чьё головное юридическое лицо зарегистрировано в Нидерландах. Яндекс — технологическая компания, которая разрабатывает умные продукты и сервисы на основе машинного обучения. Также она является одной из самых быстрорастущих корпораций в России.

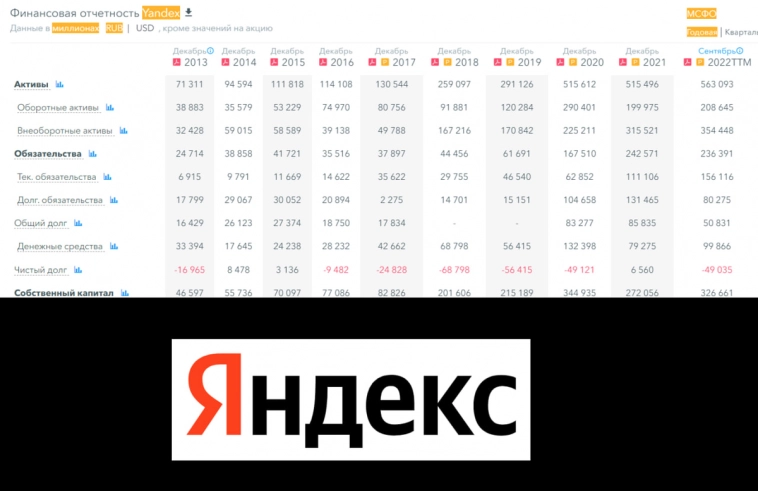

💡Баланс компании на прикреплённом скриншоте.

Результаты 3кв. 2022г:

Выручка: 133,63 млрд р (+46% год к году)

Операционная прибыль: 10,79 млрд р. (при убытке годом ранее)

( Читать дальше )

❗️Куда Сургутнефтегаз припрятал $ 50 млрд? Обзор компании и её акций!

- 07 февраля 2023, 12:38

- |

Сургутнефтегаз – одна из самых закрытых и загадочных компаний российского фондового рынка. Более того, её и нефтяной-то не назовёшь – скорее, нефтяно-финансовой. Но давайте разбираться.

Сургутнефтегаз появился в 1993 году, когда на базе ряда нефтепромысловых компаний в Западной Сибири с присоединением к ним НПЗ была образована новая компания. Изначально 45% акций остались в госсобственности, 8% были проданы частным инвесторам на закрытом аукционе, ещё 7% выкуплены компанией за ваучеры. 40% акций на залоговом аукционе купил пенсионный фонд Сургутнефтегаза.

В 90-х и 2000-х годах менеджмент, стремясь максимально обезопасить компанию от иностранных компаний и недружественных поглощений, начал выкупать собственные акции, в т.ч. у государства, и оформлять их на свои дочерние и «внучатые» компании.

🧐В результате сейчас около 70% акционерного капитала находятся… неизвестно у кого. Схема владения Сургутом сложна и запутана, компания максимально непрозрачна и является настоящей «тёмной лошадкой» российского нефтяного бизнеса. Бессменный гендиректор Сургутнефтегаза — Владимир Богданов. Сургут не публикует пресс-релизов, не делится операционные результатами, а в отчётности указывает только необходимый минимум, не раскрывая подробностей. И это касается не только 2022 – но и всех предыдущих лет. Мы даже не знаем, в каких банках и под какой процент размещена валютная кубышка Сургута. Но об этом поговорим позднее.

🏆На сегодняшний день Сургут находится на 3-м месте в России по объёму нефтедобычи (около 11%) после Роснефти (35%) и Лукойла (15%), на 5-м – по переработке. Ключевые месторождения компании находятся в Ханты-Мансийском и Ямало-Ненецком округах, в Тюменской и Новосибирской областях. Нефтеперерабатывающие мощности расположены в Ленинградской области. На НПЗ производится дизель, керосин, мазут и прочий бензин.

Основной доход Сургут получает от следующих направлений:

( Читать дальше )

- комментировать

- 13.4К |

- Комментарии ( 26 )

❗️Башнефть - ловушка стоимости? Краткий взгляд на компанию

- 06 февраля 2023, 15:53

- |

Почему Башнефть — НЕПРАВИЛЬНАЯ дойная корова?

Если посмотреть на фундаментальные показатели компании (дешевая оценка и не высокий долг), то может показаться, что «срочно купить её акции» — это отличная идея. Но это не так, дорогие коллеги. Давайте я расскажу почему.

ПАО АНК «Башнефть» (дочернее общество ПАО «НК «Роснефть») – одно из старейших предприятий нефтегазовой отрасли страны, осуществляющее деятельность по добыче и переработке нефти и газа, реализации нефтепродуктов и продуктов нефтехимии.

( Читать дальше )

В этом году не купил ни одной российской акции. Самый большой за 6 лет перерыв.

- 05 февраля 2023, 11:00

- |

Да-да, впервые за много лет за месяц не купил ни одной российской акции. Хотя имел такую возможность. Почему? Причины очевидны:

- Компании публикуют либо сокращенную отчетность, либо раскрывают частичную информацию.

- Многие компании пострадали от санкций.

- Выплата щедрых дивидендов — большой риск введения специального налога.

- Возможность влиять на события в компании у миноритариев упала до нуля.

- Соблазн для мажоров или топ-менеджмента вытаскивать прибыль с помощью схематоза высок, как никогда.

- Возможность государства вмешиваться в дела компании достигла максимума.

- Количество идей на рынке упало до минимума. Все мусолят несколько одних и тех же компаний.

- 2023 год может нам принести много негатива.

- У меня уже слишком много российских акций.

( Читать дальше )

❗️Лукойл или Роснефть? Что с дивидендами?

- 04 февраля 2023, 18:12

- |

Сравним акции компаний Лукойл и Роснефть. Обязательно выясним, какие риски существуют при инвестициях в каждую из компаний и в итоге выберем победителя. Также я вам расскажу своё личное мнение о том, какую компанию стоит выбрать и для каких целей. Устраивайтесь поудобней, вам предстоит легкое погружение в сложный мир финансов и инвестиций. Обещаю – будет интересно, от вас требуется только внимательность.

Признаюсь, это не статья, а сценарий для Youtube. Вот ссылка на видео - https://youtu.be/D-KQ0pIo72s

( Читать дальше )

❗️Как российской Юнипро завладела Германия? Краткий фундаментальный обзор

- 03 февраля 2023, 14:47

- |

ПАО «Юнипро» – наиболее эффективная компания в секторе тепловой генерации электроэнергии в РФ. В состав Юнипро входят пять тепловых электрических станций общей мощностью 11 245,1 МВт. Основной вид деятельности – производство и продажа электрической энергии и мощности и тепловой энергии. Основной акционер — Федеративная Республика Германия😱😅

💡Баланс компании на скриншоте выше. Результаты 3кв 2022г(не полный отчет):

Выручка: 26,2 млрд р (+21% год к году)

Чистая прибыль: 7,04 млрд р.

( Читать дальше )

❗️Инарктика: не только "показывает, но и продоёт рыбов"

- 02 февраля 2023, 13:31

- |

Основатель и ключевой акционер до сегодняшнего дня – Максим Воробьёв, брат губернатора Московской области.

История «Русского моря» началась в 1997 году. Компания занималась дистрибьюцией импортной рыбы. В 00-х годах был построен перерабатывающий завод в Подмосковье, и компания стала выпускать рыбу под своим брендом.

💰В 2010 году компания вышла на IPO. Это был отчаянный шаг. Несмотря на то, что к 2010 году выручка выросла до 17 млрд рублей (из которых на дистрибьюцию приходилось 13 млрд, а на собственное производство – всего 4), на операционном уровне компания оставалась убыточной. К моменту IPO капитал вышел в отрицательную зону.

IPO среди физлиц не снискало успеха: акционерами компании стали всего 50 человек.

✅Но Воробьёву удалось создать ажиотаж вокруг компании в высших эшелонах власти. Акционерами компании стали многие видные люди, в т.ч. Геннадий Тимченко (Volga Group) и Михаил Кенин (ГК Самолёт). Через год после IPO они увеличили свою долю в капитале Русского моря до 30% и 5% соответственно.

В ходе IPO компания привлекла около 90 млн долларов, продав 15 млн акций. У Воробьёва осталось 60% акций, у менеджмента – 20%, в свободном обращении – 20%.

🤷🏻♂️В 2011 году компания провела допэмиссию, выпустив ещё 7,2 млн акций, которые скупил лично Воробьёв.

Тем не менее, убытки продолжали расти, и в 2012 году Русское море продало производственный сегмент, генерировавший наибольшие убытки, но взамен запустило фермы по выращиванию лосося в Баренцевом море. Это позволило сократить расходы и нарастить выручку до 16 млрд рублей.

🔴Но к 2015 году на счетах компании вновь было пусто, при этом нужно было отдавать кредиты, иначе Русское море ждало банкротство. Кроме того, в 2015 году 70% поголовья лосося были уничтожены двумя бедами: вошью и туберкулёзом. Убыток составил 1 млрд рублей, который списали в отчёте за 2014 год. В довершении всего летом сгорел цех по переработке рыбы в Мурманске. Ну, и как вишенка на торте – государство запретило импорт норвежской рыбы, которую в основном и поставляло Русское море.

😱Чтобы спасти компанию, Воробьёв решил продать дистрибьюторский бизнес. На тот момент это было единственное прибыльное подразделение, дававшее 100% операционной прибыли и около 85% выручки. То есть, по сути дела, это было сердце бизнеса.

Прибыль от продажи позволила погасить долги. Компания сменила название на «Русская Аквакультура» и полностью перепрофилировала бизнес, сконцентрировавшись на выращивании мальков с последующим выловом и продажи лососевых.

🐟Нужно учитывать, что цикл выращивания лосося довольно длительный – около 30 месяцев. Это был решительный шаг для компании. По сути, Воробьёв поставил на то, что с популяцией лосося всё будет в порядке. И ставка себя оправдала.

С ростом биомассы компания начала наращивать продажи рыбы, и уже к 2019 году вышла на очень хорошие показатели.

❗️Теперь, зная всю эту драматичную историю, становится понятно, что кроется за сухими цифрами выручки и чистой прибыли:

( Читать дальше )

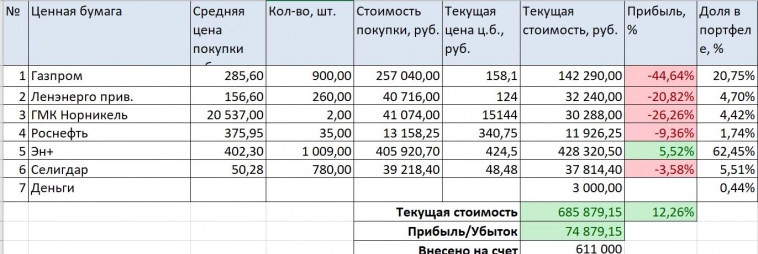

Пенсионный портфель январь 2023. Продажа ТМК и вывод средств

- 01 февраля 2023, 20:24

- |

Пенсионному портфелю 11 мес. Напоминаю, что прошлый проект — портфель на ИИС, я вел 7 лет: с 2015 по 2022, сейчас акции в нем заморожены в НРД. В январе 2023 рынок мосбиржи вырос немного, и мой портфель тоже. Я продал ТМК и вывел деньги, подробнее ниже.

Акции ТМК покупались мною под дивиденды. Но их покупка не была долгосрочным проектом, а изначально планировалась для вывода средств из пенсионного портфеля. Просто деньги оказались в том брокере, в котором велся пенсионный портфель. В целом я закрываю ими плечо в другом — основном портфеле, почти закрыл. Получив дивиденды по ТМК первый раз дивиденды — осенью, я подумал: отличная бумага! А потом ТМК решил заплатить их второй раз уже в январе 2023, — вообще супер. Но дожидаться их получения я не стал, потому что бумага очень волатильная (имеющий уши да услышит). В общем продал по 96 руб., почти на пике, и вывел 982 тыс. руб. Покупал я акции где то по 91 руб. + осенние дивиденды.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал