SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

риск менеджмент

50 тысяч против 10 миллионов. Какая разница?

- 04 августа 2014, 11:41

- |

Почитал первый пост дискуссии, второй. Прошелся по всем комментариям. И убедился в двух вещах. 1. У меня все еще есть шансы заработать на рынке. и 2. правило 95% работает и цветет во всей красе по-прежнему, что бы ни происходило на рынке.

Теперь по полочкам.

Первое, что бросилось в глаза в споре — тут же уперлись в вопрос — как зарядить 10 лямов в рынок. Мол, тут же заметят, тут же по вам начнут работать роботы и прочее. Не, скорее всего, это лукавство. Да и большинство комментаторов мыслят простой моделью: «есть 10 лямов, позу в 5 лямов одной сделкой — и богат». Тогда — да. Вас заметят. Не более. Тащить рынок за вашим стопом при правильной расстановке сил никто не станет. Это может стоить 100 и более миллионов. КПД у такого заноса нулевой. Не надо фантазировать. Никому ваш пятак не нужен. И если ваш стопарь вам будет стоить тысяч 100 даже — вряд ли за ним поведут весь инструмент. Другое дело — если таких, как вы — рядом с «важным уровнем» стоит сто человек. Тем более, что мы видим одну картинку и действуем примерно так же — тогда да. Вас весело свозят на стопы сильные игроки и об них удачно покроют свои ордера. Но только в том случае, если это реально необходимо для закрытия части позы в пару миллиардов, к примеру. Это будет стоить того. Так что — как следует из логики — вопрос тут только в том, окажетесь ли вы со своим ордером в нейтральной зоне или в зоне интересов крупняка. А вывод один — действуй как крупняк.

( Читать дальше )

Теперь по полочкам.

Первое, что бросилось в глаза в споре — тут же уперлись в вопрос — как зарядить 10 лямов в рынок. Мол, тут же заметят, тут же по вам начнут работать роботы и прочее. Не, скорее всего, это лукавство. Да и большинство комментаторов мыслят простой моделью: «есть 10 лямов, позу в 5 лямов одной сделкой — и богат». Тогда — да. Вас заметят. Не более. Тащить рынок за вашим стопом при правильной расстановке сил никто не станет. Это может стоить 100 и более миллионов. КПД у такого заноса нулевой. Не надо фантазировать. Никому ваш пятак не нужен. И если ваш стопарь вам будет стоить тысяч 100 даже — вряд ли за ним поведут весь инструмент. Другое дело — если таких, как вы — рядом с «важным уровнем» стоит сто человек. Тем более, что мы видим одну картинку и действуем примерно так же — тогда да. Вас весело свозят на стопы сильные игроки и об них удачно покроют свои ордера. Но только в том случае, если это реально необходимо для закрытия части позы в пару миллиардов, к примеру. Это будет стоить того. Так что — как следует из логики — вопрос тут только в том, окажетесь ли вы со своим ордером в нейтральной зоне или в зоне интересов крупняка. А вывод один — действуй как крупняк.

( Читать дальше )

- комментировать

- 50 | ★15

- Комментарии ( 37 )

Риск – менеджмент, почему трейдеры теряют деньги.

- 03 июля 2014, 17:59

- |

Система риск – менеджмента, это подконтрольное ограничение рисков на торговый депозит трейдера и единственное что трейдер, может, и должен контролировать, работая на фондовом или валютном рынках. Правильно составленный риск – менеджмент и его соблюдение это уже 50% успеха.

Рынки имеют свойства меняться, это обозначает что стратегии торговли, которые работали, вчера уже не подходят для торговли сегодня. Отсутствие системы рисков, в таких переходных периодах, полностью обнулит все деньги, заработанные до этого в трейдинге. Всегда переход от одной торговой системы к другой сопровождается потерями если не включить грамотное управление деньгами, то случится банкротство, которое может навсегда выбить трейдера из рынка.

Человек сильно подвержен эмоциональным стрессам, если произойдет событие, которое выведет вас из состояния спокойного и четкого принятия решения. Все сделки будут осуществляться под властью эмоций (тильт), и дальше последует потеря депозита. Трейдер начнет делать то, о чем в будущем будет очень жалеть.

( Читать дальше )

Рынки имеют свойства меняться, это обозначает что стратегии торговли, которые работали, вчера уже не подходят для торговли сегодня. Отсутствие системы рисков, в таких переходных периодах, полностью обнулит все деньги, заработанные до этого в трейдинге. Всегда переход от одной торговой системы к другой сопровождается потерями если не включить грамотное управление деньгами, то случится банкротство, которое может навсегда выбить трейдера из рынка.

Человек сильно подвержен эмоциональным стрессам, если произойдет событие, которое выведет вас из состояния спокойного и четкого принятия решения. Все сделки будут осуществляться под властью эмоций (тильт), и дальше последует потеря депозита. Трейдер начнет делать то, о чем в будущем будет очень жалеть.

( Читать дальше )

Вопрос по оптимальному F

- 02 июля 2014, 18:59

- |

Вопрос про оптимальное F. Сразу скажу, что пока глубоко с вопросом не разбирался, поэтому и спрашиваю.

Ральф Винс говорит:

если есть система, которая

Получается, что при ф=0,25 счет мы потеряем в случае, например, если 4 раза подряд выпадет лось.

Насколько я понимаю, при вероятности 50%, вероятность 4 лосей подряд = 6%.

То есть как бы счет обнуляется с вероятностью 6%.

=> Правильнее говорить, что считаем мы Оптимальное F не от размера счета, а от размера той части счета, которой мы готовы рискнуть?

Ральф Винс говорит:

если есть система, которая

- вероятность =50%

- P/L = 2 (прибыль в 2 раза больше убытка)

- то оптимальное f = 0,25

Получается, что при ф=0,25 счет мы потеряем в случае, например, если 4 раза подряд выпадет лось.

Насколько я понимаю, при вероятности 50%, вероятность 4 лосей подряд = 6%.

То есть как бы счет обнуляется с вероятностью 6%.

=> Правильнее говорить, что считаем мы Оптимальное F не от размера счета, а от размера той части счета, которой мы готовы рискнуть?

Сегодня я стоп-аут

- 19 мая 2014, 17:59

- |

Эххх, очень злюсь, но стоп есть стоп. И именно потому что я злюсь на рынок, я мог бы слить куда больше, если бы не дневной стоп-аут.

сегодня утром буквально за час сделал +4, потом раздал весь профит и ушел в минус на 6 тыр.

Самый неприятный момент в дневном стоп-ауте, что ты сидишь как дурак, которого обидели, и хочется ответить что-то обидчику, а нельзя, потому что по статистике тебе еще поддадут=)) Что ж делать, когда закончился дневной лимит для нищетрейдинга?

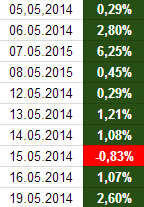

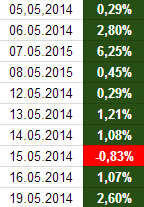

фьюч РТС конечно выдает интересную серию:

прям как в старые добрые времена растущего рынка.

сегодня утром буквально за час сделал +4, потом раздал весь профит и ушел в минус на 6 тыр.

Самый неприятный момент в дневном стоп-ауте, что ты сидишь как дурак, которого обидели, и хочется ответить что-то обидчику, а нельзя, потому что по статистике тебе еще поддадут=)) Что ж делать, когда закончился дневной лимит для нищетрейдинга?

- разбирать скриншоты своих сделок

- анализировать книги

- собирать статистику торгуемых инструментов

- естественно писать на смартлаб!:)))

фьюч РТС конечно выдает интересную серию:

прям как в старые добрые времена растущего рынка.

Риск Менеджмент - это нужно

- 08 мая 2014, 13:18

- |

smart-lab.ru/blog/182318.php — уууу-хахахахаха(3 раза)!

Ох, насмешили. Спасибо всем.

Лучший даю совет, как брату бы дал, ТАРГУТЕ СПОТОМ БЕЗ ПЛЕЧА! КУПИЛ И ДЕРЖИ!

Не тупите — пользуйтесь. Всего-то 25739 вёдер, и золотой ключик у вас в кармане.

Куча народа приходит сюда за халявой. И думают, что она тут есть. Ну что ж. Вэлкам, бадиз!

Только помните, вовремя не зарежете лося, брокер зарежет вас.

Здесь только добрые дяди.

Полезный совет по риск менеджменту для тех кто рвется в бой на фортс:

1. разделите сумму счета на 50 частей.

2. В 1 день разрешайте себе продуть только 1 часть. 1 день — 1 часть.

Удачи.

Ох, насмешили. Спасибо всем.

Лучший даю совет, как брату бы дал, ТАРГУТЕ СПОТОМ БЕЗ ПЛЕЧА! КУПИЛ И ДЕРЖИ!

Не тупите — пользуйтесь. Всего-то 25739 вёдер, и золотой ключик у вас в кармане.

Куча народа приходит сюда за халявой. И думают, что она тут есть. Ну что ж. Вэлкам, бадиз!

Только помните, вовремя не зарежете лося, брокер зарежет вас.

Здесь только добрые дяди.

Полезный совет по риск менеджменту для тех кто рвется в бой на фортс:

1. разделите сумму счета на 50 частей.

2. В 1 день разрешайте себе продуть только 1 часть. 1 день — 1 часть.

Удачи.

Риск-менеджмент от Тимофея.

- 29 апреля 2014, 20:06

- |

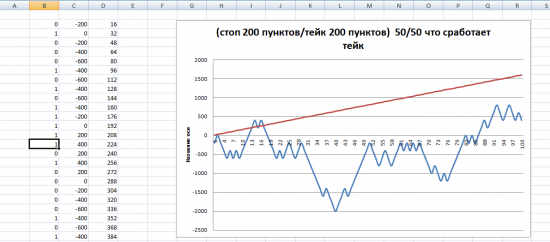

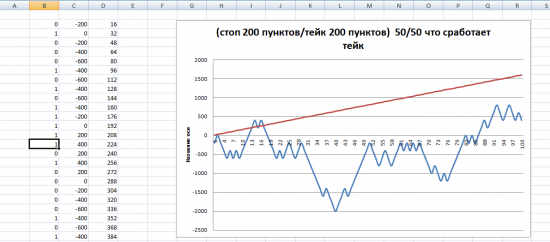

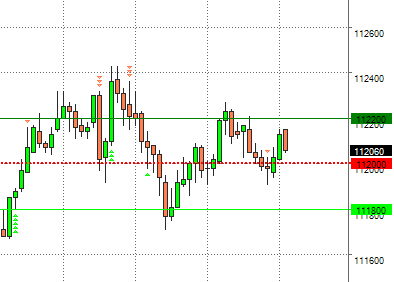

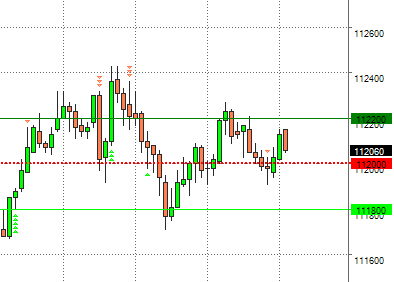

Попробую применить риск менеджмент от Тимофея к торговле на примере торговой стратегии и посмотреть как это выглядит со стороны математики. И так 200к200 стоп/тейк при том что я не знаю куда пойдет рынок 50/50 приведет к плачевному результату, на графике добавил комиссию 2рубля*8контрактов=16 рублей брокеру. 8 контрактов как у Тимофея. И так за 100 раз купли продажи.

И как сказал Тимофей (Чтобы зарабатывать такими раскладами профит/лосс = 2/2, у вас должно быть понимание, почему вероятность движения рынка в сторону тейк профита выше, чем в сторону стоп лосса.) И так где взять это понимания ? может в тенденции движение цены? а почему бы и нет. Например на часовом графике свеча зеленая значит только лонг, мне еще понадобится ATR и по нему на 5 минутке буду выставлять стоп \тейк в зависимости что покажет. Вот такая примерно выходит картина.

( Читать дальше )

И как сказал Тимофей (Чтобы зарабатывать такими раскладами профит/лосс = 2/2, у вас должно быть понимание, почему вероятность движения рынка в сторону тейк профита выше, чем в сторону стоп лосса.) И так где взять это понимания ? может в тенденции движение цены? а почему бы и нет. Например на часовом графике свеча зеленая значит только лонг, мне еще понадобится ATR и по нему на 5 минутке буду выставлять стоп \тейк в зависимости что покажет. Вот такая примерно выходит картина.

( Читать дальше )

Риск-менеджмент для чайников

- 29 апреля 2014, 12:11

- |

Уверен, что кого-то после этой статьи «реально осенит» и у кого-то кто ее прочтет трейдинг точно улучшится.

Здесь мы поговорим о базовых принципах трейдинга, риск-менеджмента и правильного мышления в трейдинге.

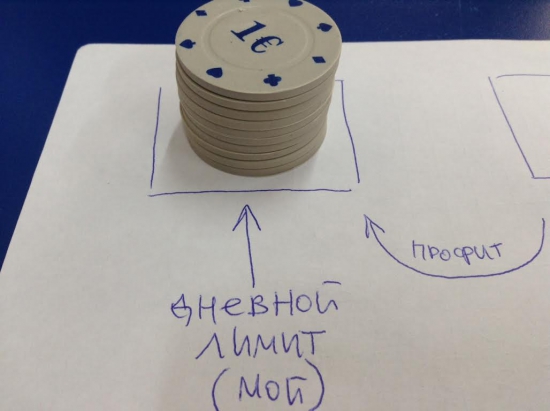

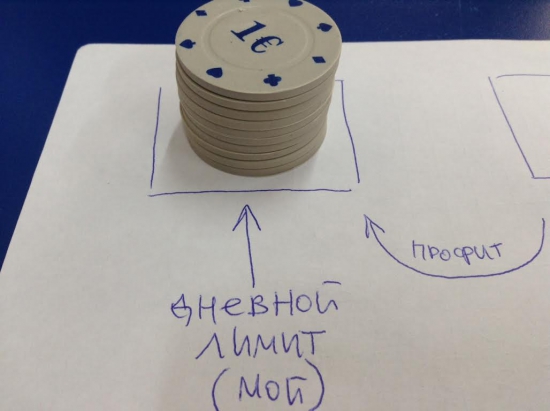

Итак, я готов рискнуть сегодня 5000 рублей на бирже.

Торговый объем 8 контрактов.

На 8 контрактов 100 пунктов фьючерса РТС это примерно 500 рублей.

Таким образом. я имею риск эквивалентный 1000 пунктов индекса РТС.

Дабы материализовать этот риск, выложим в «мой карман» 10 казиношных фишек:

Китайский набор для покера приобретен для целей демонстрации всего за 300 рублей в местном магазине SPAR:)

Далее, предположим вы совершаете трейд с риском 200 пунктов и потенциалом прибыли 200 пунктов:

Таким образом, мы рискуем 2 фишками для того, чтобы заработать 2 фишки:

В итоге у нас получается у нас следующий расклад на поле:

Чтобы зарабатывать такими раскладами профит/лосс = 2/2, у вас должно быть понимание, почему вероятность движения рынка в сторону тейк профита выше, чем в сторону стоп лосса. Зарабатывать при симметричных рисках довольно непросто. А большие деньги, думаю, так и вовсе не заработать. Кроме того, ваше положительное математическое ожидание реализовывается только при большом количестве сделок, а чем больше сделок, тем больше ваших денег себе забирает казино в лице биржи и брокера.

Чтобы зарабатывать хорошо, расклад должен быть таким:

( Читать дальше )

Здесь мы поговорим о базовых принципах трейдинга, риск-менеджмента и правильного мышления в трейдинге.

Итак, я готов рискнуть сегодня 5000 рублей на бирже.

Торговый объем 8 контрактов.

На 8 контрактов 100 пунктов фьючерса РТС это примерно 500 рублей.

Таким образом. я имею риск эквивалентный 1000 пунктов индекса РТС.

Дабы материализовать этот риск, выложим в «мой карман» 10 казиношных фишек:

Китайский набор для покера приобретен для целей демонстрации всего за 300 рублей в местном магазине SPAR:)

Далее, предположим вы совершаете трейд с риском 200 пунктов и потенциалом прибыли 200 пунктов:

Таким образом, мы рискуем 2 фишками для того, чтобы заработать 2 фишки:

В итоге у нас получается у нас следующий расклад на поле:

Чтобы зарабатывать такими раскладами профит/лосс = 2/2, у вас должно быть понимание, почему вероятность движения рынка в сторону тейк профита выше, чем в сторону стоп лосса. Зарабатывать при симметричных рисках довольно непросто. А большие деньги, думаю, так и вовсе не заработать. Кроме того, ваше положительное математическое ожидание реализовывается только при большом количестве сделок, а чем больше сделок, тем больше ваших денег себе забирает казино в лице биржи и брокера.

Чтобы зарабатывать хорошо, расклад должен быть таким:

( Читать дальше )

Риск-менеджмент — ваша страховка в мире финансов.

- 24 апреля 2014, 18:00

- |

Риск-менеджмент — это неотъемлемый атрибут работы на финансовых рынках. Без качественного управления капиталом удержаться на рынке невозможно. Для успешного трейдинга нужно уметь снижать риски в каждой сделке, это позволит не только сберечь свои средства, но и приумножить их.

Отныне открытие счета в United Trader всего от 500$! Подробности по ссылке

Торговля с риск-менеджером представляет собой целый ряд преимуществ:

1) За вами следит опытный риск-менеджер.

2) Индивидуальный подбор параметров рисков.

3) Функция автоматического закрытия позиций.

Нам выгодно, чтобы Вы не теряли, а зарабатывали деньги на рынке!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал