развивающиеся рынки

Спрос на облачные сервисы в Китае вырастет в 5 раз к 2025 г.

- 19 декабря 2021, 21:36

- |

Alibaba Group (BABA) в рамках прошедшего дня инвестора презентовала планы развития подразделения Alibaba Cloud до 2025 г.

Alibaba Cloud на текущий момент является облачным сервисом №1 в Китае, а в мире занимает 3 место вслед за Amazon Web Services и Microsoft Azure. У Alibaba Cloud более 4 млн клиентов. Среднегодовые темпы роста (CAGR) средней выручки в расчёте на 1 клиента (ARPU) за последние 3 года выше 40%. Выручка за последние 12 мес. (LTM) 69,2 млрд юаней ($11 млрд), скорректированная EBITDA 173 млн юаней. Обзор последнего квартального отчёта Alibaba Group — см. по ссылке.

Согласно расчетам Китайской Академии информационных и коммуникационных технологий (CAICT), объём рынка облачных сервисов в Китае в 2020 г. составил $32 млрд. CAICT прогнозирует рост рынка с CAGR 37% до $154 млрд к 2025 г. При этом, по оценкам IDC, рынок облачных вычислений в США вырастет со $159 млрд в 2020 г. до $380 млрд в 2025 г., что соответствует CAGR 21%.

Компания связывает развитие в ближайшие годы с 5G, искусственным интеллектом, интернетом вещей, автопилотами и мета-вселенной. Alibaba предлагает клиентам использовать решения в области big data и AI. Растёт число фирм, которые используют удалённые рабочие столы в облаке. У Alibaba таких клиентов более 5 тыс. Компания также предлагает сервис для корпоративного общения DingTalk, выручка которого входит в подразделение Cloud. У приложения DingTalk 92 млн ежедневно активных пользователей. DingTalk позволяет встраивать сторонние предложения, разработанные клиентом, автоматизировать повторяющиеся задачи и процессы.

( Читать дальше )

- комментировать

- 278 | ★1

- Комментарии ( 1 )

скоро будет продаваться FXEM - etf развивающихся рынков, кто что скажет, насколько перспективно в него инвестировать?

- 12 декабря 2021, 18:03

- |

Финекс наконец-то выпустил фонд на разивающиеся рынки

- 11 декабря 2021, 17:25

- |

Всем привет!

Финекс наконец-то сделал то, что от него ждали тысячи инвесторов, которым важна диверсификация по странам — выпустил фонд на развивающиеся рынки! Причем сделал это весьма по умному — из всех развивающихся стран исключили Китай и Индию (на Индию тоже выпускают фонд) для того, чтобы инвесторы сами могли отрегулировать долю этих стран в портфеле. Лично от меня вот прям респект и уважуха плюс огромное человеческое спасибо — это вот прям именно то, что мне не хватало!

Какой состав фонда

Немножко погрузился в описание даже не фонда, а индекса, за которым он следует, там вообще все весьма интересно устроено:

- взяли индекс на развивающиеся страны;

- минусанули оттуда Китай, Индию и все страны Ближнего Востока (это собственно, в основном Саудовская Аравия);

- ограничили долю каждой страны величиной в 15% (фактически может быть немного больше, так как между балансировками рынки естественно растут неравномерно)

Вот, что получилось в итоге:

( Читать дальше )

Goldman Sachs Research: Развивающиеся рынки без Китая как отдельный класс акций

- 10 ноября 2021, 13:51

- |

Наткнулся на интересное исследование голдманов. Сейчас попробую тезисно рассказать, о чём там.

В тексте использована аббревиатура EM — от Emerging Markets, «развивающиеся рынки». Крупнейшим развивающимся рынком является Китай. Россия — также развивающийся рынок. Помимо этих двух стран, в EM входят Индия, Бразилия, Южная Корея, Тайвань, Мексика, Южная Африка, Аргентина и ещё ряд стран.

Тезисы

- Китай — второй рынок акций в мире ($18 трлн капитализация публичных компаний, 5900 компаний имеют акции, торгуемые на бирже);

- Вес Китая в классе акций «Развивающиеся рынки» удвоился за 5 лет, сейчас это более 30%, и он может продолжить занимать все больше места. Слишком много места;

- При этом, инвесторы в Китай необязательно станут богаче: увеличение веса идёт не на росте котировок старых акций, а на листинге новых компаний, увеличении доли акций в свободном обращении (создатели распродают их в рынок, и вес в индексах растет, так как доля в свободном обращении растёт), а также на ослаблении ограничительных коэффициентов, связанных с либерализацией рынка капитала в Китае;

- ЕМ без Китая — это немного другое распределение по секторам, нет такой мощной экспозиции на интернет-магазины (45% среди акций Китая, но 6% среди акций остальных развивающихся стран);

- ЕМ без Китая лучше росли после пандемии, имея при этом более низкую фундаментальную оценку.

( Читать дальше )

Доллар-рубль. Среднесрочный прогноз.

- 29 октября 2021, 18:38

- |

В последнем обзоре пары доллар-рубль говорилось о достаточно запутанной ситуации для краткосрочного прогнозирования. В первую очередь — это происходящее на мировых рынках, где надуты огромные пузыри, которые могут начать схлопываться в любой момент. На данный момент этот процесс ещё не начался, однако это неизбежно. Основным сценарием было предположение, что отметка 71.563 была минимумом, но с другой стороны не было никаких подтверждений, что разворот начался и курс пошёл на 90 и выше.

Подробно эти движения и возможности роста рассматривались в закрытом разделе.

25.09

Достаточно глубокая коррекция получается, скорее всего она ещё не закончилась. Возможно даже будем тестировать 72.25. Для продолжения роста нужно снова уходить выше 73.62. С точки зрения развития волновой структуры было бы вообще идеально пробить 71.56, и потом быстро пойти наверх. Посмотрим, как будет.

( Читать дальше )

В какие развивиющиеся страны сейчас вложиться

- 14 сентября 2021, 21:48

- |

Обзор Morningstar рассказывает о привлекательности вложений для глобальных инвесторов в облигации на развивающихся рынках. Такие вложения в Топе облигационных стратегий сейчас. Доля российских облигаций в глобальном индексе облигаций развивающихся стран 2,9%. Это где-то на уровне Колумбии и Перу.

( Читать дальше )

JP Morgan рекомендует сокращать инвестиции в технологические компании и увеличить вложения в циклических компаниях

- 14 сентября 2021, 15:00

- |

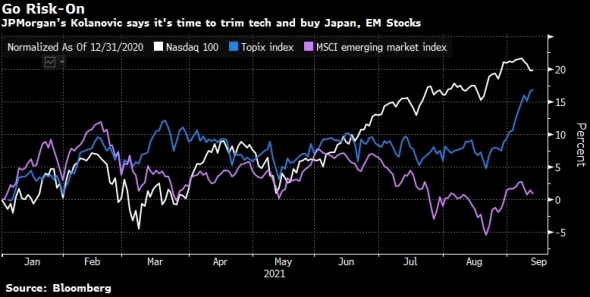

График Nasdaq100, Topix и MSCI EM

👉 Опасения замедления экономического роста, которые заставили инвесторов искать спасение в технологических компаниях, преувеличены, поскольку экономическое влияние варианта дельта коронавируса, вероятно, будет непродолжительным

👉 Инвесторам следует подумать о сокращении доли вложений в технические акции при одновременном повышении доли в таких чувствительных к экономическому циклу компаниях, как энергетика

👉 Их оптимистичный взгляд контрастирует предупреждением, что инвесторам следует готовиться к потрясениям, особенно в акциях США, на фоне возрождения Covid-19

👉 Стратеги JPMorgan согласны с тем, что недавний всплеск заболеваемости коронавирусом сдержал восстановление мировой экономики, их данные показывают, что волна заражений дельта-штаммом, скорее всего, миновала пик и ослабевает в США и по всему миру

( Читать дальше )

Четыре “режима” существования доллара, и почему происходит его рост сейчас

- 21 августа 2021, 13:22

- |

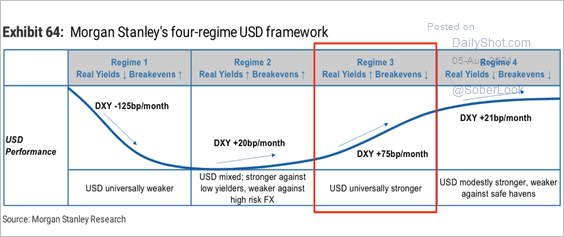

Вчера на трансляции, посвященной Global Macro в инвестиционном клубе Modern Rentier, осталась не раскрыта одна очень интересная тема, и я решил осветить ее тут. Речь о долларе и так называемых режимах его существования от Morgan Stenley:

- Рост ожиданий инфляции + снижение реальных процентных ставок = падение доллара

- Рост ожиданий инфляции + рост реальных процентных ставок = флет с позитивным уклоном

- Рост реальных процентных ставок + падение ожиданий инфляции = рост доллара

- Падение реальных процентных ставок + падение ожиданий инфляции = умеренный рост доллара

Третий вариант, это то, что мы наблюдаем прямо сейчас. Мы видим, как долгосрочные ожидания по инфляции падают (не путать с текущей инфляцией), номинальные ставки стоят во флете, а значит, реальные ставки растут. И если посмотреть на динамику доллара последние пару месяцев, мы видим фактическое подтверждение этого концепта.

( Читать дальше )

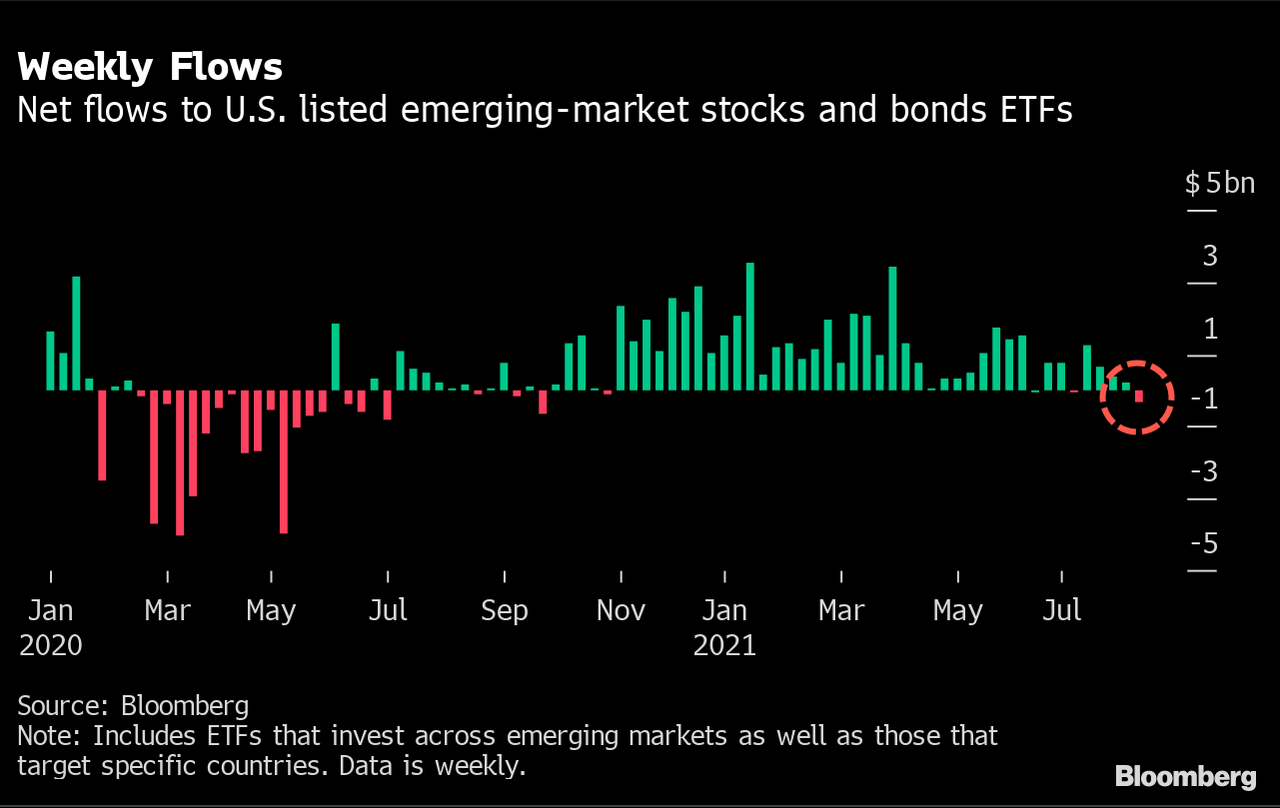

Отток из ETF развивающихся рынков достиг 11-месячного максимума из-за проблем в Бразилии

- 19 августа 2021, 12:28

- |

Данные Bloomberg также показали, что изъятия средств из фондов, инвестирующих в акции и облигации развивающихся стран, на прошлой неделе составили около 345,4 миллиона долларов по сравнению с приростом в 189,7 миллиона долларов на предыдущей неделе. iShares MSCI Brazil, или EWZ, может испытать отток средств третий месяц после того, как на прошлой неделе инвесторы вывели 131,8 миллиона долларов. Акции ETF упали в коррекцию с момента пика в конце июня, упав на 13% до 36,49 доллара в понедельник, достигнув уровней, невиданных с мая.

Данные Bloomberg также показали, что изъятия средств из фондов, инвестирующих в акции и облигации развивающихся стран, на прошлой неделе составили около 345,4 миллиона долларов по сравнению с приростом в 189,7 миллиона долларов на предыдущей неделе. iShares MSCI Brazil, или EWZ, может испытать отток средств третий месяц после того, как на прошлой неделе инвесторы вывели 131,8 миллиона долларов. Акции ETF упали в коррекцию с момента пика в конце июня, упав на 13% до 36,49 доллара в понедельник, достигнув уровней, невиданных с мая.( Читать дальше )

Падение ЕМ (недоразвитых рынков)

- 29 июля 2021, 16:08

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал