Блог им. sng

Goldman Sachs Research: Развивающиеся рынки без Китая как отдельный класс акций

- 10 ноября 2021, 13:51

- |

Наткнулся на интересное исследование голдманов. Сейчас попробую тезисно рассказать, о чём там.

В тексте использована аббревиатура EM — от Emerging Markets, «развивающиеся рынки». Крупнейшим развивающимся рынком является Китай. Россия — также развивающийся рынок. Помимо этих двух стран, в EM входят Индия, Бразилия, Южная Корея, Тайвань, Мексика, Южная Африка, Аргентина и ещё ряд стран.

Тезисы

- Китай — второй рынок акций в мире ($18 трлн капитализация публичных компаний, 5900 компаний имеют акции, торгуемые на бирже);

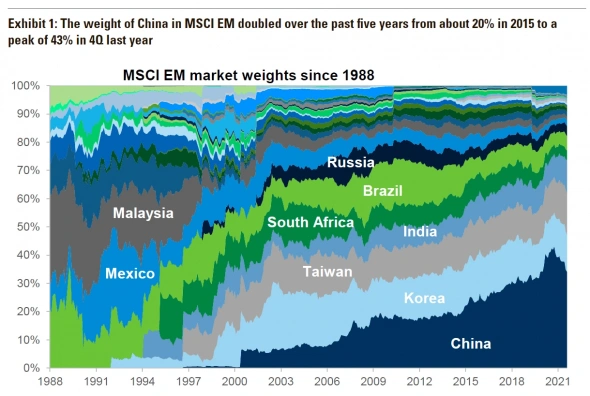

- Вес Китая в классе акций «Развивающиеся рынки» удвоился за 5 лет, сейчас это более 30%, и он может продолжить занимать все больше места. Слишком много места;

- При этом, инвесторы в Китай необязательно станут богаче: увеличение веса идёт не на росте котировок старых акций, а на листинге новых компаний, увеличении доли акций в свободном обращении (создатели распродают их в рынок, и вес в индексах растет, так как доля в свободном обращении растёт), а также на ослаблении ограничительных коэффициентов, связанных с либерализацией рынка капитала в Китае;

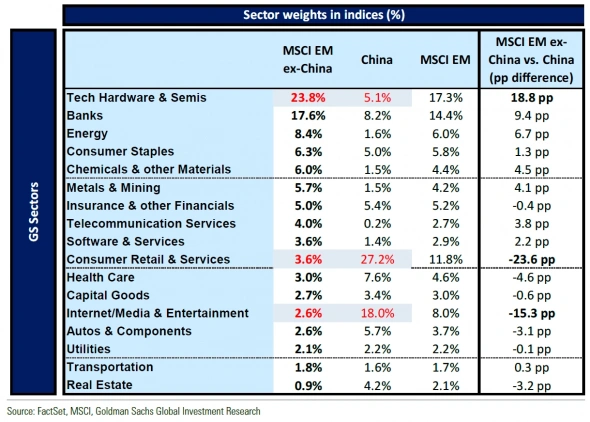

- ЕМ без Китая — это немного другое распределение по секторам, нет такой мощной экспозиции на интернет-магазины (45% среди акций Китая, но 6% среди акций остальных развивающихся стран);

- ЕМ без Китая лучше росли после пандемии, имея при этом более низкую фундаментальную оценку.

Факты

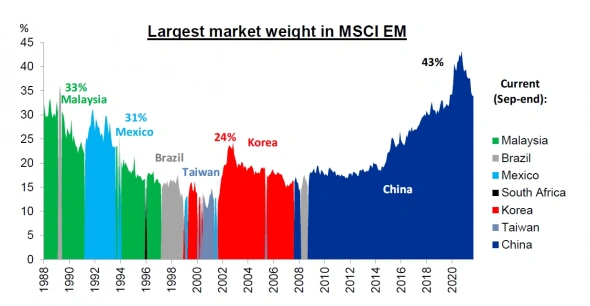

За 5 лет с 2015 по 2020 вес Китая среди акций ЕМ более чем удвоился, но сейчас немного подостыл. На пике было 43%.

Глядя на историю странового состава MSCI EM, видно, что доминирующие страны со временем менялись. В конце 1980-х годов (когда был создан индекс MSCI EM) до азиатского финансового кризиса 1997 года, Малайзия, а затем Мексика имели наибольшие удельные веса стран в индексе, достигая пика в 33% и 31% соответственно. Корея была крупнейшим рынком развивающихся стран в период с 2002 по 2007 год и имела пиковый вес в 24% в 2002 году. С 2008 года Китай оставался крупнейшим рынком в развивающихся странах, его вес быстро увеличивался с 15% в 2008 году до более 40% в 2020 году. что делает его страной с крупнейшей долей в истории EM. Ещё раз то же самое, но в другом формате отображения:

В настоящее время на Китай приходится 18% мирового ВВП, 15% мировой рыночной капитализации, но только 4% взвешенного индекса MSCI ACWI с плавающей капитализацией. Это связано с тем, что у компаний из Китая большая доля акций не находится в свободном обращении, а также с тем, что у индексов стоят ограничители на вес компаний из Китая, листинг акций которых произведен не в Америке или Гонконге, а на материковом Китае (т.н. «акции класса А»). К примеру, если снять только лишь ограничения на акции класса А, вес Китая в ЕМ подскочит до 45% в текущих ценах (сейчас они в просадке относительно остального мира).

Для справки, вес России в ЕМ сейчас 4,1%.

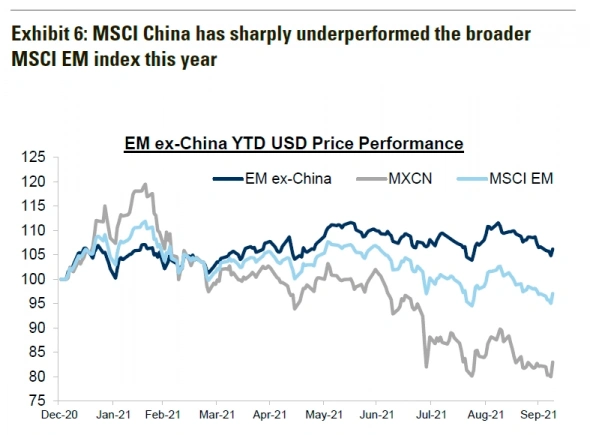

При этом, сейчас инвесторы в ЕМ недополучают прибыль только лишь из-за того что китайские акции падают на регуляторных ужесточениях компартии:

Голубая линия — это акции ЕМ с Китаем. Несмотря на то, что остальные развивающиеся рынки прекрасно восстанавливаются после пандемии (темно-синяя линия), из-за «бешеного принтера» в Китае (серая линия) инвесторы в ЕМ сидят в минусах.

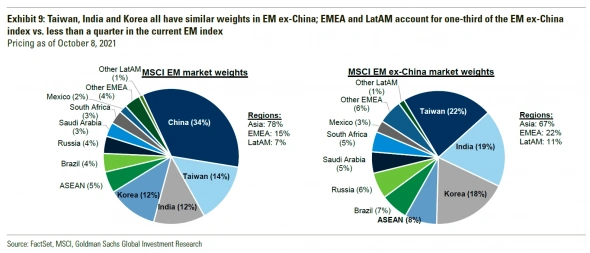

Веса стран ЕМ — с Китаем в индексе и без него.

По секторам — тоже всё по-другому. В индексе без Китая стало бы больше техов и полупроводников, но заметно меньше интернет-ритейла и интернет-развлечений.

А ещё в ЕМ без Китая (голубая линия) сильно бы выросла зависимость от ресурсо-добывающих отраслей. Именно этого традиционно и ожидают инвесторы в ЕМ, покупая этот класс акций — получать профит от растущей цены на ресурсы. Но сейчас недополучают, ведь растущая цена на ресурсы — это наоборот плохо для Китая.

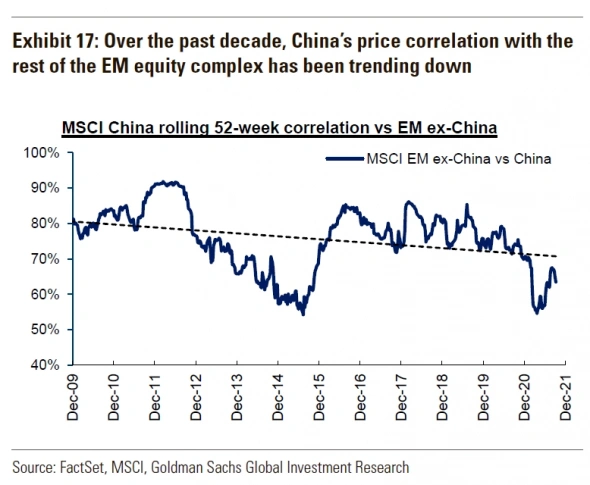

Корреляция между акциями Китая и акциями ЕМ без Китая — снижается. Акции Китая всё меньше похожи на развивающийся рынок.

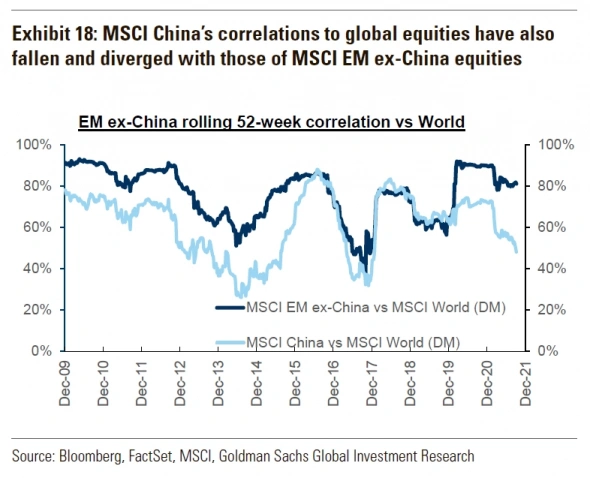

Более того, акции Китая (голубая линия на графике) — это вообще непонятно что, они разошлись с акциями остального мира.

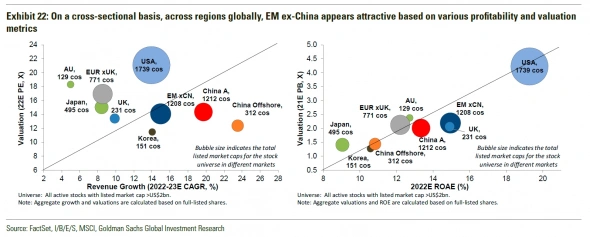

Справедливости ради, акции Китая крайне привлекательны, если оценивать рост+текущую оценку. Как читать график: всё, что под линией — это привлекательно, всё что на линии — справедливо, всё что над линией — дороговато.

Вывод

Голдманы не берутся прогнозировать, что будет лучше расти — просто Китай или ЕМ без Китая — но отмечают, что акции Китая ведут себя совершенно по-другому относительно акций развивающегося рынка. И глядя на методички и книжки про инвестиции, и набирая по ним долю ЕМ в портфель, вы, вероятно, набираете «не то пальто» — Китай сильно перевешивает, и поведение его акций совершенно другое. Примите это к сведению.

Голдманы также проводят аналогию с 2001 годом, когда в фондах, ориентированных на Азию стали выделять Японию как отдельную страну азиатского региона с иным поведением и «Азию без Японии» как отдельный класс акций.

Что у меня

Моя аллокация на развивающийся рынок сейчас следующая:

- Акции России, 17,1% от всех акций.

- Акции Китая, 3,9% от всех акций.

- Акции остального развивающегося мира, примерно 2% от всех акций. Я пренебрегаю здесь тем, что Казахстан — это вообще Frontier, а не Emerging, записывая его в развивающиеся. Ещё здесь Taiwan Semiconductor и частично ETF VXUS.

Итого: 23% в развивающихся рынках.

Есть сильная концентрация в сырьевом российском рынке относительно всех мировых стандартов распределения активов, и занижена доля Китая. Я не знаю, хорошо это или плохо. Пока что за 3 с небольшим года это только улучшало результат, что будет дальше — непонятно. Я практически не пользуюсь текущим стрессом на рынке акций Китая, практически ничего не подбираю, не усредняю, сижу с минусами по китайским позициям. Вероятно, я не прав, а надо действовать иначе.

Такое распределение я избираю не на основании глубоких исследований, а в первую очередь основываясь на доступности инструментов: российские акции купить очень легко, это довольно понятные для нас компании, мы не несем дополнительных издержек за их обслуживание.

Пост из моего блога

теги блога Finindie

- 3-НДФЛ

- Amazon

- Apple

- AT&T

- Berkshire Hathaway

- ETF

- FinEx ETF

- FIRE

- FXUS

- IPO

- LQDT

- Microsoft

- S&P500

- S&P500 фьючерс

- tesla

- акции

- акции США

- банки

- банкротство

- Баффет

- БПИФ

- Брокер

- брокеры

- видео

- вклады

- ВТБ

- ВТБ брокер

- Газпром

- деньги

- дивиденды

- долгосрочные инвестиции

- доллар

- жизнь

- заблокированные активы

- иис

- инвестиции

- Инвестиции в недвижимость

- индекс

- Индекс ММВБ

- иностранные инвестиции

- инфляция

- ипотека

- исторические данные

- история

- итоги года

- казатомпром

- квалифицированный инвестор

- Китай

- коронавирус

- кризис

- лайфхак

- листинг

- личные финансы

- Лукойл

- Магнит

- макро

- МосБиржа

- Мошенничество

- налог

- налоги

- Налогообложение на рынке ценных бумаг

- недвижимость

- норвежский пенсионный фонд

- Норникель

- Облигации

- обратный выкуп

- открытие

- открытие брокер

- отчёт

- пассивный доход

- Пенсии

- Пенсия

- Полюс Золото

- портфель инвестора

- премиум

- прогноз

- прогноз по акциям

- пузырь

- роснано

- российские акции

- санкции

- сбербанк

- Сбережения

- СПБ биржа

- статистика

- сша

- таблица

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- Уоррен Баффет

- ФРС

- фьючерс MIX

- хайп

- ЦБ

- ЦБ России

- Яндекс

поэтому они не покакзываются у нас

а ты наверное используешь VPN поэтому видишь их