Goldman sachs

Обзор финансовых результатов крупнейших банков США за II квартал 2024 года

- 21 июля 2024, 11:56

- |

Ведущие банки США отчитались о результатах второго квартала, которые в большинстве случаев превзошли ожидания Уолл-стрит. Это подтолкнуло индекс S&P 500 вверх. Однако динамика показателей оказалась неоднородной.

На фоне жесткой монетарной политики ФРС и высоких ставок наблюдается замедление темпов роста кредитования при одновременном увеличении депозитов. Чистая процентная маржа снизилась у большинства банков, за исключением Goldman Sachs (+33% г/г).

Безусловными лидерами по приросту чистой прибыли и рентабельности капитала стали Morgan Stanley и Goldman Sachs. Они же продемонстрировали наиболее впечатляющий рост доходов от инвестбанкинга и управления активами.

В то же время Bank of America и US Bancorp показали слабые результаты. Чистая прибыль BofA сократилась на 6,76% г/г до $6,9 млрд, а чистая процентная маржа — на 3,2%. У US Bancorp чистая прибыль упала на 9,54%, а кредитный портфель сжался на 3,63%.

Все рассматриваемые банки нарастили резервы на возможные потери по кредитам и повысили дивиденды.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ФРС может смягчить требования к капиталу крупнейшим банкам США — Reuters

- 09 июля 2024, 17:10

- |

Федеральная резервная система США рассматривает изменение правила, которое может спасти капитал восьми крупнейших банков страны в совокупности на миллиарды долларов, что, по словам четырех осведомленных людей, является потенциальной долгожданной победой для отрасли.

Вопрос в том, как центральный банк рассчитывает дополнительный уровень капитала, который он налагает на глобальные системно значимые банки США (GSIBS), известный как «надбавка GSIB», которую он ввел в 2015 году для повышения их безопасности и состоятельности.

Обновление этих исходных данных или «коэффициентов» снизит системные баллы банков и, как следствие, надбавку к капиталу.

Обсуждения в ФРС, о которых Reuters сообщает впервые, продолжаются, и никаких решений принято не было.

Согласно данным ФРС, в совокупности GIBS США владели капиталом примерно на 230 миллиардов долларов за счет дополнительной выплаты в первом квартале 2024 года, что позволяет предположить, что даже небольшое изменение может привести к значительной экономии для некоторых банков.

( Читать дальше )

Ведущие банки США увеличивают размер дивидендов после прохождения стресс-тестов ФРС — Reuters

- 01 июля 2024, 13:41

- |

Американские банки, включая JPMorgan Chase, Wells Fargo, Goldman Sachs и Morgan Stanley, увеличили дивиденды за третий квартал в пятницу после прохождения ежегодной проверки состояния Федеральной резервной системы, которая показала, что у них достаточно капитала, чтобы выдержать серьезный экономический спад.

JPMorgan, крупнейший кредитор США, планирует увеличить квартальные дивиденды по акциям до 1,05 доллара на акцию с текущих 1,00 доллара. Wells Fargo повысит дивиденды до 35 центов на акцию с 30 центов, сообщили компании.

Дивиденды Goldman Sachs вырастут до 2,75 доллара на акцию с 2,50 доллара, в то время как дивиденды Morgan Stanley увеличатся до 85 центов на акцию с текущих 77,5 цента.

Дивиденды Citigroup вырастут до 53 центов на акцию с 51 цента.

( Читать дальше )

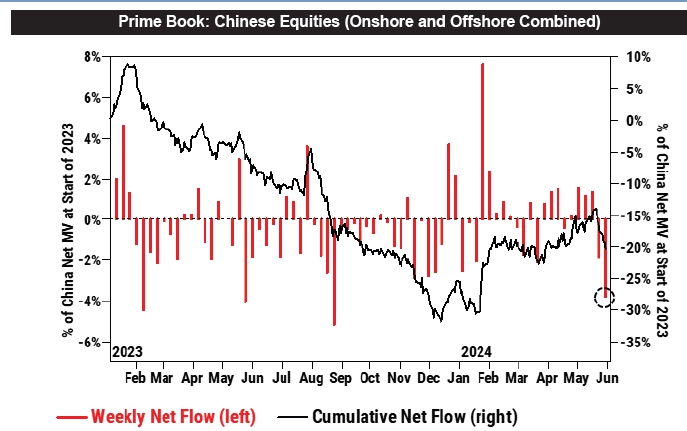

Хедж-фонды сбрасывают китайские акции самыми быстрыми темпами почти за год

- 05 июня 2024, 14:42

- |

Некоторые подробности:На прошлой неделе управляющие продавали китайские акции по всем каналам, в основном АДР и в меньшей степени Н-акции, что свидетельствует о более осторожной позиции на фоне признаков неравномерного восстановления экономической активности.С точки зрения позиционирования, доля китайских акций остается низкой: валовое/чистое распределение (в % от общего портфеля Prime) в настоящее время находится на уровне 6/8-го процентилей в 5-летней перспективе.

Некоторые подробности:На прошлой неделе управляющие продавали китайские акции по всем каналам, в основном АДР и в меньшей степени Н-акции, что свидетельствует о более осторожной позиции на фоне признаков неравномерного восстановления экономической активности.С точки зрения позиционирования, доля китайских акций остается низкой: валовое/чистое распределение (в % от общего портфеля Prime) в настоящее время находится на уровне 6/8-го процентилей в 5-летней перспективе.( Читать дальше )

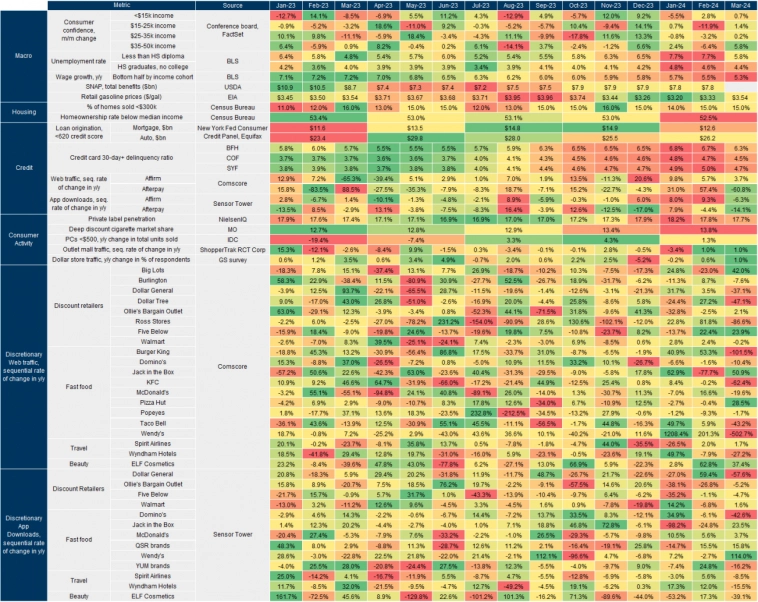

Комментарий Goldman Sachs о самочувствии потребителей является зловещим

- 21 мая 2024, 14:07

- |

Напомним читателям, что главный трейдер Goldman по потребительскому сектору Скотт Фейлер недавно сказал клиентам: «Наш отдел становится медвежьим по потребительскому сектору и нашей корзине мягкой посадки. Мы считаем, что это наиболее уязвимая область цикличности, а циклические/защитные компании оцениваются очень оптимистично, и мы начинаем наблюдать оборонительную ротацию».

Напомним читателям, что главный трейдер Goldman по потребительскому сектору Скотт Фейлер недавно сказал клиентам: «Наш отдел становится медвежьим по потребительскому сектору и нашей корзине мягкой посадки. Мы считаем, что это наиболее уязвимая область цикличности, а циклические/защитные компании оцениваются очень оптимистично, и мы начинаем наблюдать оборонительную ротацию».( Читать дальше )

Goldman Sachs - Прибыль 1 кв 2024г: $4,132 млрд (+28% г/г). Дивы кв $2,75. Реестр 30 мая 2024г

- 15 апреля 2024, 15:25

- |

As of February 9, 2024, there were 325,562,747 shares of the registrant’s common stock outstanding.

www.sec.gov/ix?doc=/Archives/edgar/data/886982/000088698224000006/gs-20231231.htm

Капитализация на 15.04.2024г: $126,803 млрд

Общий долг на 31.12.2019г: $902,703 млрд

Общий долг на 31.12.2020г: $1,067 трлн

Общий долг на 31.12.2020г: $1,353 трлн

Общий долг на 31.12.2021г: $1,354 трлн

Общий долг на 31.12.2022г: $1,325 трлн

Общий долг на 31.12.2023г: $1,525 трлн

Общий долг на 31.03.2024г: $1,580 трлн

Выручка 2019г: $36,546 млрд

Выручка 1 кв 2020г: $7,430 млрд

Выручка 2020г: $44,560 млрд

Выручка 1 кв 2021г: $16,222 млрд

Выручка 2021г: $59,339 млрд

Выручка 1 кв 2022г: $12,933 млрд

Выручка 2022г: $47,365 млрд

Выручка 1 кв 2023г: $12,224 млрд

Выручка 6 мес 2023г: $23,119 млрд

Выручка 9 мес 2023г: $34,936 млрд

Выручка 2023г: $46,254 млрд

Выручка 1 кв 2024г: $14,213 млрд

Прибыль 1 кв 2019г: $2,251 млрд

Прибыль 2019г: $8,466 млрд

Прибыль 1 кв 2020г: $1,213 млрд

Прибыль 2020г: $9,459 млрд

( Читать дальше )

Запрет Лондонской биржи металлов (LME) на торговлю российскими никелем и алюминием не вызовет немедленного шока спроса и предложения — аналитики Goldman Sachs

- 15 апреля 2024, 14:09

- |

LME в субботу запретила использование в своей системе российских металлов, произведенных 13 апреля или позже, в соответствии с новыми санкциями США и Великобритании, введенными из-за СВО.

Российские производители могут продолжать продавать металл на рынках, отличных от Великобритании / США, и, следовательно, «с фундаментальной точки зрения эти корректировки правил, ориентированные на обмен, не вызовут необходимого шока спроса и предложения», — заявили в банке.

www.reuters.com/markets/commodities/no-immediate-supply-demand-shock-lme-ban-russian-metals-goldman-says-2024-04-15/

Клиентам Goldman Sachs не интересен биткоин, мы не верим в криптовалюты — главный инвестиционный директор банка

- 03 апреля 2024, 11:05

- |

«Мы не думаем, что это класс инвестиционных активов. Мы не верим в криптовалюты», — заявила Моссавар-Рахмани.

По ее мнению, нельзя инвестировать в то, для чего «нельзя точно определить стоимость».

www.rbc.ru/crypto/news/660cffb39a7947adf12df70f?from=copy

Goldman Sachs ожидает роста цен на сырьевые товары за счет снижения процентных ставок центральными банками. Потенциальная доходность сырьевых товаров достигает 15%.

- 25 марта 2024, 16:09

- |

Спрос на сырьевые товары в этом году увеличится за счет снижения процентных ставок центральными банками. По данным Goldman Sachs, потенциальная доходность сырьевых товаров достигает 15%.

Аналитики инвестбанка отмечают, что снижение процентных ставок будет способствовать восстановлению обрабатывающей промышленности и стимулировать потребительский спрос, в то время как геополитические риски сохраняются.

Аналитики назвали сырую нефть, наряду с алюминием, медью и золотом, одними из сырьевых товаров, цены на которые могут существенно вырасти в этом году благодаря изменившимся экономическим перспективам.

«Мы обнаружили, что снижение ставок в США в некризисных условиях приводит к более высоким ценам на сырьевые товары, при этом наибольший рост пришелся на металлы (в частности, на медь и золото), за которыми следует сырая нефть», — пишут они, которых цитирует Bloomberg.

«Важно отметить, что положительное влияние на цены, как правило, увеличивается со временем, поскольку импульс роста от более мягких финансовых условий просачивается».

( Читать дальше )

Goldman Sachs: Сырьевые товары будут расти в 2024г из-за снижения процентных ставок — Bloomberg

- 25 марта 2024, 12:47

- |

Медь, алюминий, золото и нефтепродукты могут вырасти, по данным банка, который также подчеркнул необходимость избирательного подхода инвесторов, поскольку прибыль не будет всеобщей.

Сырьевые товары добились скромного роста в первом квартале 2024 года: сырая нефть укрепилась, золото достигло рекордного уровня, а медь превысила 9000 долларов за тонну. Политики как Федеральной резервной системы США, так и Европейского центрального банка дали понять о своем намерении снизить стоимость заимствований в этом году по мере снижения инфляции.

“Мы обнаруживаем, что снижение ставок в США в некризисных условиях приводит к росту цен на сырьевые товары, при этом наибольший рост цен наблюдается на металлы (в частности, медь и золото), за которыми следует сырая нефть”, — сказали аналитики.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал